为了上市而上市,更像是周鸿祎的执念一场。

10月25日,花房集团向港交所提交招股书。这家属于同业第二梯队的公司所面临的尴尬事,不止于财务报表上数字,更来自于行业头部公司迫于市场纷纷谋求转型,而花房集团甚至还在老路上蹒跚。

娱乐直播揭开直播行业帷幕后,如今舞台上的主角却变成了游戏直播和电商直播,而娱乐直播暗淡的在其夹缝中艰难求生,娱乐直播平台分别谋求转型。

映客(03700.HK)开上了酒吧,切入社交赛道,资本市场依然不买账,市值从最高107亿港元断崖式下跌至28.5亿港元;陌陌(MOMO.NASDAQ)做起了同城服务,资本市场依然不宽容,其市值从超百亿美元跌至不足30亿美元。

无论是MAU(月活跃用户量)、营收还是利润都不及映客和陌陌的花房集团,虽然收益在小步上扬,但亏损敞口却以惊人的速度扩大,娱乐直播看似风光,实则正在沦为主播的打工人。

在整个行业已经缺乏增长性和想象空间的情况下,各路玩家都在谋求转型,而花房集团却带着不撞南墙不回头的孤勇,决意死磕娱乐直播。

花房集团若能上市成功,将成为周鸿祎第四家上市公司。只是如此境地,依然坚持上市融资,市场评价其不过是红衣教主的一个上市执念罢了。

01、平台也只是“打工人”

花房集团不太美丽的财务数据在讲着一件事,娱乐直播平台表面风风光光,实则沦为主播的“打工人”,直播平台忙前忙后,收入却大多落入了主播的口袋里。

2018年至2020年收入分别为19.93亿元、28.31亿及36.84亿元,2018年亏损1.87亿元、在2019年盈利1.91亿元后,2020年亏损敞口再次扩大至15.25亿元。巨亏的原因主要是源自花椒-八间房合并产生的商誉减值17.78亿元,以及蜜枝科技停止运营导致的商誉减值0.66亿元。

“对直播平台而言,因为战略原因做的用户迁移或导致用户的大量流失,这可能是其中造成巨额商誉减值的一大原因。”有分析人士如此评述。

换句话说,用户规模和活跃用户数量是平台变现的基础,而这种合并引发的用户迁移,可能会直接影响到花房集团的变现能力,进而影响到其未来的营收水平。

过去三年,花房集团的主要收益来自于直播业务。

公司招股书数据显示,2018年至2020年,花房集团自直播服务产生的收益分别为19.76亿元、28.19亿元及36.7亿元,分别占同期收益总额度的99.2%、99.6%及99.6%。直播的主要变现方式其实是用户购买及向主播打赏虚拟物品以及直播产品上的其他服务。

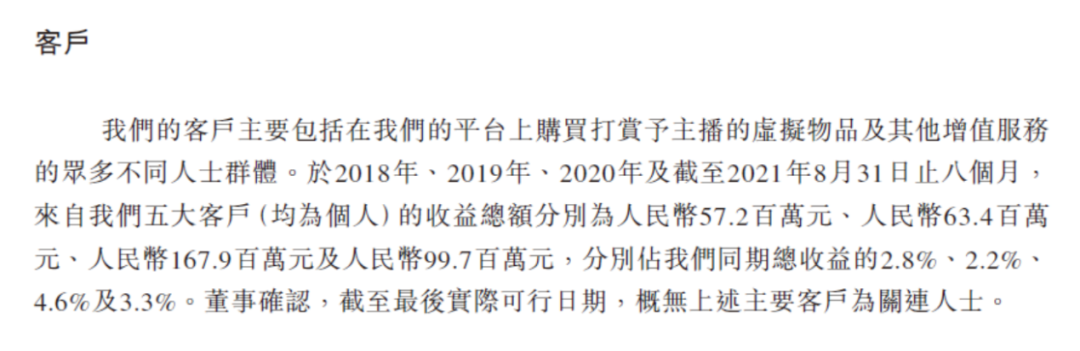

招股书显示,2018年至2020年公司前五大客户贡献的收入总额分别为5720万元、6340万元及1.68亿元。值得注意的是,这五大客户均为个人。

也就是说,2020年在花房集团的直播平台上,仅前5位的“榜一大哥”打赏金额就高达1.68亿元。在这种“老大爷看美女”的模式下,花费亿元只为图一乐呵显然在社会价值观层面是个硬伤,这也将是花房集团在内的娱乐直播首先要回答的来自市场的质疑。

除此以外,客户是主播的粉丝,并非平台的粉丝,所以这种收入对平台来说是缺乏稳定性的。也就是说一旦主播离开该平台,对应高粘性粉丝将同步流动。

因此除了在招股书中多次提及主播是平台内容的保证和对用户对直播平台的粘性剂外,从花房集团的财务数据中,甚至将超过半数收益都分到主播的口袋里,可以窥见其对于留住主播是下足了成本的。

从成本端来看,2018年至2020年花房集团销售成本分别为人民币16.91亿元、21.25亿元及26.72亿元,其中主播成本分别为人民币14.87亿元、19.20亿元及24.4亿元,主播成本分别占同期收益总额的74.6%、67.8%及66.4%。

给主播高分成的背后是直播平台对于主播带着粉丝离开的重度焦虑。

正如花房集团关于自身发展风险的描述:“我们争取用户在我们平台上花费的时间及独立主播。由于观众不大可能同时在两个不同的平台收看直播,而许多直播可能与其他平台签订*合约,因此用户流量及*直播方面竞争十分激烈,竞争对手或会争夺我们平台的主播。”

眼下的增收不增利,在未来恐怕不仅不会改善甚至或许将会更加严重。究其原因,花房集团正处于一个整体增长预期有限的赛道上。

02、娱乐直播不再性感

直播行业是一个修罗场。

近年来,游戏直播、电商直播等多种直播方式疯狂成长,其用户沉淀和多维度变现方式的日渐成熟,以及短视频平台兴起后强势进军直播行业,都让本就在夹缝中生存的娱乐直播处境更加艰难。

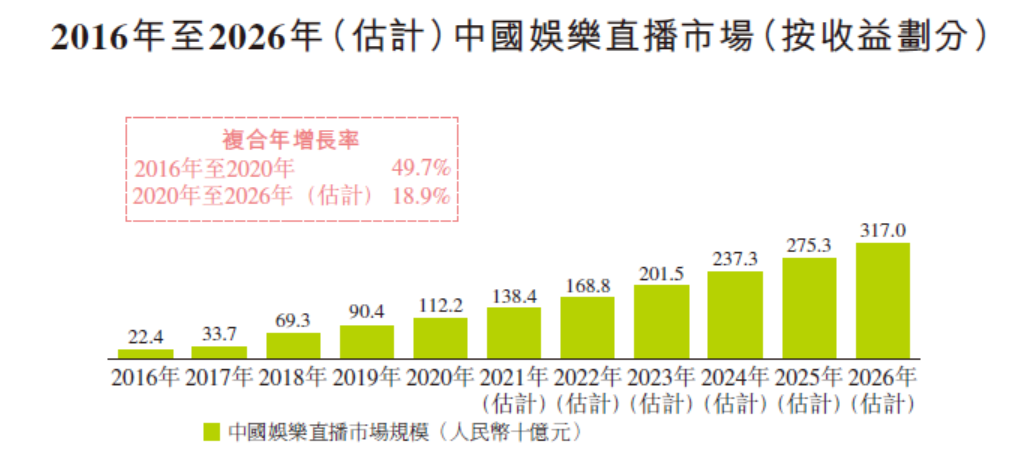

艾瑞咨询数据显示,2016年至2020年中国直播市场规模由264亿元增长至1710亿元,其中娱乐直播市场规模则从224亿元增长至1122亿元,占中国直播市场比例由84.85%降至65.61%。电商直播及游戏直播的兴起挤占了内容同质化严重、变现方式单一的娱乐直播用户时长。

娱乐直播行业似乎已经触达到了市场的天花板,或者说进入到了转折期。

欢聚时代(JOYY.NASDAQ)已经映客(03700.HK)年报显示,欢聚时代和映客的MAU达到4000多万和2000多万就难以进一步突破,可见娱乐直播平台获取的用户天花板也较低。

广发证券分析师旷石、徐呈隽认为:“垂直娱乐直播平台红利消退,流量持续增长乏力。近年来,随着各类流量平台向用户提供直播娱乐的普及,垂直内容平台通过买量获客的增长逻辑难以为继。”

用户增量难突破,变现方式单一,娱乐直播行业玩家纷纷求变。

映客(03700.HK)则推出在线视频相亲APP对缘,主打下沉市场,切入社交赛道;而欢聚时代(JOYY US)除了将YY Live作价36亿美元出售给百度,寻求流量入口外,还打造了立足海外业务的BIGO作为第二增长曲线。

直播平台出海寻找新增量并不新鲜,早在2017年,猎豹(Live.Me)、虎牙(BIGO)、字节跳动(Tiktok)、快手(Kwai)、探探(Tantan)、虎牙(Nimo TV)和哔哩哔哩就先后开启了出海探索之路。

转型之路尚未探索成功,资本市场就悄悄对娱乐直播变了脸。

与花椒同期通过移动端红利迅速成长起来并在港股上市的映客(03700.HK),11月9日收于1.5港元,市值仅为30亿港元,对比其*110亿港元市值已缩水近七成。纳斯达克上市的挚文集团(MOMO.NASDAQ)也从2018年最高百亿美元市值跌至如今的26.35亿美元。

无论是MAU还是营收增长或是盈利能力,花房集团都不及映客(03700.HK)和陌陌(MOMO.NASDAQ)。处于增长预期有限的行业中,挤不进头部花房集团在二级市场还能有什么前景和潜力呢?

03、上市不过执念一场

成立至今,花房集团已完成七轮融资,可以说已经到了资本机构的回收期,上市则是机构“解套”的*方案。

根据天眼查显示,花房集团股东除了三六零系、宋城集团外,还包括高原资本、策源创投、文化中心基金、首建投、芒果文创基金等。

花房集团站在一个生或死的路口,根据招股书,花房集团手头现金及现金等价物11.86亿元,看似不差钱,但对比2020年24.4亿元的主播成本,上市融资也实在是无奈之举。

总是慢市场一步的花房坚持上市,决定继续深扎娱乐直播市场,比起穷则思变的深层思考,更像是一个不撞南墙不回头的执念。

追随头部玩家打造第二曲线的脚步,花房集团在2020年12月收购HOLLA集团以拓展海外社交探索及视频聊天业务。对比HOLLA的2670万注册新用户,字节跳动、快手、BIGO在海外用户体量早已破亿。海外市场早已从蓝海转红,花房集团拓展海外业务的路也不会很顺利。

这已经不是花房集团*次晚人一步了,早在2016年接受采访是红衣教主周鸿祎就表示:“未来直播将成为各行业的标配,并走向社群、走向社交。”

其对直播行业的看好可见一斑,最初的发展规划也清晰明确。只是花房集团的发展相对于预期的滞后,4年后才开始正式布局社交版图,也算是赶了个晚集,此时的陌陌(MOMO.NASDAQ)已成为难以撼动的龙头。

众所周知,周鸿祎是一位上市狂魔,若花房集团上市成功,将成为继三六零(601360.SH)、360数科(QFIN.NASDAQ)、鲁大师(03601.HK)后周鸿祎的第四个IPO。

周鸿祎在早年参加央视网节目《对话》,谈及360上市原因时表示,“2010年曾和大公司发生过冲突,要不是一家上市公司,被人摁死了都没人知道。”或许从那时起,上市就成为周鸿祎心中的一种执念,但历次上市操作都亲手演绎一家公司的 “赖活着”不同解法。

从市场的角度来看,与花房集团同行业不仅有相似度极高但又有明显成绩更加优异的映客(03700.HK),又有走在其前端遥遥*的陌陌(MOMO.NASDAQ)。沦为第二梯队的花房集团为了上市而上市,对周鸿祎来说是怕被人摁死,但靠融资短期续命,但对二级市场投资者来说,却如鸡肋。

【本文由投资界合作伙伴一点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。