看在2.5亿脱发人群的份上,雍禾医疗得以在港交所成功登陆,并收获“植发*股”的称号。

资本市场也对植发市场表现出十足的信心,雍禾医疗上市三天股价涨幅多次超过10%,截至12月15日收盘报16.6港元,较发行价15.8港元上涨5%,总市值达到86.31亿港元。

在打工人们闻“秃”色变的当下,资本对植发市场的看好合情合理。不过雍禾医疗的招股书中,也有多处数据让人怀疑,看似前景广阔的植发市场,又能否诞生出更多的雍禾医疗?

暴利的植发生意

在脱发相关的讨论中,植发是一个比较敏感的话题。一方面是因为植发是抵御脱发的最后一道防线,当需要植发时,就说明脱发已经到了无可挽回的地步,患者只有植发和剃光两种选择。另外,植发的高昂费用,也让大多数人不到万不得已不会选择植发。

根据公开报道,国内植发机构常用的治疗方法,是从后脑的枕部取出毛囊,再移植到毛发稀疏的地方。而目前国内植发机构提取一个毛囊费用在10至20元之间,每次治疗通常需要移植1000个左右的毛囊,因此植发的手术花费大概在2万元左右。

并不复杂的治疗手段和动辄上万的治疗费用,也让植发成为了人们眼中的暴利行业。雍禾医疗在2018-2020年服务的植发患者分别为35177人、43087人和50694人,对应不同时期,单个植发患者的平均花费分别为26097元、27799元和27868元。同时,2018-2020年对应的植发业务毛利率分别为76.7%、74%和75.1%。

按理说,这样高毛利的行业早该吸引众多资本入局培育出一群头部玩家,但事实是目前中国的植发市场仍然处于较为分散的阶段。雍禾医疗在招股书中提到,2020年公司植发医疗服务产生的收入,超过了行业第二名和第三名的总和,但市场占有率却只有11%。

天眼查数据也显示,我国目前拥有近2.8万家植发养发相关企业,当中的84%是分散在全国各地的个体工商户。而像雍禾医疗一样已经拥有一定规模的植发养发企业,也只有新生植发、碧莲盛、大麦植发等。

雍禾医疗也表示,中国接受植发的患者人数在实际脱发人数中的占比还太少。2020年,在中国进行的植发手术仅约为51.6万例,渗透率为0.21%,这意味着还有极大的市场空间等待植发机构们来挖掘。弗若斯特沙利文也在报告中预测,植发市场未来将以18.9%的速度增长,到2030年时,市场规模可达756亿元。

头部品牌缺失的市场环境,加上超过70%的高毛利以及未来可观的市场规模,这便是资本会如此看好植发行业的原因。

赚钱全靠贩卖焦虑

单从营收、毛利这些业绩数据上来看,雍禾医疗的确是一支身处蓝海行业的潜力股,但是在超高的毛利率下,雍禾医疗的净利润却与其“暴利行业”的标签完全不匹配。

2018年至2021年上半年,雍禾医疗的净利润分别为5350万元、3562.4万元、1.63亿元和4044.1万元,同期净利率分别为5.72%、2.91%和9.97%。而另一组数据则很好地说明了,为什么毛利率超过70%的雍禾医疗还赚不到钱。

招股书显示,雍禾医疗近三年的营销支出分别高达4.64亿、6.5亿和7.8亿元,在收入中的占比达到了49.6%、53.1%、47.6%。按照雍禾医疗三年期间总共治疗了17.6万人来计算,平均获客成本达到了1万元以上。

换句话说,雍禾医疗每为客户植上一根头发,都有一半左右的收入要分给营销广告服务商。原来人们眼中的暴利行业,竟然也是在给别人“打工”。

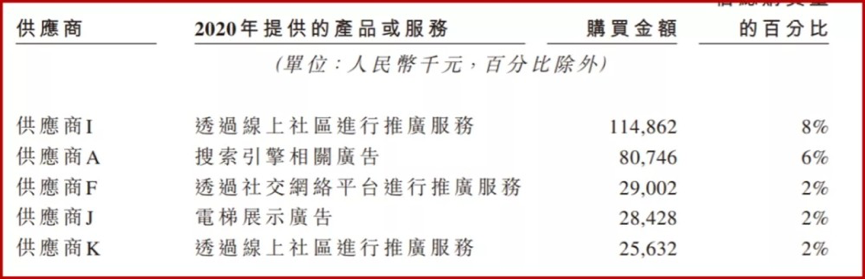

雍禾医疗的招股书中还提到,2020年其主要的5大供应商均为广告服务提供商,其中*一笔线上社区推广服务商采购金额达到了1.15亿元。而雍禾医疗所采购的产品或服务,覆盖了线上社区推广、搜索引擎广告和电梯展示广告等。

这也很好地解释了,为什么人们总能在户外、社交媒体、内容社区和短视频平台上看到雍禾医疗的广告。在面向“聪明绝顶”的大厂码农和“发际线高端”的金融才俊时,雍禾医疗的广告投放和植发技术一样精准。

雍禾医疗之所以要花大手笔打广告,主要原因也与其业务模式有关。植发生意看似低成本高收益,但实际上却是十足的低频商业模式。因为植发能够帮助脱发患者一次性解决问题,因而几乎不存在复购的情况,所以需要高度依赖广告营销“贩卖焦虑”来获客拉新。

另一方面,随着近几年获客渠道的碎片化、流量价格的上涨,植发机构在营销广告方面的投入也水涨船高,基于持续增长的目标,雍禾医疗在短期内也无法停止营销广告投放,给供应商打工的现状很难改变。

危机并存,植发机构的第二曲线

在行业内部,也还存在许多挑战。比如“取毛囊、种毛囊”这个操作流程,虽然看上去很简单,但实际上一台植发手术往往需要医生花费数小时重复执行“取毛囊、种毛囊”的动作,所以植发其实也是较为“消耗”医生的劳动密集型产业。

另外,不同于牙科、眼科等成熟的消费医疗行业所拥有的稳定医生资源,专业植发医生的短缺,也让植发机构无法像开奶茶店一样,通过内部短期的标准化培训实现快速扩张。

根据媒体报道,培养一名合格的植发医生至少需要半年的时间,并且植发医生除了要接受标准化的操作培训外,其对技术的理解和个人审美的差异,也决定了医生执业水平的高低。因此植发行业的规模增长,实际上也受到了医生资源短缺的严重影响。

2020年底,作为行业龙头的雍禾医疗拥有注册植发医生189名,到2021年上半年底,注册医生人数也只有246人,半年时间只新增了57个人。

有限的“产能提升”不只是限制了部分企业的扩张步伐,也催生了和医美行业一样的乱象。

今年4月,新华社就曾在报道中指出,全国会做植发手术的医生,还不到真正执业者的十分之一。一些不正规的机构虽然在宣传中表示“医生主刀”,但实际手术时,却是由正规医生挂名,“速成”医生来主刀。

而在21世纪商业评论的报道中,复旦大学附属华山医院皮肤科副主任吴文育也提到,植发属于医疗行为,因此必须在正规医疗机构进行。而当下,在植发行业野蛮生长的进程中,机构医疗资质以及相关医护人员资质的无法保障,则直接将手术风险转嫁给了消费者,由此带来了比虚假宣传更加严重的安全隐患。

其实,除了植发业务外,大多数植发机构还有头发养固的业务,并且相比植发业务存在的医生资源短缺和其他潜在风险,头发养固业务目前的营收占比虽然还不太高,但从发展的角度来看,也大有可为。

弗若斯特沙利文的报告中提到,2020年植发医疗服务市场及医疗养固服务市场的规模分别为134亿元与50亿元,分别占中国毛发医疗服务市场的72.8%和27.2%。而根据雍禾医疗的预测,中国头发养固服务市场规模在2020-2030年的复合年增长率可达29.8%,2025-2030年的复合年增长率则能够达到27.6%。

基于业绩增长的目的,雍禾医疗从2019年开始便在门店内提供头发养固服务。近几年这种非手术、泛人群的服务,也表现出了较快的增速。头发养固业务的收入在雍禾医整体收入的占比,从2019年的1.2%上升到了2020年的13%,这不仅是雍禾医疗未来的第二增长点,也有可能是整个植发行业的第二增长曲线。

国家卫健委的调查数据指出,截至2020年底,我国超2.5亿的脱发人数中,30岁前脱发的比例高达84%,比上一代人提前了20年,脱发的低龄化趋势已经是不争的事实。而在植发机构的眼里,这就是新的业绩增长来源。

植发机构大肆投放广告贩卖焦虑的做法,固然有其可憎之处。当年轻人因为脱发焦虑通过各种网络手段寻找防脱生发的方法时,植发机构提前布下的精准营销大网,又将“英年早秃”的年轻人一网打尽。看似雪中送炭,实际却是守株待兔。

但不可否认的是,脱发人群的壮大也的确孕育了新的消费市场。而在消费者们看穿焦虑真相的同时,植发机构们也要认清事实,散播焦虑或许能换来一时的营收增长,但真正的市场也只有通过满足消费者的需求才能够做大做强。

【本文由投资界合作伙伴微信公众号:惊蛰研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。