这几年,投资圈最火的就属新能源赛道。

以“宁王”为代表的动力电池厂商在二级市场受到追捧,宁德时代破万亿市值、比亚迪紧随其后,而不仅是二级市场,一级市场也成为了资本关注的焦点。

近日,二线电池厂商蜂巢能源宣布完成60亿元的B+轮融资,投资方包括:川能投、大族激光、星宇股份等产业链合作伙伴,鼎晖投资、中移资本、兴业银行等产业投资机构,湖州、盐城、上饶等国资平台。

蜂巢能源自2020年4月至今已就完成了四轮融资,累计金额超过200亿元,其中不乏中银投资、碧桂园创投、小米集团、三一重工、IDG等知名投资方,频繁的融资动作背后,蜂巢能源究竟有着怎样的雄心壮志?

1

差异化产品打市场

2012年,长城汽车动力电池项目组成立,着手开展电芯的预研工作,直到2016年12月成立动力电池事业部,也就是蜂巢能源的前身。

恰逢当时产业遇冷,GGII数据显示,截至2017年底,动力电池价格较2017年初下滑20%-25%。磷酸铁锂动力电池组价格从年初的1.8-1.9元/Wh下降到年底的1.45-1.55元/Wh,蜂巢能源发展一度陷入沉寂。

直到2018年10月,蜂巢能源从长城汽车体系中剥离到长城控股,与长城汽车并列为兄弟公司,市场也鲜有其消息。目前,并列的还有负责氢能板块业务的未势能源。

好在2020年起,新能源行业迎来发展曙光,众多锂电池厂商被推向市场聚光灯下,包括宁德时代、比亚迪等,就连默默无闻的蜂巢能源也开始崭露头角。

今年1-11月国内新能源汽车销量达到299万辆,同比增长166.8%,市场渗透率已经达到13.9%,较2020年5.8%的渗透率明显提升。

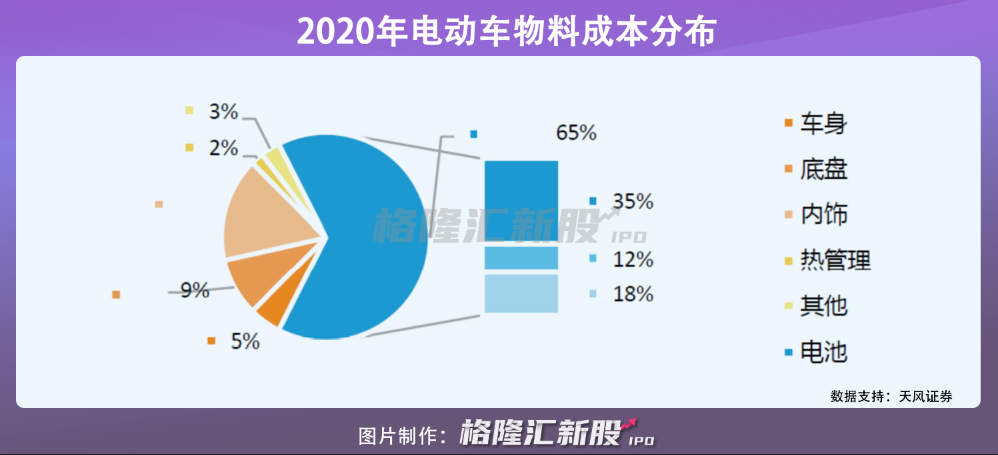

而电池作为新能源汽车的核心零部件,很大程度上决定了电动汽车的成本、续航里程、安全性能等方面。数据显示,电池、电控及汽车电子共占电动车物料总成本的约65%,其中,电池物料成本占比高达35%,是造车成本的大头。

因此,锂电池厂商动态一直是行业内外人士关注焦点之一。

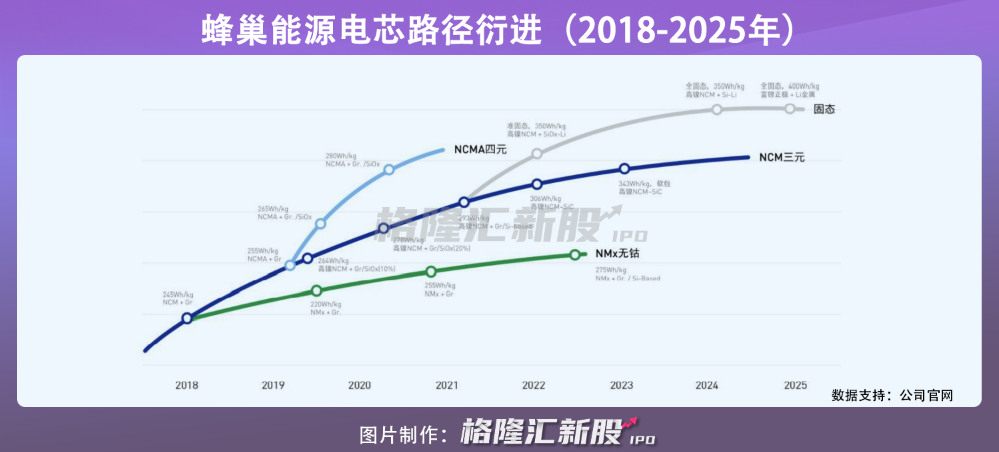

一直以来,蜂巢能源采用多元化电池技术发展路线,不仅在NCM高镍的道路上发展,还在NCMA、NMx无钴,以及固态电池多条技术路线上共同跟进。

其中,颇具亮点的是其无钴电池研发。

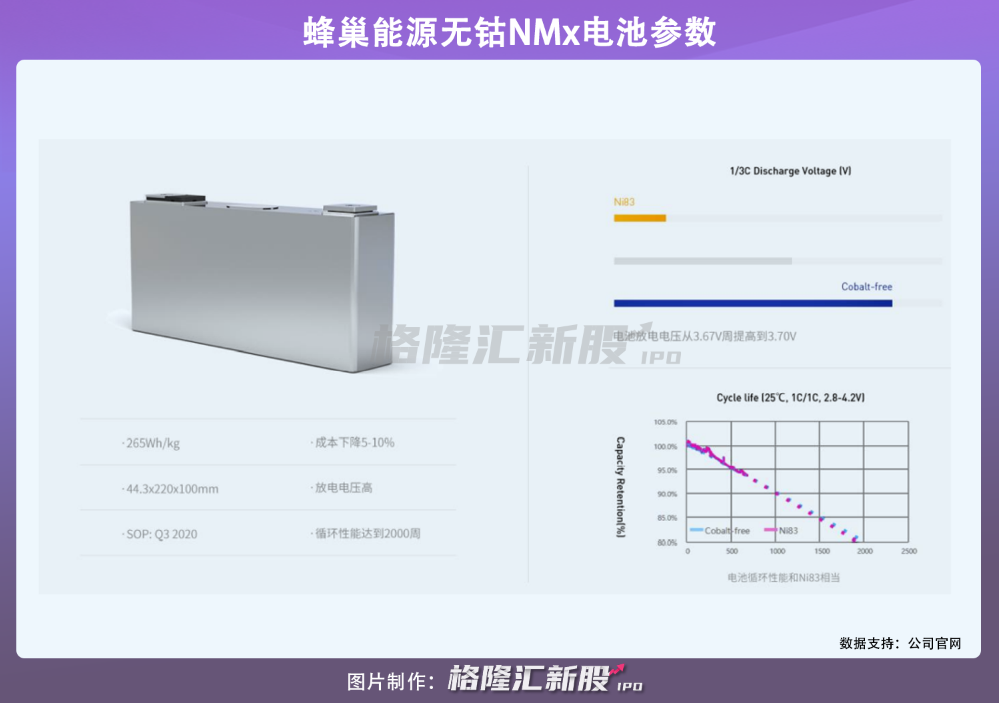

当前,市面上动力电池主要分为磷酸铁锂和三元材料两大体系。磷酸铁锂体系的电池主打低成本、高性价比;三元体系的电池主打优质、高性能,一般用于中高续航版车型。而原本的三元材料是指NCM(镍、钴、锰)作为正极,由于钴储量小,产量不稳定导致电池成本一直降不下来,就连特斯拉也将目光投向了“无钴电池”。

在这一点上,蜂巢能源快人一步。从2018年开始,其开始研究无钴电池;2019年7月,首次亮相全球*NMx无钴电池;到2020年12月电池日上,公司宣布无钴电池正式接受全球预订。目前,蜂巢能源的无钴电池已正式量产下线,能量密度可以达到265Wh/Kg,总成本下降5-10%

除此之外,其2019年开始研发NCMA四元电池,目前能量密度已经可以做到280Wh/Kg,具有耐热、高温产气少,安全性更高等特点;CTP电池系统也较传统PACK方案具有更低成本,更高效率的特性。

而在工艺创新上,蜂巢能源采用的是高速叠片工艺,这与比亚迪的刀片电池确是有些异曲同工之处。在此基础上,公司还提出了更先进的超高速叠片3.0技术,目标速度0.125s/pcs,相比目前的0.25s/pcs,效率大大提升,并可用于大于600mm的大电芯生产,预计2023年量产。

总体来说,蜂巢能源在电池材料和制作工艺方面,具有一定差异化优势。截止2020年底,公司已拥有境内专利2100件,境外50件。

2

600GWh扩产的野心

拥有了一定技术基础,蜂巢能源的客户基础也不差。

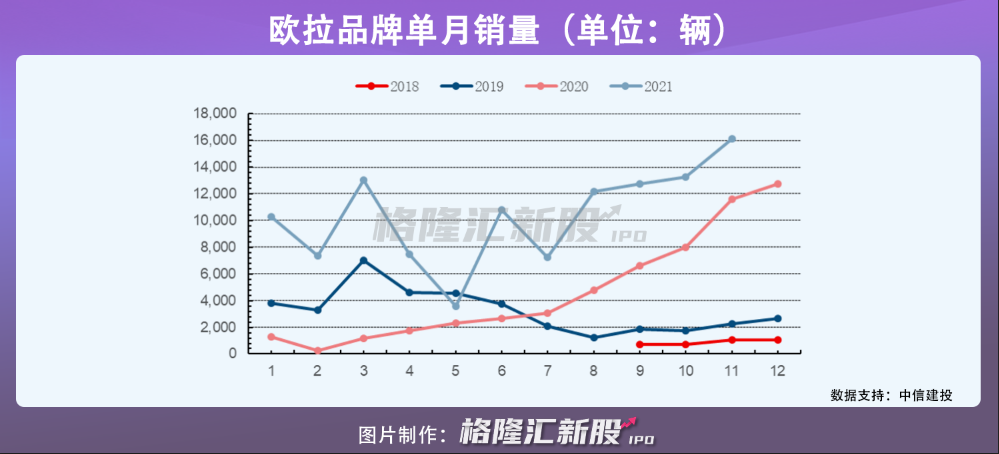

背靠长城汽车,蜂巢能源当前主要为其旗下的电动车品牌欧拉的全部车型进行配套。随着2020年,新能源汽车销量爆发,定位于年轻人的欧拉汽车销量也不断增长,2020年欧拉汽车合计销量为5.63万辆,同比增长44.76%;2021年1-11月,累计销量同比增长162.2%至11.4万辆。

而经过配套长城欧拉的验证,蜂巢能源的客户群体也开始扩展。目前公司已经获得吉利、东风、PSA、天际、零跑等国内外主流汽车厂家25个销售定点。

蜂巢能源CEO杨红新也在12月8日第二届电池日透露,目前公司收到的乘用车订单量已超400GWh。

然而,订单在手,动力电池产能瓶颈却成为了公司亟需解决的问题。

今年11月,全国动力电池的月装车量首次突破了20GWh,达到了20.8GWh的规模,同比上升96%。其中,宁德时代以11.45GWh的装车量,占据整个市场55%的份额,独占鳌头。

1-11月的总装车量方面,宁德时代也以超过50%的市场份额,*于排名第二的比亚迪16.6%,相较之下,蜂巢能源装车量提升至2.61Gwh,排名第6,市场占有率仅有2%。

扩产是包括蜂巢能源在内的电池厂商奋起直追的直接方式。2020年底至今,蜂巢能源已在德国萨尔州、四川遂宁、成都、浙江湖州、安徽马鞍山、南京溧水、江苏常州金坛、江苏盐城设立基地,规划新增产能将达229GWh,可以说,几乎每个月都有新的扩产项目落地。

不过,这并不满足于蜂巢能源扩产的野心。

就在12月8日电池日上,杨红新表示,蜂巢能源在建产能增至297GWh,2025年规划实现600GWh电池产能,对应有效产出450GWh。

600GWh电池什么概念?

现在的电池老大宁德时代,预计到2025年的设计产能至少应达到520GWh;中航锂电到2025年规划产能500GWh;国轩高科2025年计划产能规模只有300GWh。

海外的厂商,LG化学计划到2023年规划电池产能扩大到300GWh;SKI规划2025年产能200GWh。

也就是说,蜂巢能源计划在4年内,对标宁德时代争夺市场*份额。

但是,动力电池扩产并非一蹴而就,需要大量资金和较长的时间周期,在这过程中,市场格局变化随时发生,蜂巢能源激进的扩产目标实现难度不小。

即便顺利扩产,但并非所有企业都能乘风而起。大多数机构预测,2025年动力电池的需求量在1TWh左右,而国内主流动力电池厂商2025年的产能规划接近3TWh,这意味着可能有三分之二的产能将无人买单。

3

小结

在新能源汽车的带动下,动力电池无疑成了今年最热闹的细分领域之一,不仅各大动力电池厂商摩拳擦掌、暗自较劲,就连资本也欲纷纷下注。

不过,动力电池的竞争并不会在短期内结束,扩充产能、降低成本成为各大厂商共同发展目标。在此背景下,二线电池厂商蜂巢能源提出大额融资并推进600Gwh扩产计划的野心,试图争夺这一巨大蛋糕。

扩产有必要,但市场需求量终将饱和,公司若不能凭借此次扩产跻身进入头部企业,恐怕留下的便是产能过剩的一地鸡毛。

【本文由投资界合作伙伴格隆汇新股授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。