中庸之道在技术迭代如此之快的光伏产业是否是正确的策略?

2021年的初冬,光伏组件龙头阿特斯(CSIQ.US)科创板IPO过会成功,这意味着光伏组件TOP 5即将齐聚A股。

曾几何时,这种盛况也曾上演,不过那是在大洋彼岸的美利坚。

2005年12月,如日中天的无锡尚德率先登陆纽交所,施正荣凭借23.13亿美元身价登顶中国首富,一时风光无量。

此后,阿特斯、天合、英利、晶澳、赛维、晶科等诸多耳熟能详的中国光伏企业纷纷出海上市。的确,彼时的纽交所更具备资本吸引力。

历史总是惊人得相似,五大组件再度聚首。每一次的轮回又有不同之处,当年远渡重洋,而今回归本土。

今时不同往日,历经二十年风雨洗礼,中国光伏产业已然一骑绝尘,在全球的市占率超过60%,部分环节甚至超过90%。A股上市的本土企业中孕育出了隆基股份、通威股份、阳光电源等诸多全球光伏龙头。

这意味着蓬勃发展的产业、日益成熟的中国资本市场无疑更能发掘企业的价值,故此,吸引了大量光伏企业回归A股。

2015年,天合光能与晶澳太阳能先后提出私有化要约,并分别于2017年、2018年从美股退市。

天合光能于2020年6月正式登录科创板。晶澳科技另辟蹊径,仅仅用了不到一年半的时间,就通过“借壳”从美股回转A股上市。二者之后均开启了股价10倍上涨的旅途。

此后,2021年9月30日,晶科能源首发上会通过,距离回A上市只差最后临门一脚。如今,随着阿特斯的回归,5大组件有望齐聚A股,华山论剑,一决雌雄。

在五大组件中有两位故友——天合光能和阿特斯,他们彼此之间可能有更多的话要说。

01 曾经沧海难为水

时间回到10年前的初冬,2011年11月29日,飘着零星雪花的北京,光伏四巨头齐聚。他们分别是全球组件出货量*的尚德、第三名的英利、第四名的天合、第五名的阿特斯。

彼时的光伏组件在全球已颇具话语权。

促成此次行业巨头相会的理由是情况日益严峻的美国双反调查。

就在不久前,10月19日,7家美国光伏电池厂商向美国政府提出申请,对来源于中国的晶硅光伏电池产品提起反倾销、反补贴调查。美国国际贸易委员会和美国商务部分别于10月19日和11月8日予以立案。

这场由机电商会牵头组织的“双反”调查新闻发布会引发了市场的高度关注。与会者包括14家应诉美国“双反”调查案件在内的几十家企业,以及相关行业组织的代表,还有来自近百家中外媒体约160位记者。

即便仍可以谈笑风生,施正荣、苗连生、高纪凡、瞿晓铧四位大佬此时此刻的内心深处或许远不如在镁光灯下闪亮。也许没人料到,未来的情况远比现在要糟糕得多。

一年后,2012年10月10日,美国商务部发布最终裁决,美国商务部宣布,对从中国进口的光伏产品,征收34%到47%的关税。

与此同时,欧盟正式发起了反倾销和反补贴的“双反调查”。热了八年的光伏行业顿遭重挫。

此举无疑对中国光伏组件厂商形成致命打击,受此影响,如日中天的无锡尚德轰然倒坍,最终破产清算。

不仅压垮了龙头尚德,也击倒了步子迈得太大的赛维,在接连巨亏后宣告破产。另一位与会巨头英利能源因股价暴跌低于面值最后退市。

在这场由经济下滑,需求紧缩、补贴退坡导致的产业退潮中,同一个战壕中的中国光伏也不乏幸存者,天合、晶澳、晶科在日后的岁月里成为了国内光伏军团的中坚力量。

当然,还有我们本片报告的主角——阿特斯。

02 “骑墙者”——阿特斯

相比于隆基、天合、晶科等明显中文化的光伏企业名称,阿特斯这个名字貌似有所不同。

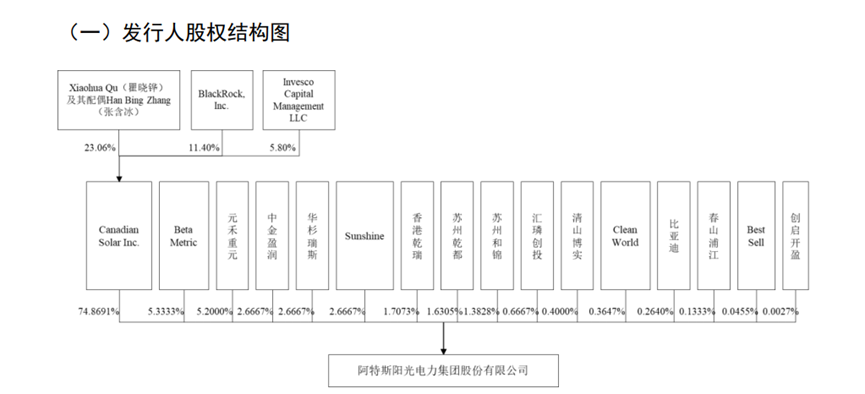

实际上,阿特斯的母公司阿特斯太阳能(CanadianSolar)的注册地在加拿大,其实控人瞿晓铧、张含冰夫妇也都是加拿大国籍。通过引入比亚迪等投资人,阿特斯从外商独资企业转变为中外合资企业,降低了上市门槛,正式开启了回A之路。

图片来源:阿特斯招股说明书

“阿特斯不想做老大,只想做最后一个死的光伏企业。”阿特斯的创始人瞿晓铧多年前说过这句话。

稳重、低调是业界给与瞿晓铧的口碑,这位企业家祖籍江苏常熟,生于北京。在清华大学物理系毕业后,远赴加拿大求学,相继获得了曼尼托巴大学固体物理学硕士学位,多伦多大学半导体材料科学博士学位。

在其学习和工作的大部分时间,都在从事半导体材料和半导体光伏特性的研究工作,在太阳能发电的理论和实践上有较高的造诣。

加盟ATS公司后,对供应链管理、质量管理体系、市场销售开发等方面均有较深的涉猎。形成了全方面的企业经营管理能力,为以后独自创业打下了坚实的基础。

于是在2001年11月,瞿晓铧带着先进的光伏技术和设备回国创业。在江苏常熟市建起了*家公司―――阿特斯光伏电子(常熟)有限公司。随后,于2006年登录纳斯达克。

在未来的岁月里,历经双反、5.31等政策变动,接受了单晶硅片取代多晶硅片,PERC取代铝背场电池,大尺寸硅片的替代等多次光伏产业革命的洗礼。

能够在光伏20年的激荡沉浮中带领阿特斯砥砺前行,瞿晓铧的行事风格不可不谓之稳健。

瞿晓铧曾经表示过希望做行业内的头部,但不希望争做*。故而在光伏发展史上,龙头轮番做,而跟随者的名单中常常可以看见阿特斯的身影。

也许就是因为这种“稳”吧,导致了阿特斯在光伏产业技术迭代时期,没有走到前头。一直处于不上不下的尴尬地位。

因为其对技术路径的摇摆,有人给阿特斯赋予了“骑墙者”的绰号。

譬如,去年开始的182和210硅片组件尺寸之争,阿特斯先是加入了隆基等企业创建的182联盟,而后不出半年又加入了中环为首的210尺寸联盟。

其实,若是因为对未来技术发展路径的不确定性产生的摇摆而被定义为“骑墙者”,有些锱铢必较。

182和210在未来的一段时间内仍会共存,二者相辅相成,各有优劣,成本优势和性能优势缺一不可。

可是,在技术迭代如此之快的光伏产业,摇摆不定说明了什么?是不是对产业的认知不够?是不是没有抓住产业的本质?没有把握产业未来发展的方向?这样造成的后果是可想而知的。

03 摇摆制痛

迄今为止,单晶硅片早已完成对多晶硅片的取代,市场占有率一度达到90%,各大主流厂商几年前便把产品中心放到了单晶硅电池上。

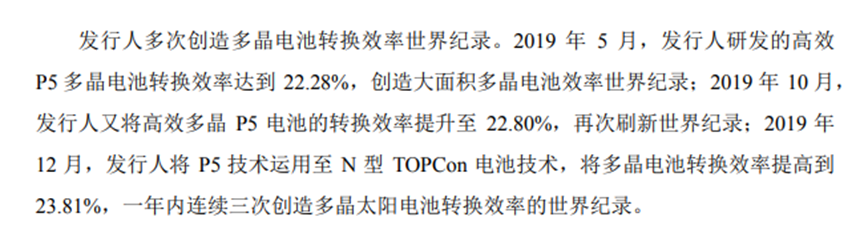

可是,阿特斯前两年依然深耕在多晶硅电池领域。将研发资金用于已经被抛弃的技术路径中,确实有些不同寻常。

图片来源:阿特斯招股说明书

瞿晓铧一直对多晶硅技术路径情有独钟,在2018年市场各界发出有关多晶硅电池即将终结之时,瞿晓铧回应称“等着我们多晶给你诈一个尸,吓你一跳。”

然而,事物的发展毕竟不会以人的意志为转移,在阿特斯依旧看好多晶硅的同时,业界竞争对手单晶硅电池已经迭代完成。等到阿特斯幡然醒悟之时,差距已然被拉得很远了。

根据阿特斯招股书披露,2021年1-6月,公司净利润为-3.55亿元,较2020年半年度未经审计的净利润同比下降122.16%。

即便抛却硅料、附件价格上涨等因素,业绩比起行业内其它龙头仍是相形见绌。

2021年1-6月,同行业公司隆基股份、天合光能、晶澳科技净利润分别为49.92亿元、7.36 亿元、7.40亿元、5.65亿元,分别同比增长17.58%、44.62%、1.83%。

阿特斯2021年上半年的净利润显著低于同行业*企业,且净利润下降幅度显著高于同行业*企业。

论及一个企业的盈利能力,毛利率是核心要素,在这一点上阿特斯也低于同行业公司。

2020年和2021年1-6月,阿特斯单晶组件的毛利率分别为9.71%和0.95%。同行业单晶组件*企业中,隆基股份、天合光能、晶澳科技2020年的组件业务毛利率分别为20.53%、14.90%、16.09%。

毛利率落后于同行,有一个关键原因是产品转型。正是由于对技术路径选择的摇摆,错过了*时机,导致转型缓慢。

报告期内,阿特斯的产品布局处于从多晶产品为主转向以单晶产品为主的过程中,单晶组件收入占组件业务总收入的比例不断上升,逐步上升到62.32%。但与同行业主要公司相比,公司产品调整的进度仍相对滞后。

根据公开可得的信息,同行业公司中,隆基股份一直专注于单晶产品,晶科能源单晶组件收入2020年占比99.72%,天合光能单晶组件收入占比99.59%,晶澳科技主流产品均为单晶组件。

阿特斯在招股说明书也承认,未来,若公司产品调整的进度不及预期或显著滞后于同行业公司,将面临错失单晶市场机会、丧失市场份额的风险。

在组件环节,决定成败的技术路径除了单晶多晶外,还有尺寸。

由于大尺寸产品技术附加值相对较高,因此短期内存在一定溢价。比如2021年上半年,晶科能源182mm尺寸组件的毛利率为18.91%,163-166mm尺寸组件的毛利率为14.93%。

同样的,正是由于阿特斯本身摇摆不定导致了在大尺寸组件落后于行业公司。

根据公开可得的信息,天合光能(210mm)、晶澳科技(182mm)大尺寸产品2021年上半年出货量占比分别约为50%、35%,晶科能源大尺寸产品(182mm)2020年和2021年上半年收入占比分别约为1%和15%。

2021年上半年,阿特斯大尺寸产品销售量和收入占比约为4%,低于同行业公司水平。

影响未来行业格局的不仅仅在于技术路径的选择,对资源的整合也是极为关键的,而一体化始终是绕不开的话题。

一体化的含义是整合资源,将产业链不同环节产生的利润留存到终端环节,以实现降本增利的目的。故此,各大组件厂纷纷加入到了一体化的道路中。

与同行业公司相比,阿特斯的单晶产能目前主要集中在产业链后端的电池片及组件制造环节,垂直一体化程度相对较低。

2021年1-6月,公司单晶硅棒/硅锭、硅片、电池片、组件的有效产能(未年化)分别为 0.90GW、1.86GW、2.52GW、5.76GW。

根据公开信息,晶科能源硅棒/硅锭、硅片、电池片、组件的有效产能(未年化)分别为 12.85GW、11.91GW、5.94GW、13.45GW;天合光能硅片、电池片、组件的有效产能(未年化)分别为 2.35 亿片、9.85 亿片、11.11GW;

隆基股份在定期报告中提及“2020年年底单晶硅片产能85GW,单晶电池产能30GW,单晶组件产能50GW”。

晶澳科技在定期报告中提及“2020 年年底组件产能 23GW,上游硅片和电池产能约为组件产能的 80%,预计2021年年底组件产能超过40GW,硅片和电池产能继续保持组件产能的 80%左右”

相比之下,同行业整体垂直一体化程度均高于阿特斯。

与此同时,可以明显看出来,阿特斯单晶产能布局相较于同行业公司处于较低水平。2021年1-6月,公司组件有效产能为8.40GW(未年化),其中单晶组件为5.76GW,多晶组件为2.64GW。远逊于竞争对手。

未来上产能的话,在规模效应及成本控制等方面与同行业*公司存在一定差距,进而对毛利率水平存在一定不利影响。

关于阿特斯的业绩和经营情况我们不必多加负赘。的确与业内龙头相比缺乏相应竞争力。

因此,导致了科创板IPO的三次问询。而第三次问询的核心内容恰恰便是转型期亏损,持续经营能力。阿特斯未来之路比起上市艰难的多。

在写文章的过程中,本来以为自己要整理这些数据,可是发现以上数据大部分都可以从阿特斯招股说明书看到,看来阿特斯对其目前处境了解得很清晰。

知而不行,是为不知。行而不知,可以致知。坚守多晶,大尺寸硅片的举棋不定造就目前的困境,而后幡然醒悟,后知后觉如恐不及。不知诸如此类讽刺的事情会否再度上演。

对未来确定性技术路径的犹豫或者是忽略,是否是一个企业家恪守中庸之道的解释?中庸之道在技术迭代如此之快的光伏产业是否是正确的策略?中庸之道是否符合企业家精神?

04 尾声

不可否认,瞿晓铧可能成为光伏产业的最后幸存者。

可是,幸存者也不一定总能喝得上汤。与此同时,先行者获取巨大成功的同时也伴随着极大的风险。

在改变企业格局命运的历史机遇前,不敢说率先布局的就能笑到最后,但是要做到敢为人先。

与其说阿特斯转型带来得阵痛是因为偏重多晶硅赛道,不如说“中庸之道”的行事风格带来得必然性。稳不代表着贻误战机,更谈不上精明。

【本文由投资界合作伙伴微信公众号:阿尔法工场研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。