作为中国历史上具有代表性的文化之一,酒文化贯穿了我国五千年的发展史。

古代,唐朝诗人李白曾借酒写下激情高昂的《将进酒》,抒发忧愤深广的人生感慨;杜甫也曾写下《饮中八仙歌》,表达出唐代诗人放浪不羁的性格。

随着近年来白酒行业的发展,逐渐延伸出低度酒、起泡酒、苏打酒等多个种类及品牌。

在1月10日,工信部就《关于加快现代轻工产业体系建设的指导意见(征求意见稿)》的征求意见中就有针对年轻消费群体、国外消费群体发展多样化、时尚化、个性化、低度化白酒产品的征求意见。

近些年确实有不少诸如江小白这类白酒新兴品牌的崛起,曾一度被人认为有望打破固有的传统酒业格局。如今,随着征求意见稿的出台,这类新兴品牌会否迎来新一轮的发展契机?

国民消费的70年简史

尽管,我国酒文化有着4000多年的历史,但直到清朝时期,白酒才迎来了品牌发展期,国内八大名酒品牌洋河、茅台、五粮液、汾酒、郎酒等在当时已经形成一定规模,而目前很多蒸馏酒品牌也是源于清代,比如二锅头、四特酒。

新中国成立后,国内白酒产业逐步进入发展起步期,在政府机构的推动和扶持之下,各地区白酒企业纷纷改善酿酒工艺,进行机械化酿酒生产,为我国白酒行业的发展打下基础。

到1952年,我国正式召开名酒评选活动,扶持和发展国内白酒企业,随之“茅台”、“五粮液”等多个白酒品牌逐渐被我国以及世界所熟知,成为中国白酒品牌代表。

1963年,受制于当时中国国情以及社会环境,国内白酒产业进行“新工艺”改革,土豆、红薯等出酒量多的农作物成为酿酒的主要原料之一,国内白酒行业逐渐延伸出新种类白酒。

随着国民经济日益走上正轨,我国白酒行业也得到恢复性的发展,到1978年,我国白酒产量已达143.74万吨,比建国之初增长近15倍。

进入80年代,随着我国实行改革开放,经济体制逐步向市场经济过渡。粮食产量得到快速提升,为酿酒奠定原料基础,同时,行业门槛降低,酿酒生产逐步被放开,茅台、五粮液等一批知名酒企积极抓住发展机遇,白酒产业得到快速发展,到“七五”期间白酒产量增长达到52%,“八五”期间增长50.6%。

到了20世纪90年代,随着市场经济的发展以及国家层面出宏观调控等多项政策,白酒行业再次迎来新的转机。也就是在这一时期,不少酒企纷纷意识到品牌重要性,通过多种途径进行广告宣传,像全兴、孔府家酒、张弓酒、宝丰酒等品牌都迎来了“高光时刻”。

2005年左右,在社会消费结构升级的背景下,白酒行业进行深度结构调整,通过改善落后生产水平和管理机制,迎来一波高速发展期,中、高端白酒市场也在消费升级的理念下得到了快速发展,出现了量价齐升的局面。截至2012年,我国白酒行业产量达到1153.16万吨,同比2004年增长280.58%,达到了历史高点。

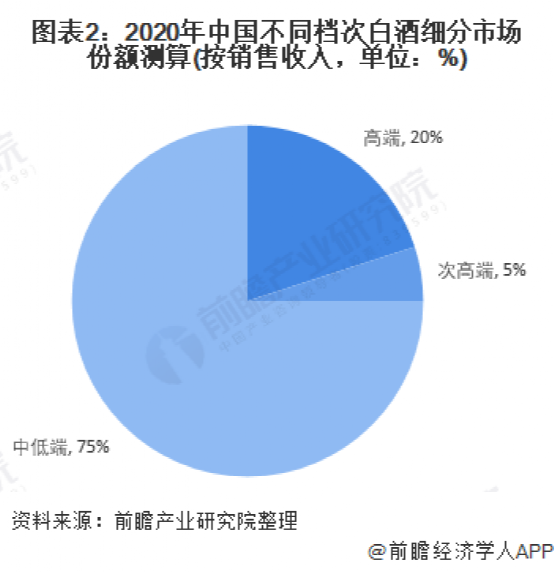

从2012年江小白到2022年“新国标”实施,也被誉为白酒行业进入品质消费时代,无论是企业端的品牌价值建设、品类培育以及产品结构,还是消费端对不同价格、不同品质的白酒产品需求都有了明显的提升。根据酒业家和Euromonitor的数据显示,经过初步估算,2020年中国高端白酒市场规模达到1179亿元。

如今,在国家层面的多项意见及文件加持下,白酒行业新的趋势发展或将持续进行。

新消费时代下

白酒行业的“人货场”之变

随着人们收入水平的提高,消费走势的转变,越来越多人愿意为高品质产品和服务体验买单,悦己型消费、升级型消费成为主流,逐渐从过去的“需求消费”时代跨入“品质消费”时代。

同时,品质消费时代下,对于新消费主力军而言,产品的“心价比”和“性价比”同样重要,带动了产品端、需求端的升级。

此次工信部发出的《征求意见》,以及将于今年6月1日正式实施的白酒“新国标”,就可以看作是新消费时代下,白酒行业一种产业端、需求端转型升级。

新消费的关键以及本质在于产业端升级和对需求端把握,这种升级、把握倒逼新消费玩家不仅要了解用户喜欢什么、需要什么,而是更应该如何满足用户的喜欢、需求,用产品满足用户的真正需求。让产品的生产、供应与用户的需求、消费实现高效对接,才是在新消费时代下对消费升级的重新定义。

而对于产业端、需求端的把握、升级,也恰好是对构成一个行业要素的再升级,白酒行业作为国民消费的支柱产业之一,也同样受用于零售行业的“人货场”三要素。在新消费时代下,伴随着产业端、需求端的转变、升级,所带来的白酒零售“人货场”三要素也随之发生转变。

人:消费人群向多群体转变,Z世代崛起。

随着Z世代成为国内的消费主力军,消费风向也发生转变,个性化、社交需求消费成为Z世代消费特点之一。而在酒类消费偏好上,罗兰贝格调研显示,目前中国大陆30岁以下消费者酒类消费中啤酒占52%、葡萄酒占13%、预调酒占11%,白酒占比8%,白酒逐渐成为Z世代酒类消费的选择之一。

(图源:CBNData)

另一方面,随着白酒产品向低度化、利口化以及品类多元化的趋势转变,以男性为主的饮酒群体开始有向女性群体蔓延的趋势,低度白酒、中度白酒成为女性群体的选择之一,例如江小白23度果味高粱酒女性用户就占据一席之地。而在主体人群上,80后则成为白酒消费的主力军,男性饮酒群体占比达到75%,平均年龄在37岁左右。

货:白酒消费品类多样化。

白酒产品从原来较为单一的酿制手法、品类以及口味的趋势向多样化、时尚化、个性化、低度化,包括一众老牌酒企以及崛起的新型品牌,纷纷推出多口味、小容量、多形式等酒类产品。“新国标”的推出,也将原来的三类饮料酒发酵酒、蒸馏酒、配制酒细分为发酵酒、蒸馏酒、配制酒、露酒四类。

在饮料酒品类和口味上,老牌酒企汾酒、茅台、郎酒都先后推出小容量、或低度酒产品,2015年茅台就推出低度鸡尾酒“悠蜜”利口酒;近年来,低度酒也演化出更为细分的气泡酒、苏打酒等等。

场:消费场景多元化。

在消费场景上,白酒产品也从相对较为正式的宴请、送礼、大型聚会等场景,向更为自由、休闲的场景扩充,包括自饮、小型聚会、宵夜、团建等。

“江小白”们迎新一轮发展契机?

此次(征求意见稿)的出台,从政策层面来讲,可以说是利好江小白这些新型品牌的。

白酒“新国标”的发布,调香白酒被剔除,这意味着低端白酒市场的竞争格局会受到一定影响,尤其是对光瓶酒市场竞争格局的重塑。从当前白酒市场的竞争格局来看,次高端和高端市场格局很难有较大变化,而国内白酒中低端市场存在无限机会。

目前,国内中低端白酒市场占比之和超过76%,并没有像次高端及高端市场一般形成垄断竞争状态,包括茅台、汾酒等一线品牌在内的白酒市场也没有形成真正的寡头垄断。

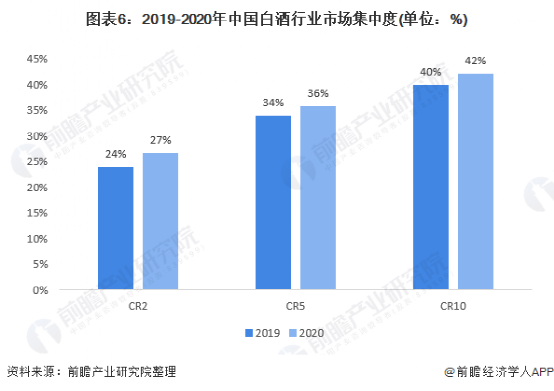

2020年,白酒行业市场集中度CR5为36%,CR10为42%,仍处在完全竞争状态,包括江小白、几何酒在内的白酒新品牌是有机会凭借这波政策红利在中低端市场站稳脚跟。

但就白酒行业的实际情况而言,新兴品牌们迎来新一轮蜕变式发展的机遇仍存不少模糊元素。

一方面,白酒“新国标”的推出,对于白酒新型品牌而言,可以说是会造成一定影响,尤其是热衷于光瓶酒的新型品牌。

目前,市面上的多数新型品牌多数是以光瓶酒等品类形式出现,主要对标市场以不超过300元为主的中低端市场,随着近两年来,光瓶酒成为白酒行业的一个焦点,包括一线品牌在内的酒企纷纷将目光聚焦在身上,希望借助光瓶酒成为打盈利的新增长点。

在这种背景下,作为已经形成完整生产链的一线品牌,则是有望凭借生产链优势打开局面,而对于新型品牌来说,要想打开中低端市场局面,控制生产成本、提高性价比会是成为关键因素,但如今调香白酒被剔除,新型品牌的成本控制将会受到一定影响。

业内人士分析表示,“伴随着税收、环保等行业新规以及原材料成本波动风险,白酒行业的竞争门槛将进一步提高。”这对于在供需两端还没有形成完整生态的新型品牌来说,无疑会加大自身的竞争成本。

另一方面,目前,许多传统品牌纷纷开始采用“降维”打击的方式,发力中低端市场以及年轻市场。新型品牌之所以能出圈的一点在于花式营销,但现在白酒市场对“性价比”的把握也是重点之一。

现在传统品牌也已经看到了这种趋势,纷纷发力小容量、性价比以及贴合市场及用户的营销方式,与新型品牌竞争。

就以江小白为例,目前江小白主力单品40度表达瓶100ml价格为20元,主打的清香酒价格则是达到26元。同为100ml的五粮液歪嘴价格为15元,歪嘴小郎酒也仅为17元,在口感和性价比上收获不少好评。

而红星、牛栏山、BOMB等品牌同容量光头瓶则是价格在4-9元不等,将性价比做到*。与江小白价格大致相等的品牌牛栏山旗下数个单品,容量则是均在500ml左右。消费者对江小白“性价比低”的评论相对较多。在这种背景的加持下,本就没有品牌效应、生产链优势的新型品牌而言,也将承受一定影响。

能够看到的是,在新消费以及政策红利的背景下,新型品牌或许会迎来一波流量收割的机会,但深受“性价比”、品牌效应、渠道,供应链影响的新型品牌,仅靠外在因素或许无法支撑起长期发展,作为需要精耕细作的白酒行业,还需新兴白酒品牌们进一步巩固自身实力。

【本文由投资界合作伙伴微信公众号:松果财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。