2022年开年*件大事是什么?

即将就要到来的北京冬奥会当之无愧。眼下,距离冬奥会拉开序幕还有15天,冬季狂欢即将开启。

值得一提的是,此次冬奥会将会大规模应用数字人民币跨境支付。作为冬奥会重要的“名片”之一,数字人民币将会讲出怎样的故事还尚未可知,但我们有理由相信:这一次,数字人民币真的来了。

1月6日,国务院办公厅印发《要素市场化配置综合改革试点总体方案》明确提出,“增加有效金融服务供给,支持在零售交易、生活缴费、政务服务等场景试点使用数字人民币”。随后,美团、腾讯、京东、小米和华为等头部平台陆续宣布“已经可以为用户提供数字人民币服务”。

数据显示,截至1月7日,美团平台自开通数字人民币支付通道以来,推送数字人民币钱包用户数日均新增近20倍,数字人民币交易订单和交易金额日均增长约25%。

1月4日,数字人民币(试点版)APP上线后,京东推送数字人民币钱包的用户数日均增长超10倍;截至1月9日,华为应用市场的数字人民币(试点版)APP下载量已超580万次。

除了各大平台快速增长的数据,资本市场也为数字人民币的火热带来助力。

2022年年初以来,多只数字人民币概念股冲高。截至1月7日,涨幅*的前5只个股均涨超10%。具体来看,雄帝科技(300546)涨20%,华铭智能(300462)涨13%,新开普(300248)涨11%,旗天科技(300061)涨10%,翠微股份(603123)涨10%。

眼下,第三方平台积极响应,资本也蜂拥而至,但数字人民币的规模化普及依然任重道远,还有更多细分场景等待渗透。同时,产业链上大多数企业依然处于“围观”状态,对于如何更好地切入数字人民币生态仍感到“迷茫”。

所以,如何焕发产业链上企业新的生机与活力?如何让平台们更好地助力数字人民币普及推广?何时才能让数字人民币的普及做到妇孺皆知且深谙其道?无疑是下一阶段的关键议题。

01 谁在“买单”?

2021年,数字人民币推广正式迈入“纵深化”的全民普及阶段,数字人民币*阶段全民测试已达到目标。2022年,数字人民币发展会迎来新阶段。

自2020年4月数字人民币试点工作启动以来,近两年时间里,数字人民币通过“以小见大”的方式走进市场,从生活服务领域切入,围绕零售支付,覆盖衣、食、住、行全领域。

这其中,众多第三方平台成为了用户和数字人民币之间的关键连接器。截至目前,华为、小米、滴滴、京东、爱奇艺、携程等50多个平台都支持使用数字人民币付款。

诸多平台助力之下,数字人民币推广效果显著。根据《中国数字人民币的研发进展白皮书》数据,截至2021年6月30日,数字人民币试点场景超过132万个,开立个人钱包2087万余个,对公钱包351万余个,累计交易笔数7075万余笔,金额约345亿元。

1月18日,国新办举行的2021年金融统计数据新闻发布会公布,截至2021年12月31日,数字人民币试点场景已超过808.51万个,累计开立个人钱包2.61亿个,交易金额875.65亿元。

可以看到,在半年的时间里,我国数字人民币个人钱包开户数量增长1151%,累计交易额增长154%,试点场景增长513%。一系列快速增长的数字背后,是广大消费群体对数字人民币接受度的迅速提高。

当然,C端消费群体使用习惯的养成只是通往数字人民币时代的前提,“新支付”革命需要渗透更多的领域。

从2020年起,央行开始对数字人民币进行内部测试,先后在深圳、苏州、成都、上海等10个城市进行试点。从目前各试点城市的推进工作来看,虽然生活服务是推广数字人民币的“主战场”,但数字人民币的应用已经开始由C端逐渐扩大至B端和G端。

2021年3月,大连市两家燃油贸易企业通过数字人民币支付方式完成结算,这是全国企业间结算的*单;上海、大连、长沙、成都、海南及雄安新区等多地已将数字人民币与“三农”场景相结合。

目前,数字人民币在C端、B端和G端应用的案例越来越多。然而,看似是“大刀阔斧”的变革,实际上数字人民币的普及还需要一个循序渐进的过程。

在亿欧EqualOcean金融科技分析师夏修齐看来,在G端推广数字人民币无疑会更便利。尽管有多方力量助力数字人民币夯实“群众基础”,但C端和B端使用数字人民币的习惯难以在短时间内养成,数字人民币普惠大众难以一蹴而就。

具体来看,C端的数字人民币消费主要通过头部平台进行,比如京东、美团和滴滴等,但目前数字人民币的支付方式还难以进入消费领域的细碎场景,而正是这些细碎又繁多的消费场景构成了消费者绝大部分的日常生活。

夏修齐表示,对于B端而言,企业更需要的是“使用数字人民币的理由”,这正是市场激励不明晰直接所导致的:数字人民币需要顾及企业的迁移成本,才能尽快适应B端需求。

可以明确的是,开幕在即的2022年北京冬奥会,将是数字人民币的一场落地应用“大考”。相关行业人士认为,此次冬奥会结束,数字人民币或许会向市场证明自己的普遍适用性。

作为数字人民币大规模试点推广的关键场景,在北京冬奥会张家口赛区,建成场馆的支付场景已100%落地,其余场馆场景也已完成签约和对接;北京冬奥组委园区内试点部署无人售货车、自助售货机、无人超市等创新应用场景,并推出支付手套、支付徽章、冬奥支付服装等可穿戴设备。

消费者还可以在会场外体验数字人民币消费,消费场景覆盖交通出行、餐饮住宿、购物消费、旅游观光、医疗卫生、通信服务、票务娱乐等。

总体上看,目前数字人民币的应用推广情况较为乐观。然而,作为“新物种”,数字人民币一旦“入侵”,就意味着掀起一场新的变革,新旧事物之间,又该如何调和?

02 几家欢喜几家愁?

显然,数字人民币出现以后,首先受到冲击的便是第三方支付行业。

西南证券研报提到,数字人民币正式落地后,支付宝、微信等第三方电子支付的部分业务,也可能会被数字人民币整合。且可以肯定的是,数字人民币一旦落地,会分流第三方支付机构的用户,其利用流量变现的金融类业务将会受到显著的负面影响。

一直以来,国内第三方支付市场呈现较高集中度,支付宝、微信、银联商务等几家头部企业几乎瓜分了整个市场。数字人民币的出现无疑会平衡第三方支付市场的竞争格局。

根据《中国2022:数字人民币应用新纪元》报告,彭博行业研究测算,到2025年,数字人民币在中国数字支付市场的份额可能达到9%,从而挤压支付机构和银行。

眼下第三方支付行业最需要做的就是拥抱变化,尽快调整适应,并争取在数字人民币开辟的全新产业生态中,寻找自己的机会。

业内人士指出,对于第三方支付平台而言,支付账户很可能会变成纯粹的工具,它们将失去对账户的控制力,除了做好现有业务别无他法,服务会是“支付宝和微信支付们”下一轮竞争的要点。毕竟央行和商业银行不可能在前台经营,由服务商来替商户做收单服务、管控商户合规准入等流程不会消失。

目前已有不少企业采取行动。比如国内第三方支付企业拉卡拉,就是从智能POS机、智能手环类硬件钱包等产品切入到数字人民币产业。目前,拉卡拉已经参与到试点城市和北京冬奥会的数字人民币支付环境当中。该公司表示,相关业务已为其带来一定收益。

神州信息全资子公司神州方圆副总经理肇熙认为,从第三方支付平台的参与来看,第三方支付平台可以扮演钱包角色,参与数字人民币的运营和使用。未来支付领域会更加多元化,数字人民币必然在整个社会的支付零售领域中占据重要地位,也会为支付领域带来更广泛的竞争。

未来,数字人民币究竟会让第三方支付行业产生怎样的变化尚未可知,但可以确定的是,眼下数字人民币已经带来了新一轮增长热潮。

中信建投研报表示,未来数字人民币有望实现大规模推广,银行IT系统升级改造、终端支付设备改造、交易环节涉及的数字加密、身份认证、安全芯片,将为相关上市企业带来业务增量,相关产业链迎来较大规模的催化。

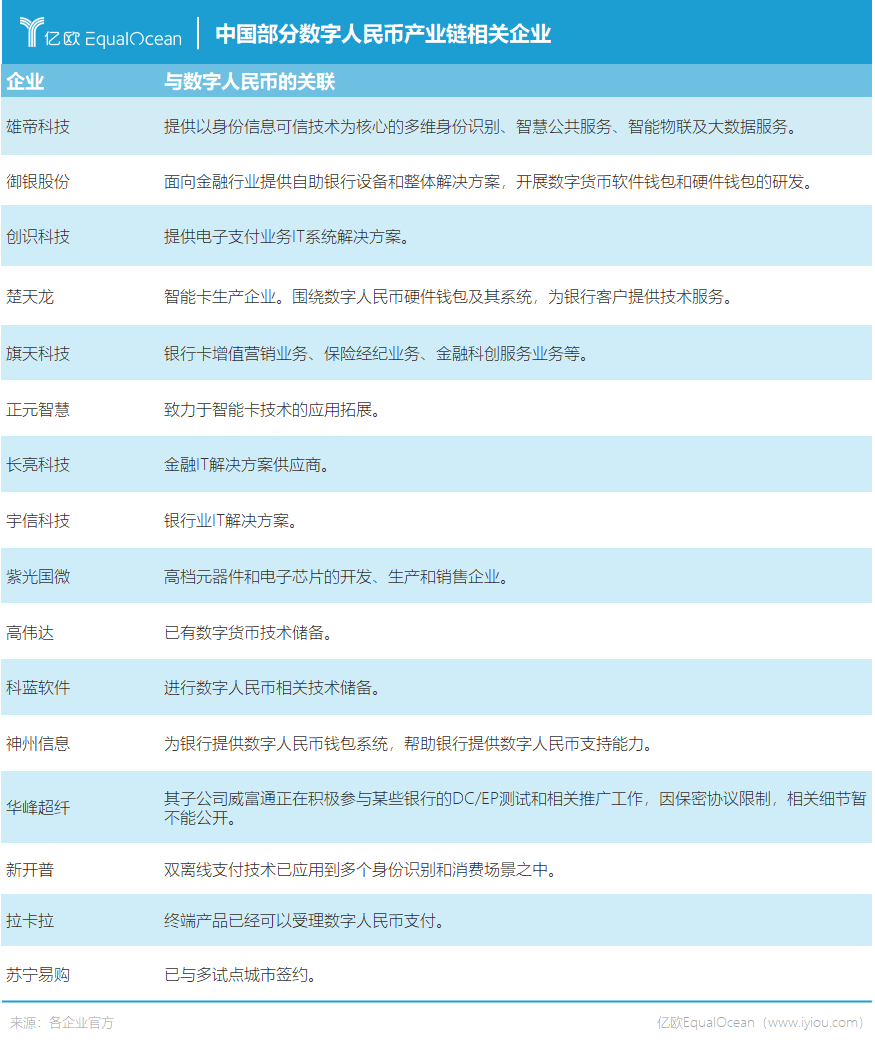

目前来看,数字人民币产业链上的企业以软件和信息服务、电子设备制造为主,涉及支付设备和终端改造、银行信息系统服务的企业比较多。

有观点认为,目前数字人民币产业链各环节仍是竞争烈度不高的蓝海:新的技术创新不断取得成果,新的方案不断被提出,新的挑战不断出现,官方合作机构也会陆续增加。

可以说,产业链上各细分领域的领军企业都能够依托自身技术优势和客户基础,找到巨大的发展机遇,小微企业也能够在寻得转型或腾飞契机。

03 观望还是入局?

在资本市场里,璀璨星光,很可能转瞬即逝;巨头陨落,也有可能起死回生。不变的是,更先进的事物常常会以人们意想不到的方式改变生态。数字人民币对于国内第三方支付生态而言即是如此,更何况这个先进事物还带有国家意志。

数字人民币内聚了大量前沿技术和治理理念,俨然已成长为一个智能化数字货币。而要支撑这样一个智能化体系运转,无疑需要多方创新力量的参与。如此,生长在数字人民币产业链上的企业必然会迎来新的增长机会。

肇熙表示,硬件设备收单的厂商、在线电商的支付、银行网点的设备、银行内部的系统等都将进行系统升级和改造,这将为产业链企业带来一定增长空间。

根据亿欧EqualOcean观察,目前数字人民币概念股的业务范围涉及数字软件服务、数字安全、硬件设备和应用推广四类,基本上都是传统业务的数字拓展。

在公开平台明确表示积极参与数字人民币建设推广的企业,所涉及的业务场景可大致分为监管技术、安全技术、银行科技、钱包与支付技术、传统设备改造和对接支付场景等六大类。

根据01区块链&数字资产研究院《数字人民币产业图景》报告,目前数字人民币产业链上,支付技术及传统支付系统改造这两个领域进展较快,安全和监管技术、银行IT服务相关公司大多处于观望和技术储备阶段,构造完整的产业链还有很长的路要走。

值得注意的是,关于数字人民币相关产品布局,产业链上大多数企业表现积极,并已分阶段披露其相关研究的进展。但由于数字人民币的研究主要由数研所负责,部分技术细节还未披露,导致部分产业链企业找不到具体方向,处于观望状态,等待合适时机入局。

但眼下也有较为明晰的产业机会,随着冬奥会的到来,数字人民币在跨境支付场景的落地将得以有效推进。

作为数字人民币跨境支付的重要应用场景,冬奥会的举办普及了数字人民币的商业使用。此外,经过冬奥会期间的尝试,部分外籍人士一旦体验了数字人民币带来的支付便利,有望向其来华旅行、从事商贸活动的国人推广。

借助冬奥提供的推广契机,数字人民币在跨境支付场景下的应用将逐渐为市场接受,这也意味着一个新的赛道正在开启。

目前,市场上已有不少企业在数字人民币跨境支付方面做储备。

其中,1月11日,神州信息在投资者互动平台表示,该公司已经具备数字人民币在跨境支付方面的技术储备。

四方精创也在投资者互动平台表示,该公司为“多边央行数字货币桥”项目提供了技术咨询及项目实施工作。作为参与该项目的*一家金融科技公司,该公司探索了央行数字人民币在跨境支付中的应用且有技术积累和成功案例。

04 尾声

市场分析机构指出,数字人民币软硬件产业升级将带来1400亿元的市场空间,包括银行核心系统改造51亿元、数字人民币硬钱包建设339亿元、ATM升级507亿元、智能柜台发卡机升级323亿元、商户POS设备升级192亿元。

2021年12月,人民银行在年度工作会议中强调,2022年要“稳妥有序推进数字人民币研发”。相关行业人士预判,未来3-5年内,数字人民币服务会得到广泛推广和使用。

数字人民币体系的发展是一个长期演进、持续迭代升级的过程,目前的推广普及也还没有到遍地开花的程度,尚有许多等待解决的问题。

机遇往往带着未知和危险,各企业需要尽快确定自身在产业图景中的位置,明确同一环节的竞争方和合作方,找准自身的竞争优势,立足以往积累的业务经验并联动上下游合作伙伴,才能巩固自身在数字人民币支付生态中的地位。

我们可以预见,未来,带有中国力量的数字人民币会在看似牢不可破的国际银行体系中打开一扇全球贸易结算新视窗。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。