2021年8月,由于聘用的律师事务所被证监会立案调查,比亚迪半导体的发行上市审核被迫中止。

不过还好,“车芯*股”并没有让我们等待太久。

几天前,深交所创业上市委发布的一则公告显示,比亚迪半导体将于1月27日在创业板首发上会。

过去的一年,整个汽车行业饱受“缺芯”的折磨,也让我国对于国产芯片的需求意愿进一步加强。

毫无疑问,车规级半导体企业将迎来一个巨大的发展契机。

01、300亿,虚高吗?

比亚迪半导体的前身是微电子公司,最初成立于2004年,目前主要从事功率半导体、智能控制 IC、智能传感器及光电半导体的研发、生产及销售。

17年的蛰伏,如今颇有一飞冲天之势。

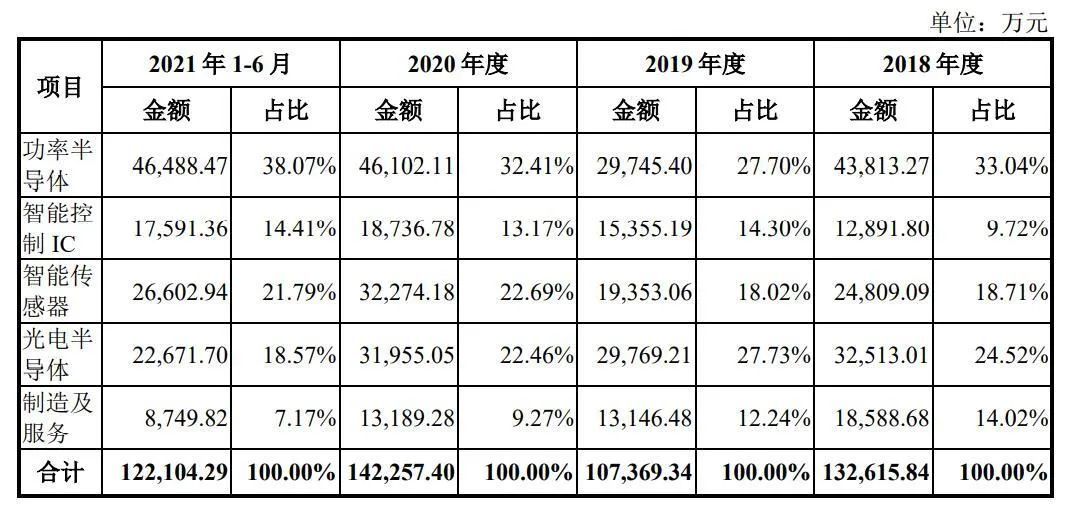

从近几年的主营业务收入情况来看,功率半导体是其最主要的收入来源。在这一领域,比亚迪半导体已形成包含芯片设计、晶圆制造、模块封装与测试、系统级应用测试的完整产业链。

不仅业务布局全面,更重要的是,比亚迪半导体主要采用的是IDM经营模式,拥有巨大的业务增长潜力。

稍微科普一下,从经营模式来讲,半导体行业主要有IDM和Fabless两种模式。

IDM模式下,企业要独立完成芯片设计、晶圆制造、封装测试环节,同时拥有研发和生产能力,对企业的资金和技术实力有很高的要求。

而在Fabless模式下,企业只需要完成芯片设计即可,晶圆制造、封装和测试业务会外包给对应的合作厂商。

比较知名的半导体企业中,英飞凌、安森美、意法半导体都是IDM厂商,而英伟达、高通、地平线、黑芝麻、mobileye采用的是Fabless模式。

整体来看,IDM模式更利于企业积累制造经验,形成技术壁垒。

细化到汽车领域,比亚迪半导是国内少数能够实现车规级IGBT量产装车的IDM厂商,拥有IGBT、SiC MOSFET、IPM、MCU、CMOS图像传感器、电磁及压力传感器、LED光源、车载LED显示等多种车规级功率半导体产品。

这些车规级功率半导体产品,主要应用于新能源汽车电机驱动控制系统、整车热管理系统、电源管理系统、车身控制系统、车载影像系统、汽车照明系统等核心领域。

根据全球性科技研究机构Omdia统计的数据,比亚迪半导体在中国新能源乘用车电机驱动控制器用IGBT模块全球厂商中,销售量排名第二,仅次于英飞凌。

在SiC器件领域,比亚迪半导体是全球首家、国内*实现SiC三相全桥模块在电机驱动控制器中大批量装车的功率半导体供应商,突破了高温封装材料、高寿命互连设计、高散热设计及车规级验证等技术难题,实现了SiC模块在新能源汽车高端车型电机驱动控制器中的规模化应用。

此外,在智能控制IC方面,比亚迪半导体是国内*的车规级MCU芯片厂商;在光电半导体领域,是国内少数能够实现量产前装车规级LED光源的半导体厂商。

可以说,比亚迪半导体凭借一己之力,打破了国产汽车芯片的下游应用瓶颈。

不仅如此,比亚迪半导体拥有已授权的专利达到了1,188项,形成了完整的自主知识产权体系,在芯片设计、晶圆制造、模块封装与测试、系统级应用测试等环节,已经建立了较高的技术护城河。

当然,前面说的只是在国内,如果放眼全球市场,国际厂商在车规级功率半导体领域中一直占据着*的*地位。

与英飞凌、瑞萨电子等国际大厂相比,比亚迪半导体在研发和生产环节上不遑多让,但在销售网络、收入规模、品牌知名度等方面还存在很大的差距。

这也是比亚迪急于将其分拆上市的一个主要原因,希望通过提升融资能力,使公司的发展与创新得到提速,从而进一步增强市场竞争力。

2020年中旬,在短短不到一个月的时间里,比亚迪半导体先后完成了19亿元的A轮融资,以及8亿元的A+轮融资,估值达到102亿元。公司启动IPO进程后,中金公司给出的估值达到300亿元。

有观点认为,300亿的估值存在明显虚高。不提英飞凌等国际巨头,只和国内的另一大IGBT公司斯达半导相比,比亚迪半导体也不占优势。前者自主研发的FS芯片,进度上*后者1-2年。

只不过,斯达半导的收入主要来自于工控领域,而比亚迪半导体的重心在汽车领域,不会产生太大的竞争。而且,斯达半导采用的是Fabless模式。长远来看,比亚迪半导体的想象空间更大。

结合目前斯达半导超过570亿的市值,300亿的估值对于比亚迪半导体来说,也算是在合理范围内。

02、能给比亚迪带来什么?

根据招股书披露的信息,比亚迪半导体拟通过此次IPO募资约20亿元,主要用于功率半导体关键技术研发项目、高性能MCU芯片设计及测试技术研发项目、高精度BMS芯片设计与测试技术研发项目。

本次分拆上市有助于比亚迪半导体充实资本实力,使其可以直接从资本市场获得股权或债务融资,以应对现有及未来业务扩张的资金需求。同时,也有利于提升其的品牌知名度和市场影响力。

同时,比亚迪在招股书中表示,比亚迪半导体的分拆上市,有助于提升公司的整体盈利水平。

数据显示,2018-2020年,比亚迪半导体的营业收入分别为13.40亿元、10.96亿元、14.41亿元,归属于母公司的净利润分别为1.04亿元、0.85亿元、0.59亿元。

2021年,比亚迪半导体预计实现营收30.5-32.0亿元,同比增长111.63%-122.04%;归母净利润预计为3.50-3.95亿元,同比大幅攀升496.94%-573.69%。

翻看比亚迪2020年财报,其全年营收达到1565.98亿元,净利润达到42.34亿元。按照这个基数计算的话,比亚迪半导体一年可以为母公司贡献10%的利润。而且,其利润率明显高于汽车业务。

新能源汽车市场的快速发展,带动了车规级功率半导体、智能控制IC板块的车规级MCU、智能传感器板块的车载影像传感模块与电磁传感器的需求。

不出意外的话,比亚迪半导体在未来几年都将保持一个较高的复合增长率。

中汽协预测,未来5年新能源汽车产销量年均增速将保持在40%以上。随着汽车电动化、智能化、网联化程度的不断提高,车规级半导体的单车价值持续提升,装车量的增速明显高于整车销量增速,也成为半导体行业增长最快的细分领域之一。

有分析指出,车规级半导体国产厂商的崛起,为整个行业带来了供给和需求上的共振。比亚迪半导体在此时IPO,必将成为中国车规级半导体供应商中,获益最多的那一个。

汽车分析师、北方工业大学汽车产业创新研究中心研究员张翔告诉凤凰网汽车:“当前国家正在倡导,要加大自主芯片的研发力度。比亚迪半导体上市后,会得到国家政策的支持。另外,自研芯片对车企而言是一个高科技的标志,比如特斯拉就是自己研发芯片。再加上比亚迪本身就是中国*的新能源车企,所以其市值会增加的很快。”

与此同时,外界也普遍认为,比亚迪半导体的分拆上市,有望助比亚迪一举冲破万亿大关。

2021年11月,比亚迪市值冲破9000亿元,距离万亿只有一步之遥。不过,市场在随后进入了一个较长的回调期,其市值目前已经跌至7300亿元左右。

2021年,比亚迪累计销售汽车730,093辆,同比增长75.4%;其中,新能源乘用车共售出593,745辆,同比暴增231.6%。中汽协预计,2022年中国新能源汽车会同比增长47%,达到500万辆。

由于芯片可以自给自足,将缺芯的影响降到*,预计比亚迪在2022年会继续保持高速增长。由此带来的是,比亚迪半导体的DM4.0模块和SiC模块也会持续放量,为公司带来收入大幅增长。同时,智能控制IC、智能传感器等产品也会获得较大的增幅。

不过,招银国际证券有限公司研究部经理白毅阳认为,目前市场为比亚迪半导体给出的估值在300亿左右,如果考虑A股半导体平均市销率抬升,可能会到400-500亿。短期来看,对比亚迪目前7000亿的市值影响不大。

他还表示,长期来看,比亚迪半导体的重点还是应该落在业务层面的拓展,“目前大家诟病较多的,主要是其车规级关联方销售占比过高的问题,上市之后肯定要逐步解决这个问题,减少公司对关联方的业务依赖。”

的确,从近几年的销售数据上看,比亚迪集团一直都是比亚迪半导体*的客户,销售占比超过50%。尤其是车规级功率半导体这块,基本上都供应给了比亚迪的产品。比如DM模块,仅勉强够DM-i系列自给自足。

所以,想要进一步发展,一方面要尽快提升自身的产能,另一方面要加大拓展外部客户的力度。

目前,除了比亚迪集团外,比亚迪半导体的车规级功率半导体产品,还进入了小康汽车、宇通汽车、福田汽车、瑞凌股份、北京时代、英威腾、蓝海华腾、汇川技术等厂商的供应体系。

总的来看,这份名单中缺少有实力的大厂为其背书。如果比亚迪半导体能够进入一到两家头部车企的供应体系中,其影响力和市场估值将会得到进一步提升。

03、写在最后:

车规级功率半导体国产化率较低,是制约我国新能源汽车产业发展的主要环节。

首先,车规级功率半导体对产品的可靠性、一致性、安全性、稳定性和长效性要求较高,产品整体研发周期长、投资规模大,企业需要较长时间的技术积累和经验沉淀才能实现技术突破,行业壁垒较高。

其次,车规级功率半导体的认证周期和供货周期较长,车企与芯片厂商在形成稳定的合作关系后,很难更换供应商。

最后,车企在认证车规级半导体的新供应商时,通常会要求其产品拥有一定规模的上车数据,所以国产芯片厂商很难寻得突破。

短期内,比亚迪半导体不会给汽车行业带来多么大的震荡,但长期来看,必将产生深远的影响。

【本文由投资界合作伙伴凤凰网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。