冬奥会还在如火如荼地举办,或许很少人会注意到,穿梭在各处的超过一千辆氢能源汽车、以及配备的三十多个加氢站——而北京冬奥项目,也是目前全球规模*的一个氢燃料汽车的示范点。

这些氢燃料电池车背后供应商之一,是有着“氢燃料电池*股”之称的北京亿华通科技股份有限公司(以下简称亿华通)。

成立于2012年,亿华通主要生产氢燃料电池系统,生产覆盖30kW到120kW型号的燃料电池。为了乘热打铁,扩充更多的融资渠道,这家公司还在继续筹备上市融资。不久前,证监会披露,亿华通已经提交上市相关审批材料,一旦获得受理,亿华通很快就可以向港交所提交招股书。

这已经不是亿华通*次上市。2016年,亿华通就曾在新三板挂牌。不过,由于新三板的流动性并不大,到了2020年,从新三板摘牌后,亿华通又快速奔赴科创板上市,筹资约为15亿元。

一旦香港上市成功,这家氢燃料电池公司将实现"A+H"的局面。截至发稿,亿华通的股价为165元,市值为127亿元。

尽管已经是国内氢燃料装机量*名,也是申龙客车、北汽福田、宇通客车、中通客车、吉利商用车等20多家商用车厂商的供应商,亿华通的电池销量在最近两年快速提升。不过,这家公司尚未达到盈利的关口,距离成为氢燃料的“宁德时代”,还有相当长的一段距离。

阵痛

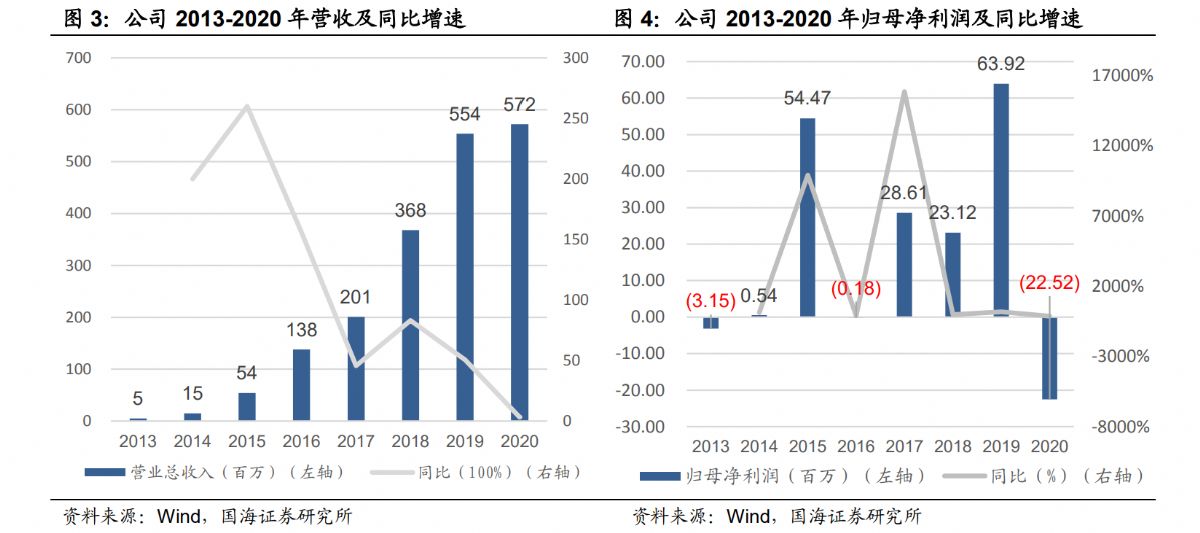

从财报数据可以看到,随着氢燃料电池的出货量的逐步提升,亿华通的营收正在稳健增加——2019年、2020年的营收分别是5.5亿元、5.7亿元。不过,在净利润方面,亿华通在近两年处于亏损状态,2019年的归母净利润是6392万元,到了2020年则转至亏损2252万元。

亏损的势态在2021年仍在延续,目前亿华通全年的财报信息尚未披露,但以第三季度为例,在这一燃料电池淡季,营收相比过去翻了数倍,达到2.6亿元。与此同时,净亏损也在持续放大,单季度就达到了5457万元。有预计数据称,亿华通2021年的亏损或将扩大到1.4亿元-1.9亿元之间。

近7年营收/归母净利润及其同比增速

一种矛盾的状态是,2021年多数想进入氢能产业链的“外行”公司,光伏公司、储能公司和风电公司,股价几乎是“沾氢”即起飞。而真正的氢燃料电池厂商,亿华通今年的股价却没有太大的起伏,去年股价维持基本维持在270元左右。

在亿华通氢燃料电池看似越卖越亏的背后,氢燃料电池行业其实还处于商业化的早期阶段。

数量上的鲜明对比是,氢燃料电池汽车数量目前只有纯电动车出货量的零头。在国内,两者在现阶段似乎形成了一种默契分工:电池车以中短途的C端场景为主,而氢燃料车则主动以长途商用的B端场景为主。

因此,亿华通氢燃料电池车的出货量集中在公交车、商业大巴、物流车等领域。

而这也导致了亿华通下游客户相对集中的问题。和传统的汽车零部件企业的业务模式略有不同,在产业初期阶段,亿华通仍然需要与终端客户共同进行市场开发,而下游客户的账期拖延、业务扩张规模一旦出现风吹草动,都会给亿华通带来很大的波及。

亿华通此前就曾经在公告中解释道,公司自2019年之后持续陷入亏损,原因主要是由于下游公司频频坏账导致。申龙客车作为亿华通的前五大客户之一,该公司母公司东旭光电2019年发生债务危机,回款能力较弱,至今没有好转。同样存在拖延账期的还有中植汽车。

同样的,亿华通此前在招股书中提到了,下游终端客户在采购后,由于商业化迟迟未落地,面临单车日均运营历程不足十公里的问题。

现阶段,亿华通下游的这些终端企业,确实还没能让氢燃料真正成为主流技术路线。这当中的掣肘包括配套的氢能基础设施不完善,关键技术不成熟,燃料电池总体成本较高等问题。

截至2021年,国内的加氢站数量只有218座,去年的数量虽然有翻倍,但数量依旧有限,导致了国内的氢燃料电池车只能围绕站点周边进行运营。

其次,氢燃料电池技术本身也还处于突破阶段。氢燃料电池大体由电堆和控制系统组成,电堆是核心部件,约等于传统汽油车的气缸,占据了整车成本的七成以上。而目前,电堆当中的端板和膜电极等核心部件,国内目前主要还是依靠进口,氢燃料电池的成本整体上相比传统内燃机还有较大差距。

作为燃料电池厂商,如何帮助下游共同打开局面,关系着亿华通的未来。

布局

在碳达峰、碳中和的背景下,毋庸置疑的是,氢燃料电池具有零排放、加氢时间更短等优势。锂电池需要开发钴资源、锂资源,这些资源目前比较紧缺,而氢燃料电池在原料获取更简单直接——尤其是在未来打通了工业副产物制氢、天然气重整制氢,或者可再生能源制氢的环节之后。

在氢燃料电池的商业化早期,亿华通选择正是从氢能资源丰富的城市切入,或者是燃料电池产业链丰富的城市切入。

亿华通曾经在科创板上市的招股书中提到,一直以来的商业推广策略是“点线面”,主抓北京、张家口、上海、郑州等七个城市,这也有利于氢燃料电池的技术研发,以及成本控制。

进入这些重点城市后,亿华通提到,接下来还在以这七大上城市为中心,拓展直线距离500公里的推广城市;直到制氢技术突破的时候,再利用前期的推广城市和城间管网为纽带,建设氢能产业区。

尽管截至2021年年末,搭载的亿华通的氢燃料电池车辆只有1800辆,不算多,要进一步打通“线面”,还需要借用行业力量。

2021年,亿华通的产业行业明显加快。3月份,与向来重视氢路线的丰田成立了华丰燃料电池公司;此后还与大运汽车开启了西部首条重卡示范线,向重卡场景渗透;此后还与申能能创、水木明拓等公司先后签署氢能产业发展计划。

在氢燃料电池核心技术储备,以及大规模生产能力方面,亿华通从去年起已经准备就绪。

亿华通的技术自研的方向还在往纵深处探入。从燃料电池发动机(由电堆、空气供给系统、氢气供给系统等构成),再到电堆研发,目前已经到了更细化燃料电池膜电极(由质子交换膜、催化剂和气体扩散层组成)。

此前,亿华通旗下的联营公司神力科技已经有了生产自主电堆的能力,而从财报中也可以看到,亿华通对外采购电堆电极等核心部件的份额也正在逐年下降。

亿华通还在大力投入大规模生产线。此前,公司自主开发的年产量2000套的燃料电池发动机系统半自动化生产线已经投产,实现了从小批量示范产品,到批量生产线产品的转变。

尽管目前生产线的利用率很不算高,亿华通需要提前做好布局——氢燃料电池行业正在不断迎来的政策利好是,去年以来,北京、上海、深圳等地都已经出台了氢能发展规划,提出了“百站、千亿、万辆”的战略目标,从加氢站、产业规模和氢燃料电池车出货量方面,做出了定量的顶层设计。

《节能与新能源汽车技术路线图2.0》也提出,到2025年,氢燃料汽车保有量计划达到10万辆左右,加氢站数量达到1000座以上。而在2021年年底,这两个数字分别只有9400辆、218座。

接下来的四年时间,对于亿华通在内的氢燃料电池厂商来说,对于行业,都是一个质变的关口。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。