近几年,疫情影响再加上新能源汽车等新兴领域对半导体零件需求的不断增加,“芯片生产跟不上需求”似乎已经成为了常态。当前,全球“造芯运动”进行得如火如荼,下游产业的狂热进而带动了上游设备市场变得愈发活络。

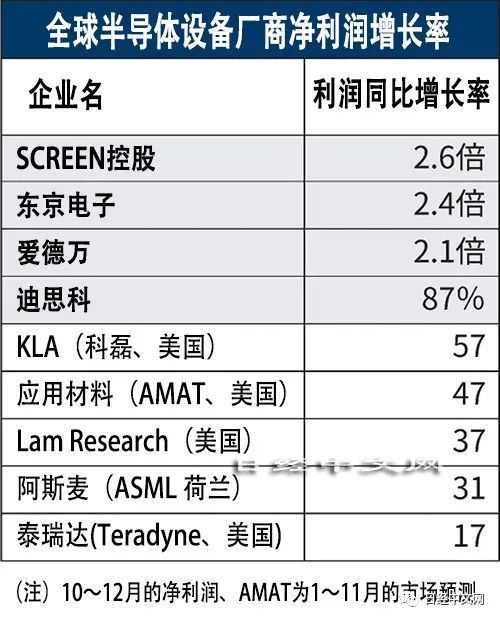

据SEMI预测,2021年和2022年全球半导体设备销售额将分别达到953和1013亿美元,同比增长34.1%和6.3% 。此外,从日经统计的9家全球半导体制造设备大型企业的最近一个财季业绩也可以看到,全员均实现同比利润增长。可以说,整个半导体设备行业皆迎来了前所未有的发展盛况。

图片来源:日经中文网

01 半导体设备厂商盆满钵满的2021

从当前的一些财务数据和往年的统计数据看来,如无特殊意外,应用材料(Applied Materials)、阿斯麦(ASML)、泛林(LAM Research)、东京电子(Tokyo Electron Limited(TEL) )、科磊半导体(KLA+)、爱德万(Advantest)、泰瑞达(Teradyne)、斯科半导体(SCREEN)、日立高新(Hitachi High-Tech)、先域(ASM Internationnal)还将稳居世界前十的半导体设备供应商。

应用材料

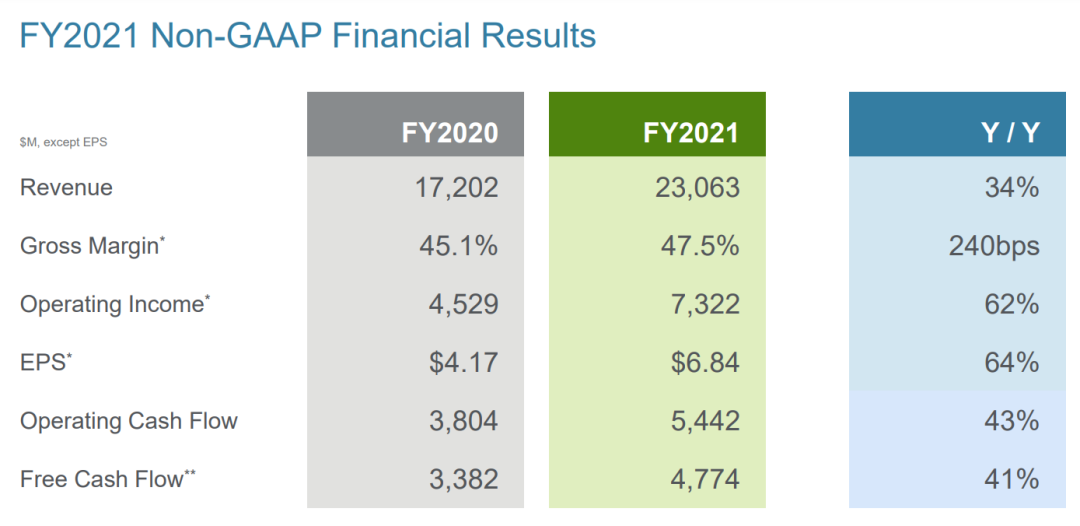

应用材料财报显示,2021财年全年公司共实现创纪录的年度收入230. 6亿美元,同比增长34%。应用材料公司高级副总裁兼首席财务官鲍勃·哈利迪表示:“应用材料公司在2021财年业绩表现强劲,整体订单同比增长62%,其中半导体设备订单增长78%。伴随第四季度半导体设备的积压订单从55亿美元增长至67亿美元,我们预计这一增长势头将持续到2022年。”

图片来源:应用材料

值得注意的是,2月16日,应用材料公布了2022年*季度业绩报告。根据报告,应用材料*季度营业收入62.7亿美元,同比增长21%,毛利率为47.2%,营业利润率为31.5%,每股收益为2.00美元。应用材料预计,在2022财年第二季度净销售额约为63.5亿美元。

据 semiwiki报道,应用材料在财报会议上透露由于零部件短缺和其他影响行业的问题,公司的供应仍然受到很大限制。订单积压就是其中一个例子。据介绍,本季度应用材料总共增加了 13亿美元,积压总量达到了巨大的 80亿美元,这也说明即该公司2022年的产能接近售罄。

AMAT在2021Q4业绩说明会上表明,受科技前沿、云端应用的技术创新推动,在ICAPS(IoT、通讯、汽车电子、电力电子、传感器)和先进制程市场中均有广泛的逻辑芯片需求,公司2021年的Foundry/Logic支出占WFE的60%以上且增速超过Memory,预计2022年Foundry/Logic的增长再次*。

应用材料公司总裁兼首席执行官盖瑞·狄克森表示:“尽管当前的供应链环境面临诸多挑战,但应用材料公司正在全力以赴为客户提供产能保障,并且单季度收入再创历史新高。我们对 2022 年及未来的前景非常乐观,长期趋势的发展将在结构上驱动市场走高,而应用材料公司广泛的技术组合使我们在行业中处于非常有利的位置,并能获取更多的市场份额。”

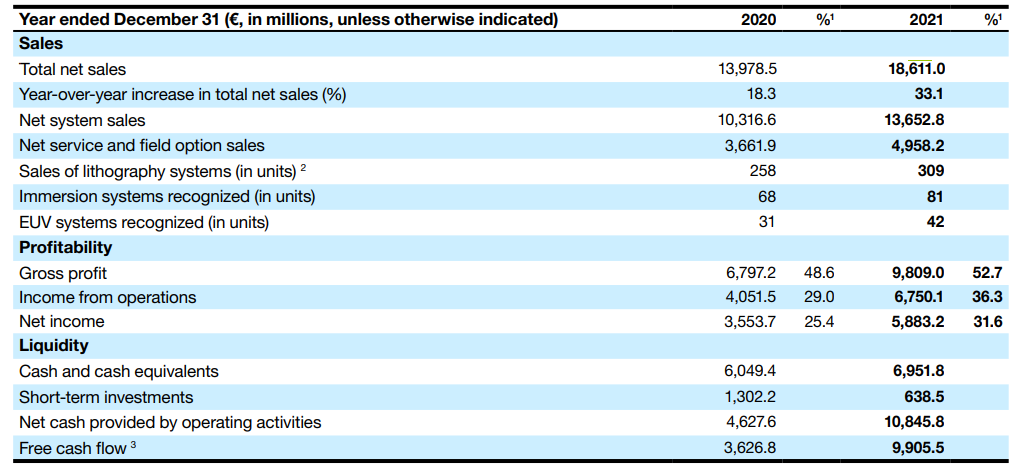

ASML

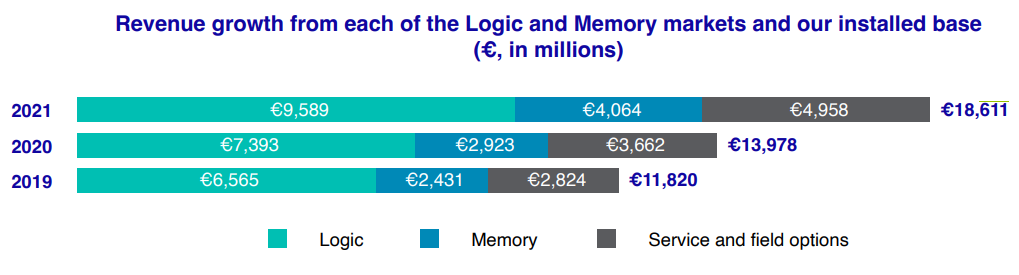

1月19日,光刻机龙头企业ASML发布了2021年第四季度和全年财务业绩。财报内容显示,ASML 2021年全年净销售额为186.11亿欧元(约合1341.07亿人民币),同比增长33.1%;净利润为58.83亿欧元(约合423.92亿人民币),同比增长65.5%;2021 财年第四季度净销售额49.86亿欧元,上年同期为42.54亿欧元,同比增长17.3%。

图片来源:ASML财报

据了解,在2021年,ASML出货了286台光刻机,并试图继续扩大产量,以确保其客户台积电、三星、英特尔的扩产计划能如期进行,以试图缓解全球半导体短缺的局面。

图片来源:ASML财报

ASMLCFO Roger Dassen表示,因为客户继续对先进和成熟节点的强劲需求,2021年逻辑系统的销售额增长了22亿欧元,增幅达30%;由于终端市场对服务器和智能手机的强劲需求,内存系统销售额增长了11亿欧元,增幅达39%。

ASML表示,今年将继续努力满足需求,并预计今年*季度销售额为 33-35 亿欧元,毛利率将下降到49%。从全年的角度来看,公司有希望实现净销售额上升20%左右。关于ASML 2021年的财报,我们在《从ASML年报看半导体产业的未来》一文中进行了详解。

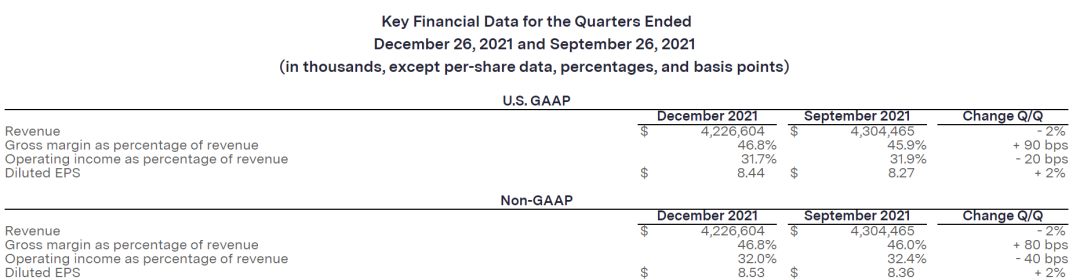

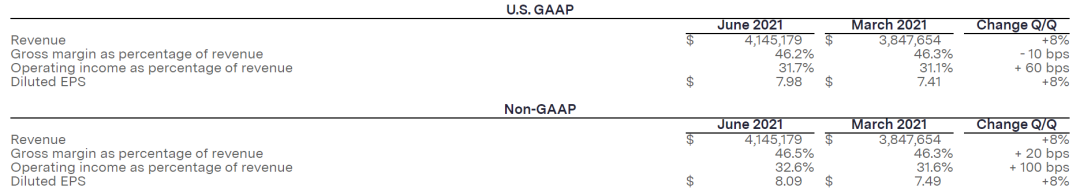

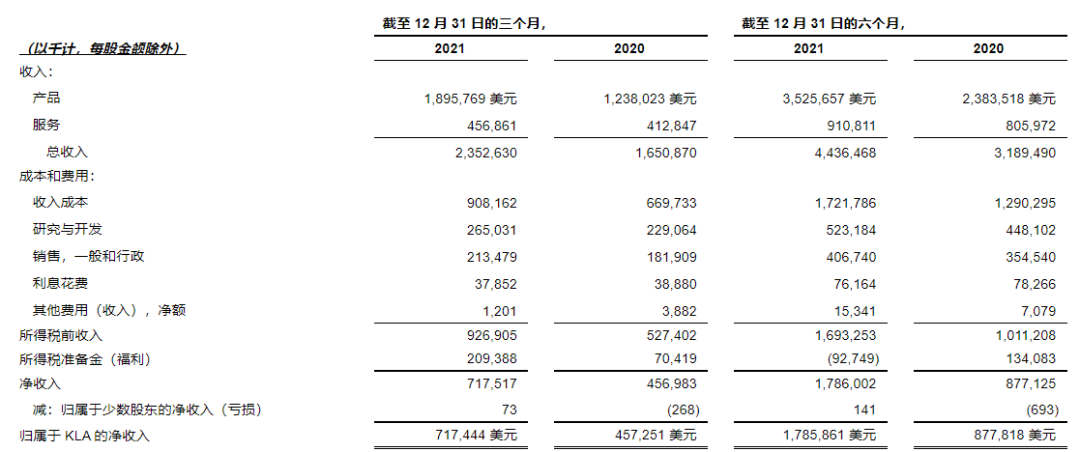

Lam Research

1 月 26 日,Lam Research公布了截至2021 年 12 月 26 日(“2021 年 12 月季度”)的财务业绩,截至12 月 26 日,LamResearch收入为42.27 亿美元。再加上2021 年3月季度38.48 亿美元的收入;2021年6月季度41.45 亿美元的收入;2021 年9月季度43.04 亿美元的收入,计算可得,2021年LAM Research的总营收为165.24亿美元,而2020年上半年的营收为119.3亿美元,同比增长了38.5%。

图片来源:Lam

“Lam 在强劲的晶圆制造支出环境中实现了创纪录的 2021 年财务业绩”,Lam Research 的总裁兼首席执行官Tim Archer表示。“虽然供应链状况在 12 月底恶化,并对我们的业绩造成短期影响,但我们预计晶圆制造设备投资将在 2022 日历年再次增加,从而为 Lam 带来又一个强劲增长的一年。”

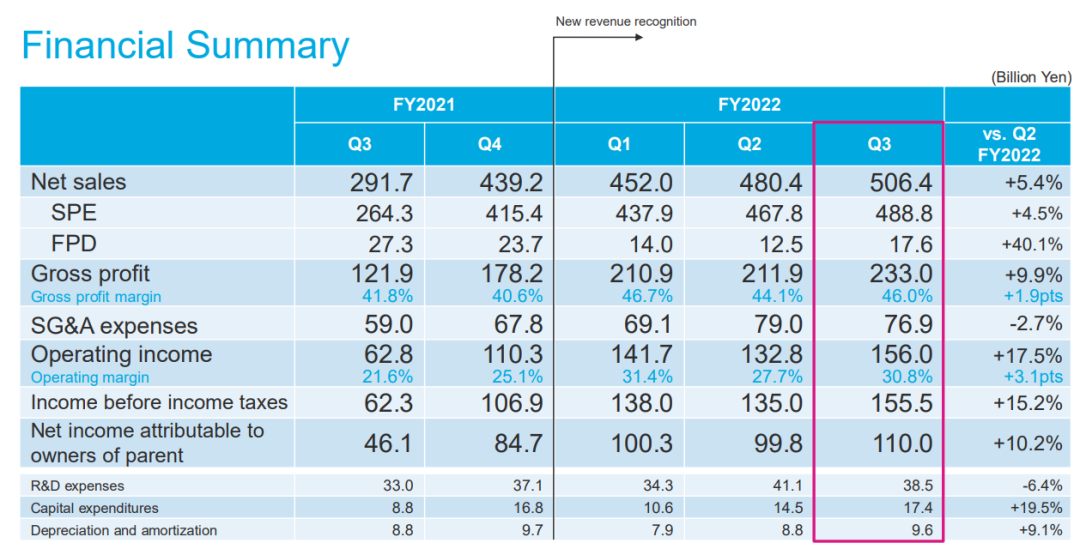

东京电子

在第三季度(截至2021年12月31日),东京电子实现了5064亿日元的净销售额,比上一季度增长了5.4%。季度净销售额首次突破5000亿日元,创下历史新高。SPE的净销售额为4,888亿日圆,也创下季度纪录高位。FPD的净销售额为176亿日圆。

东京电子预测,2022财年有潜力同比增长近20%,同时,他们还预计2023财年也将出现正增长。至于CY2023 WFE的应用投资,鉴于社会数字化转型的进一步发展,对前沿和成熟一代逻辑/代工厂的强劲投资将继续。东京电子预计,包括DRAM和NAND在内的存储将保持与CY2022相同的投资规模。

图片来源:东京电子

2月10日,东京电子曾宣布,在评估客户最新的投资动向及业绩动向后,将今年度(2021年4月-2022年3月)合并营收目标自原先预估的1.9兆日圆上修至1.95兆日圆(将年增39.4%)、年度别营收将创历史新高纪录;合并营益目标自5,510亿日圆上修至5,700亿日圆(将年增77.7%);合并纯益目标自4,000亿日圆上修至4,160亿日圆(将年增71.2%),纯益将创下历史新高纪录。

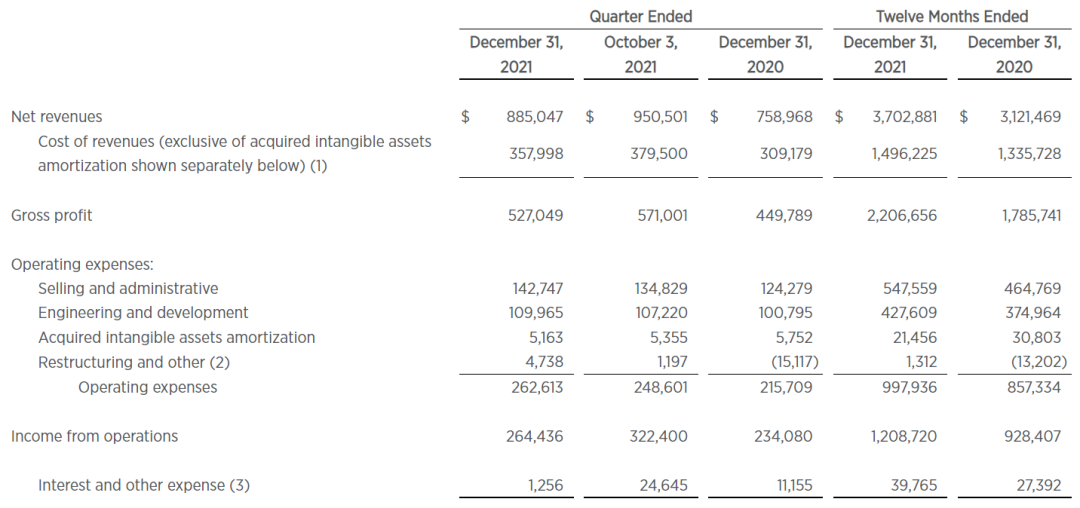

KLA+(科磊)

1 月 27 日, KLA Corporation 公布了截至 2021 年 12 月 31 日的 2022 财年第二季度的经营业绩,2022 财年第二季度KLA 总收入达23.53亿美元。报告显示,2021年下半年,KLA 总收入达44.36亿美元,在加上上半年37.3亿美元的总营收,2021年全年, KLA收入达81.66亿美元,相比2020年全年的60.69亿美元,同比增长了34.55%。KLA预计截至 3 月的 2022 财年第三季度总收入在 21 亿美元至 23 亿美元之间。

‘

‘

’

’

图片来源:KLA

KLA在2021Q4业绩说明会上表明,在光学检测产品领域看到广泛强劲的需求,其中,2021日历年的晶圆量测系统销售收入增速远超WFE增长,成为WFE增长最快的领域之一。预计2022年WFE市场将增长15%-20%达1000亿美元。3月季度营收将受供应紧缺影响而处于年内低位。

KLA表示数字化转型正成为行业的长期需求驱动因素,先进存储器和逻辑器件、新工艺和日益复杂的先进封装和PCB技术等需求日益增长,预计2022年所有终端市场的行业增长势头将推动WFE增长,其中最强劲的增长来自Foundry/Logic客户,而Memory投资将由3D NAND主导,但仍受到零部件供应紧缺的限制。

爱德万(Advantest)

爱德万(Advantest)目前还没统计2021财年Q4的财务数据,但根据公司在Q3财季预测,在截至 3 月 31 日的财年,公司将将归属净收入预测从 787.5 亿日元上调至 863 亿日元,并将净销售额从 4000 亿日元上调至 4100 亿日元。同时,他们还将年度(2021年4月-2022年3月)订单额目标自从原先预估的5,650亿日圆上修至6,500亿日圆。

图片来源:爱德万

在今年年初,爱德万台湾董事长暨总经理吴万锟表示,现今半导体需求续强,设备交期也至少半年起跳,客户纷纷提前下单,原预估截至今年3 月底的年度接单达4000 亿日圆,现今则调升至5650 亿日圆,调幅达41.25%。

展望2022年各项测试设备概况,吴万锟看好市场前景,根据VLSI研究报告显示,记忆体测试设备市场规模预估可达14亿美元,年成长13%;系统单芯片测试设备规模预估51亿美元,年成长23%;2022年整体半导体测试设备规模预估可达99亿美元,年成长19.2%。不过由于受到先进制程发展影响,市场对于测试设备的需求预计会在2023~2024年趋缓,吴万锟指出,2nm制程预计在2025年投入量产,届时测试设备需求可望再创*。

泰瑞达(Teradyne)

根据泰瑞达公司的公告,公司2021年第四季度的收入为8.85 亿美元,其中5.92亿美元在半导体测试中,1.27亿美元在系统测试中,5200万美元在无线测试和1.13亿美元在工业自动化(IA)。第四季度 GAAP 净收入为2.303 亿。统计整个2021财年,公司营收则高达37.03亿美元,比上一财年的31.21亿美元高18.6%。

图片来源:泰瑞达

对于2022年的预测,泰瑞达方面表示,从根本上说,他们预计2022年供应将趋紧。更多的半导体企业将进入正式配置,这表明市场在2022年将越来越紧张。但他们也表示,在他们看来,在2022年下半年,随着晶圆厂和基板投资的增加,供需动态将会缓解,紧缩政策将会放松。然而,在Q4财报说明会上,他们的观点是,这种缓解状况将被推迟到2023年上半年,这是基于与我们的供应链合作伙伴的讨论。

因此,尽管晶圆厂和基板资本正在用于增加供应,他们预计在2022年以后仍将出现供应紧张。

DNS(Dainippon Screen,迪恩仕)

截止2021年12月31日,Screen财报显示,新一季度综合净销售额1039亿日元,加上2021年Q4的1038亿日元,2022年Q1的828亿日元,2022年Q2的1043亿日元,计算可得,2021全年Screen综合净销售额为3949亿日元,较2020年度2261亿日元,增加了1688亿日元,同比增长74.7%。

图片来源:DNS

DNS财年计算方式

DNS预计,下一财年目标是达到20%或更高的营业收入与净销售额比率(实际上提前一年实现了计划目标)。DNS还表示,预计WFE在2022财年的增长将超过10%,但零件短缺的影响正在波及整个行业,并延长交付时间,10%的数字不包括这一影响。因此,CY2023结果将取决于影响。考虑新建晶圆厂2023年的建设计划,DNS认为WFE会更强大。

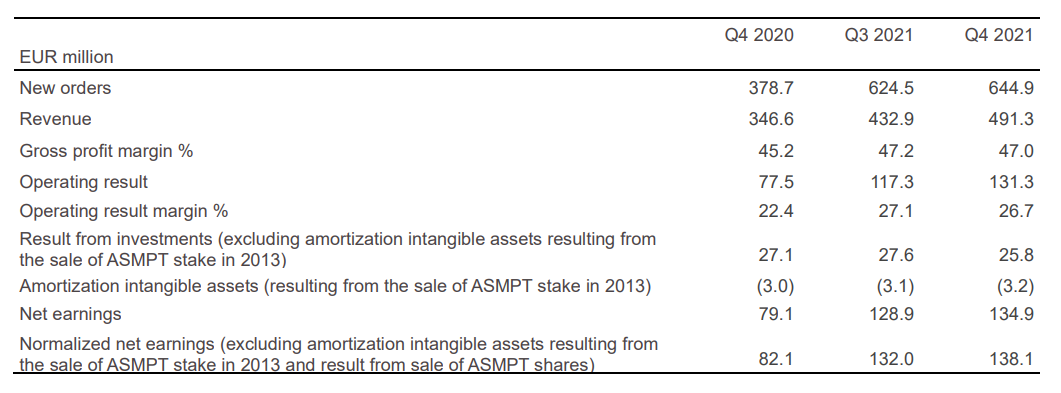

ASM International(先域)

根据ASM International 的财报数据显示,ASM2021年*季度的营收为3.94亿欧元,比上一季度增长了14%;第二季度营收为4.12亿欧元,同比增长29%;第三季度营收为4.33亿欧元,同比增长38%;第四季度实现了 4.91 亿欧元的收入,同比增长更是分别高达40%。计算可得,ASM 2021年总营收为17.3亿欧元。

图片来源:ASM International

ASM International 总裁兼首席执行官 Benjamin Loh 表示,“在第四季度,我们实现了 4.91 亿欧元的收入,这得益于逻辑/代工部门创纪录的销售额。尽管本季度供应链状况继续充满挑战,但第四季度的收入接近我们的指引上限。需求依然强劲,这反映在我们的第四季度订单量为 6.45 亿欧元,与 2020 年同期相比增长 70%。“

02 2022设备产业或仍持续高涨

当前芯片产业火热程度可见一斑,从缺芯的程度来看(例如苹果电脑发货期仍需50天),2022年的芯片产业仍将持续火热,在此背景下,半导体设备产业也将持续高涨。

这点也从上述半导体设备巨头对未来业绩预期中显现出来。比如:应用材料预计2022财年第二季度净销售额约为63.5亿美元;ASML预计2022全年有希望实现净销售额上升20%左右;Lam Research预计晶圆制造设备投资将在 2022 日历年再次增加,从而为 Lam 带来强劲增长的一年;东京电子预测2022财年有潜力同比增长近20%;爱德万预估截至今年3 月底的年度接单将调升至5650 亿日圆,调幅达41.25%;DNS预计下一财年目标是达到20%或更高的营业收入与净销售额比率。

应用材料在财报会上表示,当前正处于在半导体行业见过的最强劲的周期中,现在说还为时过早,仍然不知道芯片短缺何时会结束。目前,该行业有足够的能力在 2022 年处理产品运输问题,而不必担心在 2023 年的发展方向。尽管早期迹象是积极的,但他们认为现在断言 2023 年还为时过早。他们指出,2021年WFE处于850亿美元左右,需求非常强劲,并继续增长,2022年晶圆厂设备支出将达到1000亿美元,对2023年的增长前景也持积极态度。

LamResearch在电话会议上表示,公司预计在2022日历年将实现强劲的全面收入增长。他们指出,整个半导体行业正建设20多个新晶圆厂,客户已经宣布2022日历年的资本支出大幅增加。因此,公司预计2022年WFE支出将在1000亿美元范围内,所有细分市场都将实现强劲增长。

KLA表示,目前公司设备供应放缓,但公司客户最近讨论的项目订单交付将主要落地到2023年及以后,已经宣布的大型项目,都是2023日历年的项目。他们确实在2022日历年底至2023日历年上半年都有相当好的能见度,需求将继续非常支持公司的业务。

ASMInternational 表示,根据目前的能见度,预计 2022 年下半年的收入将高于上半年的水平。而晶圆厂设备 (WFE) 市场预计将在 2022 年以中高比例增长。

芯谋研究高级分析师张彬磊曾预计2022年全球半导体设备市场仍将呈现供不应求的情况。半导体设备的交期普遍需要1~2年,在这段时间内,全球半导体设备公司的业绩还将提升。预计2022年全球半导体整体市场规模将达到1200亿美元(2021年的市场规模约为1000亿美元),增长幅度将超过20%。

此外,SEMI《年终总半导体设备预测报告》(Year-End TotalSemiconductor Equipment Forecast – OEM Perspective)也指出,预计2021年原始设备制造商的半导体制造设备全球销售总额将达到1030亿美元的新高,比2020年的710亿美元的历史记录增长44.7%。预计2022年全球半导体制造设备市场总额将扩大到1140亿美元。

03 写在最后

作为产业链的关键一环,半导体设备也把脉着全球芯片产业,可以说,设备交付周期间接影响了芯片交付周期,在如今芯片需求不断提升的当下,半导体设备产业的景气度也将持续上升。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。