2020年10月,三星太子李在镕专门去了一趟荷兰,目的非常明确:跟阿斯麦高层见面,敦促对方赶快交付三星订购的9台EUV光刻机,好让三星追赶台积电。三个月后,李在镕被起诉“亲信门”贿赂罪,当庭入狱。

李在镕入狱前还魂牵梦绕的EUV光刻机,是制造半导体的关键设备。一般来说,EUV光刻机占整条半导体产线设备投资的25%,能够用光“雕刻”出更先进的芯片。台积电制程冠绝全球,离不开它拥有全球数量最多、*进的EUV光刻机。

放眼全世界,只有阿斯麦能提供光刻机。以至于阿斯麦曾说:“如果我们交不出光刻机,摩尔定律就会停止。”

不过,在追逐台积电这件事上最积极和激进的,还不是三星,当属昔日霸主英特尔。

英特尔新CEO基辛格上任以来,宣布将在美国、欧洲投资超过1000亿美金兴建晶圆代工厂,又收购以色列高塔半导体。今年1月,英特尔甚至截胡台积电,成功抢购*台阿斯麦最新NA 0.55光刻机。更重量级的消息,是英特尔将开放授权x86架构,抢夺采取ARM架构的台积电客户。

过去一年以来,英特尔动作频频,就是要把台积电挑下马,重夺半导体制造霸主地位。磨刀霍霍的英特尔这回打得动台积电吗?

01

霸主的陨落

要回答打不打得过,首先得知道英特尔是怎么从山峰掉到山腰的。

2014年,英特尔如日中天,生产出当时世界*进的14nm制程芯片。随着晶圆代工行业利润越来越高,英特尔开始加大晶圆代工业务的投入,在各大场合自诩晶体密度世界*[1]。但没风光多久,英特尔就被台积电+AMD联盟赶超。

英特尔衰落的一切根源,就在于其坚持多年的IDM模式。

所谓IDM,是指半导体生产的三大核心环节:设计、制造和封测,全产业链自己一手包办的模式。这种模式优势是生产能力强,能够全方位执行自身战略,劣势是企业生产战线长,投资成本大。

模式的劣势,在英特尔内部的滴答钟摆式策略(tick-tock)上显现了出来。这个规划按两年为周期,*年tick是对CPU制程工艺的更新,第二年在新制程基础上进行tock架构升级。从公司部门来看,设计部门负责制程更新的设计与规划,技术与制造部门(TMG)负责让制程落地。

一直到14nm阶段,tick-tock的节奏都还算紧凑。但在此时,TMG开始执着于提升芯片晶体的密度而非制程,于是出现了14nm+、14nm++、14nm+++业界奇葩现象,10nm量产却遥遥无期。

好好的tick-tock-tick-tock节奏,硬生生被整成了tick-tock-tock-tock。

TMG的卡壳,也导致原本应过渡10nm的各大业务产能,被迫集体挤在14nm。甚至逼得核心CPU产品部门对外公开喊话:“如果遇到紧急情况,会准备好外包部分制造业务,使用别人的代工厂。”

结果就是,忙于处理14nm产能大堵车的TMG,再也无余力研发10nm和7nm的制程工艺,英特尔的制程工艺进度从此落后。

与此同时,台积电开创了晶圆代工模式,All in 半导体三大核心中的制造环节,制程工艺开始超越英特尔。

晶圆分工模式还拯救了英特尔的老对手AMD。在整个CPU市场,原本AMD在2016年被英特尔打得只剩四分之一市场份额[9],眼看台积电制程日益先进,AMD果断放弃IDM模式,卖掉自家格芯晶圆厂,投入台积电7nm的怀抱。

最终,AMD凭借台积电先进制程和市场性价比,在2021年的CPU市场回升到四成左右的市场份额[9]。

面对落后的局面,英特尔并没坐以待毙。2020年,英特尔时任CEO斯旺把技术部门分权改组,同时推动废除IDM模式,要把半导体制造环节交给台积电代工,但还没真正实施就被赶了下台。

一年后,英特尔新任CEO基辛格上台,又是扩建产能又是开放架构抢客户,矛头直指台积电。

02

逆袭的底气

账面上看,英特尔作为纵横半导体50多年的老牌巨头,既有技术积累,又不乏资源优势。

从制程工艺来说,大部分人印象中,制程纳米数越小,代表工艺越先进。殊不知,真正衡量芯片制程工艺的核心指标,其实应看“逻辑晶体密度”——只有密度越高,产品才越先进。

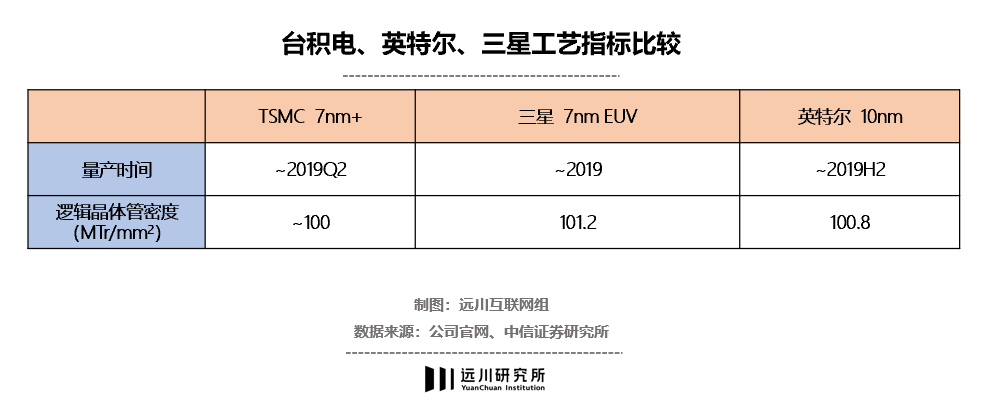

即便英特尔在14nm不断挤牙膏,拖到2019年才量产10nm,而彼时台积电已经进入7nm制程,但如果把两者的逻辑晶体密度(单位:MTr/mm²)对比:英特尔100.8,台积电100,就会知道,英特尔10nm的技术水平与台积电7nm相当。

换句话说,TMG当年做的也不完全是无用功。英特尔的技术水平在行业还是*,完全有追赶台积电可能。

资源方面,文章开头提到的开放x86是一步狠招。按照英特尔新成立的代工服务事业部(IFS)工程副总裁Bob Brennan的说法,这是“英特尔史上*次将x86软核和硬核授权给想要开发芯片的客户[3]。”

简单说,x86是如今PC市场*主流的芯片架构标准,相当于微软Windows系统在电脑的地位。全球只有英特尔、AMD和台湾威盛拥有x86架构的授权。英特尔凭借这一架构,在所有CPU市场处于龙头的位置。

如今英特尔开放这张入场门票当然是有条件的:客户想要获得授权,设计出芯片后,要找英特尔晶圆部门代工。消息一旦落地,势必会对使用ARM架构的台积电三星订单带来影响。

相比于内因,更利好英特尔逆袭的,还得是它的美国户口。这为英特尔带来双重特殊待遇:核心客户和关键设备。

核心客户方面,美国政府在相关政策支持会给它带来更多本土客户。

比如,去年3月英特尔重回晶圆代工业务后,在7月就获得高通和亚马逊两大核心客户订单,形成典型的美国同盟[8]。一个月后,政府直接把国防部“快速保障微电子原型商业计划”(RAMP-C)*阶段晶圆代工订单,交给了英特尔为首的美国公司。

关键设备方面,全球任何一家晶圆代工厂,在半导体制造的关键设备上,都不可能绕过美国:EUV光刻机*供货商阿斯麦接受美国长臂管辖;刻蚀机则被美国拉姆、应用材料把控;就连离子注入机也是美国维利安半导体的天下。

以阿斯麦为例,美国政府当年因为担心尖端技术落入外国公司,极力反对日本尼康加入EUV技术联盟。而当时只是小厂商的荷兰阿斯麦,不仅答应在美国建厂,还许下光刻机的美国零部件占比55%以上的承诺,才得以加入联盟。在资本层面,阿斯麦前三大股东都来自美国。

从这个角度来看,英特尔能得到最强EUV光刻机的优先供货权并不是一件令人意外的事情。

相比之下,无论是台积电还是三星,与美国的关系就疏远了许多。

台积电虽然是被美国扶持起来的盟友,但其1987年创办以来,台积电只在1996年到美国华盛顿州建设过180nm制程的晶圆代工厂。直到2020年,在懂王多次威逼利诱下,才拍板在亚利桑那州兴建5nm晶圆厂。

早在2014年,英特尔70%的处理器和芯片组晶圆就已经产自美国晶圆厂[10],至今在美国本土建有超过10座代工厂,这还没计算投资千亿美金的超级工厂。去年6月,英特尔CEO基辛格似有所指地在美国政治媒体《POLITICO》刊文喊话:美国应该重点扶植像英特尔一样的美国本土芯片厂商,而不是只在美国设厂的外国企业[4]。

至于三星就更不用多言了。如果说英特尔是亲儿子,台积电是干儿子,那么三星是直接的竞争对手。

去年,美国要求台积电三星等半导体企业,交出自己的客户名单、销售、采购和库存等核心机密信息,美其名曰要让芯片供应链变得更透明,实际上,“谁不听话就等着被制裁”的意味明显。业界甚至认为,美国有可能把这些资料转交给英特尔。

然而在这些优势的加持下,英特尔的反超并不像看上去那样板上钉钉,因为它还存在没解决的隐忧。

03

英特尔的隐忧

英特尔新CEO基辛格上任,释放出各种进击信号的同时,却也做了一件“不吸取历史经验教训”的事情:把前任想摒弃的IDM模式又搬了回来。

这个IDM2.0计划虽然会把部分先进产能外包给第三方代工厂,但英特尔会加强技术和研发路线,继续在内部完成大部分产品的生产。这也意味着,英特尔会坚持从设计、制造到封测三大环节的IDM模式。

这样一来,英特尔面临了两大隐忧:一方面,过去IDM的制程迭代慢的问题依然存在,另一方面,这个模式让它在全球的环境里“四处为敌”。

制程迭代方面,IDM意味着当它需要升级制程时,必须同步升级电路图、晶圆制造厂和封测厂,依然可能出现过去部门之间合作不畅的问题。

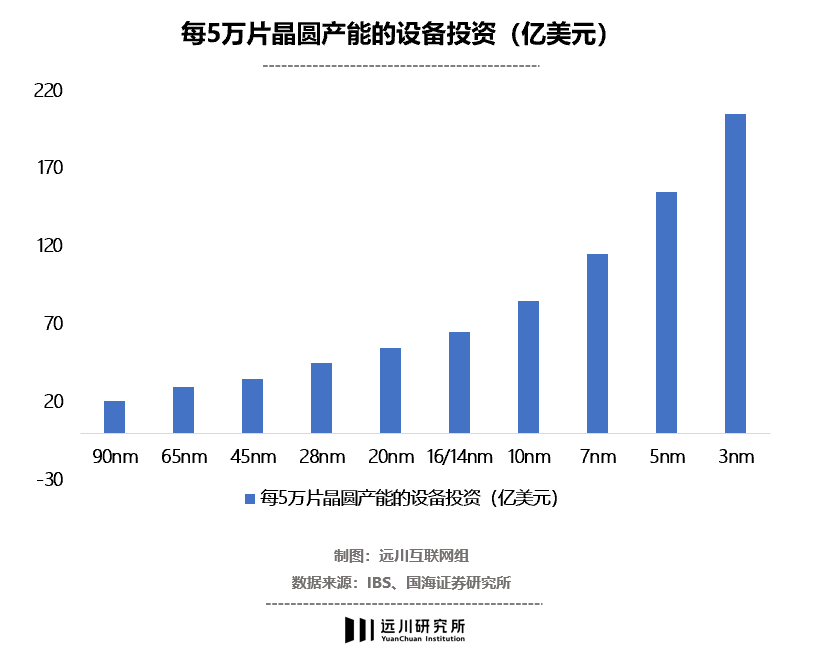

另外,从工序和成本上来看,IDM的这种“我全都要”,势必要比台积电的“专攻制造”要高出很多。要知道半导体迭代制程越先进,工艺难度越大,需要的核心设备也越贵。

以半导制造的核心设备刻蚀机为例:20nm工艺的步骤约1000道,刻蚀占55道工序;一旦进入7nm工艺,全部工序提高到1500道,刻蚀也需要增加到150道[5]。据IBS数据,一条5万片/月产能的产线,在28nm节点的设备投资额约39.5亿美金,而同样产能的7nm产线,则要花114.5亿美金[5]。

可以说,IDM的模式决定了,这些牵一发动全身的巨大成本,都需要英特尔自己全部承担。

对比之下,台积电只专注晶圆代工,不需要迭代设计和封测环节,资本优势巨大,能在制程*的道路上更快狂奔。在2021年,台积电资本支出达到300亿美金,营收更高的英特尔只有179亿美金。

总结来说,台积电之所以强大,是因为形成了先进制程技术-具备产品议价权-把所有利润投入更先进制程工艺-继续保持制程*的正循环。

而坚持IDM模式的英特尔,在资本和技术的劣势下很难打得动台积电。

另一方面,IDM既做代工,又做产品竞争的模式,让英特尔在行业四处为敌,别人很难放心把产品交给它。

如果拉出英特尔这条多业务竞争战线,你会发现一个恐怖故事,英特尔在芯片领域有太多大佬级别的敌人。

在PC领域,AMD与英特尔缠斗20年;在AI芯片,虽然英特尔做集显,英伟达做独显,但同样是竞争对手;自动驾驶方面,英特尔则直接收了mobileye;FPGA领域有赛灵思(现已被AMD收购);晶圆代工有最强者台积电......

台积电则完全是不同光景,它专门做晶圆制造,跟AMD、英伟达、高通等十几家*半导体企业都是老朋友,利益不仅不冲突,还高度一致,台积电轻松地被这些全球*公司一起供养了起来。

总之,台积电没有敌人,所有半导体公司都是它的客户,英特尔却相反,几乎所有的公司都是对手。要在这样的情况下重回*,恐怕比提升制程还要困难数倍。

04

尾声

整个半导体制造行业有一个独特的特点:严重依赖工程师人才。本质上,一家晶圆代工企业的制程工艺实力,就是靠工程师的know-how积累而成的。

美国现在半导体制造领域的人才情况如何?答案是不容乐观。

1990年代,美国半导体企业进入了全球化垂直分工进程,尤其在台积电开创了晶圆分工模式后,以德州仪器、AMD等一大批半导体巨头纷纷退出晶圆制造环节,半导体制造产业重心开始迁移到以韩国和台湾为代表的亚洲地区。

外包的结果是专业工程师人才空心化。

美国半导体制造空心化后,优秀的年轻人就业*,不是选择进入华尔街指点江山,就是到硅谷创业叱咤风云。

一个经典例子是,台积电去年宣布在美兴建亚利桑那州5nm代工厂后,要空运300名工程师进驻才能开展工作。与此同时,台积电在美国招聘数百工程师后,还要分批送到台湾回炉再造。

从半导体制造人才断层这点来看,大陆和美国区别可能并不大。改开以来,由于对芯片产业的认识和重视不足,人们把注意力更多集中在下海经商、房地产、金融炒股上,而互联网虽属科技范畴,但“重模式、轻技术”、“重应用,轻研发”的特点,始终没有把此前的课补上来,直到华为被制裁。

半导体晶圆制造是一个靠工程师“堆”出来的行业。但现实始终很骨感:美国的精英都在华尔街,大陆的人才全在陆家嘴。

【本文由投资界合作伙伴远川商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。