零服务费的水滴筹,已耗费5亿人力和运营成本,如今开始试点收服务费,对身处困局的水滴公司能有多大帮助?

一笔服务费难倒了英雄汉?

曾开创“大病筹款0服务费”的水滴筹,开始试着收取服务费了。从2022年1月开始,水滴筹以江苏为试点,除了0.6%通道费外,另收3%的服务费,最高不超过5000元。

自上线以来,水滴筹在帮助病人筹款时未收取过费用。如今,连续5年亏损叠加市场环境遇冷,水滴似乎再难维系行业开创者的体面。

或许,水滴创始人沈鹏也不愿收取手续费。因为水滴公司自成立以来,围绕其“是商业还是公益”的争议从未停止,加上负面新闻不时传出,水滴至今并未完全走出信任危机。重塑大众对水滴筹的信任仍然至关重要。

但现在,水滴公司面临着更重要的挑战。水滴公司曾表示,依靠“*+互助+保险”的商业模式,从导流到变现,形成了一个商业闭环。随着监管趋向严格,水滴互助现已关停,这个闭环也断裂了。

至于公司赖以生存的互联网保险生意,在激烈的竞争中走得也颇为坎坷。

资本市场上,去年5月上市的水滴(NYSE:WDH),发行价为每股12美元,但上市首日即出现大跌,此后节节下滑,截至3月8日,其股价为1.399美元,较发行价大跌逾88%。

流量尽,公益止

收费模式已经开始试点探路,距离全面实施还有多远?

对此,水滴筹相关人士对无冕财经(ID:wumiancaijing)研究员表示,目前还没有全面实施的计划表。至于对于收取这笔手续费的目的,其表示,“收费的出发点并非为了盈利,而是为了能够维持正常的运营及服务,未来预期也是能覆盖运营成本即可。”

从上线至今,通过水滴筹的捐赠规模已经超过457亿元,产生了3.83亿捐赠者和220万名患者,同时也累积了超过5亿元的人力和运营成本。

据无冕财经粗略估计,如果水滴筹从成立之初,就收取3%的手续费的话(不算5000元封顶条件),能获得13.7亿元的手续费,要覆盖5亿元的运营成本不难。

不过,水滴公司一开始并没有将水滴筹列入营收计划,而是建立了水滴筹吸引流量,水滴互助提供场景,最后通过水滴保险商城变现的“三级火箭”的策略。

2018年之前,水滴公司超过80%的营收,是通过水滴互助+水滴筹业务引流而来。

但是,近两年来,水滴公司的业务板块出现大调整,“三级火箭”的策略不再适用。

一方面,由于监管对网络互助行业的态度清晰,认为其非持牌经营,涉众风险不容忽视,头部网络互助平台纷纷“关停转”。水滴互助也于2021年3月末正式终止互助计划,水滴公司的一大场景支撑被斩断。

数据显示,2018年、2019年、2020年三年,水滴互助带来的收入,分别占其总运营收入的19.8%、9.4%、3.6%。随着水滴互助的关停,互助带来的这部分收入彻底归零。

此外,水滴公司在公告中称,将进行服务模式升级,对于在保障中的互助会员,将通过保险为其升级保障,投保一年期,最高保额50万元的健康险,由水滴互助承担保费。

尽管公司宣称,这一变动不会影响到整体发展,但互助计划停止的善后措施,仍然导致公司盈利情况出现恶化。中金公司研报显示,2021年Q1,水滴公司净亏损3.7亿元,其中包含互助关停的一次性影响9700万元。

另一方面,水滴筹带来的流量不如从前,沈鹏曾表示,“来自水滴筹广告带来的保费收入,仅占公司总保费收入的20%左右”。换言之,内部带来的流量眼看快要封顶。

互助业务没了,还得出一大笔钱做善后,加上水滴筹也受疫情影响,大病筹款业务带来的流量不如从前,水滴公司的商业闭环断裂。再维持0手续费“公益战略”,只会令运营费用高企。

不想做“赔本赚吆喝”的生意,这或许才是水滴筹开始收费更深层次的因素。

不仅仅是水滴筹,从行业来看,其他的大病*平台也纷纷开启了商业化探索。

轻松筹向捐款人收取1-3元不等的支持费,360大病筹平台也在原捐款额之外,提供了一元或两元的助力金选项,但目前0服务费的承诺仍然有效。

大病*收取服务费似乎已经成为了行业新的风向,流量瓜分大战即将进入尾声,各大平台都不再愿意做赔本赚吆喝的生意了。这不由得令人思考,这样的盈利模式是否可持续?能不能被大众接纳?

如何翻越四大难关?

现在,保险经纪业务,扛起了水滴公司的营收重任。

2017年,水滴公司拿下保险经纪牌照,同年水滴保险商城上线,现在,水滴公司手握经纪、保代、公估等3张保险类牌照,但仍缺一张保险牌照。

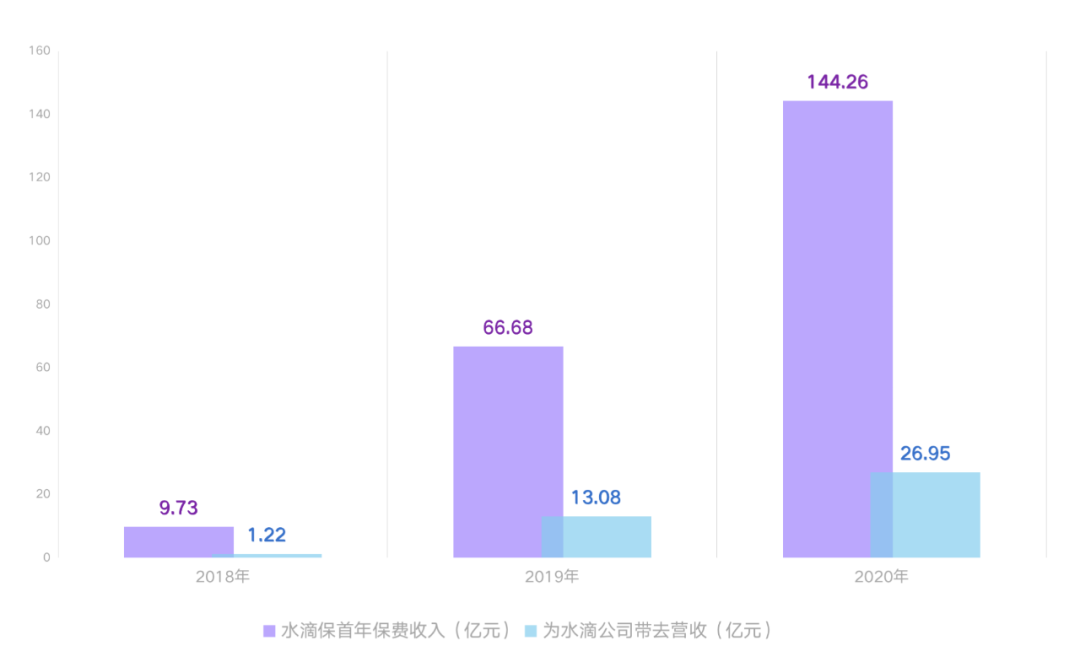

依托过去的流量优势,水滴保的首年保费已实现从零到百亿的跨越,2018-2020年,水滴保的首年保费收入从不足10亿飙增至144亿元。这3年时间里,水滴保给水滴公司带来的营收更是翻了20多倍。

(水滴保发展情况)

水滴公司也在招股书中称,水滴保是我国*的互联网独立第三方保险分销平台。但是,在水滴保迅速发展的背后,也存在着一些无法忽视的隐忧。

公司内部流量见顶的趋势已经凸显,水滴保的增长愈来愈依靠第三方流量和外包销售和营销。这样一来,第三方渠道和营销费用同样也成倍数增加,其中营销费用从2019年的10.6亿元增加101.7%至2020年的21.3亿元。

如何改变“烧钱获客”的局面,以及降低营销成本,是水滴公司要跨越的*道阻碍。

此外,尽管水滴保作为第三方保险分销平台的业绩亮眼,但在保险中介赛道,已经涌现多个劲敌。腾讯、阿里、百度、京东等互联网流量霸主,平安等传统保险巨头纷纷向互联网保险业务发力。此外,同样以*起家的轻松保也在快速崛起,意图瓜分这块市场蛋糕。

沈鹏也曾坦言:“疫情唤醒更多传统保险巨头们加速加码发力线上保险业务,已经看到平安等公司的发力,我们还在成长中的互联网健康险业务也将会面临更为激烈的竞争。”

面对激烈的市场竞争,水滴公司要如何建立优势,和手握流量、资本的巨头竞争?这是其要跨越的第二道阻碍。

而在监管层面,近十年来。互联网保险监管框架从无到有,监管强调持牌经营与合规发展。

银保监会在行业内部发布了《关于开展互联网保险乱象专项整治工作的通知》,互联网保险业开展了集中整治。其中明确的一条就是,所涉违规广告包括但不限于“首月1元”、“1元升级”、“免费赠险”、“实物*”、“限时停售”等内容,以及存在广告标识不清晰、关闭按钮不显著、整屏诱导点击等问题的广告。

水滴保险经纪业务就踩到了这根红线,在2021年11月,由于没有按照规定的保险条款、保险费率销售,水滴经纪共被罚款100万元,两位责任高管也各罚10万。此前,水滴保曾因互联网保险销售违规受到数次监管处罚或通报。

如何整改营销乱象,拥抱监管,走出灰色地带,是水滴保实现可持续发展过程中需要思考的问题,也是其要跨越的第三道阻碍。

而水滴保现在做的,归根结底还是赚点平台费用,保险公司拿着利润的大头。而且,市场就只有这么大,水滴保在激烈竞争下会越来越难做。

水滴公司早有入局保险,自己展业的想法。2020年,水滴公司旗下子公司斥资3.05亿收购通宇科技全部股权,意在曲线入股互联网保险公司安心财险,持股比例为11.28%。但据悉,相关方案在工商备案之后,“卡”在了最终监管审批环节。

安心财险是目前国内仅有的四家持牌经营的互联网保险公司之一。目前,水滴公司能不能拿下这张保险牌照仍然存疑,监管对该交易提出了一些建议,而前者后期可能会据此调整入股方式。

水滴保如何消除变数,拿下保险牌照,是其要跨越的第四道阻碍。

尽管水滴一直以来饱受争议,但不得不说,这家由美团的年轻前高管创立的公司,也体现着创业者身上的坚韧品格。

沈鹏在2016年创立水滴公司,在摸索商业模式、公司连年亏损、融资环境遇冷以及监管趋严的背景下,仍然带领着水滴公司于2021年5月上市。

但摆在沈鹏面前的,也是整个行业面临的发展阵痛。

除了水滴筹,大病筹款行业的主要平台还有轻松筹、无忧筹、爱心筹、水滴筹、诺言筹、悟空筹、360大病等。前段时间,轻松筹也传出裁员的消息,据称,水滴筹的商业化部门也全部裁员,360数科的保险团队也进行了调整。

To be, or not to be. 上述平台似乎都进入了一个和时间赛跑的关键阶段。在市场环境变冷的情况下,这类商业模式还能不能撑得下去?

作为行业头部平台,水滴的新十年又该走向何方?

【本文由投资界合作伙伴微信公众号:无冕财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。