2021年,暴增的下游需求,供应不求的IC产业,水涨船高的芯片代工价格,这一连串的因素如同大坝蓄水,将芯片价格越堆越高的同时,也让芯片设计厂商的业绩迎来了前所未有的大丰收。

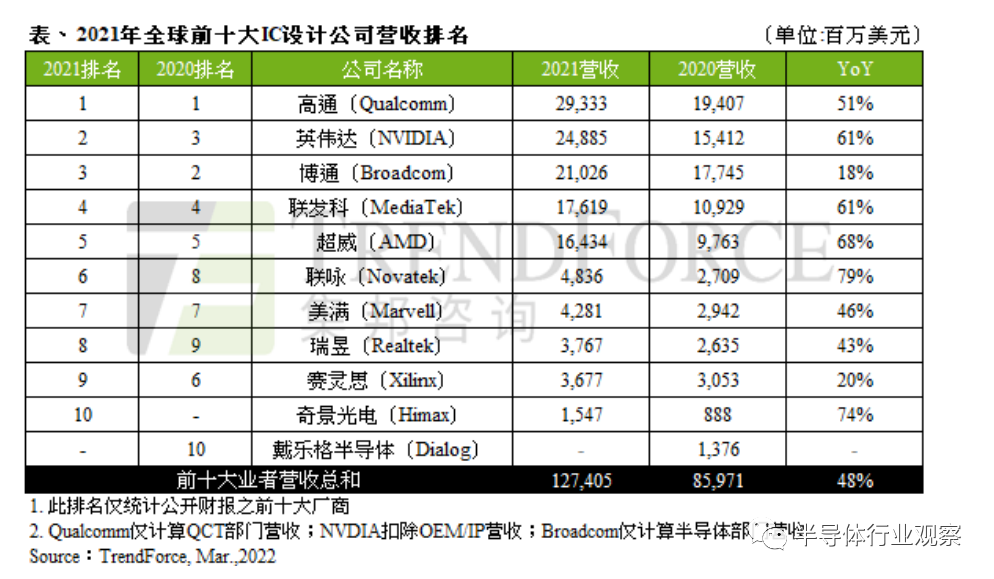

近日,TrendForce集邦咨询研究显示,2021年全球前十大IC设计业者营收至1,274亿美元,年增48%。除了营收的大幅增长外,今年的前十大企业也有了细微的变动。其中,高通继续稳坐全球*;英伟达超越博通排名第二;联咏与瑞昱名次上升;奇景光电取代戴乐格,排名第十。

图片来源:TrendForce集邦咨询

显然,与此前相比,上述的变化只是其中的一小部分,此次就让我们细数下2021年芯片设计产业的变与不变。

断层的前五大

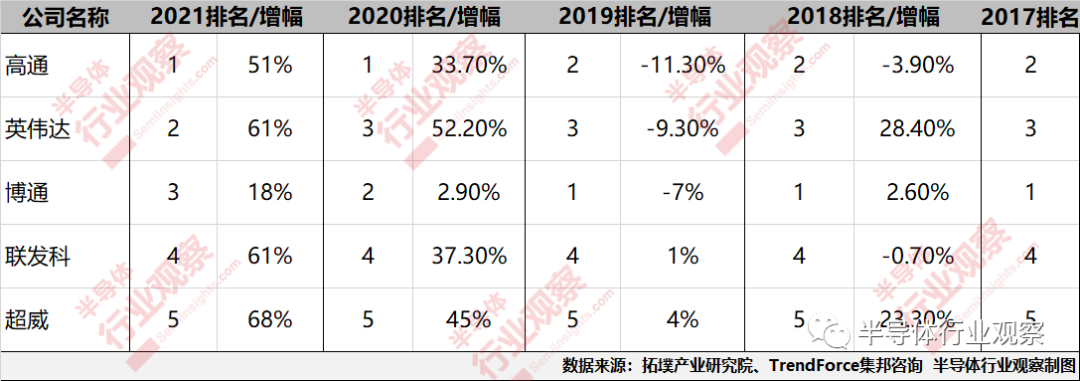

不得不说,全球前五大芯片设计企业似乎已成稳定趋势。仅从2017年以来的数据就可以看出,虽然排名稍微变化,但总体来说,前五大皆已被高通、博通、英伟达、联发科、超微包圆,并且无论在营收还是市值方面都与第六名有着断层的差别。

高通

继2020年超越博通拿到全球*后,2021年高通继续稳坐龙头宝座,并在手机芯片销售年增51%、物联网芯片销售年增63%的带动下,以及射频与汽车芯片业务的多元化发展,实现了高达51%的营收成长。

其中,手机芯片需求持续呈现旺盛势头是高通营收大幅增长当之无愧的主力军。在日前公布的2022财年*财季财报中,高通曾表示,当季营收增长主要受到手机芯片营收增长42%的推动,特别是作为安卓手机核心部件的骁龙芯片组业务同比增长率超过60%。

随着智能网联边缘的扩展和元宇宙的兴起,高通迎来了其发展的新机遇,作为移动领域的领军企业,高通目前的首要任务就是实现芯片销售市场的多元化。在去年11月举行的投资者大会上,高通曾表示,其潜在市场将在未来十年扩大7倍以上,达到约7000亿美元。

英伟达

英伟达可以说是2021年的明星企业,在元宇宙风口之下,去年11月市值首破7000亿美元,而就在上周五,其市值再次再破7000亿美元,其营收排名也成功向上攀升至第二。英伟达CEO黄仁勋曾在GTC 2022大会结束后透露,英伟达的芯片和相关软件产品线将拥有1万亿美元的潜在市场。

2022财年全年,英伟达收入创下269.1亿美元的纪录,较上一财年的166.8亿美元增长61%,游戏业务、数据中心业务和专业可视化三项业务均创新高。其中,游戏业营收达到124.6亿美元,增长61%;数据中心营收106.1亿美元,同比增长58%;专业视觉营收达到21.1亿美元,同比增长100%。

而游戏业务和数据中心业务则是其最为核心的业务,两项合计占比达到80%以上。具体来说,游戏业务增长主要来自于PC领域的独显需求和挖矿,当前除了手机外,全球PC需求也在暴涨,再加上英伟达基本垄断了市面上PC独显市场,营收自然随之攀升。此外,由于GPU具有通用性的特征,有部分GPU产品被用于挖矿。数据中心的增长则受云厂商的资本开支影响,疫情下核心云厂商投入仍维持30%以上的高增,而英伟达获得更高增速主要来自于并购Mellanox和内生增长两方面。

在旺盛的芯片需求下,近日,黄仁勋接受采访时甚至表示,有兴趣考虑让英特尔代工芯片,但是,关于代工合同的讨论需要很长时间,因为这涉及到整合供应链。

博通

博通在2020年被高通超越,2021年被英伟达超越后,已经从全球*下滑至全球第三,受惠于网络芯片、宽带通讯芯片及储存与桥接芯片业务的稳定销售表现,2021年博通营收年成长18%,前十大芯片企业中增长*。

对于增长速率问题,博通公司总裁兼首席执行官Hock Tan表示,是由于其为了避免未来的损失而故意采取压低盈利所致。首席财务官Kirsten Spears指出,公司本财年实现了“创纪录”的利润率,在2021财年,调整后EBITDA利润率达到创纪录的60%,产生了133亿美元的自由现金流,占收入的49%。

联发科

不同于前三大设计企业的你追我赶,联发科一直稳坐着自己第四的宝座。不过,与高通同为手机SoC芯片厂商,手机需求的暴增自然也给联发科带来了机遇。受惠于5G渗透率提升,联发科手机产品组合销售劲增93%,营收年增高达61%。

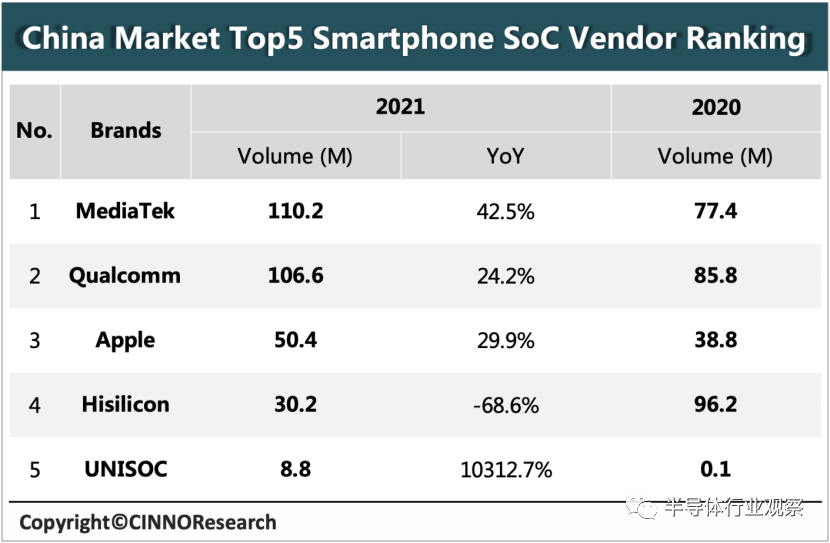

2021年,联发科还成为了中国智能手机芯片*。市场调研机构CINNO Research的最新数据显示,2021年中国智能手机芯片市场终端销量为3.14亿颗,同比增长3%,从排名来看联发科和高通的PK在中国手机芯片市场上几乎旗鼓相当,联发科以1.1亿颗排名2021中国手机芯片市场冠军。

图片来源:CINNO Research

不同于高通覆盖中高端领域,联发科则在中低端手机市场横扫了包括 OPPO、vivo、小米和荣耀等在内几乎所有的手机厂商。天玑芯片移动平台2021全球智能手机市场份额达到了40%,位居世界*。联发科官方表示,在中国4G,5G智能手机市场份额中联发科也是*,全球每5台手机中就有2台搭载了联发科天玑芯片。

超威

2021年,游戏市场的火热让Ryzen CPU、Radeon GPU销售畅旺,超威(AMD)在中央处理器与绘图处理器的营收年增45%,加上云端企业需求加速,企业端、嵌入式暨半客制化部门营收年增113%,让超威总营收年增高达68%。

从超威最新财报来看,预计其2022年财年营收将达215亿美元左右,同比增长约31%,第四季度更是首次实现公司毛利率突破50%大关。而在2021年及2022年初,超威还完成了对赛灵思的收购,这也是上述赛灵思市值空白的原因。不过,由于AMD的股价的大幅增长,原本350亿美元的收购价最后飙到490亿美元,也算是天价收购。

此次收购完成后,超威将成为继英特尔后又一家兼具CPU、GPU、FPGA三大产品线的半导体厂商。

后来居上的显示芯片

虽说,奇景光电后来居上,夺得前十大IC设计产业末席的原因,和原本排名第十的戴乐格被瑞萨收购有着莫大的关系,但是不能否认,2021年的驱动芯片产业本身就热的发烫,联咏和奇景光电2021年营收增幅分别高达79%、74%,位列*和第二。

以驱动IC大厂联咏科技为例,2021年度联咏合并营业收入净额为新台币1353.66亿元,年增长69.3%,创历史新高,这也是联咏营收首度突破千亿元关卡。同时,凭借创新高的营业收入,联咏的排名也从2020年的第8名上升至2021年的第六名。此外,联咏法人还预期,2022年在AMOLED驱动IC、车用整合触控暨驱动IC(TDDI)等产品出货全面放量带动下,全年业绩有机会再冲新高水平。

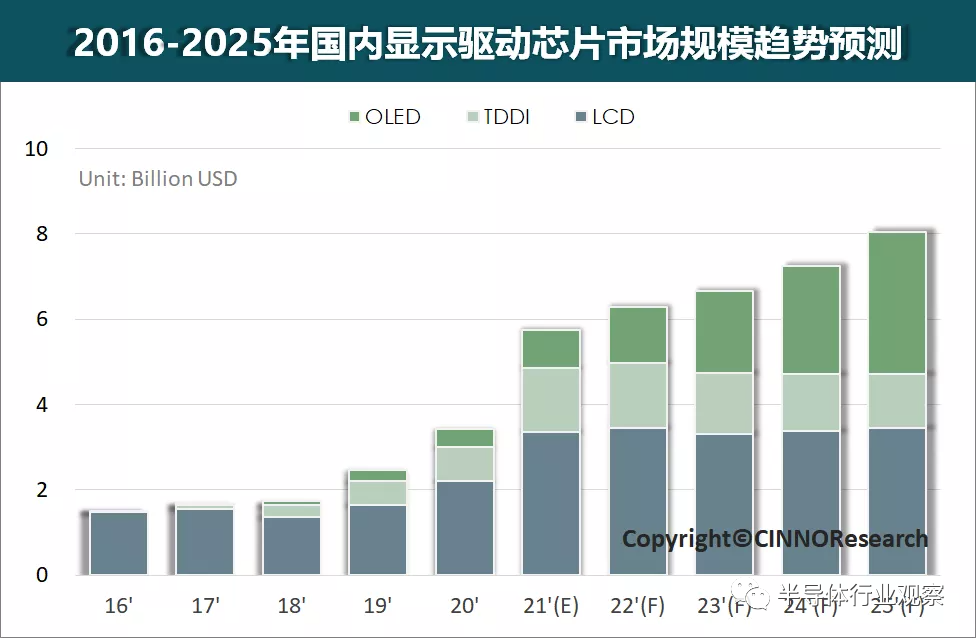

一方面,受疫情影响,IT需求的激增推动了笔记本显示器IC和显示器的销售。Frost&Sullivan 统计,全球显示驱动芯片出货量从 2016 年的 123.91 亿颗增长至 2020 年的 165.40 亿颗,年复合增长率为 7.49%,预计未来显示技术的升级与下游应用的拓展将推动显示驱动芯片市场的进一步增长,到 2025 年出货量增至 233.20 亿颗。其中,中国大陆作为联咏、奇景光电等驱动芯片厂商的主要市场,奇景光电报告显示,2021年总部来自中国大陆的客户占比高达81.5%。近几年,随着面板制造产能持续向国内转移,大陆已经奠定了全球面板制造中心的地位,相应的大陆市场也成为全球驱动芯片主要市场。根据CINNO Research统计数据表明,2021年国内显示驱动芯片市场规模将达57亿美金,至2025年将持续增长至80亿美金,年均复合增长率CAGR将达9%。

图片来源:CINNO Research

显然,不断扩张的中国大陆市场已成为发展新机遇。

另一方面,虽然市场需求量大幅增加,但是由于全球晶圆产能投资中 8 英寸产能增量有限,尤其是在 90~150nm 制程节点产能短缺更为明显。产能的短缺也让价格上涨成为全球显示驱动芯片市场规模上升的主要推动力。

Omdia报告更是直接指出,虽然2021年下半年,大尺寸显示驱动芯片供应情况预计较上半年有所缓解,但由于没有任何新的8英寸晶圆产能增加,主要依赖8英寸晶圆产能的大尺寸显示驱动芯片的供应仍将保持紧张至2022年,尤其在第三季度和第四季度的需求旺季,短缺的风险预计依然存在。

毫无疑问,下游应用的暴增和产能短缺持续拉扯着市场的供需缺口,而这也给显示芯片厂商带来了弯道超车的新机会。

被超越的博通

2021年,在高通、英伟达、联发科等同行的营收增速都如同火箭般网上窜的时候,博通的增速仅为18%,不仅如此,综合上图近几年博通营收增速以及接连掉落的排名,博通近几年似乎并没有同行那样“意气风发”。

对于几乎处于稳定区间的增长率,博通自身其实很早就给出了答案。一直以来,博通总裁兼首席执行官Hock Tan强调,尽管市场对其公司芯片的需求激增,但其公司仍在严格控制订单。言外之意就是牺牲一些当前的销售额,以避免在未来造成供过于求而故意采取压低盈利所致。

自2020年下半年以来,全球多个行业都陷入了芯片短缺潮中,手机、汽车等行业更是陷入了“芯片荒”,哪怕进入2022年,芯片短缺危机也并未好转,博通此举也是为了谨慎面对潜在库存过剩。

不过,作为苹果关键元器件的供应商,博通对苹果的依赖程度并不低,根据不完全数据统计,苹果收入占博通总收入的20%。去年年底,美国当地媒体报道称,美国Apple 公司正在南加州建立一个新的工程师团队,该团队将专注于无线芯片的开发生产,以取代由博通、高通和Skyworks 提供的组件。该消息直接让博通当天收跌3%。

虽然近几年,博通没有像同行一样“轰轰烈烈”,但是博通本身以及分析师似乎都很看好它的未来。博通本身就不要说了,正如上文中提到的,其首席财务官Kirsten Spears直接指出,本财年实现了“创纪录”的利润率。

在分析师方面,seekingalpha分析师Stephen Simpson表示,鉴于博通不断增长的定制ASIC业务、光子学领域的机遇,预计将在2023年看到强劲的订单兴趣。在他看来,无论是博通的网络、宽带/连接业务,还是存储、无线业务,都将随着5G渗透率的持续增长,有着较好的未来。不过他也强调了博通不会成为芯片领域的增长*,并且由于其管理层曾表示不会寻找台积电以外的其他代工合作伙伴,博通还面临着持续的供应挑战和风险。

写在最后

当前,2022年即将迎来第二季度,但在疫情、地震等各种因素印象下,缺芯的局面似乎并没有得到很大的缓解,下游应用端的涨价、交货周期延长等依旧持续,再加上汽车、5G、高性能运输、汽车、工业应用等需求的增加,2022年,IC设计厂商的总体营收或许依旧迎来新的增长。

但与此同时,他们也将面对,晶圆代工费用的提升,材料、设备短缺,以及变幻莫测的国际形势等各种不确定因素可能会带来的对终端市场的冲击。终端市场对上有产业拥有*的话语权,一旦疲弱事态持续下去,必将影响整个产业链,而这也是他们必须迎接的考验。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。