晋江三尺鲤,本在池店居。

点额即成龙,归来非凡鱼。

有业内好事者,改编了李白的一首打油诗,来盛赞安踏在过去三十年取得的成绩,不可谓不贴切。

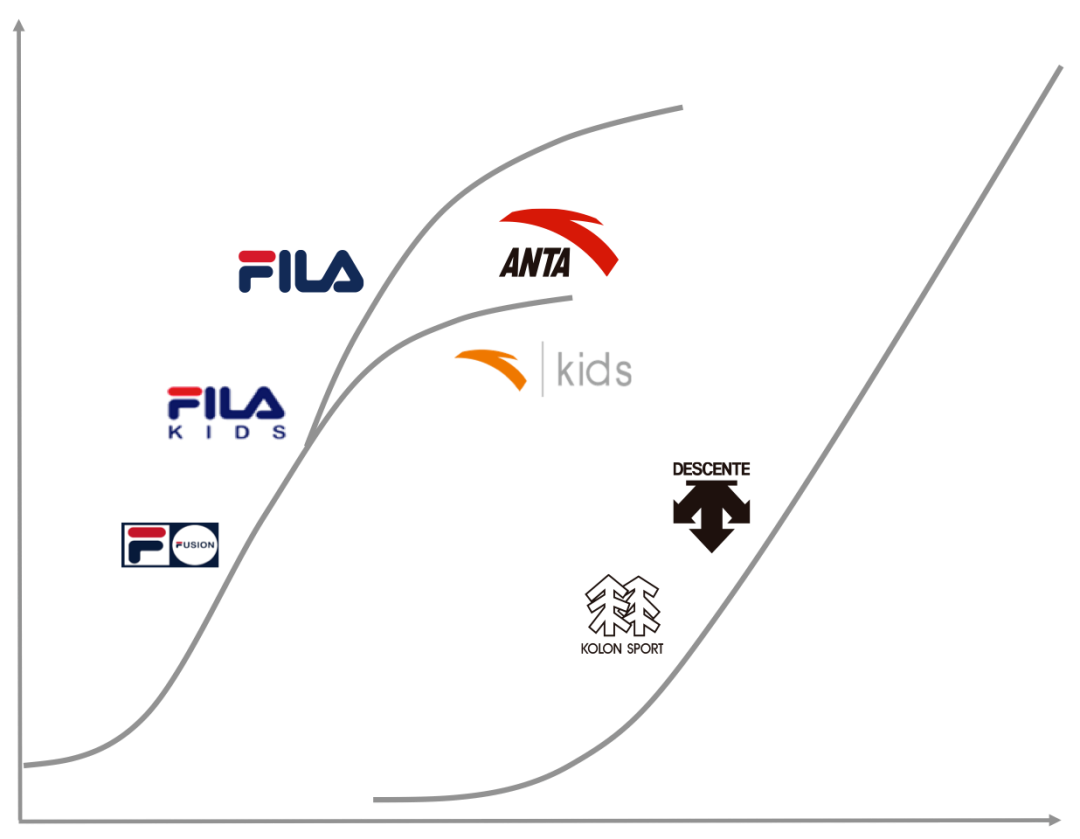

早年先是突破晋江系,建立面向全国的自主品牌安踏;接着收购斐乐、迪桑特等国外品牌,建立多元化品牌矩阵;最后主品牌安踏以二次创业的姿态下场再创佳绩并延续至今。

用“点额即成龙,归来非凡鱼”形容安踏过去30年先后开拓的三个增长曲线并不过分。只是当鲤鱼跃过龙门,刚刚完成化龙的安踏如何在多元化中找到自己的主心骨,成了新的问题。

一方面过去十年间,一直作为核心动力引擎的品牌斐乐面临降速;另一方面准备接替斐乐成为动力新引擎的主品牌安踏尚处于二次创业转型中。眼下,对于正在上演空中接力更换引擎的安踏来说,高增速下引发熄火可能随时发生。

01、龙头失去主心骨

安踏很强,强到几乎触顶天花板了。

根据最新财报显示,安踏2021年总营收达到595亿,约等于2.1个李宁,即使距离耐克中国也仅有19亿的一步之遥就可追平。这意味着对于现在的安踏而言,在国内市场显然已经找不到对标品牌了。

失去对标,一方面是安踏很强,另一方面却是安踏也正在面临没有主心骨的困境。

作为一家创立于1991年的企业,安踏早期以运动鞋OEM生产为主,在OEM业务的基础上逐步建立全国销售网路,进而产销自有品牌产品,并因此安然度过1997年东南亚金融危机带来的海外代工订单锐减难关。

这一时期,以服贸批发为基础的安踏,尽管通过OEM搭建的全国销售网络,走出了晋江系,但是安踏品牌本身没有什么知名度。在走向全国市场的竞争阶段,安踏找到了行业老大哥李宁这个对手。

对标李宁战略成为安踏的主心骨,在战术执行上,安踏先是签下2000年悉尼奥运会孔令辉;接着2004年全面赞助CBA联赛。通过体育资源侧的营销投入,以“体育之星+央视”的营销模式追赶李宁。

最终因为二者品牌定位不同,主要布局中高端市场的李宁空出的下沉市场,在安踏“再造一个下沉李宁”的贴身打法下被抢占,同时在2007年安踏亦跟随完成赴港上市。

完成一轮原始积累的安踏继续采取跟随策略。2008年底,李宁斥巨资购买了意大利品牌乐途在中国大陆20年的品牌制造和代理权后,紧接着2009年安踏以6.5亿港元从百丽手中买下斐乐的中国大陆业务。

同样都是并购,不巧的是2008年李宁因为对于后奥运市场的乐观预期,发生库存危机,并导致后续一系列连锁反应,刚刚启动的收购多元化品牌战略也陷入亏损僵局。跟随李宁“买买买”的安踏,则得益于管理能力使斐乐在中国市场恢复高速增长。

以上三个阶段,也构成了安踏的三个十年规划。早期通过自有品牌突围晋江系走向全国;中期贴身对标李宁瞄准下沉市场;后期跟随李宁的并购策略,开启斐乐现金牛时代。

在三次竞争中,可以看出安踏强于经营管理,弱于市场策略创新。比如*个十年内,以OEM业务基础搭建销售网络,售卖自有品牌,核心是做销售网络的强管理和做生意的强经营逻辑。

但是在市场策略创新上,则主要采用“对标+跟随”李宁的打法。当安踏自己成为市场老大,首先面临的一个问题就是没有行业老大对标以后会不会失去主心骨。

以安踏2012年营收超越李宁成为国内体育品牌老大为观察节点,可以发现在完成反超后,安踏的主要市场方向依然在吃“对标+跟随”的老本行。

一方面是在市场策略上,依然以国际并购为主,进行市场增量开拓。通过先后收购国际体育巨头Amer等多个细分市场品牌,完成品牌多元化矩阵。

另一方面体现在财务侧,对于主推多品牌战略的安踏来说,2019年以前的增长靠主品牌下沉,2019年以后的增长靠斐乐。前者来自于对标再造一个下沉李宁,后者来自于跟随李宁的国际并购策略。

但是从2012年至今,主品牌安踏的“下沉李宁”策略在2019年达到一万家门店以后,就陷入增长瓶颈,进入门店精简期。2019年以后拉动安踏高速增长的斐乐,也在2021年从上半年同比51%的营收增速直接下降到下半年的6.8%,滑入降速窗口期。

在失去李宁这个对标主心骨以后,安踏陷入的不只是市场策略、增长动力单一,还有产品体系的方向迷失。即使每年研发投入远远大于李宁,但是因为失去市场方向,安踏的产品体系并不扎实。

根据国元国际证券研报显示,在2013年、2017年阿迪达斯和耐克的2次中底技术革新后,李宁是*实现追赶的本土品牌,通过“李宁䨻”技术下沉,实现大众产品提价,高端产品定价与国际品牌成功锚定。安踏则到2021年才发布“氮科技”平台,借助双奥资源,发力专业化和高端化。

显然一直采用“对标+跟随”策略,反超李宁走上国内运动品牌王座,但是拥有*市场份额的安踏,依旧还没有长出属于*自己的主心骨。

因此,2020年安踏再一次升级了对标对象,这一次将视野从国内品牌放到了国际品牌耐克身上,全面转型学习DTC模式。

只是安踏的DTC看似学到了去渠道化的销售模式,却没有学到以消费者为中心的DTC品牌打造。

02、DTC只学会一半

DTC的核心思想就是——直面消费者。作为一种最早源自北美的品牌模式,原指诞生于线上的独立零售商,直接向消费者销售产品,省去经销商、代理商、零售商等一系列环节。

如今DTC已经成为一种销售渠道的代称,常见的一类DTC模式就是:去渠道化,去掉中间商赚差价。

比如在国内自称DTC模式的品牌,往往具有以下几个特征:线下开设直营实体店,线上搭建官方小程序,开发官方App,搭建官网销售,在电商平台开设品牌旗舰店。

其中服贸运动品牌的典型代表有耐克,在2015年就正式将DTC直营业务当作公司战略,2017年在此基础上又升级为CDO模式,强调更贴近消费者需求。

国内运动品牌方面,安踏在2020年8月公告称,要将安踏主品牌进行DTC转型,主要策略为将原本线下经销商运营的门店转型为直营门店。

通过渠道改革,实现货品的直面消费者,缩短交易环节,对于品牌来说获得更多的利润,对于消费者来说,也可以获得更低的购买价格。但渠道的改变并不能给品牌带来质变,更不用奢望引爆整个品牌。

对于DTC转型来说,通常包括两个核心内容,一个是渠道结构变革,也就是增加线上渠道销售占比和线下直营门店数量。

这一过程的中心思想是缩短交易链条,提高效率的同时降低价格。不只DTC如此,在国内市场,早期电商品牌的崛起同样也强调去中间商,去差价。

在渠道变革之外,DTC的另一个核心内容是品牌的数字化转型,这也是目前DTC品牌受到资本追捧的主要原因。哲略资本合伙人丁厅表示,DTC理念的核心在于从用户角度出发,真正去解决品牌核心差异化,真正实现用户情感连接,形成品牌的忠诚度。

以经典DTC品牌lululemon为例,成立于1998年的lululemon比耐克晚了26年。相较于耐克拥有的时代发展优势和直营零售的门店数量,lululemon则是积极拥抱以消费者为中心的时代,以DTC的数字品牌方式快速成长为世界市值第三的服贸运动品牌。

品牌数字化转型的核心是在渠道之外,通过全渠道的直接接触消费者,迅速对产品、营销、体验感进行调整,提高品牌建设中的用户参与感。以全渠道多触点的方式,快速完成目标消费者的渗透并快速试错迭代产品,不断打造品牌专属的“爆款SKU”。

以爆款策略拉动口碑效应,传播方式是以爆款产品为中心,形成精准消费群的向外扩散,为DTC品牌带来更多的消费人群,从而赢得规模效益。相较之下,安踏的主要品牌传播方式目前仍侧重于体育代言,本质上是从体育*资源侧完成从上至下的品牌传播。

不过也有行业观察人士表示,安踏不在意传播转型的主要原因是集团DTC转型的主要对象是其主品牌的二次创业,核心在于以DTC转型概念,收回经销商手中的门店,进行重整。

根据过往年报数据显示,2018年安踏主品牌门店规模就已经超过1万家,同期李宁门店数量达到7000家左右。之后2019年安踏首次按照品牌公布营收,当年其主品牌收入174.5亿,同比增长21.8%,而2020年营收157.49亿,同比下降了9.7%。

这意味着过往以门店数提升拉动安踏主品牌收入增长的方式,在门店数量达到天花板以后或许已经进入瓶颈期。

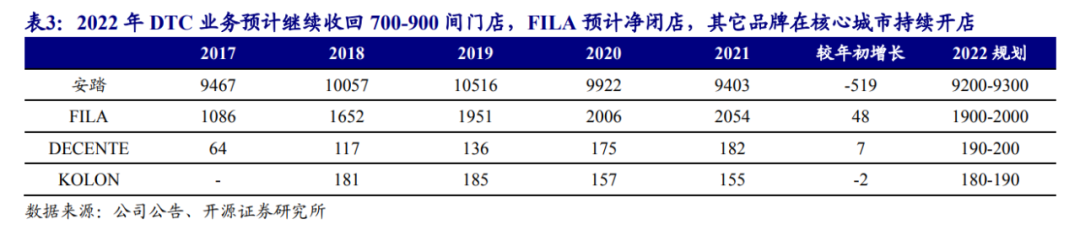

根据财报显示,在2020年宣布DTC转型后,安踏门店数量开始进入净闭店状态。预计2022年继续保持净闭店状态。一定程度上证明以DTC转型的伪概念收回经销商的门店,进行门店精简或许才是安踏DTC转型的内核。

在品牌数字化转型的独有爆品打造方面,安踏以双奥资源打造国旗系列服装爆款,本质是吃的还是体育侧的*资源。

在DTC强调的根据消费者需求洞察,*专属爆款SKU打造方面,此前安踏曾推出过新品牌系列(安踏PLUS),想要通过提升产品结构、提升单价等方式尝试突破增长瓶颈,但最终效果和市场反馈比较一般。

一方面以DTC伪概念解决主品牌门店天花板,另一方面是近些年主要的增长引擎斐乐降速。两个动力引擎都面临大修阶段的安踏,能不能重新找到方向重燃发动机,或许才是能否避免因为动力真空,陷入增速止步陷阱的关键。

【本文由投资界合作伙伴微信公众号:新熵授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。