新消费,是一袭华美的袍子,在上市一周年的年报里,露出了单薄的里子。

一年前,新消费公司迎来上市潮,如今,随着年报的披露,是骡子是马,该遛遛了。

近期,五只新消费“*股”陆续交出了2021年的成绩单。它们是美妆*股逸仙电商、潮玩*股泡泡玛特、功能性护肤品*股贝泰妮、新茶饮*股奈雪的茶和酒馆*股海伦司。

这五个不同赛道的“*股”集中在2020年下半年到2021年上半年期间上市,这并非偶然,一位投资经理对开菠萝财经分析,“都赶在了市场最火热、估值最高的时段上市”。

时机选得好,上市速度也快,最年轻的海伦司从成立到登陆港交所用了不到3年。不过,上市快不等于表现稳,五只“*股”里最稳的贝泰妮,股价走势一路向下,另外四只更是跌破发行价。其中逸仙电商作为美妆赛道的明星公司,上市首日股价大涨75%,后续受中概股集体杀跌的影响,股价如今跌到1美元以下。

其实很难用一句话概括五只新消费*股的共性。零售电商行业专家、百联咨询创始人庄帅表示,除了海伦司,其他四家都是通过产品创新发展起来的品牌零售商。具体而言,逸仙电商和贝泰妮是单一品类产品、泡泡玛特是IP产业链、奈雪是现制产品零售、海伦司是代理品牌零售和贴牌产品生产及零售。

尽管生意不同,我们仍然能从财报里看出一些门道。结合多位受访者的观点,“*股”的光环已然失色,资本市场审视新消费公司的标准,已经从成长性转变为盈利能力。

开菠萝财经试图通过拆解这五家公司,解答以下问题:

1、谁最貌美如花?谁能赚钱养家?

2、线上流量红利,真的消失了吗?

3、线下生意,要规模还是要盈利?

4、新消费的资本红利,一去不复返了?

谁最貌美如花,谁能赚钱养家?

“*股”的名号,某种程度上代表着市场地位。在彼时高涨的投资情绪下,资本市场乐意为“*股”的成长性买单。

上市后的“*股”们,该怎么展示自己的成长性?新零售专家鲍跃忠的答案是,体现在财务指标上,主要是看收入和利润的增长情况。

先看收入。做新消费品,销售额达到一定规模,是实现盈利的条件。关注消费领域的投资人陈新对开菠萝财经说,品牌不论是通过更前卫的营销、还是更新颖的渠道,把销售额做到1亿不算难,但突破100亿,鲜有人能做到。

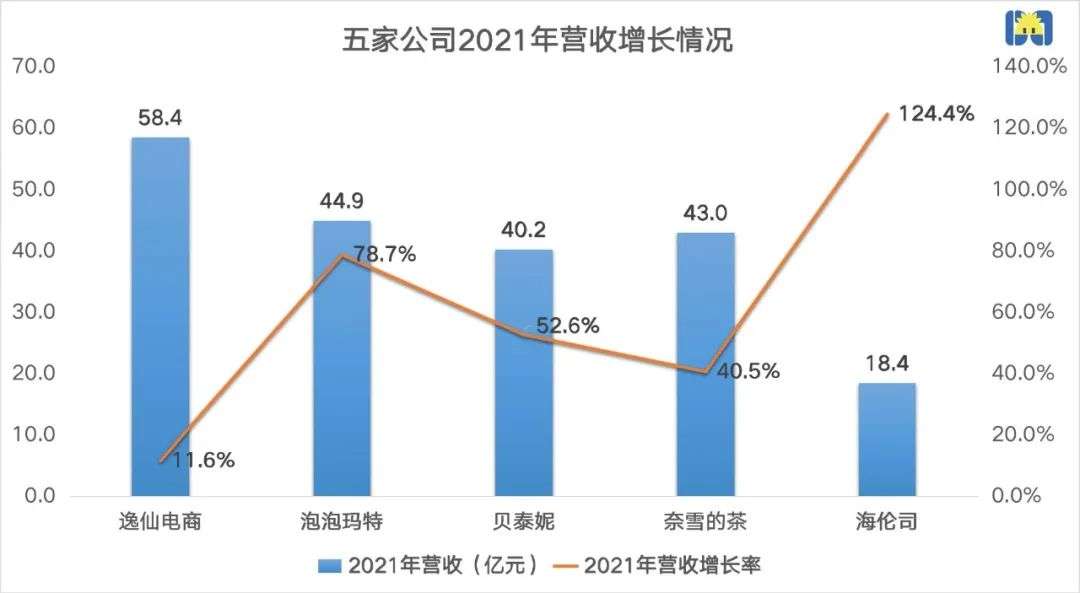

五家公司中,除了成立时间最晚的海伦司之外,其他几家的营收都在50亿关卡上下。

*闯过这一关的是逸仙电商。2020年,它把营收做到52亿元,但随着规模基数增加,它的同比增速减缓至11.6%,2021年的营收数据没有达到市场预期的60亿。逸仙电商2022年要完成60亿的“KPI”,至少要保持目前的增速。

第二梯队的泡泡玛特、奈雪的茶、贝泰妮,集体仰望着50亿关卡。熬过艰难的2020年,它们的营收增速都在2021年有所恢复,不过程度不同。

将近45亿的年收入,是泡泡玛特史上最高。尽管78.7%的增速不算慢,但和它前两年 (2018年、2019年) 动辄200%的增速相比已经大幅下滑。奈雪也是如此,整体收入规模迈上了一个新台阶,突破了40亿,但增速仅为2019年时的三分之一。

资历最老的贝泰妮相对稳健。可能外界对这家公司不太熟悉,它旗下最出圈的品牌是主打功效性护肤的薇诺娜。除去2020年,它在公布业绩的年份,都保持着年50%以上的增速,而且是五家中*一家抹掉疫情阴影、增速恢复到2020年以前的公司。

论增速,最年轻的海伦司喜提*,达到124.4%。虽然爆发力最强,但因为基数太小,即便来年继续保持超过100%的增长,也是营收规模最小的一家。

只看收入显然还不够。结合多位受访者的观点,资本市场审视新消费公司的标准,因为大环境发生变化,从“成长性”转变为“实实在在的赚钱能力”。

注:贝泰妮为归母净利润

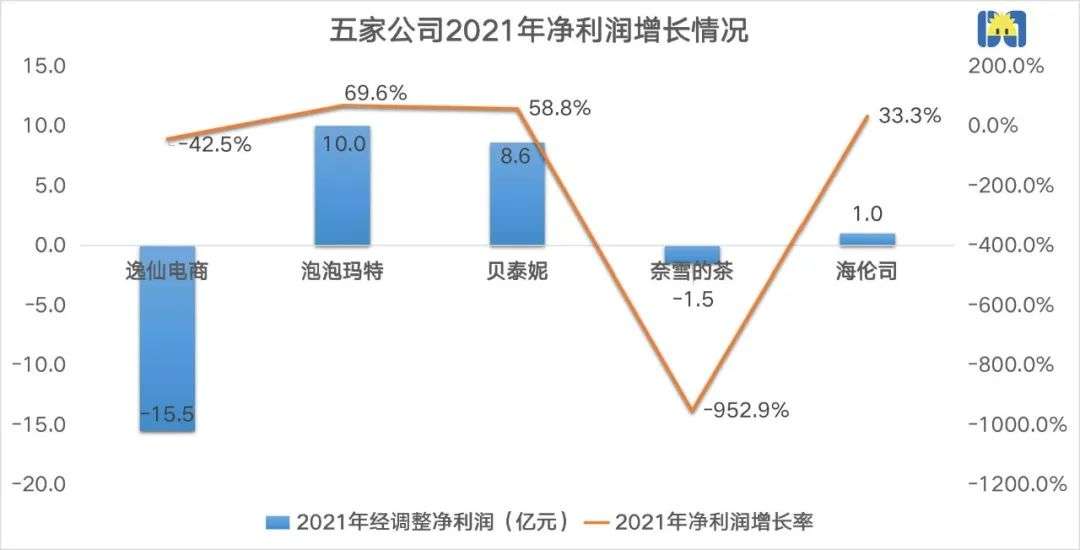

按盈利能力,这五家公司可以分成两个阵营。

亏损的代表是两家。逸仙电商亏得最厉害,不过和自己比,亏损正在收窄。奈雪经历短暂盈利后,回归亏损。因为这两家的营收增速都恢复有限,扭亏为盈无疑会难度加大。

剩下的三家都是赚钱的,在疫情背景下保持营收利润双增,已属不易,不过处境各不相同。

海伦司和泡泡玛特,赚钱效率一路下滑。平价又直营的小酒馆海伦司,本就利润率不高,近几年经调整净利率一年比一年低,到2021年,降至5.4%。原本属于高利润企业的泡泡玛特,也不似之前那般“赚钱如流水”了,经调整净利率从2019年的27.9%降到2021年的22.3%。

表现相对稳定的是贝泰妮,净利率一直保持在20%以上,毛利率水准也很高。不过,纵向对比,它近五年的毛利率开始缓慢下降,从80%以上降至76%。

陈新对此表示,如果毛利率、净利率都高,说明企业的费用控制得好,管理水平也高,其中的毛利率指标,在化妆品生意里更能说明企业的产品竞争力。

总得来看,他认为,不论是继续亏损,还是赚钱变慢,都折射出了“新消费”的某种困境。

五个“*股”非常有代表性,分别代表了两类新消费品牌:重点发展线上渠道的,和重点在线下开店的。庄帅总结道,以线上渠道为主的“新消费品牌”,必然是通过营销投入换快速的规模增长;以线下开店为重的“新消费品牌”,必然是以规模化开店换增长,同时结合线上的渠道和营销同步增长。

这一点,在五家公司的财报中均有体现。

线上流量红利,真的消失了?

先来看逸仙电商和贝泰妮为代表的“线上生意”。

*波新消费品牌,是随着流量而起,多半抓住了某个线上渠道的流量红利,比如逸仙电商的主品牌*日记踩中小红书,花西子押宝李佳琦直播间,以至于出现了“2万篇小红书+8千个抖音+3千个B站+150篇知乎问答+直播带货=一个新品牌”的“*”公式,好像砸钱投流量是最简单的手段。

流量是有限的,主阵地就那么几个,当越来越多的新消费玩家都学会了这招,一窝蜂地把钱砸向某几个平台,自然导致流量池卷成红海,ROI (投资回报率) 越来越低,连曾经吃到流量红利的美妆*股、功能性护肤品*股,都直呼“买不起”。

年轻一代的逸仙电商,毛利率水平一直保持在65%上下,虽然不像美妆行业里一些高溢价的品牌那般“暴利”,但也是很能赚的生意。可它在2019年小赚了一把 (净利润0.75亿) 后,近两年走上亏损之路。2020年、2021年的净亏损合计40亿以上。

“元凶”是经营费用。我们算一笔账,逸仙电商同样付出一块钱的费用,在2019年时,能获得1.7元的收入,2020年只能换来0.86元的收入,2021年勉强持平,能收入1.05元。

几项费用中,开销*的是营销费用,逸仙电商每年都要拿出六七成费用砸在营销上。从2020年第二季度以来,它单季的营销费用率都在60%以上,2021年全年,营销费用为40亿元。

别看贝泰妮成立了12年,是新消费里的老牌子,照样受制于“流量费”。

破坏它高毛利率水准的因素是,成本上升。这里面包含原料、加工成本的上涨,还有因折扣、买送等销售成本提高的因素。某美妆品牌相关负责人分析,销售成本上涨的因素可能会长期存在,影响贝泰妮的赚钱能力。

2021年,贝泰妮的销售费用是16.8亿元,同比上涨51.8%,其中12.5亿元用于渠道及广告宣传费用。问题就出在线上。因为贝泰妮2021年的线上毛利率比线下低了近10个百分点,而且线上毛利率在降,线下毛利率在升。

就算流量费水涨船高,已经成了逸仙电商亏损、侵蚀贝泰妮利润空间的“元凶”,但这笔钱,两家暂且都难省。

从它们自身来看,虽然两家公司阶段不同,但作为依赖线上渠道销售的生意,要增长还得靠营销。

和传统美妆品牌相比,逸仙电商的“新”,体现在“DTC+KOL”的组合打法上,即不经过经销商,由品牌方直接销售,服务消费者;以及通过大量KOL进行在线社交营销等。

在上海博盖咨询创始合伙人、日化行业专家高剑锋看来,它作为一家年轻公司,还处在战略投入期,想从多品牌、线下化的扩张中要增量,需要加码营销花费、快速占领市场。在财报中,逸仙电商的销售和营销费用,包括广告费用和线下开店的成本。

相对成熟的贝泰妮,因为八成以上销售额靠线上、其中四成来自阿里系,同样需要继续在线上砸钱。根据其在财报中的说法,随着销售规模快速增长,要持续加大品牌形象推广宣传费用、人员费用以及电商渠道费用投入。

从大环境来看,线上流量越来越贵,并非一两家企业的困境。

正如逸仙电商在投资者电话会议中所说,“全行业竞争对手加大营销投入,导致营销费用水位提升”。 而贝泰妮的销售费用率,一直比较稳定。 和同行业的珀莱雅、上海家化一样,它们的销售费用增速,都超过了营收增速。

“线上获客成本不断提高已经是不争的事实。”高剑锋表示。上述美妆品牌相关负责人也认为,这足以说明,想从线上赚钱,越来越难了。

线下生意,规模和盈利不可兼得?

当流量红利减弱,资本早就不再只盯着纯线上项目,而是关注起了线下。

五只“*股”中最晚上市的两家奈雪和海伦司,是典型的线下生意,以规模化开店换增长。而现阶段的泡泡玛特,线上线下都想要。

先看奈雪和海伦司,作为新茶饮、小酒馆的代表,外界一直认为它们业绩的增长动力是开店规模,两家在上市招股书中也曾制定宏伟的扩张计划。过去一年,上市后的两家公司先后进入高速开店节奏,几乎每天都有一到两家新店落地。其中,奈雪新开店326家,到2021年末门店数817家;海伦司新开店431家,到年末门店数782家。

但扩张的代价是沉重的。

因为扛不住门店扩张带来的经营成本上涨压力,奈雪业绩转盈为亏,从上一年的微盈利1664万,到2021年净亏损1.45亿元,创下它2018年以来*亏损纪录。

不同于主攻一线、新一线城市的奈雪,海伦司的主战场是二、三线城市,扩张的经营压力稍小,还不至于亏损,但在扩张加速的2021年,调整后的利润率也创下*记录。

共同原因是,新茶饮和小酒馆都逃不开传统餐饮行业的盈利模型,两家是全直营模式,伴随门店扩张,压在身上的“三座大山”,租金、原材料和人工,越来越重。

2021年,两家公司营收的增速,都没有赶上这三大成本的增长。其中,奈雪收入同比涨了12亿,但员工、原材料、房租 (包括使用权资产折旧、其他租金及相关开支) 三大成本合计34亿,比上一年多了10亿;海伦司收入涨了10亿,这三大成本 (包括原料成本、人力成本和使用权资产折旧、短期租赁及其他相关费用) 合计增加了8.4亿。

规模和盈利,对于奈雪和海伦司而言就像鱼和熊掌,不可兼得。拿奈雪扭亏为盈的2021年上半年来说,公司的毛利率达到了68.54%,是披露业绩以来的最高水平。从财报看,是因为奈雪在成本端有了改善。一是控制了原材料成本,二是扩张降速,无形资产折旧费用下降。

但是,“在同行业同赛道竞争对手一路狂飙时,停止扩店会带来一系列影响,例如行业地位下降、消费者的抢占、投资人的压力等等。”CIC灼识咨询咨询经理董晓雅对开菠萝财经说。

当然,和传统生意相比,奈雪、海伦司的“新”在于,线下规模化开店的同时,会结合线上的渠道和营销同步增长。

从结果来看,这两家公司在线上,一个重渠道、一个做营销。奈雪为了抢更多线上用户,一直在布局线上数字化,2021年,七成以上的订单收入来自线上。海伦司的营销手段跟它的定位一样年轻,非常注重在社交平台上与粉丝的互动。

和这两家比,泡泡玛特的新消费特征更加明显。投资经理李直总结道,泡泡玛特普及了盲盒这一商业模式,特点在于限量与随机获取的特性,财务指标的优势是高毛利。

做潮玩,最重要的是让用户为IP买单,渠道上,泡泡玛特的特点是线上线下齐发力。2021年的业绩显示,泡泡玛特这一年在内地新开线下门店106家,新开业510台机器人商店,新店在增加,零售店的收入占比却在下滑;好消息是线上渠道发展迅速,收入首次超过线下零售店。

2022年,泡泡玛特的计划是线下“克制”、线上“激进”。线下的开店数会少于2021年,线上渠道仍以天猫和京东为主,同时加速布局抖音。

资本红利,一去不复返?

一年前,行业情绪高涨,抢到各自细分赛道*股的它们,在资本市场等来的是掌声和鲜花。一年后,种种因素让它们在二级市场负累重重,四只“*股”跌破发行价,最稳的贝泰妮股价走势也飞流直下。

有环境因素。李直以港股为例对开菠萝财经分析,恒生指数从去年年中到现在回调了20%左右,其中餐饮行业因为增长放缓、亏损扩大,整体震荡幅度比较大,龙头企业海底捞就是例子,在这期间市值蒸发了八成。

也有公司自身的原因。在李直看来,从几个“*股”上市招股时的受欢迎程度来看,市场没有预料到它们会有一天跌破发行价。他分析,主要原因在于,港股市场的投资逻辑在过去一年发生了很大变化,从去年初拥抱梦想、拥抱增长,到去年年中以来各种因素的叠加下,导致如今的市场只拥抱确定性,无论一家公司描述的未来有多美好,也不会再受追捧。

陈新说,总的看来,“*股”们交出的成绩单,成长性和成熟度都不及预期。

随着规模基数增加,营收增速下降在意料之中,但是对于刚上市一周年的新消费*股来说,营收增速这就开始放缓并不是一个好的信号。

要说成熟度,新消费公司总是被拿来和传统公司作比较。以新消费擅长的“营销”而论,一位新消费独角兽企业的前员工对开菠萝财经说,老牌传统快消公司内部有非常成熟的营销方法论,会把创意拆解成一个个小目标,非常讲究策略和可行性,但在部分新消费领域的快消公司,营销打法还不成熟,一个创意可能会被高效执行出来,但也经常出现“一个项目流程走完,结果领导一拍脑门,一切推翻重来”的情况。

而鲍跃忠的结论更直接,“这些新消费品牌现在*的问题是,整个商业模式还不成熟,不稳定,甚至有缺陷。”

当然,一个创新的商业模式的成熟需要时间,把一家成立三五年的年轻公司和几十年的庞然大物对标,对新消费“*股”们不公平。但陈新感叹,当前的环境下,资本市场会综合考虑“*股”的成长性,更会平衡成长路上的诸多风险。

市场期待的“新消费”是倍速成长的品牌,期待值不低,留给它们的时间也不会太多。

一名关注消费领域的分析师对开菠萝财经说,2022年,无论是彩妆护肤、茶饮,还是酒馆、潮玩,竞争将会更加激烈,战火绝不仅限于单一渠道,线下生意要从线上要增长,反之亦然。“现金流管理也是新消费企业的关注重点。”董晓雅提醒道。

生意模式不同,但短时间内,五只新消费*股,都需要更为谨慎地活着、更加克制地扩张。

【本文由投资界合作伙伴开菠萝财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。