去年到今年,让众多中丐子弟“伤痕累累”的,除了行情本身,还有跟风“大师”的幻灭。

比如,抄作业持仓阿里后,发现芒格跑了;跟着段永平一轮轮抄底腾讯的,挂在了半山腰。

有文章论述过,芒格擅长成长股投资,阿里不属于其能力圈,及时止损很正常。

相比之下,段永平的态度,却是“越跌越买”——去年8月4日、18日两次抄底,今年2月底再次3500万入场,3月表态将卖伯克希尔,继续抄底加仓腾讯。

那么,他如此“豪赌”有道理吗?

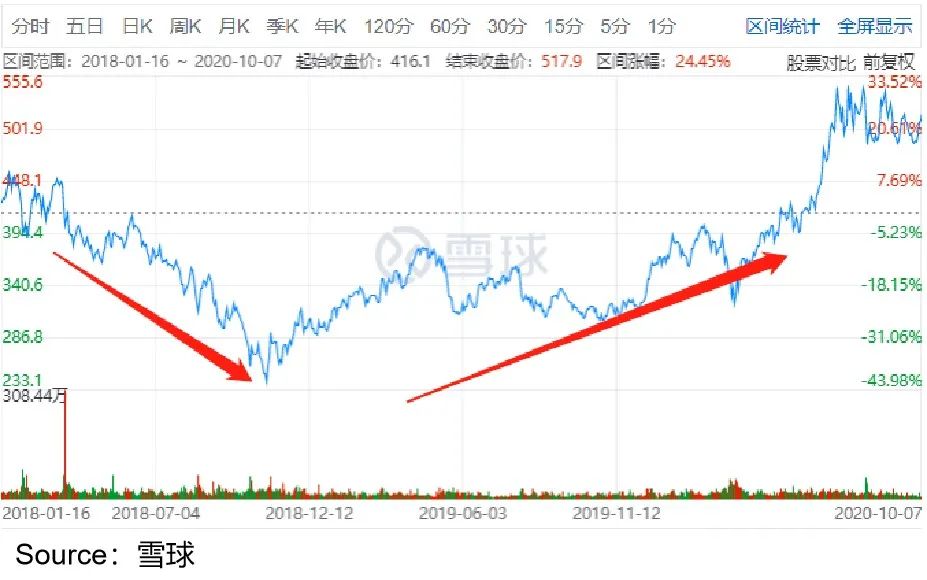

事实上,这轮并不是段永平*次抄底腾讯。2018年腾讯也有过一次大幅回调,跌幅近45%。

彼时段永平押中抄底,最高持仓收益近200%。

如此来看,确实有成功经验做支撑。但上述说过,抄“经验”作业搞投资,不太行得通。

我们复盘本质发现,那次局面发生转变的关键在于:游戏版号恢复发放;同时,腾讯持续在微信体系做文章,社交广告变现节奏加快。双板块业绩释放驱动下,腾讯股价反转。

如今,如出一辙的转机信号出现了——4月11号,游戏版号宣布恢复发放;另外,微信体系又在“搞事”变现。

据腾讯2021Q4电话会议:2022年公司将启动短视频Feed广告的测试和优化,相信视频号将会提供重要的商业化机会。

那么,这次是否能如2018-2019年那样反转呢?

要确定这一点,先要弄清楚放开的业务,兑现业绩增长的确定性空间,也就是视频号能赚多少钱。(其新游戏版号发放尚未确定,关于游戏本文不做论述。)

01 信息流广告:短期季度收入约30亿,未来年收入空间250亿左右

拆解来看,视频号的收入来源,主要有三个方面:短视频信息流广告、直播打赏及直播电商。

这里,重点论证信息流广告和直播打赏的变现空间。(直播电商变现需要时间投入,这里不做分析)

就信息流广告来说,众所周知,其是短视频模式的主要收入来源:

从左到右依次为:B站、抖音、快手信息流广告

腾讯在2021Q4电话会议中,对视频号的信息流广告,同样预期乐观:2022年,信息流广告或将是视频号中*的收入来源。

那么,我们就来看看,现在的情况下开放信息流广告,到底能为腾讯赚多少钱。具体测算思路如下:

短视频信息流广告收入=DAU×用户日平均使用时长×短视频每分钟播放次数×短视频广告加载率×CPM×365

根据测算,在中性假设下,若视频号在2022年开始加载信息流广告,季度广告收入贡献在30亿左右。

备注:1、据视灯研究院数据,2021年末视频号DAU超过5亿;用户日均使用时长为35min。

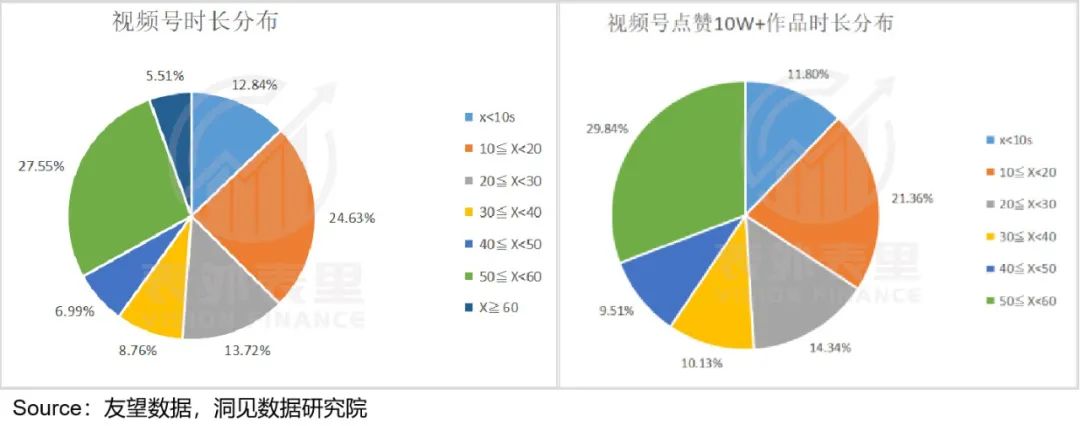

2、目前视频号上10-20秒以及50-60秒的视频,占比最多。取其大概数字,假设每分钟可播放两到三个视频。

3、变现初期为避免夭折,广告加载率不会太高,假设为2%—4%。

4、当下视频号的算法积淀及数据积累还不足,因此CPM不会太高,假设为15—25元/千次。

当然,这只是变现初期可能带来的收入。要知道,2021年抖音平均每个季度卖广告的收入有285亿,快手2021Q4的广告收入也有132亿。

成功的模板在前,市场对视频号信息流广告收入的增长空间,也有一定预期。那么,可能性如何呢?

下面我们对各个相关因子,进行未来趋势敏感性分析。

因子一:DAU变化趋势

现在打开微信,你会发现视频号内容无处不在——朋友圈有人转、公众号也有内插等。

甚至,大多时候人们都是通过朋友圈、群消息、公众号等渠道点开视频号的,真正的一级入口——微信发现页“视频号”一定程度被忽略了。

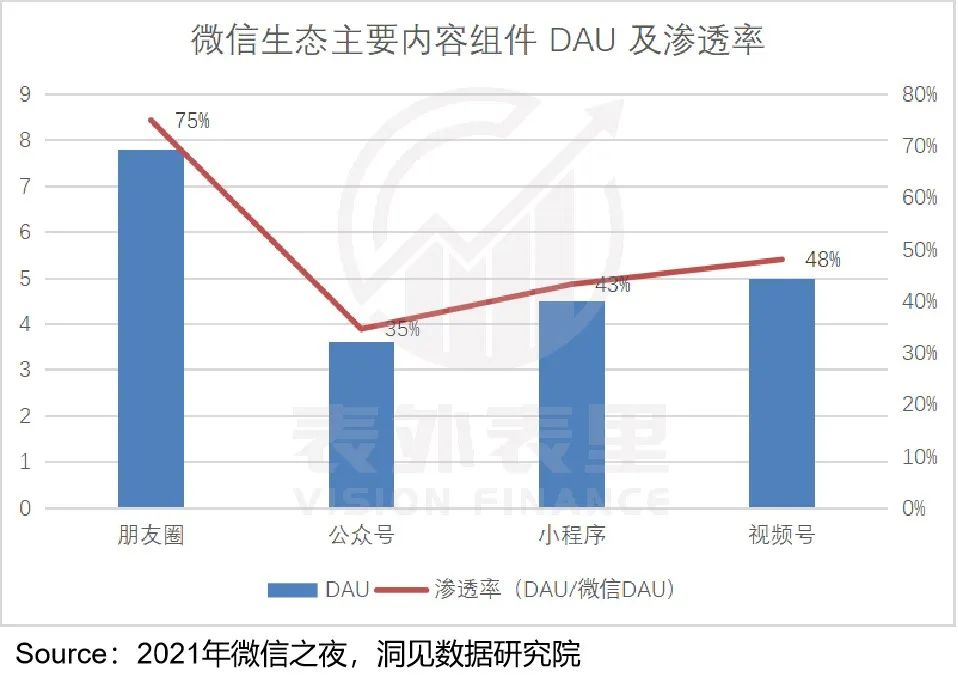

如此全面入侵下,视频号在微信生态中迅速渗透,目前已经达到48%。

而按照这个趋势,视频号的渗透率会进一步提升。假设视频号在微信生态渗透率,能够达到朋友圈和小程序的平均值,即59.1%,换算成DAU就是6.15亿。

因子二:单用户日均使用时长趋势

目前,视频号在创作者和内容生态上,存在一定的短板。

据视灯研究院,视频号的创作者账号中,未认证账号占比最高,达40%,而以新闻媒体、企业机构、品牌为主的蓝V账号作品数,占比为31.20%。

也就是说,视频号仍然以非专业创作者为主。

同时,从内容品类看,时事新闻、民生政务等内容品类快速发展,美妆、动漫等热门垂直领域仍相对空白。

没有足够丰富以及优质的内容,可能会限制用户使用时长的提升。

不过,这并非不可解。

此前,微信对视频号都是轻运营策略。

比如,2021年微信之夜上,张小龙曾说道:我们从来不会关注用户在微信里停留的时长,那不是我们的目标。视频号没有花一分钱去购买内容,将来也不想这么做。

但很快,就自打脸,祭出“钞”能力。比如,相继邀请西城男孩、五月天等进行演唱会直播,进行内容扩充,以及示范拉动。

“真金白银”撒出去,即有收效。

据2021Q4电话会议:视频号在新闻、音乐和知识类内容等目标内容类别上取得了重大突破。超过100,000个赞的视频数量强劲增长,用户参与度加深。

此次伴随视频号商业化,微信也推出了“创作者激励计划”,对原创内容提供流量倾斜,刺激内容输出。

我们曾多次论述过,用户都是跟着内容走的。如此一来,意味着,视频号的日均使用时长,还有很大的发展空间。(当然,有抖快两座“大山”在前,天花板也可预见。)

由此,我们判定单用户日均使用时长是关键因子,而且对未来收入有很大驱动作用。

因子三:短视频每分钟播放次数趋势

数据显示,2021年视频号中,50-60S视频占比最高,达到27.55%;同时,点赞10W+作品中,其占比也是最高的,有29.84%。说明视频号用户,更偏向于消费较长的视频内容。

这种情况也匹配微信对视频号的定位。据2021年微信之夜:视频号不区分长、短视频,希望视频号逐渐积累越来越多的长视频,成为长视频的云端仓库。

这样看的话,视频号的每分钟播放次数提升有限,不是影响收入的关键因子。

因子四:广告加载率趋势

广告加载率加载量的增加,一直都是广告收入增长的主要驱动因子。以Facebook为例,其成熟期广告加载率可达15%。

不过,和Facebook、抖快等偏娱乐属性不同,微信更侧重社交,而社交场景下,如果广告加载率过高,会影响用户体验。

也是因为此,微信在朋友圈广告的变现节奏一直很“谨慎”。

比如,管理层多次提到:广告方面我们非常地自制,最终目标是为广告客户提高ROI,同时保持健康的用户使用体验,而非短期内争取*广告收入。

而这在具体实施上也有印证,2015年放开*条朋友圈广告后,一直到2018和2019年,才陆续放开第二条和第三条广告。

基于此,我们假设即使发展至成熟期,视频号广告加载率的上限,可能也只能达到Facebook的一半,即7%。

因子五:CPM趋势

广告价格受广告转化效果影响,而用户的数据标签积累、算法匹配等维度都会影响到广告的转化效果。

测算数据显示,抖音和快手2021年的广告业务CPM分别为17.8和11.5。(CPM采用财务角度测算,非实际情况。)

备注:快手、抖音的广告加载率来自经验估计。

考虑到视频号的算法积淀及数据积累不及抖音——比如,据2021微信之夜:现在朋友赞产生的整体播放量,是算法推荐的2倍——当下视频号CPM价格可能会有差距。

但未来,随着内容丰富度提高,用户与内容反哺算法,CPM提升不是不可能的。

所以,我们判定CPM价格是影响视频号信息流广告收入的关键因子。

结果

从上面的分析中,我们得出影响视频号信息流广告收入的三个关键因子:用户时长、广告加载率和CPM价格。我们对其进行敏感性测试,具体情况如下图:

视频号的最主要收入部分——信息流广告收入,在DAU假定6.15亿的情况下,未来年收入空间达到250亿左右,有较大的可能性。

当然,信息流广告还未上线,这块收入的反馈还需要时间。相比之下,直播打赏业务现阶段已经看到了现金流。

02 直播打赏:MAU假定7.5亿,未来年收入空间约200亿

2020年10月,视频号上线了直播功能,且资源大量倾斜。

比如,在当年12月8日,知名科技互联网评论人潘乱和情感主播张鹏做的那场“出圈”直播中,张小龙围观了全场,并在最后发出了“连麦”邀请。

之后,直播打通公众号、单独设置入口等,地位一步步升级。

如此侧重之下,据2021Q4电话会议:打赏收入在不断增加,并且已经相当可观。

这里,我们通过估算,看看当前情况下,直播打赏收益究竟如何,具体逻辑如下:

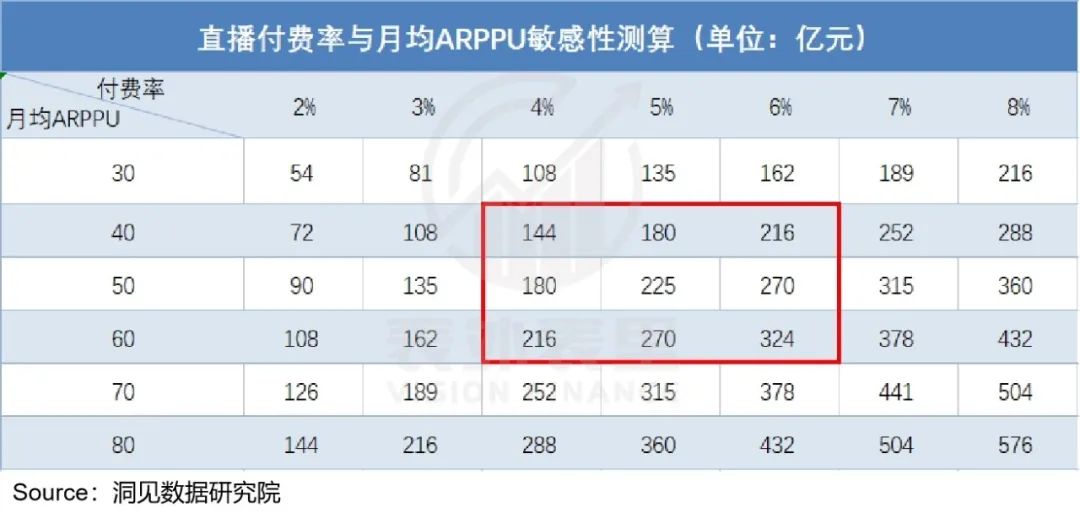

直播打赏收入=MAU×付费率(直播付费用户数/MAU)×月均ARPPU(每直播付费用户平均收入)*12。

通过假设测算,可以发现,在中性假设下,视频号直播打赏季度收入,也预估在30亿左右。

备注:1、假设视频号的MAU为5-6亿;2、付费率和月均ARPPU:考虑到处于变现初期,假设付费率为2%—6%,月均ARPPU为30-50元。

当然,微信对直播的野心不止于此。

上述说过,2021年直播地位升级至【发现】一级入口,成为和朋友圈、视频号等一样的独立入口。

另据2021年微信之夜:直播在未来有可能会成为一种很多人在用的个人表达方式,很久以后,每个人的微信名片应该是活的,这可能是个人直播的*形态。

那么,下面我们对各个相关因子,进行未来趋势敏感性分析,测算一下空间有多大。

因子一:MAU趋势

据QM数据,2021年12月,微信的用户粘性(DAU/MAU)约为0.8。理想假设下,我们认为视频号的用户粘性,可以达到微信的水平。上述我们假设过视频号的DAU,未来预估能达到6.15亿。

基于此,可得视频号的MAU,预估值为7.5亿。

因子二:付费率趋势

就视频号直播品类分布来看,*大品类是泛生活类,其次是游戏、教学。

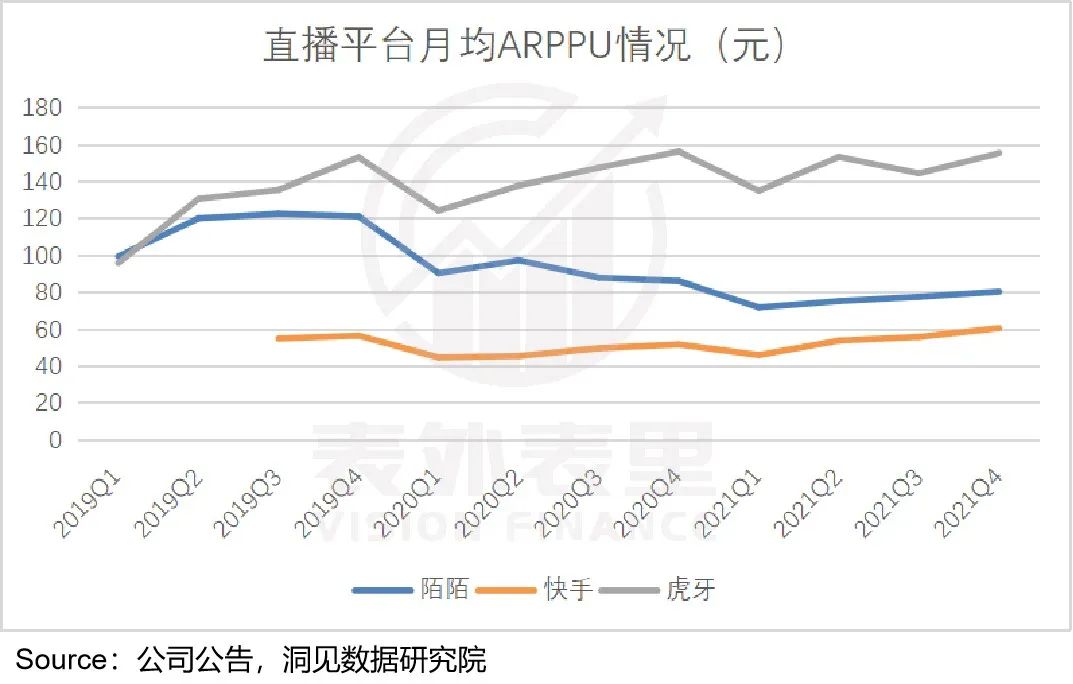

基于此,参考游戏直播平台虎牙、泛生活类社区直播快手、社交属性平台陌陌的付费率情况——分别为4%、9%、8%左右,假设视频号直播业务的付费率为2%-8%。

因子三:ARPPU(每直播付费用户平均收入)趋势

考虑到微信的全民属性,直播内容会有较多的限制,比如内容监管等,再加上其MAU基数比较大,分摊到每个付费用户头上的ARPPU,可能会被摊薄。

由此,这里参考与视频号属性较为相似的快手,假设视频号的月均ARPPU在30~80元。

结果

从上面的分析中,我们得出影响视频号直播打赏收入的两个关键因子:付费率以及ARPPU。我们对其进行敏感性测试,具体情况如下图:

视频号的另一主要收入部分——直播打赏收入,在MAU假定7.5亿的情况下,未来年收入空间,可以达到200亿左右。

综上来看,若视频号能如上述预期那样发展,短期内,每季度或可给腾讯带来60多亿的收入。而长期来看,每年或将给腾讯带来450亿的收入。

这块的收入释放潜力,将对腾讯的业绩反弹,有着积极的拉动作用,自然也会影响市场信心。

当然了,这是理想状态下的测算结果。具体兑现情况如何,还需要持续追踪。

03 小结

游戏版号恢复,叠加视频号信息流广告商业化的开放,腾讯似乎又来到了转机的节点。

从测算来看,在理想状态下,未来三到五年后,视频号的年收入贡献或将达450亿左右(不包括直播电商收入)——信息流广告收入约为250亿,直播打赏收入约为200亿。

若视频号能如预期发展,不仅影响腾讯自身的业绩表现,相关信息流广告市场以及秀场直播市场,或都将面临洗牌。

【本文由投资界合作伙伴微信公众号:表外表里授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。