2015年吉利入局新能源汽车制造,推出“蓝色吉利计划”,在2020年吉利系能源汽车销量要占到90%以上。同年北汽新能源提出“卫蓝事业计划2.0”,到2020年力争实现整车销售20万辆以上。

两年后,长安启动新能源战略“香格里拉计划”,2025年全面停售传统意义的燃油车,实现全谱系的电气化;而广汽要稍微“聪明”些给出了一个浮动范围,时任广汽乘用车总经理的吴松表示,2020年广汽及广汽传祺新能源汽车将实现10-20万规模。

不过无一例外,这些当时看起来宏大的目标在现实面前都不堪一击。

北汽新能源2019年卖出15万辆眼看就要达到目标,次年销量却同比大降82.8%,仅有2.6万辆;吉利新能源车2020年销量6.8万辆,占比还未突破两位数仅有5.2%;广汽集团新能源车销量7.77万辆,也未触到当年定下的*目标。

因为期限未到,只有长安还不算完全失败。不过去年长安汽车科技生态大会上,在不到三年的时间压力面前也改了口,计划2025年长安品牌销量达到300万辆,新能源占比达到35%,也就是105万辆,而不再是此前的彻底停售。

这些传统车企们无一例外都有着相同的特点,入局时间早、目标宏大,但都预估错了市场,也未经受住半途的诱惑,加入了网约车大军或微型车造富潮。在新能源市场突然迸发的情形之下,多数传统车企们显得并不太适应

败局

2009年,北汽成立北京新能源汽车股份有限公司,是国内首家独立运营、*获得新能源汽车生产资质、首家进行混合所有制改革、首批试点国有企业员工持股改革的新能源车企。

多个首秀的荣誉却未带来应有的战绩,如果对比同一时期起步的比亚迪,北汽新能源或许缺少了更坚定的决心和目标。

2014年北汽股份在港上市剥离了新能源汽车业务,北汽新能源便开始筹备上市,开启混改、员工持股计划,上市前两轮融资超140亿元。

不过,混改的目的不在“混”而在“改”。而北汽蓝谷似乎也并未意识到这一点。

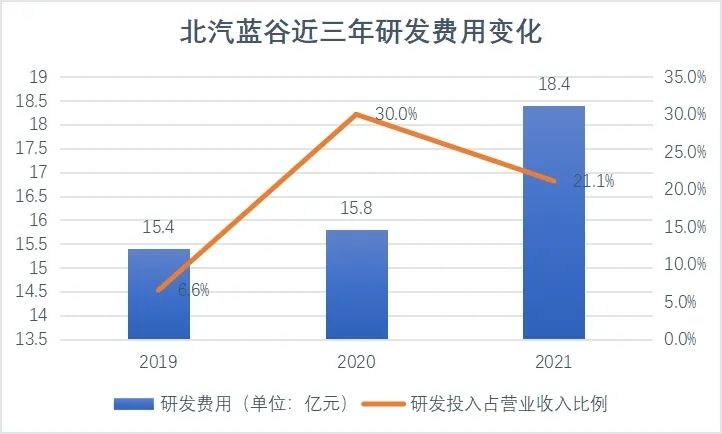

新能源车企十分重视研发投入,如蔚小理三家在近三年的累计研发投入分别为115.08、79.1、55.55亿元。虽然北汽蓝谷在研发投入占比出现大幅上涨,但主要原因是2020年后销量大幅下滑导致营收下滑所致,实际数值变化较小。

三年累计研发投入49.6亿元,甚至不及新势力中最“节约”的理想汽车。

研发投入最直接的体现便是车型竞争力,回过神的北汽突然发现在B端大杀四方的车型完全敌不过面向C端的后起之秀们,这才急急忙忙重启了前几年消声觅迹的极狐品牌。

不过北汽的存在依然有着意义,凭借出行市场的销量北汽连续蝉联了好几年的新能源*,也让其余传统车企感到一丝心动。

如广汽与长安,便纷纷在2017年喊出了口号。次年,两家企业又与蔚来合资成立了广汽蔚来、长安蔚来。谁在表决心,谁在探“虚实”,日后倒是逐渐显现了出来。

比之长安,广汽倒是跑得更快,不仅在与蔚来的合作上,第二年就发布了*概念车,同时在自身的埃安品牌建立上也十分迅速,这也得益于广汽从2017年开始打造的GEP纯电平台和早早便投产的新能源工厂。

埃安在2021年卖出了12万辆,超过了蔚小理等新势力,但在均价上,埃安却依然困在中低端市场,特别是主力AION S,根据上险量数据AION S在2020-2021H1的租赁比例为60%-70%。

不过这并不阻挡广汽集团总经理冯兴亚在媒体沟通会上发表,要将“蔚小理”变成“埃小蔚”的豪言。

而即使如广汽埃安这般销量*蔚小理的车企,其在前期落下的病根,也总要在后期来根治。

病灶

要想实现目标,还需找到病灶对症下药,方才能药到病除。回顾传统车企的新能源转型之路,基本都遭遇到了四个问题:

其一,B端市场的诱惑。

我们观察近十年国内新能源销量变化不难发现,市场真正崛起的时间其实是在2021年,即使在2014-2015年有过惊人的同比增长,但也在2016年后保持50%上下的增长速度,甚至在2019年汽车市场下滑的过程中出现了负增长。

也就是说前9年中,新能源能否替代燃油车对于多数车企还是一个巨大的疑问。这也就不难理解为什么多数在燃油车市场活得滋润的主机厂,始终不愿意跨入新能源的大门,而是站在门口反复横跳。

但北汽新能源的出现给了传统车企们另一个答案,那便是B端市场。通过To B/G占坑,同时这一市场对于产品的要求不高,技术投入乃至研发投入也可以降到*。

早期的新能源市场更像是当下的元宇宙,各大互联网公司均在布局,但实际喊出ALL IN的却只有寥寥几家如Facebook(Meta)。对于当时来讲,这个喊ALL IN的角色便是比亚迪。

如果新能源市场没有出现井喷式发展又或者来的时间再晚一些,或许比亚迪也就没有如今的声量,而对于传统主机厂来讲,也不至于一着走错满盘皆输。

但正在经历历史的人总是没有“事后先生”看得更加清楚。

其二,微型车的诱惑。

小型车纯电车对于消费者来讲有着价格相对廉价、入局门槛更低的特点,于车企来讲开发速度、成本都能得到降低,同时还能为燃油车生产提供积分。

不少人是在宏光MINI EV出现后才认识到A00级别的微型车,但实际上2017年小型纯电动乘用车占到了当年新能源汽车销量的78.9%。

这一年宝骏E100在柳州上市,通过政企合作将柳州这个三线城市成功推到了中国新能源浪潮的*线。这种适合小城市或短途出行的廉价车型,让柳州在2018-2020年凭借19.9%、24.7%、28.8%的电动化率排名*。

宏光MINI EV2021年累计销量42.7万台,最新月销量4.2万台,是当下最畅销的车型没有之一。

从最早的骗补神器到如今的新能源宠儿,可以看到传统车企在务实道路上的转变。

不过这也造就了当下主机厂纷纷入局微型车的局面。根据百度营销发布的《2021年新能源乘用车白皮书》数据显示,2021年新能源产品投放资源依然在向微小型、紧凑型细分市场倾斜,2021年投放数量达271款,数量占比将近70%。

翻看去年各大车企新能源车销量数据,大部分主机厂都能超越蔚小理。长城2021年新能源小理13.6万辆,其中欧拉品牌占了13.5万辆;长安卖出了10.6万辆,奔奔E-Star占了7.63万辆。

而在上游原材料大幅涨价、供应链紧张的今天,欧拉黑/白猫、奔奔E-Star国民版接连停止了接单。

其三,油改电的毛病。

基本上所有转型的传统车企都有过“油改电”的黑历史,如广汽GE3、几何功夫牛EX3等等。

油改电的优势在于减少了研发成本和时间,但由于车辆动力系统的不同导致油车与电车的布局完全不同。这也使得油改电车型在空间利用、续航等方面表现不佳,产品竞争力远不如新势力们重头开发的车辆,自然也在消费者口中被传为“传统车企干不过新势力”的说法。

以上三点,多数车企都涉及了其中一二,入局是入局了,造成的结果便是产品力不强,品牌口碑和调性始终落后于新势力品牌,不少车型略显鸡肋,食之无味,弃掉却又觉得可惜。

对于前两年的市场,传统车企的确可以不用着急,而对于新能源零售渗透率达到28.2%的当下,传统车企却不得不着急了。

救赎

农历新年刚过,广汽埃安打响了*枪。2月18日,广汽埃安工厂能扩项目竣工,使得该工厂年产能翻番达到20万辆。同时第二工厂建设也在同步进行,将于2022年底竣工,规划产能20万辆/年。

次月广汽埃安混改又向前迈出了一步,通过对核心人员实施股权激励,既防止了人才流失激发了组织活力,同时也慢慢在脱离广汽集团的输血。

而广汽埃安此前采取总经理、副总经理、部长、科长、系长的组织体系,混改后取消科长及以下干部,全部变为项目管理制。

长安蔚来和广汽蔚来虽然最终结局十分相似,都走向了弱化蔚来这条路。不过从过程来看,广汽跑得更快,而一直没有声响的长安今年也开始醒悟。

近期,长安发布了深蓝品牌,并推出了迟来的EPA1电驱平台,自此长安品牌走向了三线共行,UNI系列独立品牌经营,深蓝则打造成新能源品牌,阿维塔则是与宁德时代、华为合资的高端品牌。

今年上市的三款纯电车型,微型车LUMIN、轿跑C385、阿维塔11从车型到价格整体跨度十分大。似乎是由于前期的“迟钝”导致后期不得不急行军。

极力推品牌或者新品的车企不在少数,不过大多也都处于不温不火的状态。

东风集团去年推出岚图品牌,*量产车型岚图free去年累计交付6791辆,第二款量产车型梦想家MPV也将在今年6月上市,据东风集团消息透露同时期还将发布另一全新高端电动越野M品牌。至少当下仍难说东风站稳了新能源市场。

相对来讲,去年大卖的比亚迪也有着“烦恼”,今年冲击新能源高端市场的野心几乎人尽皆知。

自去年戴姆勒将所持股份大部分转让给比亚迪后,比亚迪在高端的布局便动作不断,原比亚迪销售公司总经理赵长江出任腾势销售事业部总经理,并在今年4月透露了腾势的发展方向。

腾势将在今年发布三款车型MPV、中大型SUV、中型SUV,其中MPV市场被腾势尤为重视,其*款车型D9也在4月透露出部分风声。

重要的是,腾势将不再像以往那样被尴尬的摆在奔驰4S店中,而是将重建线下渠道。这也就使得当下比亚迪的王朝+海洋网的销售模式再添一员。

王朝网是当下比亚迪的中流砥柱,秦汉唐系列都累积了不错的口碑;海洋网则更为年轻化,但年轻化的意思就是挣不到什么钱。

不过我们在之前《比亚迪驶不出“代沟”》中曾表述过,虽然这批年轻人不能把比亚迪供上高端神坛,但是比亚迪长期培养品牌认知度的一个好帮手,因为70、80后对于早期比亚迪的低端、劣质印象已经刻入了DNA,只有在未经世事的年轻人中塑造新形象,当然这也是一项以“年代”计数的策略。

不过腾势也并不是比亚迪的最终目标,比亚迪还曾透露旗下将推出另一个高端品牌,定位在50-100万,短期来看在新能源赛道上这一市场开发度不够成熟,燃油车依旧占有较高的地位,同时需要和保时捷Taycan、Macan以及BBA的旗舰级电车进行竞争。饭要一口口吃,因此当下腾势对于比亚迪冲击高端的希望更大。

如果将国内自主品牌分为老、中、青三代,当下青年车企们已经完成了市场拓荒,蔚小理顺利完成月销破万,在各自细分领域拥有一定竞争力,且朝着上下区间辐射。

中生代自主三强则汲取失败经验,加速新能源化的转型。吉利推出极氪,并布局芯片、手机、卫星等行业;长城重拾WEY品牌作为转型切口,同时投资孵化蜂巢能源、毫末智行、仙豆等企业,在能源、智能化上追赶蔚小理;比亚迪则依靠混动系统和磷酸铁锂电池,以同级别较高的技术门槛和性价比席卷了去年的新能源市场。

老生代车企由于各自限制稍显缓慢,不过也开始在慢慢入局。而我们也能看到,这一次广汽、北汽、长安等老生代的车企并不像以往那般口号大于实际行动的情况出现,也的的确确在为曾经的病灶一一对症下药,以完成自己的救赎。

【本文由投资界合作伙伴微信公众号:光子星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。