“腾讯现在一年的收入是200亿元,我们要打造一个规模*、最成功的开放平台,扶持所有合作伙伴再造一个腾讯。腾讯想和大家一起,打造一个没有疆界、共同分享的互联网新生态……”

这是2011年6月,腾讯总裁马化腾在*届合作伙伴大会上的发言。彼时腾讯刚刚经历过《“狗日的”腾讯》和3Q大战的舆论危机,正酝酿着一次以“开放”为主题的重大变革。

2012年5月18日,腾讯官方公开了著名的“518变革”,确立了“建立开放生态,从PC互联网向移动互联网升级”的战略。这一变革至今被视为腾讯史上最为重要的一次变革,可以说奠定了腾讯在移动互联网时代的巨头地位。

乌飞兔走,十年恍惚而过。腾讯的年收入已从2011年的200亿元一路跃升至2020年的4820亿元,巨头的宝座愈发稳固。

而以“开放”之名,自2011年起,腾讯接连对外大手笔投资,触角伸向多个不同领域,造就了不止一个200亿级别年营收的新巨头,“腾讯系”的名头早已响彻云霄,更是反哺了腾讯自己。

只不过,昔日展望中“没有疆界、共同分享的互联网新生态”,似乎离腾讯越来越远。而携派系公司之威,席卷大小领域的腾讯,也在悄然间又一次身处变局。

从2021下半年开始,腾讯接连减持多家投资公司的股份,海澜之家、京东、SEA和步步高均被腾讯减持。减持京东当日,美团、拼多多、贝壳等被投资的公司股价宛如惊弓之鸟。

5月16日,马化腾在刚刚发布的《腾讯可持续社会价值报告2021》中表示,腾讯的收入和利润增速放缓,要更加聚焦用户价值,科技创新和社会责任为中心的本源,创造更高质量的发展。

而在1月,马化腾还在员工大会上表态称“腾讯只是国家社会大发展期间的一家普通公司,是国家发展浪潮下的受益者,并不是什么基础服务,随时都可以被替换”。

种种迹象显示,收入和利润增速放缓的腾讯,正试图通过投资方面的一系列调整,降低自己在国内互联网产业中的权重,上演一出“变形计”。这次“变形”成功与否,或许将又一次影响这只企鹅未来很长一段时间的发展。

大公司的投资放缓,也受到大环境的影响,一位在国内某大集团投资部工作的资深投资人士告诉奇偶派,“我们公司今年还没有出手投过一个项目,以前平均每个月至少投两三个项目。以前的日常工作每周固定和3到5家创业公司做访谈,了解行业情况和公司详情,现在基本都不做了。

那么,腾讯为何要在此时再度“变形”?背后透露出腾讯未来怎样的发展趋势?前景几何?本文将试图通过腾讯的“开放”历史,外部环境变化,业绩以及各行业的发展状况,来找出以上问题的答案。

01、从开放到笼络

《“狗日的”腾讯》一文发布后,吴晓波在《腾讯传》中这样描述了腾讯内部的反应。

“在长达一刻钟的时间里,没有人发言。最后,马化腾打破了沉默,他喃喃自语:“他们怎么可以骂人?”

一篇稿件,和一场逼迫消费者选边站队的3Q大战,让腾讯在舆论场陷入了史无前例的失意,整个腾讯也由此进入了全面反思。2010年12月5日,腾讯宣布步入为期半年的战略转型筹备期,并定下开放与分享两大转型原则。

2011年伊始,腾讯便高调宣布成立总额50亿元的产业共赢基金,将用于扶持成长型企业。在6月的合作伙伴大会上,腾讯宣称,这一基金的规模未来还将扩大至100亿。

那一年,腾讯投资“小试牛刀”,进行了包括华谊兄弟,Riot Games,艺龙网、好乐买在内的21笔投资,一跃成为当年国内CVC投资方第1名。21笔投资中,除了华谊兄弟算是相对成熟的企业,其他企业在当时大多属于早期成长期。

以投资初创的早期成长型企业,将其接入自有腾讯开放平台,期望未来企业进一步发展带来共赢的“开放”模式,也在这一年的尝试中初现端倪。

此后的两年间,这一模式算是得到了延续。2012年,腾讯以35起对外投资事件再度成为国内*的CVC投资方,投资对象包括Epic Games,同程旅行,猎豹移动,财新传媒等当时尚未壮大的企业。2013年,腾讯的投资事件小幅回落至24起,1500万美元投资当时尚属初创期的滴滴打车,更是成为日后腾讯慧眼识珠的投资典范案例。

但很快,腾讯的“开放”模式便不再仅对尚属早期成长的企业打开大门,触角逐渐伸入相对成熟,已在成长中期的企业。

2014年,腾讯的对外投资事件增至80起,远超第二名奇虎360的60起。其中的几笔投资并购尤为瞩目。

先是在2月以4亿美元入股当时已在本地生活领域占据一定市场份额的大众点评;3月又以2.14亿美元入股已稳居电商领域前二的京东,1.8亿美元投资当时已在E轮融资阶段的乐居;随后,腾讯在同一年里先后完成了对酷我音乐的并购,以及对当时的另一本地生活巨头58同城的入股。

这也是腾讯稳居国内CVC投资方榜首的开端,从2014年起,腾讯连续8年排名国内最活跃CVC投资方*,以投资并购行“开放”战略的操作愈发熟练。但投资对象中,不仅发展更加成熟的企业数量逐渐增多,涉及的领域也在稳步增加。

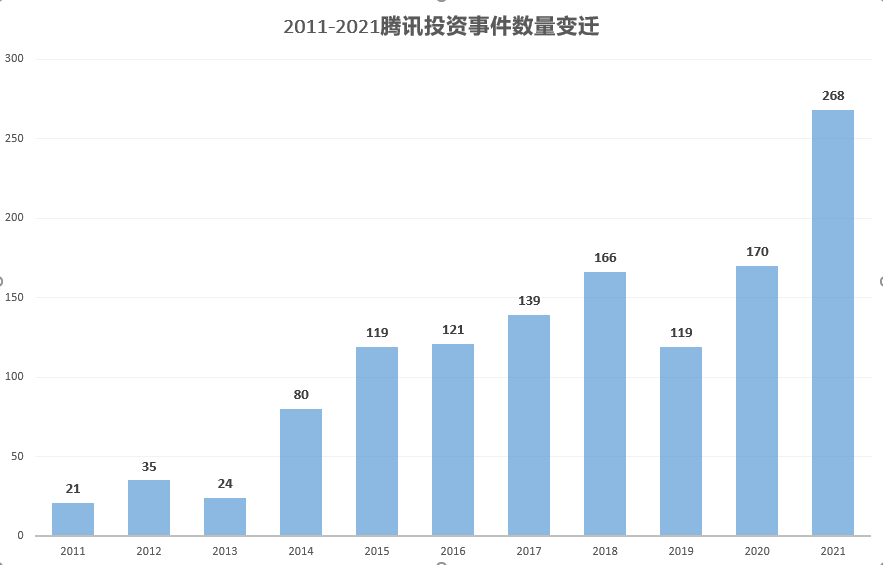

根据IT桔子的统计,2015年-2020年,腾讯的投资事件分别为119起,121起,139起,166起,119起和170起。

近十年腾讯投资事件数量变迁 奇偶派制图

数据显示,仅2015-2017年三年间,腾讯的投资对象就包括易车、柠萌影业、美团、快手、斗鱼、链家、知乎、B站、唯品会等在当时已有一定规模的企业或平台,投资版图更是已覆盖文娱传媒、游戏、企业服务、电商、教育、医疗健康、本地生活、汽车交通等数十个领域。

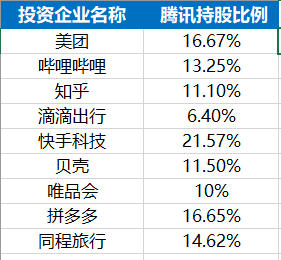

在长期保持投资活跃的同时,腾讯也对外呈现出低姿态。自2014年起,马化腾多次对外表示,要“将半条命交给合作伙伴”,保留被投企业的话语权。在腾讯投资的多家企业中,其股权占比大多数低于20%。

腾讯部分投资企业持股比例 奇偶派制表

不过,虽然在2015-2017三年间,腾讯亦有着投资蔚来、拼多多,小红书等处于初创期企业较为成功的案例。但整体上,腾讯“开放”模式对外投资的倾向变化已相当明显。

曾经更多的单方面扶持,再通过后续发展来实现共赢的方式,正转变为以腾讯对成熟企业的“笼络”,并通过资源置换和某种“排他”式潜规则来实现共同发展。

腾讯保留被投企业的话语权,维持自身在投资企业的低占股比例,甚至对外宣称放弃决策权,并不代表腾讯对被投企业的市场行为没有影响力。而这也是腾讯和诸多被视为“腾讯系”企业间能践行这一方式的前提。

例如,腾讯以开放的形式,为有投资关系的合作伙伴贡献了微信支付页面的入口,火车票机票版块由同程旅行承接,京东、美团、转转、拼多多、贝壳等不同领域的成熟企业亦在其中占有一席。

换来的,是微信支付在京东,美团,同程中的支付优先顺位,转转仅能通过微信作为*登录方式,拼多多部分百亿补贴商品仅限微信登录用户购买等“特权”。

微信支付的生态伙伴入口 奇偶派截图

具备一定规模的企业在被腾讯投资后,一方面可以借助腾讯给予的资金和资源进一步壮大,另一方面也开始以自有的资源,为腾讯在互联网不同领域的发展提供了便利。

腾讯作为投资方的这些举措,并非毫无依据,投资者对于初创公司和一定规模企业的入局和扶持,一方面是对被投资方的看好,另一方面也必然是希望投资者能够在投资收益,生态等各个方面给予回报。

但长此以往,腾讯也借此成长为了一家渗透到用户生活中方方面面的巨头。

2018-2021年间,这种“笼络”的趋势仍在持续,发展壮大的B站、斗鱼、虎牙、拼多多先后被腾讯增持,被看中时已初具规模的名创优品、新丽传媒、BOSS直聘、贝壳、喜茶等公司均在腾讯的投资之列。

据IT桔子的统计,截至2021年11月底,在互联网巨头投资版图现有独角兽公司的数量上,腾讯以58家独角兽公司一骑绝尘,其在汽车交通、电子商务、医疗健康、智能硬件四大重要赛道上有投资关系的独角兽公司均列*。

但在最近的一年里,腾讯高举“开放”大旗,但已演变为“笼络”的对外模式,在变化剧烈的外部环境影响下,受到了*的冲击。

02、不得已的示弱,冬天,来得悄无声息。

2020年12月,2020年中央经济工作会议在北京举行,会议中明确了2021年经济工作的八项重点任务,“强化反垄断和防止资本无序扩张”赫然在列。

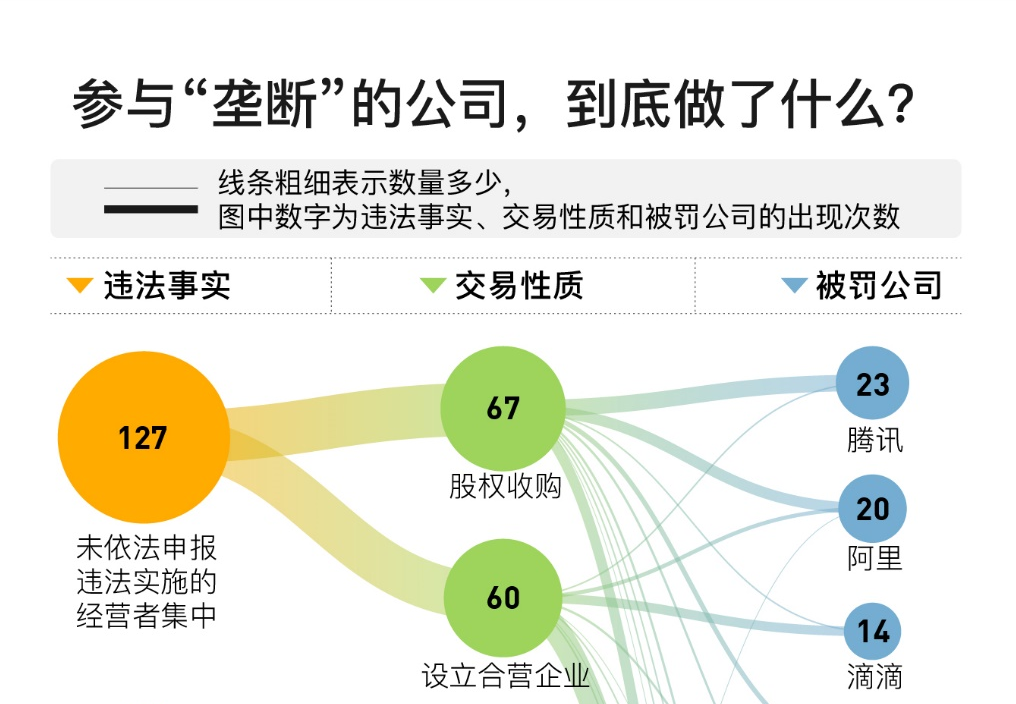

这一任务成为贯穿2021年全年的关键词,2021年,反垄断局共通报了118起行政处罚案件,是2015-2020年6年间的通报总和。

政策全面收紧,腾讯所在和其密集投资的互联网行业,成为反垄断处罚案例的重灾区。腾讯的老对手阿里巴巴领到高达182.3亿元的罚单,而被视为腾讯系的美团也同样收到了一张34.4亿元的巨额罚单。

相比之下,腾讯虽然累计仅被罚款1100万元,但其涉及的处罚案例却多达23件,是牵涉反垄断问题中被处罚次数最多的互联网公司。其中,绝大多数是由于未依法申报,违法设立了合营企业或收购股权。

2021年反垄断被罚公司数量与涉及问题

在这样的背景下,腾讯昔日以“笼络”式投资、收购而建立的腾讯系生态联盟在强监管下不可避免地产生了动摇。

2021年1月,腾讯还在试图主导其先后投资的斗鱼直播和虎牙直播进行合并,到了7月,市场监管总局的一纸禁止合并公告,让腾讯在游戏直播领域的“统治”之梦成为了泡影。

2021年8月31日,在市场监管总局的重锤下,腾讯发布《关于放弃音乐版权*授权权利的声明》,宣布放弃音乐*版权。而在近些年间横行无忌的*版权模式,正是腾讯在之前通过投资并购酷狗音乐,酷我音乐确立的。

伴随反垄断而来的互联互通,也让腾讯最为重要的流量入口微信,不再仅是“合作伙伴”们专属入口。至2021年11月底,微信已将“开放外链”进行到第二阶段,在微信个人会话中打开外部链接不受限制,在微信群当中打开淘宝等非腾讯系电商链接也已不受限制。

但反垄断和互联互通,还不是腾讯在过去一年里面对的*外部环境变化。

过去一年里,另一个显而易见的趋势是,互联网巨头对网络舆论的控制,也正受到越来越严格的监管。

以腾讯的老对手阿里为例,近几年来,阿里基本已经全数剥离了曾经数年布局,耗费巨资收购的媒体资产。而在同年8月的阿里性侵事件中,利益集团不能控制媒体的说法也再度被提起。

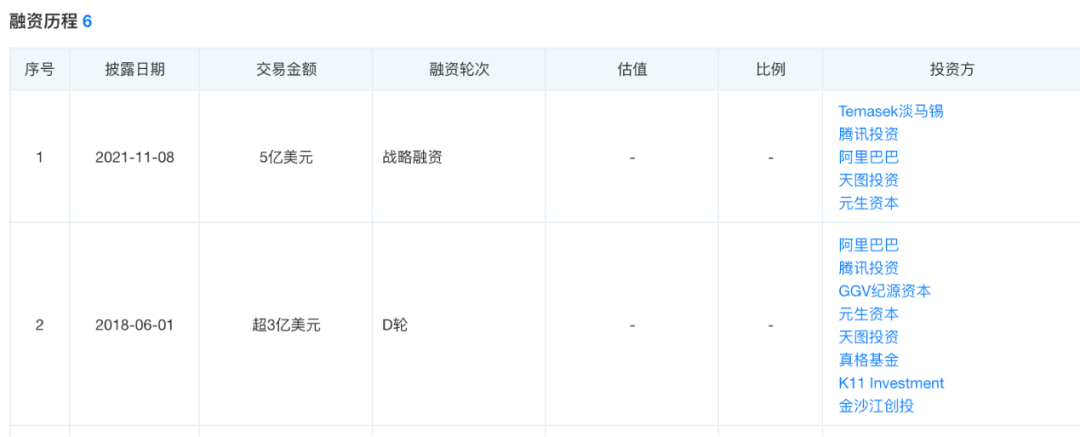

相比阿里,腾讯能掌控舆论的媒体资产似乎并不显眼,但细究其投资版图,快手、B站、知乎、小红书四个具有舆论影响力的互联网平台,背后却都有腾讯的身影。

截至目前,腾讯是快手的单一*股东,2017-2019年间先后投资20亿美元,拥有超过20%的股份;其投资B站则已有6年历史,持股比例达18%;而据知乎招股书显示,腾讯拥有知乎12.3%的股权和7.1%的投票权;至于小红书,腾讯也接连参与了3轮融资,其中2021年11月刚完成的5亿美元融资,腾讯正是领投方之一。

小红书仅两轮融资均有腾讯领投

藉上述四个平台,腾讯在二三四线城市普通群众、95后与Z世代、高知用户以及女性用户四个不同群体间,都具备一定的舆论控制能力和影响力。在当下舆论日益收紧,巨头舆论影响力亟待控制的趋势下,这对腾讯来说并非好事。

此外,腾讯战投颇为热衷的文娱影视领域,也在这一年频繁遭遇“黑天鹅事件”,并招致数轮监管风暴。腾讯投资的文娱公司,亦遭到了不小的打击。

先是去年年初《创造营2021》虽然顺利完结,但由于对手爱奇艺《青春有你3》中出现倒奶视频,选手家庭涉嫌违法的问题,所有选秀节目都被推向风口浪尖。广电总局于9月发文称,网络试听平台不得再播出偶像养成类节目。

这也意味着腾讯以《创造101》为开端,持续四年的选秀节目作古。四年间腾讯力推的《创造营》和《明日之子》系列节目制作公司好枫青芸,哇唧唧哇均获得了腾讯的投资,如今看来或许要面临又一次转型。

去年7月,因主演吴亦凡卷入违法事件,腾讯内部定为S+级项目的古装剧《青簪行》无限期搁浅,这一剧目的出品方除了腾讯自有的企鹅影视,还有腾讯多年来一直投资的新丽传媒,仅直接投资损失预计就达到3亿元。

文娱领域成为监管“风暴眼”后,腾讯多年来“重仓文娱”的策略虽暂时不会出现重大变化,但后续的投资和布局势必会更加谨慎。

腾讯投资在文娱传媒的布局 图/腾讯投资

去年因“双减”政策遭到重创的教育行业,腾讯也未能独善其身。其自有的K12产品,如企鹅辅导的幼儿园、中小学学科课程在双减后尽数下架,酝酿转型为家庭教育平台;另一产品腾讯开心鼠则在今年11月停止售卖课程,目前基本处于关闭状态。

遭遇重创的猿辅导和VIPKID等知名线上教育平台,腾讯的投资触手先前也有涉及。数据显示,腾讯参与的教育投资事件共有60起,其中与双减政策直接推倒的K12业务有关的投资就有18起。自2016年以来,腾讯先后参与了5轮猿辅导融资,总额高达26.6亿美元,自2017年以来参与的VIPKID融资共有3次,总额则为8.5亿美元。

双减后,猿辅导转型To B业务,还一度传出卖羽绒服的消息;VIPKID则因退费问题陷入风波,被众多家长起诉。这只是教育行业在今年重压下生存艰难的些许缩影,但也显示出腾讯在教育行业布局受到的冲击之猛烈。

腾讯周围处处高悬的监管利剑,在新的一年里还在延续。2022年1月5日,国家市场监管总局官网发布13起处罚决定,其中腾讯涉及9起,每起均被罚款50万元。

阿里美团的巨额罚单殷鉴不远,投资的众多成熟企业也面临着监管下的不确定风险,腾讯接连减持投资企业,显露出“示弱”的切割意图,一方面是顺应监管,另一方面也有规避自身投资“失算”的可能性。

毕竟,腾讯过去几年里失算的投资已不在少数,此前主营业务高速增长,尚可“填坑”,但过去一年里,情况又有了新的变化。

03、不能再盲投

腾讯的2021年年报显示,2021年第四季度,腾讯营收为1441.88亿元,同比增长8%,创下近16个季度以来的历史*增速。经调整净利润为248.8亿元,同比下降25%。2021年全年,腾讯的净利润增长41%,但Non-GAAP净利润的增速则只剩下1%。

有投资人对此解读称,在国际财务报告准则下,腾讯需要把所投资公司公允价值变动,并购等创造的利润或损失在当期计入报告。而非国际财务报告准则,则不考虑这部分变动。这意味着如果拿掉投资收益,只看主营业务增速,腾讯几乎没有增长。“

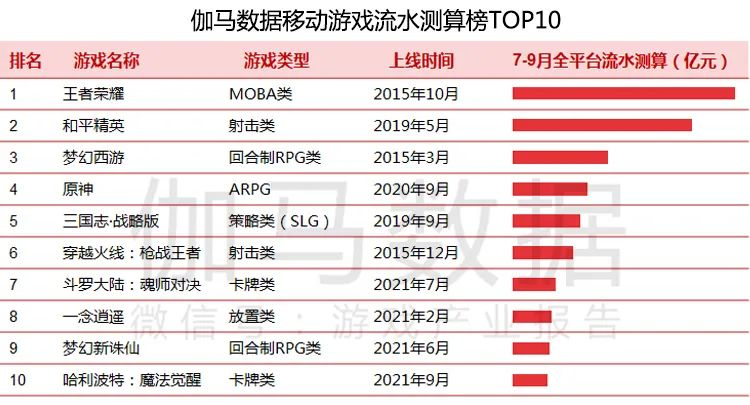

游戏业务方面,2021年,腾讯的国内游戏贡献了1288亿元的营收,但仔细审视腾讯的游戏阵容和流水排名,2015年面世的《*荣耀》和2019年面世的《和平精英》两大“老游戏”才是腾讯游戏*的“奶牛”。

在这两款游戏后,腾讯就迟迟没能迎来新的游戏爆款,反倒受到了《原神》等新游的冲击。缺少爆款新游戏的腾讯虽有两大“老游戏”护体,增速下滑也是意料之中。

游戏业务受阻,腾讯的另一大业务——广告的收入情况也隐现见顶和下行趋势。

腾讯在2021年报中表示,其广告业务在2021年上半年增长强劲,但由于广告主及广告业务随后需适应新的经济和监管环境,腾讯的网络广告收入在下半年大幅放缓,第四季度甚至出现减少,全年腾讯新闻及腾讯视频等媒体广告收入下滑7%,至133亿元。

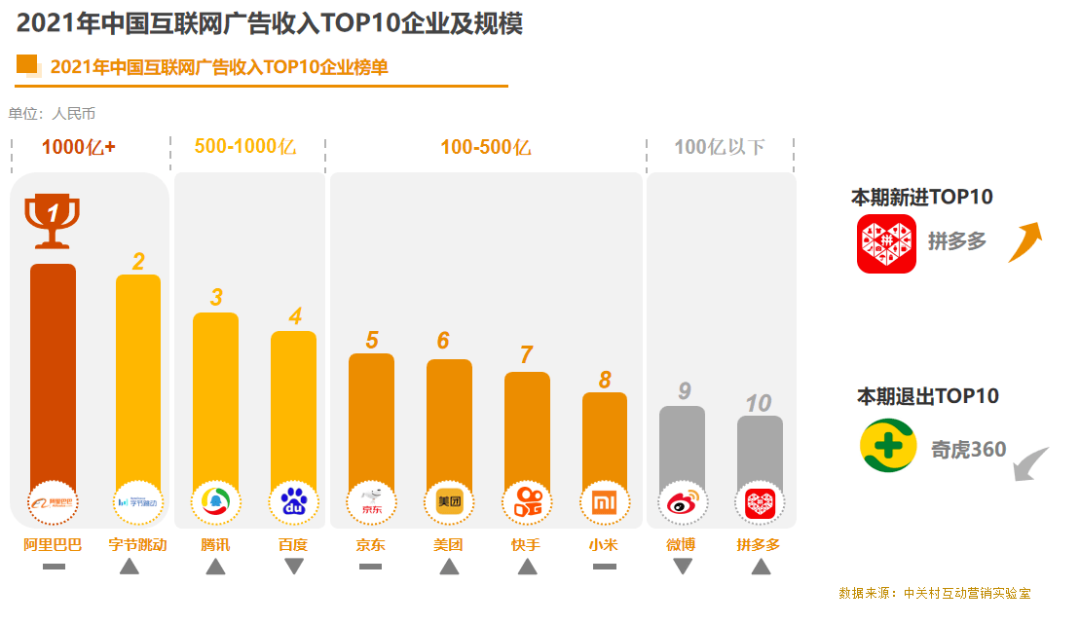

Quest Mobile数据也显示,腾讯广告的行业渗透率从2020年一季度的近20%下滑到了2021年三季度的不足15%。今年1月发布的《2021年中国互联网广告数据报告》显示,腾讯全年的广告收入仍不足1000亿,不仅落后于老对手阿里,也被新对手字节跳动甩开。

图/中国互联网数据报告

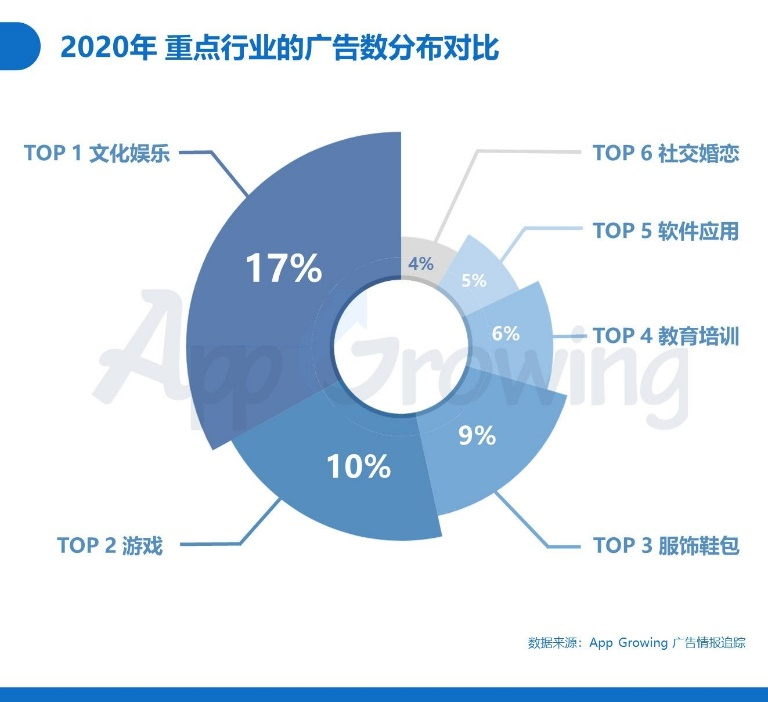

AppGrowing发布的《2020年度移动广告投放分析报告》则显示,2020年广告数量前四的行业分别是占比17%的文娱、占比10%的游戏、占比9%的服饰以及占比6%的教育。其中教育培训广告的重点流量平台,腾讯广告*位。

2020年广告行业分布排行 图/AppGrowing

但过去一年,教育行业崩塌,游戏、文娱行业又接连遭遇强监管,以上行业的投放广告数量锐减,腾讯在移动端的广告业务增长更添阻碍。

游戏和广告两大主营业务双双出现乏力迹象,让腾讯此前广撒网、占地盘甚至“盲投”的一些投资容错率降低,间接推动腾讯选择和部分投资公司切割,来止盈或是止损。

毫无疑问,减持京东和SEA两家成熟期的公司,对腾讯投资来说算是止盈的操作,但对其他一些公司来说则并非如此。

在4月腾讯减持步步高之后,步步高发布了大幅亏损的业绩预告,上市14年来,步步高首次出现亏损。而在去年10月腾讯减持海澜之家时,海澜之家的股价刚刚腰斩。

而海澜之家和步步高还只是腾讯投资失手中不算特别起眼的两家,前文中提到的文娱行业和教培行业哀鸿遍野,腾讯投资自然不能幸免。今年2月,腾讯投资退出了教培公司爱作业的股东行列便是一例。

腾讯近半年部分减持/退场公司 奇偶派制表

另外,在新零售行业方面,腾讯的投资也接连踩坑,三年巨亏180亿的每日优鲜,刚创下39亿年亏损记录的永辉超市,都是腾讯投资在该行业布下的重要棋子。

因此,海澜之家和步步高不会是最后几家腾讯减持甚至退出的投资公司,腾讯对旗下投资公司的“退场”,或许才刚刚开始。

在这样的背景下,腾讯以往为建立生态联盟,在各行业占地盘甚至有些“盲投”成分的策略,也正在迎来转变,这未必意味着腾讯投资数量上的缩减,但一定代表着腾讯投资在方向和布局的愈发谨慎。

在具备太多不确定性的大环境下,包括腾讯在内整个市场都呈现出一种谨小慎微的态度。一家创投公司的投资经理说起这几年的变化,“前两年火过的新消费赛道,我们去年就把整个新消费方向的项目负责人砍了,包括互联网方向今年也没什么出手动作”。

这位投资经理还表示:“硬科技方向勉强还在看,但是也很谨慎,现在很多项目放前几年都要抢,今年大家都在慢悠悠走一步看一步,出手速度很慢。今年就是手里有钱,但是不敢投,行业基本都这么个情况,缺的不是钱,甚至不是项目,而是信心”。

相比之下,家底更厚实的腾讯投资,已经展现出了一些“变道”硬科技的趋势。去年12月,腾讯参与了GPU芯片研发公司摩尔线程的A轮融资。

今年1月,腾讯投资了著名VC源码资本,而源码资本正是围绕着科技创新、碳中和、产业数字化、人工智能、机器人、先进制造等硬科技领域深度布局。

今年2月,腾讯又参与了国产DRAM厂商长鑫存储的C轮融资,进一步涉足集成电路相关产品领域。1月传出欲收购的黑鲨科技虽然没有顺利完成收购,但据澎湃新闻报道,腾讯和黑鲨已经以投资的方式进行了合作。

不过,据最新的报道,一位产业基金创始人称“腾讯战投最近的速度变得非常非常慢。尤其是对比此前平均一个星期就要决定是否投一家公司,后来甚至每周要拍板两次的节奏。”

腾讯这样的大公司自然也不例外,除此之外,增速放缓的腾讯投资,当下的操作必须在考虑到反垄断监管的形势,还保障自身的利益所在。因此在减持京东、SEA等优质公司,及时止盈的同时,腾讯或许不会再过于执着为生态和占地盘而投。

发展不佳的公司和赛道,也可能将迎来腾讯从利益角度出发的进一步切割。

04、写在最后

作为一只嗅觉敏锐的“企鹅”,腾讯的发展历史上,从来不缺少对国家政策和市场趋势的判断。

在腾讯史上极为关键2012年518变革中,建立开放生态,是对工信部“不道德”和“不负责任”指责的回应,从PC互联网向移动互联网升级则正是对当时互联网市场的趋势把握。

只不过,十年过后,“建立开放生态”的口号已化作投资并购出的庞大集团力量,而这次“反垄断”政策力度*。监管重压下,嗅觉敏锐的腾讯,逐步开始对投资的部分公司进行切割。

只是,这样的切割或许并非完全是出于在监管下避嫌,降低自身在互联网领域权重的考虑,也有放慢节奏,及时止损和优化资产组合的意图。

腾讯的投资产业布局,也正在这样的复杂意图下出现新的变化。

但无论腾讯的产业布局后续如何发展,可以确定的是,像以往一样的利用战略投资笼络成熟公司的光景将一去不返。大环境变化下的腾讯投资和整个腾讯,都需要顺应形势而改变。

时隔十年,腾讯已再度迎来“变形计”。前方等待这只企鹅的,注定是一场硬仗。

【本文由投资界合作伙伴微信公众号:奇偶派授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: