近期,A股两家代糖龙头股价接连遭遇重挫,金禾实业年内股价暴跌约30%,而三元生物自2月份上市以来股价已经接近腰斩。

在零糖消费浪潮清晰可见之际,两家代糖龙头股价暴跌到底是机遇还是风险?我们不妨从代糖行业的消费替代、周期属性、以及龙头的核心竞争力等要素说起。

01、零糖消费浪潮

人体对甜食的追求是与生俱来的,因为甜食不仅让人快乐,还能高效补充能量。

但过量的糖分摄入,会带来如龋齿、肥胖、糖尿病等对人体产生危害的负担。

消费者对高糖产品的抵制已经形了成共识,国外发达国家甚至还立法征收糖税以限制高糖产品的消费。

在此背景下,“减糖”、“零糖”、“代糖”等在我国也成为了新一轮消费浪潮。

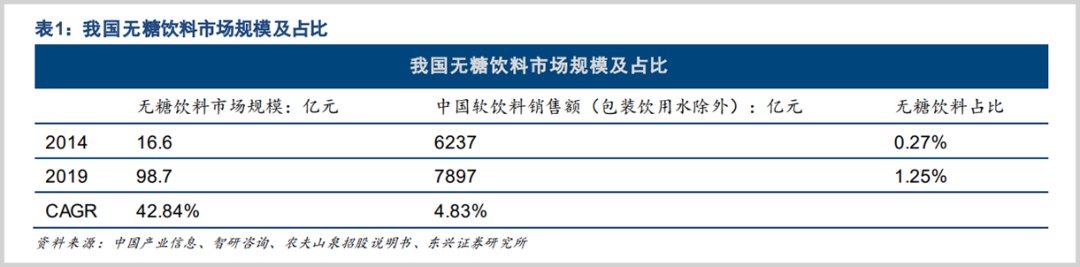

以糖消费占比*的饮料市场为例,中国产业信息网数据显示:2014年-2019年,我国无糖饮料市场规从16.6亿元增长至98.7亿元,年复合增速高达43%,同期传统软饮料年复合增速不到5%。

不过,尽管增速非常快,但零糖饮料在整体饮料中的占比并不大。上述数据显示,2019年,我国无糖饮料在软饮料(剔除包装饮用水)中占比仅 1.25%,如果再剔除蛋白饮料、果汁、咖啡等,其占比也仅有2%,不及发达国家的零头。

这背后酝酿着巨大的市场机会,国内消费新贵元气森林就是这一风口的弄潮儿。这家主打“无糖气泡水”的公司成立于2016年,短短4年间销售额突破27亿元,每年动辄2-3倍的销售额同比增长将其估值推升到千亿元。

而“0糖、0脂、0卡”正是元气森林贴在瓶身上的*标签,其不仅满足了消费者对“甜味”的追求,还打消了消费者对高热量的担忧。

所谓“零糖”其实是用“甜味剂”代替了传统的蔗糖等原料,甜味剂不仅能模拟出蔗糖的甜味,还避免了人体代谢的参与,简单形容为“好喝不怕胖”。

而在这轮已经腾空的“零糖消费浪潮”中,受益的不只有元气森林这样的零糖终端产品公司,还有上游的甜味剂供应商。

02、背后的寡头

中国是甜味剂的*生产国,全球*的甜味剂生产商均在国内。

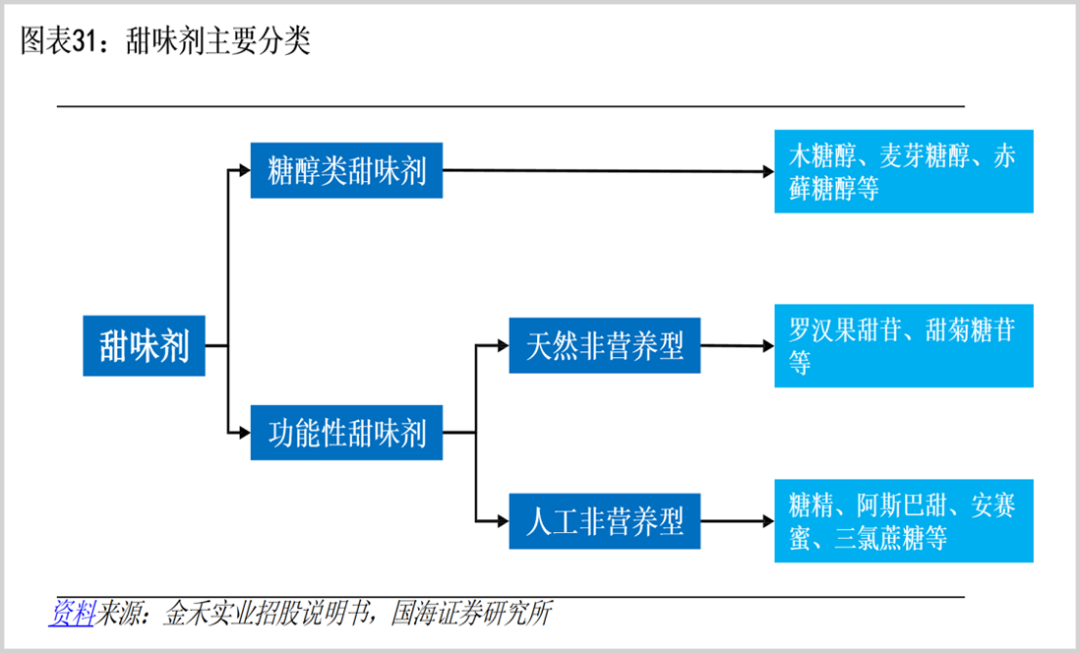

甜味剂的发展最早可以追溯到1879年,当时在美国大学的实验室里*代甜味剂“糖精”诞生,其甜度是蔗糖的300-500倍,但不参与人体代谢。

20世纪,人类又相继发现了“甜蜜素”、“阿斯巴甜”、“安赛蜜”、“三氯蔗糖”、“纽甜”等“第二代-第六代”人工甜味剂,进一步丰富了人工甜味的阵营。

不过,除了上述人工甜味剂,甜味剂家族中还包括“天然甜味剂”及“糖醇类甜味剂”,前者代表有“罗汉果糖苷”与“甜菊糖苷”,后者代表有“木糖醇”、“山梨糖醇”、“赤藓糖醇”。

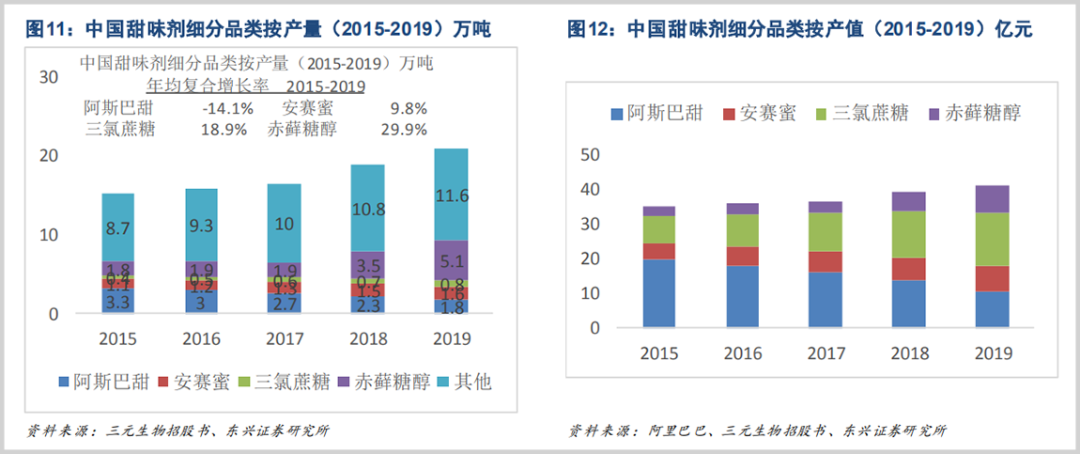

而根据产值划分,在数十类甜味剂中,目前“三氯蔗糖”、“阿斯巴甜”、“安赛蜜”及“赤藓糖醇”的产值最高。

但四大品类的发展势头并不一致,其中产量增速最高的为“赤藓糖醇”,该品类2015年-2019年的产量年复合增速达29.9%,“阿斯巴甜”则因为不耐高温高酸及潜在的安全隐患颓势明显,同期的CAGR为-14.1%。其余“三氯蔗糖”与“安赛蜜”同期的CAGR分别为18.9%与9.8%。

按此趋势,“三氯蔗糖”未来将继续稳坐甜味剂产值的盟主,“赤藓糖醇”将取代“阿斯巴甜”成为榜眼,“安赛蜜”则退居第三。

当前,金禾实业是全球*的“三氯蔗糖”和“安赛蜜”生厂商,2021年,公司“三氯蔗糖”的产能占比达33.2%,是第二名英国泰莱的一倍以上;同期“安赛蜜”的产能占比高达60%,是第二名亚邦化工的四倍。

而全球*的“赤藓糖醇”供应商为三元生物,2019年全球产量份额为33%,*第二名嘉吉公司10个百分点。值得一提的是,排名第三的保龄宝市占率也达18%,实力不俗。

明显*同行的市场份额,让这两家公司成了甜味剂行业的寡头,相对竞争者拥有更高的议价权。

03、顺周期机会

甜味剂行业有自身的特殊性,一方面其产品差异化较弱,有点类似于大宗商品;另一方面,其制作过程涉及到化学及微生物等多种制作工艺,有一定的生产壁垒。

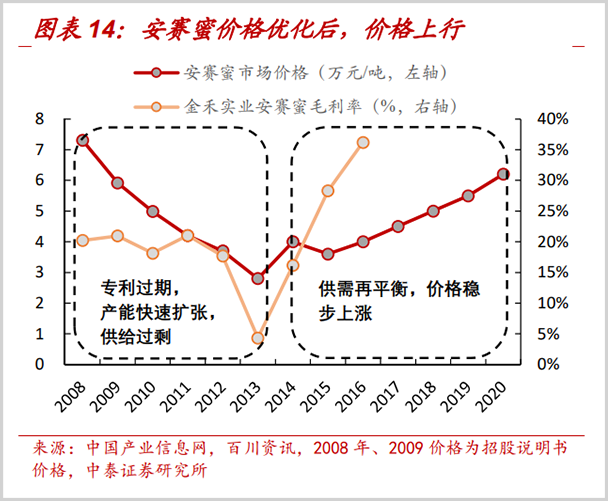

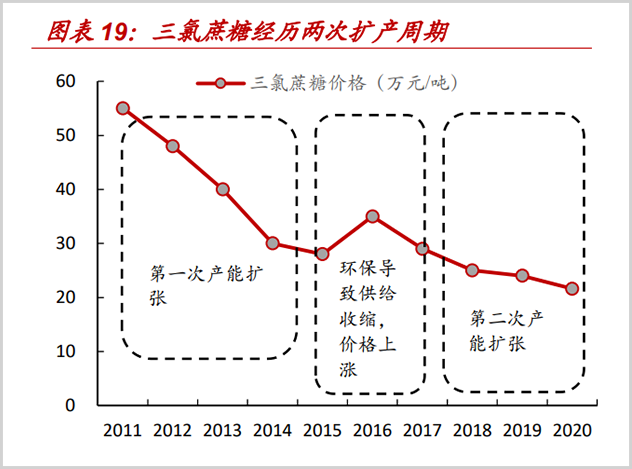

周期性是甜味剂产业*的特点,其产品价格随产能变化紧密起伏,“安赛蜜”及“三氯蔗糖”两大甜味剂历史价格走势就体现出了这一规律。

数据显示,2008年-2020年安赛蜜产能先后经历扩产与收缩,相应其价格也经历下滑与上升两个阶段。

“三氯蔗糖”的价格走势也显示出同一趋势,数据显示:2011年-2020年,“三氯蔗糖”产能端进行了两次扩张,价格从2011年的55万元/吨一路下探到接近20万元/吨。

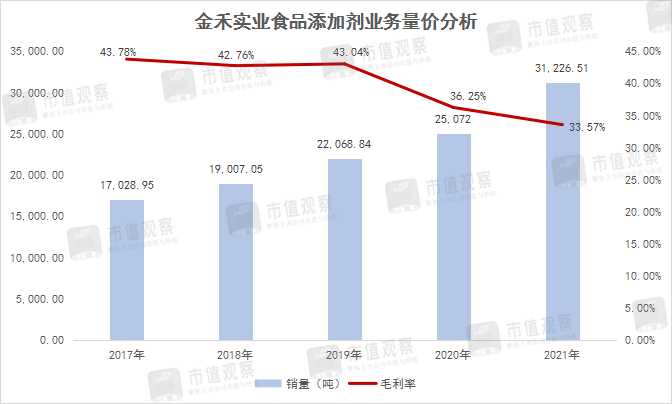

然而,对应到具体公司,甜味剂单价并非决定业绩的*因素,产能的扩张也极为重要。以金禾实业为例,2017年-2021年,尽管其食品添加剂业务的毛利率一路走低,但由于销量的稳步增加,公司食品添加剂业务收入从16.3亿元稳步增长至30.3亿元。

这就说明甜味剂并不简单等同于生猪等周期性产品,该行业内在的需求增长潜力颇为可观,龙头企业完全可以走以市占率换价格的路线。

从这个逻辑讲,关注“供需缺口”变化对如何投资甜味剂行业极为重要,而相关数据显示其目前正处在产能扩张期。

其中,安赛蜜方面,根据统计,截至2021年年底,全球安赛蜜的总产能约为2万吨,目前开工率在95%左右,说明供需关系依然偏紧;同期,三氯蔗糖的国内产能为2.06万吨,开工率在70%左右,但呈现上升的势头,同样意味着供需关系偏紧。

赤藓糖醇方面,根据统计,截至2021年年底的现有产能为17.5万吨,未来3-5年的新增产能为30万吨,以80%的开工率计算,2025年产量约为38万吨,与35万吨的预测需求量匹配性较高。

这意味着未来2-3年,主要甜味剂大概率会处于供需缺口顺差的阶段。

04、被错杀的龙头

在当下节点,我们之所以关注代糖行业,主要原因是核心公司的股价出现了重挫。

自2月份上市以来,三元生物股价跌去了将近一半,当前17.1倍的市盈率(PE-TTM),不及行业25.6倍的中位数。而公司过去四年(2018年-2021年),营收和归母净利润复合增速分别达到了79%和99%,几乎是翻倍增长。

金禾实业也有类似的遭遇,2022年以来公司股价回调了30%,目前市盈率(PE-TTM)仅有14倍,不仅低于公司过去5年18倍的中枢,同样低于25倍的行业中位值。

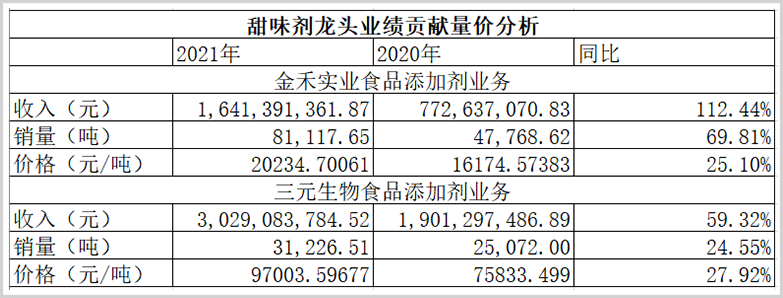

过去一年,两家龙头标的业绩大涨均受相关甜味剂单价抬升的影响较大。比如安赛蜜价格从2021年初的不到7万元/吨攀升到该年底的9万元/吨,同期三氯蔗糖价格从9万元/吨价格从不到30万元/吨攀升到48万元/吨,赤藓糖醇从年初的1.6万元/吨攀升到年底的2万元/吨,市场大概率认为这一高价位不可持续。

但事实上,两家公司业绩对相关甜味剂价格上涨的依赖程度并不一样,通过对各自食品添加剂业务量价分解就会发现,单价对金禾实业业绩的拉伸效应要比三元生物大的多。

言外之意,三元生物未来业绩受赤藓糖醇价格波动的风险更低。

最后,不论是金禾实业还是三元生物,成本*均是两家公司最核心的竞争力。

金禾实业的成本*主要来自产业链上下游一体化布局,公司加工安赛蜜的核心原材料双乙烯酮和三氧化硫,以及生产三氯蔗糖的核心原材料氯化亚砜均是自产,这让公司甜味剂的单吨生产成本持续下行。

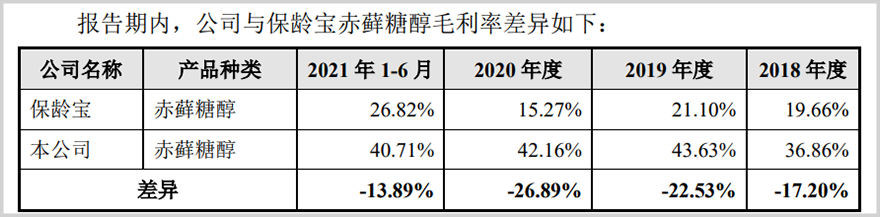

三元生物的成本*则主要来自于专注于赤藓糖醇的生产及规模化优势。相对于竞争公司保龄宝除了生产赤藓糖醇,还生产葡萄糖浆、饲料、淀粉等其他原料外,三元生物只专注于赤藓糖醇,因此在材料及能源单耗方面保持成本*,加之其产能是后者的2倍以上,规模化优势也压缩了单位生产成本。三元生物招股书显示,公司过去四年赤藓糖醇毛利率高出保龄宝高出14-27个百分点。

甜味剂作为下游消费企业的采购成本项,成本*是抢占市占率的关键,目前阶段两家龙头的这一优势相当明显,再考虑到新产能释放需要下游客户的谨慎验证,这并非一蹴而就,短期内龙头的产能获得市场的优先承接。

当前两家代糖龙头的股价重挫,酝酿着的是更大的机遇。

【本文由投资界合作伙伴微信公众号:市值观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。