2021年4月9日,在上海交通大学建校125周年校庆的一个活动--新能源产业高端对话上,校方邀请两位杰出的交大校友曾毓群和沈南鹏参加。

虽同为校友,年龄相仿,毕业时间也只是相差了一届,但在此时的台上,关注的焦点无疑是曾毓群,这位动力电池龙头宁德时代的掌门人,用短短十年,就将企业带到世界*的位置,全球市占率超过30%,国内市占率超过50%,市值直奔万亿大关。

而坐在他对面的沈南鹏,则更像一个主持人,除了发问,剩下的基本只是在听,低调得甚至让人忘记,这位喜欢梳着油亮背头、散发着江南才子气质的人,也曾经是中国科技界响当当的人物,是*的聚光灯焦点,作为红杉中国的创始人,他“染指”了大半个中国互联网,腾讯、阿里巴巴、拼多多、美团,都能够找到他的名字,各种财富排行榜、名人排行榜,也能够见到他的身影。他和他的小伙伴们(互联网、创投圈),见证了一个伟大的时代,也引领了一个伟大的时代。

然而,现在他们貌似一夜间消失了,只剩下凌晨爬起来,和上海小市民抢菜的花边新闻。不是我们善忘,而是我们实在太久没有听说“XXX背后的风投女王”、“创投界的东邪西毒南帝北丐”、“哪个大厂IPO,哪个风投斩获千倍收益”的传说。

落寞的背后,是中国互联网的见顶、回落和内卷,更是大时代的变迁,当然,落寞不是坏事,因为它给了我们一个思考的机会,中国到底需要什么样的创投?

01

*的时代

创投,也称风投,起源于美国。

作为高投入、高风险、高回报的投资方式,风投模式曾经帮助美国成功转型至高科技引领经济增长的新模式,也是帮助美国走出滞胀,重新取得科技霸权的法宝。在美国,风投神话可以说俯拾皆是,苹果、微软、亚马逊、google、FB、推特这些如今响当当的科技巨头,在起步阶段都有赖于风投提供的资金。

这股浪潮在1990年代也吹到了中国,现在耳熟能详的案例,比如张朝阳从美国归来,带着风投给的钱在中国创立了搜狐,李彦宏也从美国归来,也是带着风投给的钱创立了百度,还有腾讯、阿里巴巴、新浪等大厂,在创业初期都拿过风投的钱。

相比美国,中国的风投历史很短,但是发展却非常快。

最早可以追溯到1985年成立的中国新技术创业投资公司,这是非常有计划经济色彩的官方机构,此后的很多年,中国的风投机构虽然越来越多,但基本都是官方主导,用过去的话说,这其实就是政府的拨款,只不过把“拨款”说成“投资”而已。

真正意义上,和国际接轨的风险投资,已经是1990年代末的事情了,契机就是当年兴起的互联网浪潮,和一群美国归来的留学生,当然,也有国家对外资投资机构的开放。那些年,国际知名的风投机构,包括IDG、红杉、高盛(风投部门)等等,纷纷进入中国,而趁着高速增长的互联网浪潮,国内的风投机构也开始雨后春笋般出现,较为出名的要数高瓴、深创投、金沙江、今日资本、创新工场、纪源资本等,一些科技型企业也创立自己的风险投资部门,最为出名的就是腾讯、阿里、小米、联想等。

高峰期,如果一家大型科技企业,没有自己的风投部门,都不好意思见人,而一些投资机构,手里没握有几家大厂股权,也不好意思出来见人。

不过,投来投去,最后都离不开三个字——互联网。

02

兴也互联网,落也互联网

中国风投业的兴起,从产业的角度,有赖于互联网技术在中国的蓬勃向上,其实也有赖于国家的扶持政策,否则,中国互联网产业大概率被美国人收割。当然,以中国的人口体量,也确实有能力发展自己的互联网产业,不想其他国家,只能仰仗美国的互联网技术。

也正是因为这个原因,给了中国风投人*的投资机会,尤其是2000年后,中国互联网产业每年都有无数的新创公司涌现,社交、游戏、电商、支付、共享,各种商业模式创新,层出不穷,只有专注于互联网行业,就已经足够,其他行业甚至都可以不看。

投互联网有多赚钱,已经不用再细说,但凡目前国内的巨头,无不从过去10年的风投浪潮中赚取了庞大的收益。

要说互联网投资,肯定离不开红杉中国,这几年冒起来的大厂,红杉基本都收入囊中,字节、美团、滴滴全中,最有价值独角兽9家左右,红杉收了8个,除了小米,比腾讯还多两个。尽管红杉没有公布非常确切的投资收益数据,但单单看上面的独角兽,就不难推测上市退出后的收益情况。

而互联网之所以如此吸引风险投资,主要还是在于它展示出来的未来赚大钱的宏伟蓝图,亏损、砸钱都不是问题,互联网投资一向以颠覆传统投资模型著称,直到去年,一切蓝图开始大热倒灶。随着国家对互联网企业实施强有力的监管,一些野蛮生长的互联网产业出现了底层逻辑的崩塌,原先的增长愿景一个个被击碎,随之一起陷入沉寂的,还有风投公司。

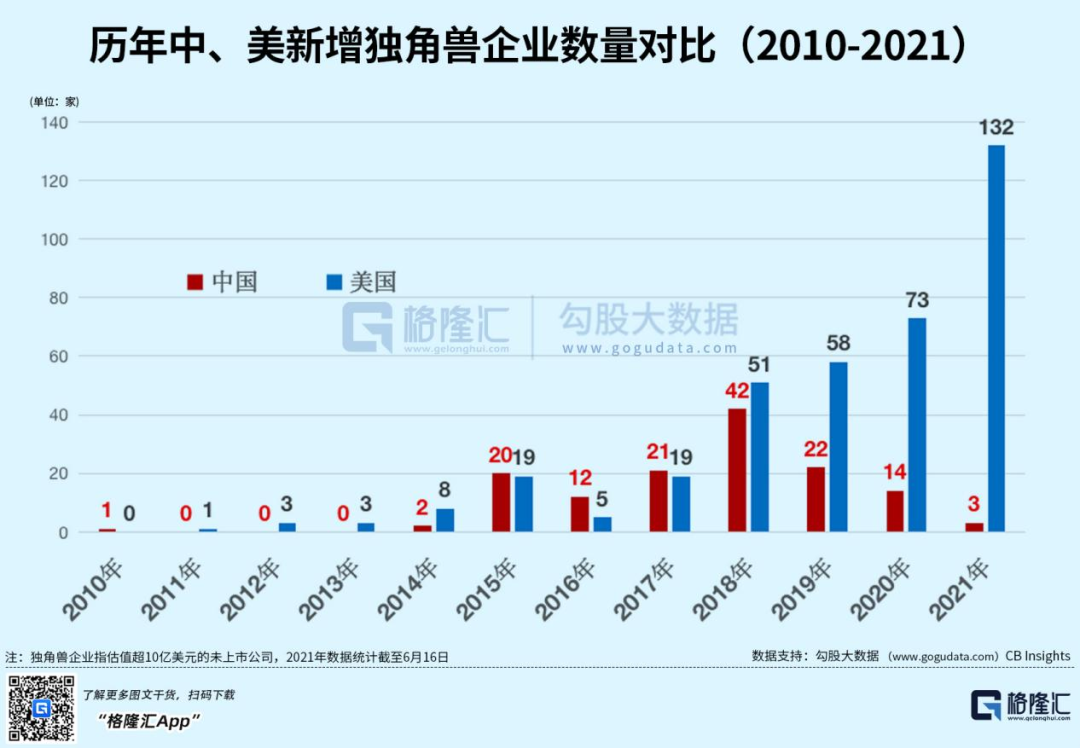

从下面这张图表看起来,能够很清晰地感受冷热的切换。中国的独角兽,最多的年份是2015-2019年,但最近两年,急剧减少。

为啥?

这段时间正好对应的是中国移动互联网的井喷、高峰和见顶,不过值得注意的是,在中国移动互联网井喷的那几年,中国的独角兽数量是超越美国的,但2019年之后,开始大幅被抛离,到去年变成了3:132,美国的独角兽迎来井喷,但中国的独角兽几乎绝迹。

相较而言,美国的风投标的就会多很多,除了美国的风投行业运作非常成熟,还在于它是非常成熟的科技创新创业热土,源源不断的创业项目的推出,使得风投不愁没有生意做。相反,在中国,移动互联网浪潮一过,独角兽不见了,风投生意也不好做了,这个才是我们的创新创业短板。

03

何去何从?

从国家的发展方向上看,创新创业的机会其实并不缺乏,现在很多高科技产业都需要补足短板,需要攻坚克难,需要国产替代,但奇怪的是,在这些行业的创业投资上,风投的身影并不多,很多情况下都是政府在出钱出力,例如半导体,说得最多的还是国家半导体大基金,有什么知名风投公司是真正长期押注了这个产业吗?

除了大多数趁着概念炒一把就走的短线客,长期押注不求短期回报的貌似真的很少。

当然,在商言商,也不能简单地绑架风投公司,因为一些硬科技的投资,周期更长、风险更大、收益相对还没那么高,风投公司的本质是资本,底色离不开逐利基因。加上中 美在科技领域的博弈越来越激烈,一些外资背景的风投机构也很尴尬,to be or not to be,that is a question。

不过,从国家的发展大方向以及监管的趋势来看,若不是在在硬科技、在底层技术创新上发力的公司,只想通过表面的商业模式“换装”而大发“横财”,大概率是不受待见,也不太可能有什么大的发展前途。换句话说,风投过去引以为傲的赚快钱阶段已经过去,时代真的变了。或者说,也到该变革的时候了。

看看现在的新型产业,是以新能源为主,这些产业不管是B端,还是C端,都是重资产、重技术的类型,相比互联网,要大得多,这些公司即使能够赚大钱,也必定是辛苦钱。以前投资圈有过一些经典的论断,比如不喜欢汽车公司,因为这些公司都是重资产,产业链很长,也很难控制,每年还要把大量的利润和现金流重复投入,才能维持生产线的运转。

的确,从资本的角度看,都喜欢扎堆轻松赚大钱的行业,比如茅台,但问题在于,一旦出了大问题,比如科技战,难道你真的靠喝茅台击败对手?

当然,互联网行业也并非没有前途,只是要向底层的技术迈进,才是符合国家前进的方向,具体说就是解决缺芯缺操作系统的问题,但是这些领域还能撩拨风投们的兴趣吗?

估计很难很难!最终,要么是国家出面扶持,要么是几个大型科技公司硬着头皮上,风投公司可能早就躲得远远的了。

从这点上讲,风投公司将去往何方,实在没有答案。

04

结语

实事求是地说,风投是个好东西,它是孵化高科技商业成果*的孵化器之一,因为本质是金融的延伸,而金融在效率上是出了名的高,当年的将美利坚民族拖出滞胀泥潭的里根经济学,本质上就是借助了金融的力量,重现唤醒整个国家的新陈代谢功能。中国互联网应用能够最终走到世界前列,风投有自己的一份功劳。

不过,效率太高,又会带来新的问题,最典型的就是08年金融危机,说白就是过度的逐利后,引发的公平失效问题。风投在中国其实也搞出过不少烂事,比如某共享单车,编织了一个无比美好的环保故事,最终结果是资本赚了大钱,创始人从一个小记者,一下子套走了十几亿,人生步入辉煌,而他们的身后,是一堆堆的共享单车废墟,当初的环保标语,现在看来是如此的讽刺。

如果这是风投的*形式,风投的价值何在?

站在新的历史背景下,风投行业步入低调,其实也未尝不是好事,因为我们的国家正在告别浮躁,进入到深层次高质量的发展新征程,这个过程或许会痛苦,但相信穿越风雨之后,会迎来彩虹。

旧的不去,新的不来,落寞的背后,是新生。

只是,不知那些曾经创造过无数辉煌,赚过大钱的风投们对此会有何看法,又或者,在强调自主可控的当下,我们更需要的是属于自己的风投,或许,这个行业真的到呼唤新血液的时候了。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。