人类的很多创造是在胜负心的驱使下诞生的,比如从赌场里“走出来”的量化鼻祖。

1956年,在UCLA大学攻读博士学位、擅长玩21点的爱德华·索普,偶然之间读到了同样诞生于赌场的凯利公式。凭借着一套拿手的概率计算能力,他发现无论怎样,场上的玩家相比庄家都有0.12%的微弱优势。

但就是依靠这0.12%的优势,索普结合自己在数学领域的专业知识,成功创造出了“打败庄家(Beat the Dealer)”的模型,横扫了赌城拉斯维加斯。但名声大振的爱德华·索普很快就被拉斯维加斯的赌场给盯上了,又是威胁又是下毒。这让他意识到,必须得去一个「更正经」的赌场。

1969年,他正式进军金融圈,创立了全球*家市场中性对冲基金——Convertible Hedge Associates。在他看来,在赌场上寻找庄家的漏洞和在证券市场上寻找定价错误的漏洞并无不同。量化投资的本质就是破解概率的游戏:寻找漏洞,并击败场上的所有人,那些收益不过是对这种才能的奖励。而也正是依靠着错误定价和统计套利这两大策略,他狂赚了20年,实现了费后年化20%且没有一个季度亏损的壮举。

《战胜一切市场的人》从拉斯维加斯到华尔街,我是如何击败庄家和市场

这场起源于赌场,一切不过是为了赢下一场21点游戏的革新,自那时起,便逐渐进入了迅猛的自我迭代中。全球量化基金的发展粗略算来也不过50余年的历史。然而这短短的50年却精彩纷呈,呈现出了多个代次:从错误定价到统计套利,从高频量化再到多元策略。

而脱胎于美国量化的中国量化,尽管晚来了30年,直在2010年才悄然开启了一场延续至今的浪潮,但国内量化机构们走出的每一步都是那么新颖却又似曾相识。

01、不做对冲的少数派

2009年,度过了四年发行空窗期的量化产品终于迎来了一波发行小高潮,倒不是一直诟病的市场可用工具少、制度不完善等原因终于得到了改善,而是因为一波华尔街人才归国了。

那个年代,市场上的风格明显在于小盘股,而随着并购重组、壳概念以及互联网概念的陆续兴起,小盘指数远远跑赢沪深300指数代表的大盘指数。而大量配置中小盘再用沪深300股指期货(IF)做对冲这样简单粗暴,大开大合的策略可以获得非常不错的效果,可以说「小盘+股指对冲」简直就是许多机构的一种傻瓜式操作。

作为彼时市场上*且是*一个采用量化策略的指数增强型基金产品,富国沪深300指数增强基金看上去就是个异类中的异类。而管理着这一只“异类基金”的,正是富国从BGI挖回国的李笑薇。

BGI的「指数」传统可谓悠久。他们在全球范围内发行了*只指数基金。2009年还在BGI工作的李笑薇,担任大中华股票投资总监并带组开发着大中华区的股票模型,可以说前途一片光明。经由朋友介绍,与富国基金相熟的时候,李笑薇也预判到国内的量化基金需求将会爆发,十年没有回过国的她,与当时提出「量化元年」的富国基金一拍即合,果断决定从BGI离职归国。

相信模型力量的她万万没想到,刚回国竟然会因此遭遇「水土不服」。在媒体的采访中,她曾表示,做量化投资的基石,毫无疑问就是数据,但当时国内数据的不精确给他们带来了负面影响。而受制于股票*仓位以及品种限制的富国沪深300指增,再怎么做增强,一度仍然还是跑不过做个简单对冲的同行。

但时代在变,风格同样也会变。

2014年,随着暂停了一年多的新股IPO重启,伴随着“全面降息”的宽松货币政策,A股上市公司利润出现可观的改善,市场热情被点燃,蓝筹白马重回大众视野。工具趁手、市场给力,李笑薇开始展现作为*量化基金经理的实力,排名从同类后20%迅速蹿升至前10%(107/1961)。

时势造英雄,英雄亦适时。

然而火热的行情却逐渐演绎成了“干拔估值”的扭曲景象,市场中的高杠杆资金推动的“快牛”行情在清理配资行动中再次迅速破灭。

“股灾”又来了,随之而来的还有中国量化的第二代次。

02、高频真香

中国量化第二代次的催化剂,是因为金融创新。

2015年4月16日,上证50、中证500指数期货上市,工具箱日渐完善的量化机构开始有了更多的空间施展投资策略,而人工智能等计算机技术的大跃进也同样促进了量化机构开始进入高频量价时代。

当然,除了时代浪潮的推动,市场的环境也是不可或缺的一部分。股指期货刚刚扩容的2015年春天,市场行情到了最群情激昂的时候,急剧飙升的杠杆风险,伴随着两融业务以及场外配资被严查,因大加杠杆而催生的“杠杆牛”泡沫终于破灭。股市大跌后,股指期货手数和保证金的规定被修改,股指期货也从升水转贴水,量化机构的对冲成本明显增加。

历经了收益狂飙的投资者,一般是不会从自身杠杆上找原因的。而随着伊世顿高频交易操纵市场案的细节被摆到台面上,所有人都把矛头指向了高频交易——“每秒33次高频交易”、“700万初始资金非法获利20亿”、“月赚5亿”,每一个短句都刺激得让大家心跳加速,也让置身事外的人们*次知道了高频交易可以这么猛。

而等待下一轮行情的高频策略者也像低洼处的积水般,在股市的底部逐渐聚集。

眼看着*批的量化归国人才们在各家机构大展拳脚,尚在大洋彼岸的同行们也心动了。当第二批的留洋人才归国时,中国量化的第二代次也正式宣告到来了。

在*批的回国人才中,大多都是做基本面量化的大厂出身,因此回国后多数在公募中做指数增强、量化选股等,其中尤以李笑薇、田汉卿、黎海威这BGI三剑客最有影响力。而在第二批的归国宽客中,大多则是做市商背景,在有大量散户交易量基础的A股市场,高频交易做起来自然更是如鱼得水,其中的代表人物则是明汯的解环宇。

2018年,明汯成功挖到了一个未来的合伙人:解环宇。在加入明汯之前,解环宇曾在全球知名的对冲基金Citadel负责亚洲市场的高频做市业务和统计套利模型。被业内许多机构视为「天才少年」的解环宇,刚加入明汯便直接担任了投资总监,负责高频和股票阿尔法策略[9]。

有意思的是,当时市场上公认的“量化四大天王”其实并无明汯。更少有人能够预判到,日后率先触及国内量化规模之最的,会是明汯。而解环宇的加盟,愣是在老天王们都极为擅长的高频策略上,用实打实的长周期业绩证明了量化机构的生存之道,核心其实和主观也一样——还是在于人。

在刚刚加入明汯的2018年,解环宇带领着团队成功开发了全周期、全覆盖的选股模型,因子体系也覆盖了不同的周期。通过不断优化交易环节和研发更多高难度的价量因子,使得明汯的收益在同行频频颠簸的时候,展现出了更稳定的能力。

但高频再好,也有策略规模限制,面对市场的波云诡谲,自然多条后路才更稳妥。明汯的掌门人裘慧明也曾直言:“量化里面也并不只有高频这一种选择,中低频的做好了,一样有丰厚的超额。”

而放在如今潮水逐渐褪去,竞争也更加激烈的环境下,这种多元化的策略探索,也已经从一道选择题变成了一道必做题,成为所有头部机构未来规划的最高优先级。

03、从单一到多元

这几年,资管新规逐步落实,尽管没有了“稳健”的银行理财,但民众对于*收益产品的追求却不会停滞。

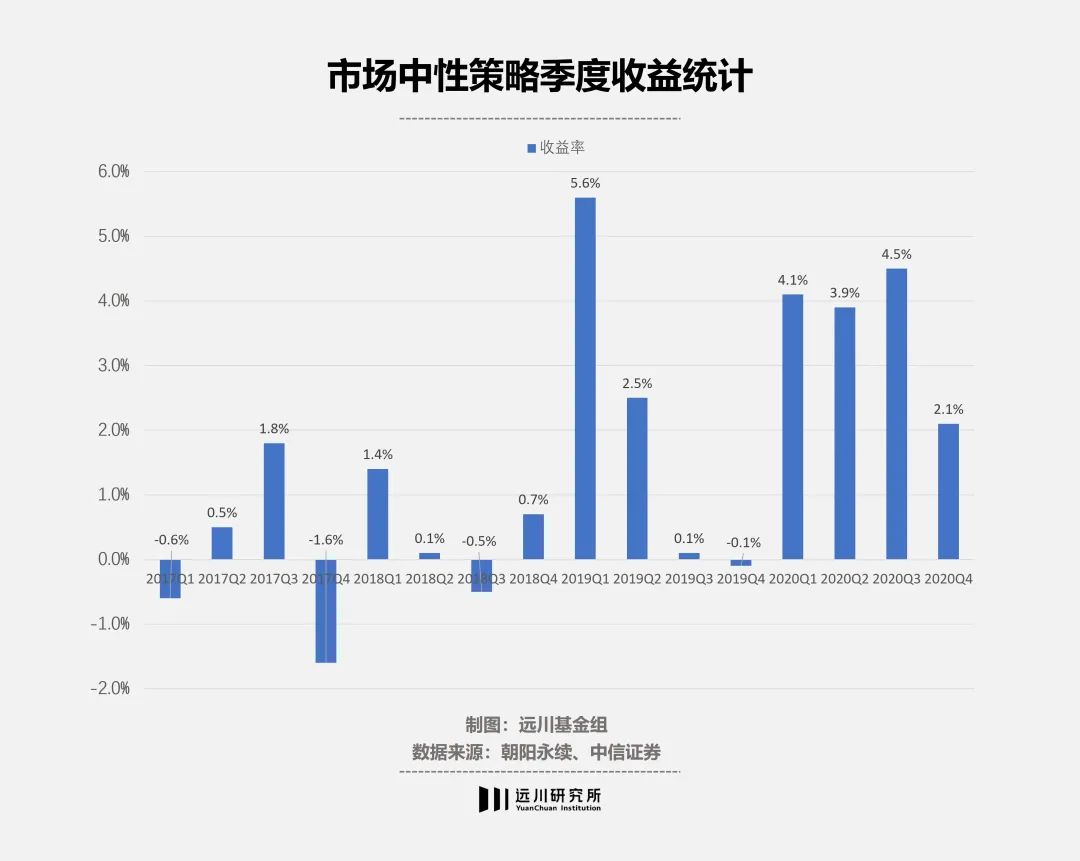

在挣Beta还是挣Alpha的钱这件事上,各家机构都有着自己的理解,但投资者往往是「我都要」的情况。从去年开始,固收、固收+的替代方案一度十分流行,但量化机构玩得花样并不一样,同样追求*收益的中性策略成为了各家主推的产品。

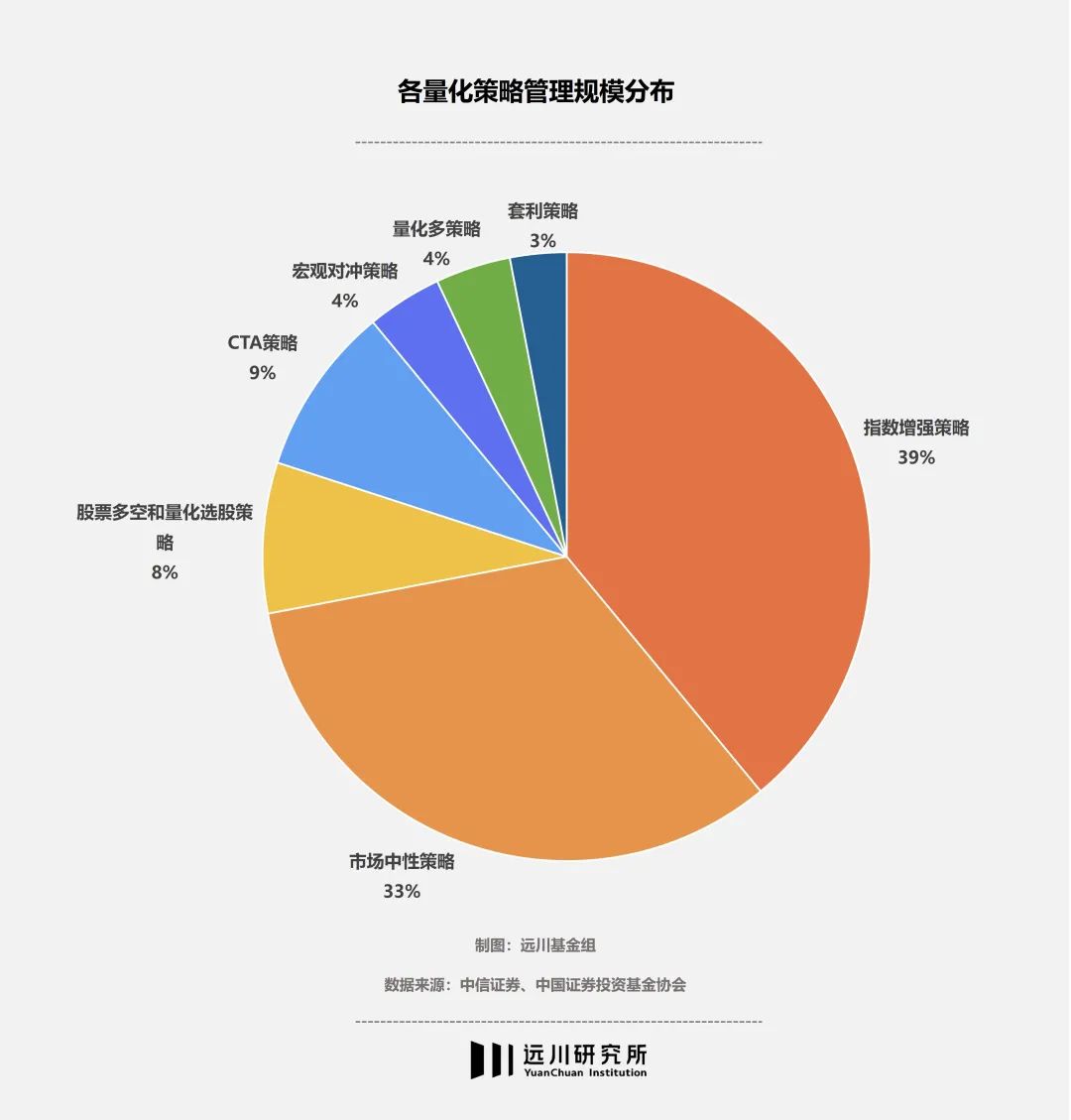

在资管规模大爆发的2020年,全市场的量化基金规模成功突破万亿,其中无论是公募还是私募,中性策略的产品都是主要增长的类别。

投资者们之所以愿意选择中性策略产品,离不开中性二字。在利用对冲工具对冲掉市场风险后,赚取的是*收益,考验的是各家机构的组合水平。而各家机构之所以都愿意做,核心便在于玩法众多,各有所长。

无论是擅长错误定价,赚非有效性的钱;还是擅长挖掘规律,赚策略研究的钱;抑或是专长事件驱动,赚认知的钱,都可以在中性策略中得到非常好的反馈。

而伴随着估值期货的贴水再次扩大,中性产品的对冲成本再次被拉高,无论对量化机构还是投资者来说,都没那么香了。

在主动权益投资中,大家都知道基金经理的能力有边界,因此不可能有一招鲜吃遍天的存在,这才需要组合投资分散风险。量化投资同样如此,盈利的核心是策略,但策略依旧是人制定的由机器来执行。因此单吊一张牌终究有一天会碰上市场击溃策略的情况,为了避免这种情况的发生,多元化策略的道路就成了必经之路。

与此同时,在量化机构不断发展不断衍进的过程中,因为粗放的扩张以及策略开发人员的互相流动,主要量化策略的同质化是避免不了的,*差距或许就在于细微的因子选择抑或是标准的制定。当然如果你的策略像西蒙斯的大奖章一样黑箱,是不用担心被对手截胡,但那毕竟是个纯自营的产品,称不上真正意义上的资管。

在单一路数玩不转的当下,无论国内还是海外的量化机构们都在谋求多元化策略、多元化资产、多元化市场。而从国际对冲大厂大举入华,势必也将让所有卷在中国市场里的量化机构加速迭代。

而踩在巨人肩膀上的中国量化虽发展较晚,但起步高扩张快。从国内量化公司积极出海也可以看出,如今的中国量化已经开始有了与国际大牌的一战之力与全球野望。

04、尾声

比起主观股票投资,量化更像是一场无限战争。它没有一套可以盖棺「滚雪球」的投资圣杯,模型也更不会「永远年轻,永远行之有效」,只有无尽的研发与更快的迭代。只有持续投入技术研发和人才储备的量化机构,才有可能在量化浪潮一次又一次的变奏中立于不败之地。

而这种超前的投入,往往又是赢家的禀赋。换句话说,未来除了一些小众策略外,或许量化机构们也会出现海外同行那种赢家通吃的景象。

在《美国队长2》里跑了个龙套的神盾局特工希特维尔,在极其有限的镜头里精心设计了一句台词——“21世纪是一本数码书。用你们的银行记录、病历、投票模式、电子邮件、通话信息,还有大学考试成绩,索拉的算法可以评估人们的过去,预测他们的未来。”

而量化就像是在投资的世界里寻找索拉算法。只不过,最强大的敌人往往来自内部,是那个需要不断被新陈代谢的自己。

参考资料:

[1] 公募量化很抗跌,为啥就是做不大,证券时报

[2] 量化投资的毫秒战争,远川投资评论

[3] 量化投资发展史:野蛮、乱象、科学,远川投资评论

[4] 引领量化投资“她时代”,专访富国基金副总经理李笑薇,北大金融评论

[5]李笑薇 中国量化投资的先行者,证券时报

[6] 量化私募的江湖秘事,证券市场红周刊

[7]重磅:中国公募基金量化投资史,华泰证券

[8] 乘风破浪的中国量化私募,开源证券

[9] 明见万里,业绩长“汯”——头部量化机构的使命,新湖财富

【本文由投资界合作伙伴微信公众号:远川投资评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。