千亿果链龙头歌尔股份闪崩。

6月22日,A股开盘后4分钟,歌尔股份就出现9.13%的跌幅,随后就被巨量卖单牢牢封在跌停板上,市值一天蒸发了129亿元。

消息面上,长年跟踪苹果资讯的天风国际证券分析师郭明錤称,美国科技巨头Meta将2022年出货量预测下调了40%,从1000万件-1100万件降至700万件-800万件,同时推迟了2024年之后所有新的头显/AR/VR硬件项目。

一时间,投资者乱作一团,有对郭明錤这种私自放出消息的行为大加指责的,也有被这种短短几分钟内跌停的景象所震惊的。

收盘后,郭明錤在推特上又补充说明道,上一条预测是基于他个人调查和判断,并非官方数据,且将40%的下调幅度纠正为25%-35%,还表示订单削减主要在2022年下半年。

值得注意的是,郭明錤在推特上发布消息的时间是上午9点42分,在此之前,歌尔股份当天已有数十笔超过3000手的大单成交,市值4分钟蒸发了118亿元。这意味着有部分机构提前从其他渠道获得了消息并出逃。

歌尔股份为什么跌?

Meta下调出货量,对歌尔股份有多大的影响?

具体来说,IDC数据显示,2021年全球VR头显出货量1095万台,其中Meta(原称Facebook)旗下的Oculus份额达到80%,预计2022年全球VR头显出货量将达到1573万台,同比增长43.6%。

作为全球VR头显的出货主力,Meta在2020年选择了歌尔股份作为其头显产品Oculus的核心供应商,歌尔股份也因此在AirPods之外,拓展了的新增长点。

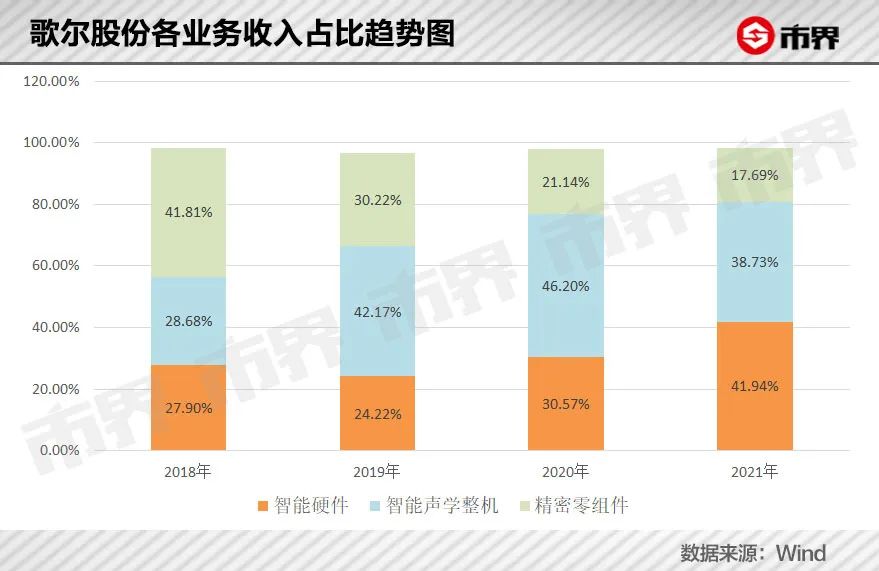

在歌尔股份的收入结构中,VR类产品被包含在“智能硬件”这一收入分类下,而智能硬件业务给歌尔股份带来的收入,从2018年的66.27亿元增至2021年的328.09亿元,在2021年首次超过了包含Airpods的“智能声学整机”业务。

从收入占比来看,2021年两类业务收入占比分别为41.94%和38.73%,与2020年相比,VR和耳机对歌尔股份的影响已然发生了一个扭转。

与此同时,智能硬件业务2021年为歌尔股份贡献了41.29%的毛利,也远高出智能声学整机和精密零组件的28.32%和28.94%,其重要性不言而喻。

此前有消息称歌尔股份是Oculus的*供应商,那么一旦郭明錤此次推文消息属实,歌尔股份将成为供应链内首当其冲受到重创的企业。

就相关情况,歌尔股份对市界表示,“因为牵扯到具体客户的具体项目问题,涉及保密协议,不便直接回复。对于网络上的传言,建议投资者有所甄别,尤其是信息来源过往的一些表态。”

至于之后是否会发布相关公告或采取提振股价的措施,公司方面表示对于网络传言没有必要以公告回应,股价方面不是公司能控制的,还是要看后续市场的反应,“真的就是真的,假的就是假的”。

而在一个国外统计苹果爆料信息准确度的排行榜上,郭明錤2020年以来爆料的“战绩”达到142条,准确性78.2%。

不管消息真假,从结果来看,郭明錤还是以一己之力让歌尔股份在一天内蒸发了129亿元。

难以摆脱的被动

事实上,这已经不是歌尔股份投资者*次被市场消息挑动神经。

2022年3月29日,有市场消息称,苹果将对AirPods耳机砍单,导致歌尔股份盘中触及跌停,最终以7.7%的跌幅收盘,当日立讯精密也大跌6.11%。

4月5日,郭明錤曾在推特上发文称,由于产品细分策略的失败,AirPods 3的需求明显弱于AirPods 2,2022年第二和第三季度的AirPods订单减少了30%以上。为避免重蹈覆辙,AirPods Pro可能会在2022年下半年苹果推出AirPods Pro 2后停产。

虽然无法获知AirPods 3的具体销量,但从亚马逊公布的2022年6月TWS耳机榜单来看AirPods 3不论是评分、热度还是总排名,都不如AirPods 2和AirPos Pro。

巧合的是,近期两次因市场消息导致大跌当日,歌尔股份的收盘价分别落在了33.94元/股和34.09元/股,相差无几。

面对市场上的负面消息,歌尔股份始终以“涉及客户保密协议”为由,未给予明确的说明,但都给出了否认的态度。

然而从财务数据来看,市场之所以对外界的“风吹草动”有如此大的反应,与歌尔近年来对大客户愈发依赖的趋势有直接关系。

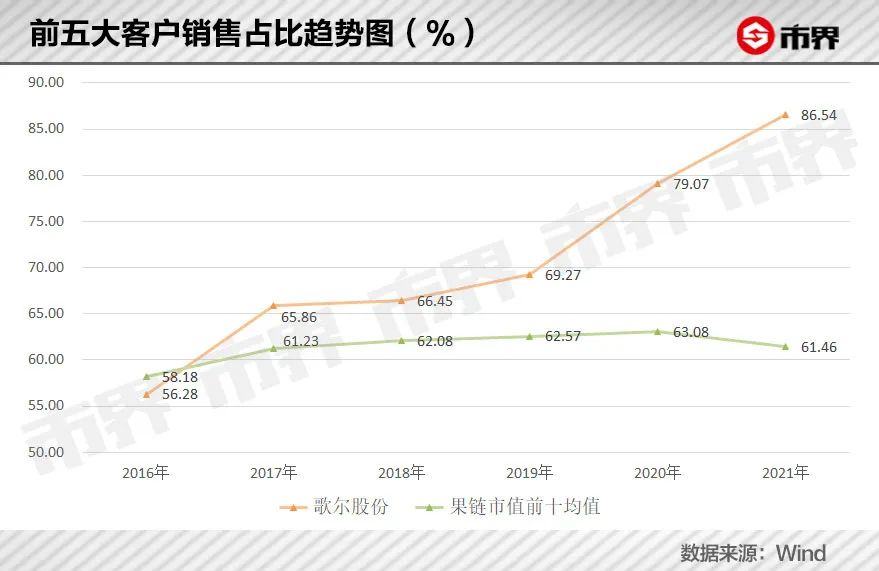

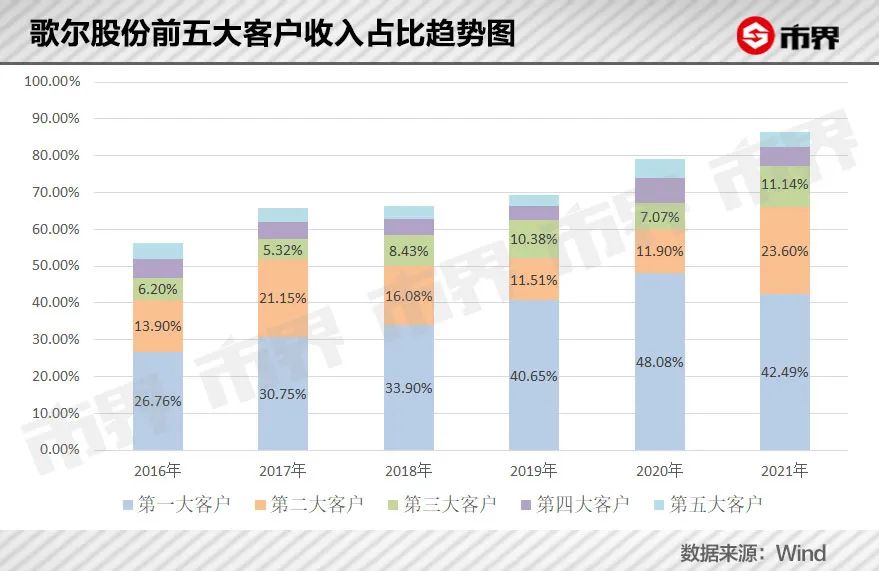

Wind数据显示,2020年以来歌尔股份前五大客户销售占比出现明显上涨,从2019年的69.27%大幅度提高至2021年的86.54%,与A股市值前10的苹果概念股相比,不仅集中度居于首位,远超出61.46%的均值,也是近两年集中度提高幅度*的。

拆解来看,歌尔股份*大客户贡献的收入占比在2021年有所回落的同时,第二大客户收入占比却实现翻倍,直接提高了前五大客户收入的占比。

结合其智能硬件和智能声学整机业务的趋势,大概率是苹果带来的收入占比有所下降,Meta带来的收入占比有所提升。

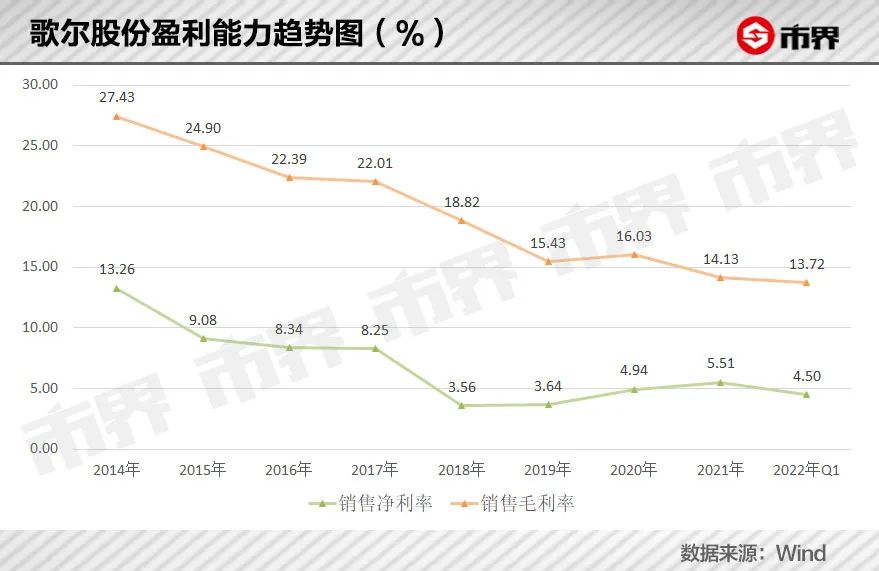

争取到实力强悍的大客户本来是一件好事,但从毛利率和净利率来看,伴随歌尔股份与大客户关系逐渐绑定的,是其不断下滑的盈利能力——毛利率从2016年的22.39%一路降至2022年一季度的13.72%,在A股苹果概念市值前10的公司中,这样的跌幅是数一数二的。

近几年歌尔股份之所以能将净利率稳定在3.5%-5.5%,主要还是靠压缩三项期间费用。

事实上,通过“贴钱”抢夺更多用户,是Meta发布头显产品以来的一个显著标签,Oculus Quest的价格更是从最初的399美元降至299美元,以此达到提高产品普及度的效果,扎克伯格也表示公司将对相关业务持续“输血”。

扎克伯格尚且无法从中牟利,那么近几年内智能硬件业务也都无法成为歌尔股份利润丰厚的“蛋糕”,依然是以量取胜的“苦力活”。

说到底,不管是乘上苹果的东风,还是抱上Meta和扎克伯格的“大腿”,歌尔股份扮演的都是被动的代工角色。既然无法将命运掌握在自己的手上,那么投资者自然也会对市场上的风吹草动保持警惕。

想要改变这种局面,创立独立品牌或是一条出路。但以供应链起家的公司受到多方制约,鲜少能做成优秀的品牌。要真正地“走出代工厂”,意味着要与苹果、Meta这样的大客户成为竞争对手,而眼下的歌尔显然还不可能迈出这一步。

【本文由投资界合作伙伴微信公众号:市界授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。