2022年上半年,受疫情影响,医疗行业时不时会迸发出这样一种声音,大致意思是“行业不行了”。而这种消极心态也蔓延到了近年来备受关注的早期医疗市场,在不少行业人士看来,早期医疗市场当前的热度只是空中楼阁,并没有实际落地价值。

事实真是如此吗?好像不是。

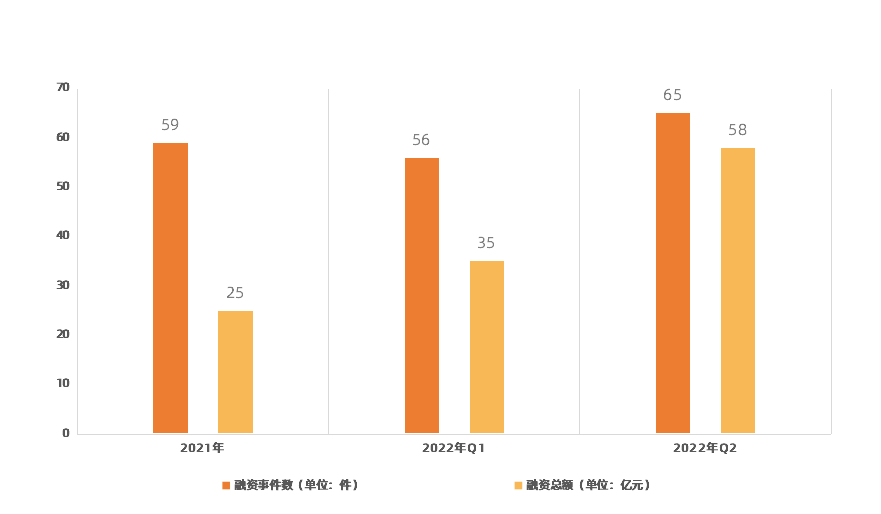

据动脉橙果局统计,2022年上半年,我国医疗健康领域共发生121起早期投融资事件,融资总额近百亿元。

图1.医疗领域早期融资数据

如果这还不能让你有很直观的感受,我们可以将数据与2021年再横向对比一下。据统计,2021年,我国医疗健康领域共发生59起早期投融资事件,融资总额达25亿元。这意味着,2022年上半年,我国早期医疗市场就已超额完成了去年一年的指标。

在对一个新兴行业的热度有模糊认识的时候,数据总是能给我们一个更加清晰的视角,去厘清产业兴起的底层逻辑,判别行业的未来走向。那么早期医疗市场究竟在上半年诉说了怎样的故事呢?动脉橙果局将用一连串数据来一一展开。

#01、是谁在创业?

据统计,在今年上半年完成早期融资的121家企业中,成立时间小于2年的占比85%,这意味着一批新兴创业者正在加速涌入医疗领域。

那他们究竟是谁呢?绝大多数是科学家。

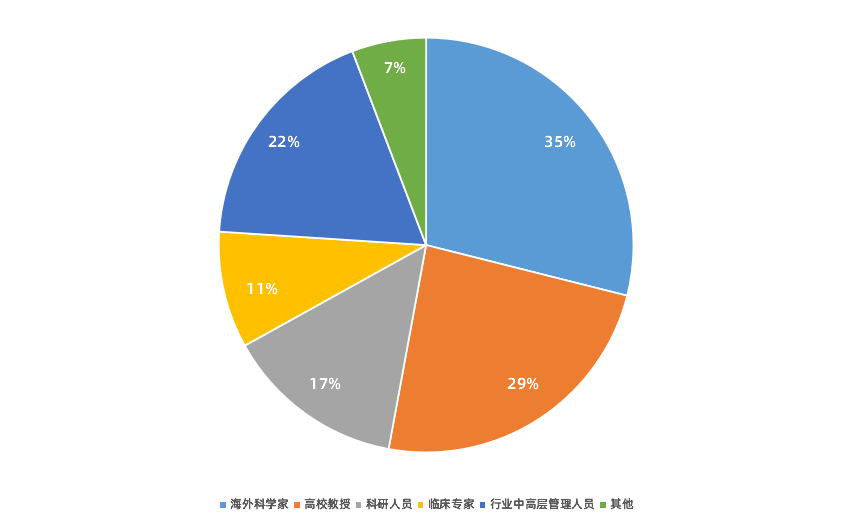

图2.医疗领域早期融资企业创始人画像

据统计,在今年上半年完成早期融资的121家初创企业中,76%的创始人都拥有科学家背景,另外23%则主要是上市公司或头部医疗企业的中高层管理人员再出来创业。

再把这76%的科学家创业者的画像作进一步刻画,我们发现有29%是海归科学家,比如在今年1月完成近亿元天使轮融资的莱芒生物,其创始团队均来自全球*理工院校瑞士洛桑联邦理工学院(EPFL)。

另外71%的科学家则来源于国内高校、医疗中心和科研机构,其中高校占比最高,达到24%;科研机构次之,占比为14%;医疗中心稍显薄弱,占比为9%。

从这一连串数据我们可以在早期医疗市场看到两个核心趋势:一是科学家正大阔步进入创业场;二是海归科学家和高校教授创业占比较高。这背后当然是有原因的。

先说科学家创业的大趋势。近年来,受到“绩效考核”的直接压力,科研院校和科学家本身都比以往更加专注于成果转化,一批科学家也顺应时代潮流,从实验室“流”向了创业场。这是明面上的原因。

还有一部分是暗面上的,即医疗行业现阶段的发展走向。当前,医疗行业正逐步向高科技领域延伸,这意味着,只有那些真正具有原始创新技术且市场空间较大的创新项目,才更有可能在早期市场之中脱颖而出。这就要求当下的初创企业要比过去更需要具备“硬”实力,这也因此对创始人提出了更高的要求。

但科学家创业并不容易,即便他个人有很好的履历,在科研方面有很深的造诣,但将一项科研成果从实验室推向市场,这中间涉及多个复杂环节,每一个环节都会淘汰一批科学家。

“淘汰”的判定因素大致分为三个:一是科研成果,技术是否具有原始创新性以及市场空间是否够大;二是科学家,是否具有企业家特征以及相应的行业认知和市场资源是否具备;三是科学家所属科研院校,一个社会名声响亮且拥有完整孵化体系和市场资源的科研机构,往往能给科学家创业者在早期提供意想不到的帮助。

解答完创始人的画像,再来回答为何海归科学家和高校教授占比较大的原因。其实这和上文提到的三个判定因素息息相关。

先从海外来讲。以美国为例,它们比中国更早去探索医疗创新与转化生态链的架构与模式,且当前已经有了相对完整和系统化的成果转化体系。因此在这样一种环境下成长的科学家,他整体的综合素质很高,因而他创业的成功率往往也会很高。这是个人内在的原因。

另外还有外在环境的原因。近年来,美国学术界对于中国籍科学家的“排斥”愈发强烈,在申报科研经费、科研项目审批等方面,中国籍科学家可能更容易“碰壁”。

但中国却在近年来向这批科学家抛出了“橄榄枝”,无论是政策导向、资金扶持还是资源链接,力度都非常大。这一“进”一“出”,自然也吸引了不少科学家回国创业。

再将目光聚焦到国内。相较于以临床为重心的医疗中心和以研究为主导的科研机构,高校拥有更多面向市场的核心能力,因此在实际产出上,其基于早期项目的孵化效益也更加明显。

#02、创业做什么?

回答完谁在创业,接着就该探讨“他们创业做什么”的问题。

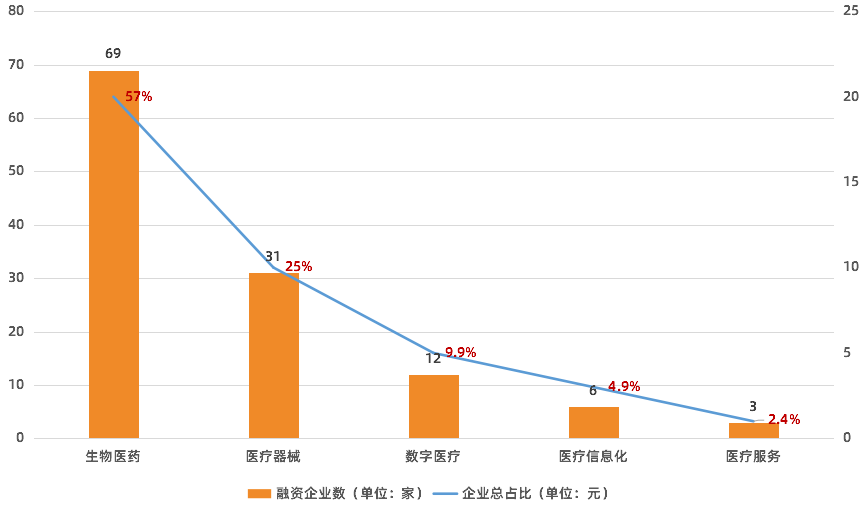

图3.医疗领域早期融资企业细分领域情况

先从大的方面来看。据统计,在今年上半年完成早期融资的121家企业中,“硬科技”企业刚好有100家,总占比82.6%。其中,生物医药类企业69家,总占比57%;医疗器械类企业31家,总占比25.6%。

初创企业硬科技属性越来越重其实也是有原因的。当前,我国医疗领域已经跨过了在传统商业模式下,以“国产替代”为主旋律的创业时代,低垂的“苹果”已经摘得差不多了,未来更多的机会必定是留给那些,真正具有原始创新技术且能满足临床需求的创新型企业。

然后再从细分领域来看。据统计,在今年上半年完成早期融资的121家企业中,合成生物学、脑科学、眼科成为热门领域,共有31家企业,总占比25%。其中合成生物学成为“*赢家”,共有14家初创企业。

以在今年5月完成近亿元天使轮融资的微元合成生物为例,这是一家以合成生物技术为基础的生物制造公司,致力于使用低碳、节能和可持续的方式生产各类化合物,应用于医药、日化、农业、食品、饲料和材料等领域。

事实上,合成生物学、脑科学等都是当前市场关注度极高的新兴领域,初创企业扎堆也是必然的结果。一方面,这些新兴领域正处于起步阶段,有大量科研成果在这一时期诞生;另一方面,这些新兴领域市场空间大,备受资本市场关注,转化成功率因而相对较高。

最后从治疗领域来看。据统计,在今年上半年完成早期融资的121家企业中,聚焦在肿瘤和心血管治疗领域的初创企业共有38家,总占比达到31.4%。其中,肿瘤治疗类企业29家,心血管治疗类企业9家。

事实上,初创企业愿意在这些领域发力也是有原因的。当前,肿瘤和心血管都有着巨大的临床需求,这意味着它相对应的产品市场空间较大,也因此会受到资本市场的高度关注。

正如一位资深风险投资人告诉橙果局的那样,“投早”其实很多时候并不在于创始人,更多的是关注技术本身和赛道选择,因为这是初创企业的“长板”,如果初创企业站在了一个当前有着重度临床需求的赛道,且自身还拥有原始创新技术的科研成果,那它必然会在市场之中走的更快。

#03、谁投了他们?

投资永远是早期医疗市场的焦点。

首先从市场热度来看,早期医疗投资已成为行业共识。据统计,今年上半年,我国医疗领域早期融资事件数高达121起,融资总额更是逼近百亿元,这两项核心数据都较去年同期有爆发式的增长。

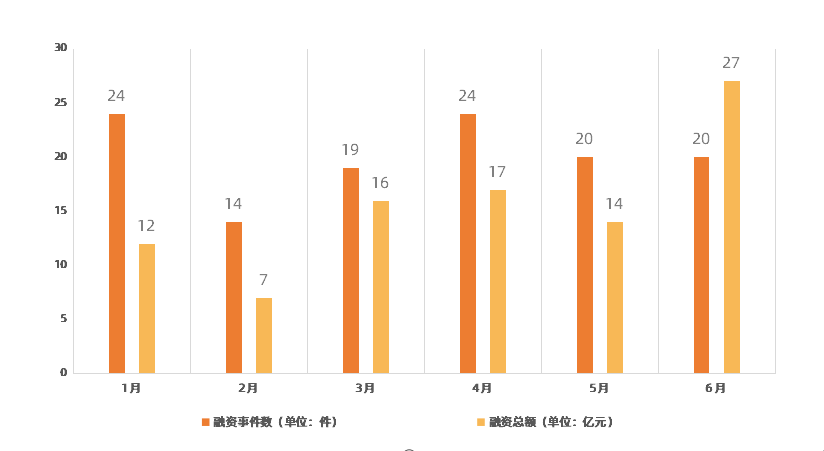

图4.医疗领域2022年上半年各月早期融资情况

再具体到月份,虽然今年上半年受疫情持续性影响,但早期医疗市场仍趋于稳定态势,每月融资事件数均维持在20件左右。

事实上,早期医疗市场在当前有这样的投资热度也是必然的。近年来,医疗领域上市企业年轻化趋势愈发明显,以2021年为例,在98家上市企业中,有31家企业成立时间小于10年,这与以前医疗行业15-20年的上市周期明显大幅压缩。

当上市变得越来越“容易”,相应的,投融资的节奏也在加快,不少企业都在一年之内完成了2轮甚至是3轮融资,这样的融资速度是远超从前的。

因此,在这样一种“快速匹配”的投资环境下,投资界限将变得不再清晰,以往只专注中后期的投资机构,很难再找到一个合适的点从中间切入,只能将目光聚焦到早期项目,从“0”开始培养。

其次从投资额来看,整体“单价”上涨,“亿元户”增多。以过往数据来看,早期医疗市场投资都相对“便宜”,大都在百万级或刚刚达到千万级。但现在已经完全不一样了。

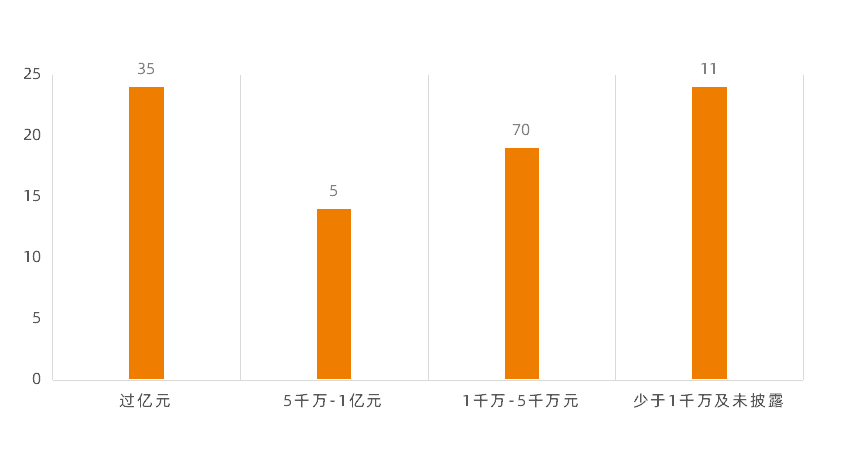

图5.医疗领域2022年上半年早期融资额分布情况

据统计,在今年上半年完成早期融资的121家医疗企业中,有35家早期融资金额过亿元,占比28.9%。其中,BTIT整体解决方案提供商近观科技、细胞治疗药物开发商跃赛生物和实验动物科研服务商灵赋生物成为今年上半年早期医疗市场最吸金的初创企业,早期融资金额均达到2亿元。

除了“亿元户”增多,千万级融资额已成早期医疗投资市场的“标配”。据统计,在今年上半年完成早期融资的121家医疗企业中,融资额在千万级的企业共有75家,占比62%。

早期融资之所以“涨价”,其实是有原因的,核心之一就在于初创企业研发投入比重比以往更高。当前,医疗领域的初创企业大都是“硬科技”出身,所以研发成为企业早期成长过程中非常重要的一环,且投入占比较大。

这从上半年完成早期融资初创企业的的融资用途就能明显看出趋势,绝大多数都将早期资金于产品管线的研发,或者是研发团队的组建等等。

虽然耗费高,但专注于研发其实是非常正确的决定,因为对于初创企业来说,研发一定是它的生命线,也必然会是它未来的增长曲线。但对于初创企业来说,平衡研发投入和营收是在其成长过程中非常重要的一环。

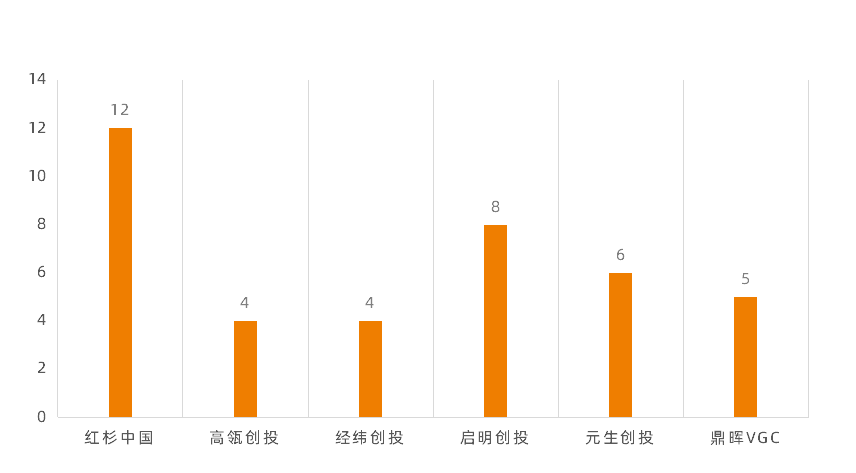

最后从投资机构来看,头部机构相继涌入且交易效率高,科研院校纷纷开始建立“自有资金池”。据统计,在今年上半年完成的121起早期融资事件中,共有177家投资机构参与,主要包括红杉资本、高瓴创投、经纬创投、元生创投、鼎晖VGC、启明创投等多家知名投资机构。

图6.2022年上半年投资机构早期医疗投资事件数

在这之中,红杉表现最为积极,今年上半年共在医疗领域完成12起早期融资,展现出了敏锐的观察力和极强的执行力。

事实上,作为国内最*的投资机构之一,红杉早在2018年就已经开始在早期投资上“有所动作”。他们在2018年率先成立了红杉中国种子基金,并在过去的3年时间里,共链接了13000多名创业者;投资了170多家早期企业,多个已经发展到成长期,其中不少成为超过10亿美金的独角兽。

除了有头部投资机构的涌入,早期医疗市场还多了一种有科研院校“背书”的天使投资机构。以前文提到的近观科技为例,其投资机构队伍中就有上海工研院;除此之外还有晟视科技,其投资队伍中有浙大创新院,这是浙江大学面向浙大优秀科研团队和科技成果的孵化资金。另外还有优信合生,其投资机构队伍有水木清华,这是清华工研院下设的科技成果产业化专业投资机构。

事实上,这样的早期融资模式在以美国为首的发达国家已经非常成熟了,而从实际效果来看,其在早期医疗项目的孵化上也很有优势性。

首先,它为科学家提供了更多投资选择,降低了科学家盲目寻找投资机构的成本;其次,它做到了“精准投资”,即这些投资机构能为初创企业提供与自身业务协同的市场化资源。

最后是它很好地“保护”了科学家,初创项目由于其特殊属性,并不太适合在早期过于“抛头露面”,因此在这样相对封闭的投资环境下,科学家可以在快速与投资人建立信任感的同时,也能保护初创项目的“隐私”。

#04、他们落地在哪?

对于初创企业来说,除了组建核心团队和完成早期融资之外,还有一件大事要做,那就是选择落地地点。

这极为重要。如果一个区域所提供的扶持政策以及它相应的上下游资源,能与初创企业的发展路径匹配,那将为初创企业在早期成长过程中提供巨大的推动力。

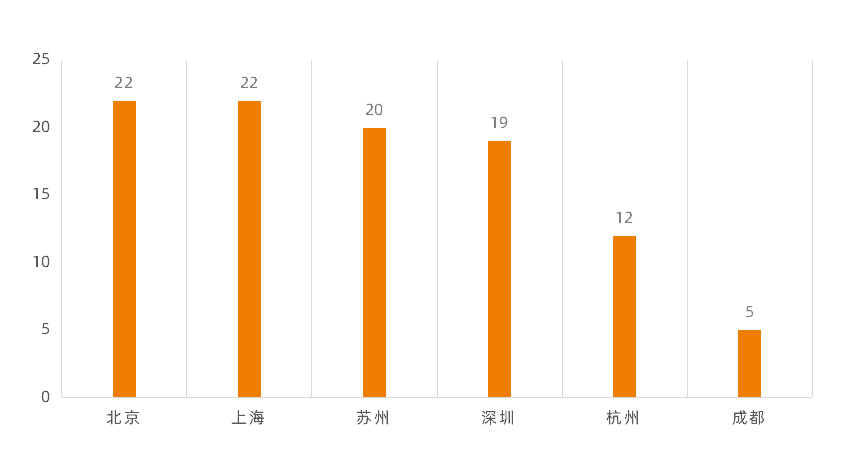

图7.2022年上半年医疗领域早期投资企业落地情况

据统计,在今年上半年完成早期融资的121家医疗企业中,落地地点基本聚集在北京、上海、深圳、苏州四地,落地企业共有83家,占比达到68.6%。其中,上海和北京持平,共落地22家初创企业,苏州和深圳分别落地20家和19家。

在这之中,要重点提及两个城市,一个是苏州,另一个是深圳。先说苏州。作为我国医疗产业版图极其具有代表性的区域,苏州无论是政策的指向性还是整体的生态体系建设以及相应的产业资源,都可以称之为生物医药领域区域产业发展的范本。

也正是因为如此,医疗领域很多初创企业都愿意来此落地。据统计,在今年上半年完成早期融资且落地苏州的20家医疗企业中,有14家为生物医药类企业,有6家为医疗器械类企业,均为硬科技企业,且企业本身都有极强的发展潜力。

说完苏州,再说深圳。作为我国医疗产业版图冉冉升起的一颗新星,深圳近年来在早期医疗市场的发力可谓是相当迅猛。这也直接体现在其数据上,据统计,今年上半年完成早期融资且落地深圳的早期医疗企业共有19家,体量基本与北京、上海、苏州等核心区域持平。未来,深圳将进一步释放其科研优势,并深度挖掘产业资源,必定要在早期医疗市场迸发出更多可能性。

说完四大核心区域,再将目光聚焦到一些亮点区域。首先是杭州,作为全国数字化代表性城市,杭州当前不仅落地了多家头部数字医疗企业,近年来在医疗领域也孵化了一定体量的数字医疗企业。据统计,在今年上半年完成早期融资且落地杭州的12家医疗企业中,有4家为数字医疗类企业。

以在今年1月完成1亿元Pre-A轮融资的璞睿生命科技为例,这是一家兼具全球化创新视野和中国本土化、数字化创新技术转化能力的创新企业,致力于构建健康全生命周期大数据联邦合作网络,利用数字化技术创新与人工智能深度应用,引领生物医药器械临床研究运营、医药商业运营与数字健康服务模式的变革。

另外两个值得关注的城市是成都和安徽。虽然从上半年早期医疗市场的整体数据来看,其效益并不明显,但站在未来的视角,成都和安徽两地有很大可能性会成为早期医疗企业落地的又一个摇篮。尤其是成都,在早期医疗市场向前走的势头已经非常明显。

#05、写在最后

早期医疗市场在当前就等同于娱乐圈的“流量明星”,市场讨论度非常之高,但与“流量明星”不同的是,其数据从现阶段来看还算是不错。今年下半年,随着疫情影响因素减低,市场逐渐放开,早期医疗投资市场可能会迎来真正的爆发期。

但站在一个理性的角度来看,我国早期医疗市场还处于起步阶段,还面临着各种各样的问题亟待解决。

首先从科学家来看,如何在技术上创新,以及如何成为一个合格的企业家,都是他们现阶段需要解决的核心课题;其次从科研院校来看,如何在科学家成果创新与转化的过程中,提供恰如其分的扶持,是他们当前需要克服的难题。

然后是投资机构,如何触达及筛选早期医疗项目,以及如何陪伴早期医疗项目更好地成长,这都是投资机构要尽快解决的问题;最后是地方政府,如何出台更具有指向性的政策,以及搭建好早期项目孵化的生态体系,是其未来招商引资的关键性变量。

医疗领域科研成果的创新与转化从来就不是一个指向单方面的事物,它一定是需要多方的参与,那么在当下,站在这条产业链的每一环都应该更加理性的思考:我应该站在哪里,我能做什么,我的核心能力究竟体现在哪。

附:2022年上半年早期医疗市场投融资情况

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。