Shein需要Cupshe、Zaful这样的对手

如果SHEIN没有在2021年前后被发现并大规模报道,或许它还可以再隐身一阵。创始人许仰天还没有准备好走到台前,聚光灯和话筒就已经举到了他面前。

他还是很少出来发言。但这并不代表,和他做类似生意的跨境电商们没有看到机会。流量纷至沓来时,如果接住命运的馈赠,有时是件名利双收的好事。

作为早期的跨境电商玩家,SHEIN的确是站在*梯队的选手,甚至 是*站在山顶的人。它比第二梯队的Cupshe、Zaful的体量*不止一个身位。

虽然三家都是做服装起家,但发展脉络不甚相同。SHEIN做婚纱外贸起家,此后抓住了女装和配饰的基本盘,Cupshe起初服饰品类较杂,随后瞄准泳装赛道,唯有Zaful,是最早发力服饰细分领域的选手。

尽管是在欧美打天下,但竞争并不比中国市场平和。最早做泳装的Zaful,先遇上了泳装后起之秀Cupshe,而此前并未和这两家正面交锋的SHEIN,在被聚光灯和资本包围后,也开始涉猎泳装领域。

对Cupshe和Zaful来说,这不是后院着火,而是*梯队的巨头,可能会在未来愈加强势地进攻。他们必须要保证在细分赛道的竞争力,才有可能避免被头部玩家蚕食的命运。

当然一切还存在未知。SHEIN或许在进攻的途中遭遇困局。他们供应的一级类目,范围已经从原先的女性和美妆,扩充到如今的家居、儿童和男士等多个领域。虽然远远达不到亚马逊的品类数量级,但对一个用5年做女装,用1-2年做其他新类目的选手来说,还是过于激进和草率。

相比之下,Cupshe和Zaful更像是一个在细分领域缓慢扎根的样本,他们的谨慎和从容,和SHEIN的激进和快速形成了鲜明的对照。

或许对观察跨境电商品牌来说,这两种不同的节奏和风格,反而是一个更具说服力的周期实验,大而全和小而精,到底哪条路才更为长远。

01

泳装出海的时机到了

先聊三者都涉猎的服装领域:泳装。无论是Swimwear还是beachwear,目前美国消费者的品牌列表里,Zaful和Cupshe都应该名列前茅。

中国泳装出海欧美有长期历史,根据WWD的报道,全球泳装产量的70%出自中国。而这其中,辽宁兴城占据四成左右的国内市场。

「而从2011年起,每年8月在辽宁省葫芦岛举办的中国国际泳装展,是继美国迈阿密泳装展、法国巴黎内衣沙滩装展之后,在中国举办的*规模的国际化泳装年度会展」。

WDD,《中国泳装之乡如何走出外贸工厂的桎梏》

这些信息都说明了,中国的确是泳装制造大国。

另一个关键信息是,中国本土的泳装市场并未成熟,包括李宁、安踏和耐克等规模较大的体育品牌很少涉猎这一市场。尽管在迪卡侬的线下门店里还是能够买到泳衣,但在设计和版型上选择相对受限。

即使打开淘宝或京东搜索,线上可挑选的款式也很有限。搜索结果显示,*跳出来都是安踏、李宁的基本款,价位在100-150元之间。唯有一个来自俄罗斯的泳装AtlanticBeach(爱澜绮)属于轻奢系列,价格大约是特步、迪卡侬基本款泳衣的2-3倍。

综合两方面信息能得出的结论是,中国是泳装制造大国,但国内市场目前的发展程度还消化不了这么多产量和库存。出海既发挥技术工艺优势,又能去库存赚钱,何乐而不为。

另外,作为服装中的细分领域,泳装在跨境运输上也有天然优势。

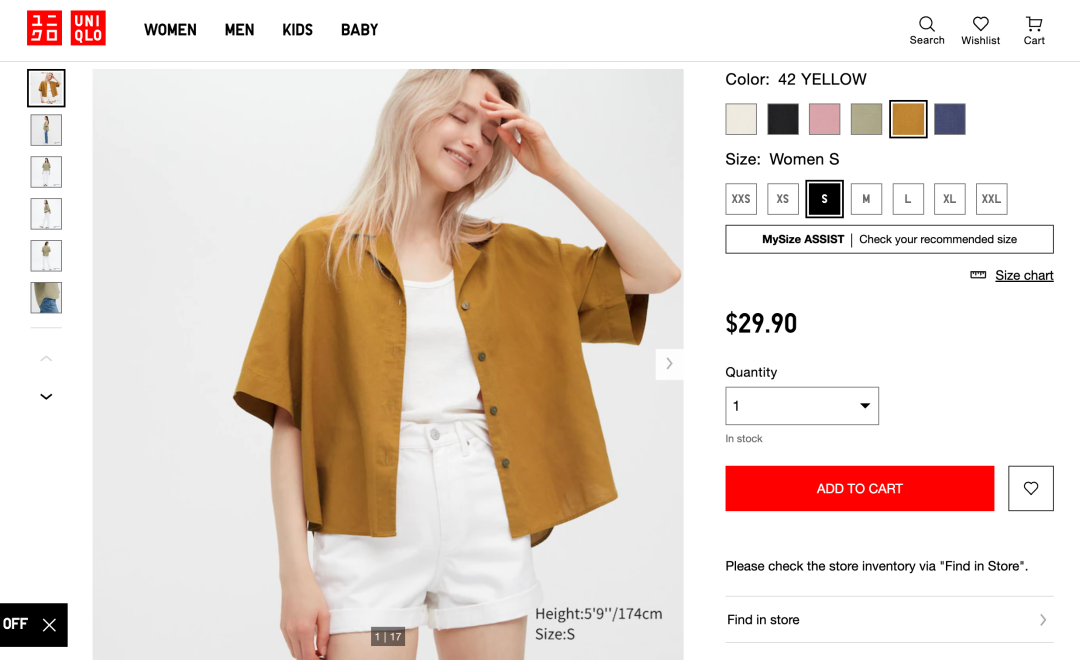

诸如西装、衬衫、牛仔服等品类,在包装过程中会内置「定型条」来避免领口、袖口等特殊部分走形,但泳衣就不需要这个额外环节和包装用料。比如优衣库2022年在美国西海岸售卖的一款半袖衬衫(也类似挺括型T-shirt),领口就用了纸质定型条来处理。而泳装因其面料涤纶、氨纶的特殊性,基本无需担心运输中的挤压、变形问题。

其次,从服装的填箱、打包而说,泳装也具有体积小、质量轻的优势。即使是连体或成套泳衣,封口包装袋的长宽均只有普通上衣的一半。更何况,泳衣还会存在以组打包的情况,比如每12个Bra一起,压缩至一个真空袋,因为到了门店之后也是要被拆袋单件陈列的。

所以,对于跨境电商都会面临的物流成本居高不下这个问题,比起普通服装,泳衣在物流上的确具有成本更低、损耗更小的优势。

目前,无论是SHEIN,Cupshe还是Zaful,三家都把自己的主要生产基地和物流重仓放在了广深。SHEIN的工厂集中于广州番禺,Cupshe的质检工作,部分位于广州东莞的易商洪梅物流园,隔着一条河就是京东的华南物流中心,附近还有国际航运DHL的大仓。

02

谁能押中潮流

此前我们关于SHEIN的报道里,提过一个关键点。小单快反的柔性供应链模式,让SHEIN的产品上新速度极快。根据晚点LatePost的说法,SHEIN一到两个月的上新量就能达到Zara全年的上新量,从设计、打版、加工到交货的速度,几乎在一周之内就可以完成。

这当然极大提升了品牌快速响应潮流趋势的速度,也能够「养叼」消费者的胃口。一旦他们看到其他的快时尚品牌出新速度不如SHEIN时,自然会抛弃那些品牌。

不过,此前的报道都忽略了一个问题。小单快反是供应链上的能力,这从整个服装行业来看是上游,但在实际的服装从设计到出厂直至售卖的过程中,其实位于中间环节。更前端的商品企划过程,也就是「押中潮流」的过程,甚为关键。

优衣库创始人柳井正曾经提到过其商品企划过程,对下个季度潮流趋势的预测,基本上提前40周就开始准备。而诸如耐克等成熟品牌,对于新品推出,企划周期也大多在28周到52周之间。

这些品牌的谨慎,是基于一旦大规模投产,不好卖的款式只能进入折扣渠道。但这也并不意味「小单快反,成本可控」的柔性供应链就能解决一切。光看这八个字,很忽略这批中国品牌在前端市场趋势预测上下的功夫。

实际上,无论是SHEIN还是Cupshe,都有一套押中潮流的方法论。根据品牌官网、领英和猎聘等多方信息显示,Cupshe在洛杉矶或已有、或正在进行时尚买手团队搭建。

在时装买手的岗位职责中,*条就明确提到,需要负责前端趋势分析,尤其是洞察国外的时尚前沿资讯,及时捕捉流行元素,并策划下一季流行的色彩、图案、款式等。

曾在洛杉矶从事时尚买手工作的Chandler告诉我,基于好莱坞在文娱领域的特殊地位,当地的时尚产业特别发达,潮流嗅觉也很敏锐。Cupshe的美国总部设在这里当然「近水楼台先得月」,而且他们在捕捉潮流时会从「珠宝、发饰、包袋、游泳圈、太阳镜和帽子」上下手。

为什么Cupshe从「太阳镜、游泳圈和帽子」上下手反而能押中潮流趋势?Chandler说,这是因为愿意花时间精力去挑选泳衣的消费者,往往在意整体的look。太阳镜、游泳圈、帽子和泳衣都是这个set的一部分。

比如包袋一般在春季就会上新款,虽然不能准确推测和这款包袋能够相得益彰的泳衣是什么样子,但至少能从材质、颜色上推测它不会是什么样子。结合太阳镜、珠宝等信息综合研判,再结合这几年大火的面料、款式与颜色,总能押中几个爆款,

SHEIN采用了类TikTok的算法模式。在SHEIN的官网或APP,用户的浏览、点击和偏好款式等信息会被记录和分析,同时在供应链端响应。一方面,这是动态备货的过程,库存也能良性优化,另一方面,这些点击会勾勒出一个庞大的「潮流元素库」,设计师也有了更多可参考的信息。

03

独立站红利收割期到来

品牌之所以能根据用户的浏览历史、点击款式来大量分析用户的设计偏好和价格舒适带,主要是因为,独立站的红利收割期已经到来。

此前的2017年至2019年,美国电商渗透率都在10-15%左右,疫情爆发后,用户线上购物的习惯正在养成,电商渗透率也随之提升到21.3%。

(数据@Digital Commerce,吴怼怼工作室制图)

这也解释了为什么2020年前后,出海美国的中国服装品牌,尤其是重视经营独立站点的,都迎来了一个集中爆发。无论是最早做独立站的SHEIN,还是后来者Zaful和Cupshe,他们都是最早一批做独立站的选手。

而与他们同时期的出海品牌,选择的大多路径是先做渠道。亚马逊、eBay和阿里速卖通是出海美国的他们最容易想到、也是最普遍的路径。当然后期也有玩家选择用Shopify这样的第三方工具来协助配置独立站,这些做法都有用,但等独立站红利期到来的时候,他们再去大刀阔斧地做独立站,先发优势已经没了。

机会总是留给有准备的人。像亚马逊这样的渠道,基建成熟。大到诸如订单系统、履约执行等流程,小到后台的营销分析工具、库存管理工具(如提示哪些单品好卖,哪些产品需要及时补货),这些工作都已经被平台做了。对品牌商家来说,只需要利用好平台的流量,用好后台的分析工具,并减少执行过程中的失误,总能有不错的销量。

但唯有最早就想啃下独立站的选手,类似于最早经营私域的这批玩家,他们把顾客拉到了自己的盘子里,也才有机会对跨越周期的用户行为偏好进行长期观察。等到DTC品牌风潮在美国起势,用户自然会在独立站里和他们越走越紧密。

早期做独立站并不容易。Zaful当年能把独立站撑起来,一是因为背靠环球易购,二是因为他们也没有急着铺开大盘子,什么品类都上。而是根据美国市场对服装的需求,精准选择了几个类目。

根据Zaful资深运营总监查庆雯此前的说法,独立站的门槛其实相当高。包括底层系统搭建、数据维护、业务流程设计、支付流程闭环、订单履约和售后体系搭建等在内的各个环节,都决定了要完成这些串联、交叉的业务,团队的技术能力、应变能力需要很强,此外公司本身也要愿意花钱、更要有钱做独立站。

这一点,Cupshe明确了泳装这一细分领域后,他们的品类结构调整和优化上其实是越做越深的。比如他们一级分类会明确到连体泳衣(One Piece)、比基尼(Bikinis)和大码泳衣(Plus Size)。

但SHEIN和Zaful不一样,相比之下,SKU庞大、一级或二级类目繁多的他们更像是平台型选手,而非品牌型玩家。

这是我对SHEIN的一点小小担忧,它在打败ZARA的时候用的是比ZARA更快的速度、工厂工人的工作时间、机器不停歇的运转换来的,如果有一天SHEIN不能够再提升速度了,或者其他玩家的工厂端速度赶上来,它的优势还在哪里呢。

况且对潮流的把握上,SHEIN之所以能依靠算法无往不利,那是因为简单的潮流元素堆叠总会命中的正好喜好某一元素的消费者,这种创意和设计也是「商业社会里大规模复刻的工业化内容生产」,而不是品牌在内涵、文化上真正可以沉淀下来的「设计遗产」。

某个角度来说,大规模的扩品、高速度的上新,背后需要有一个数量庞大的设计团队,再加上售卖价格控制在低线,就只能在生产环节上压缩成本。SHEIN的这条路,虽然走通,但也很容易陷入低端制造的陷阱,而不是成为一个伟大的长期品牌。这几年欧美消费者频繁质疑其在环保方面的表现,也就可以理解了。

所以,Cupshe和Zaful,如今成长得稍慢一些未必不是好事。在一个细分领域扎下根去,慢慢做,是能看到一个中国服装品牌在海外真正的成长路径的。

等出海*梯队的SHEIN和第二梯队选手之间的差距逐渐缩小时,回头来看现在每个玩家的打法,或许还会有新的经验教训。

总的来说,SHEIN或许还是很能赚钱,但他们一定需要Cupshe、Zaful这样的对手。这种对手的存在,一是可以让他们不躺在*的证书上睡大觉,二也可让他们在闲暇时偶尔思考,做品牌这件事,是否还有可以做得更好的地方。

参考文献:

1. WWD 国际时尚特讯《中国“泳装之乡”如何走出外贸工厂的桎梏?》

2. 凌壹伍《DTC出海典范,ZAFUL做对了哪些?》,雨果跨境

3.Junjie Wang《类 Shein” 品牌中,谁的赢面*?》, Vogue Business

4.李小歪《SHEIN凭什么征服了美国的年轻人》,吴怼怼

【本文由投资界合作伙伴微信公众号:吴怼怼授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: