烧不化的钟薛高,不只是一场公关危机,也是一个现象级的商业问题。

从2016年马云主张用新零售进行“线上线下+物流”的方式来卖货、刘强东提出了“无界零售”的概念,到昔日淘系掌门人蒋凡在双11狂欢节上九提“新消费”,新消费就变成了公关话术。

秉着把所有产品都重新做一遍的热情,杀入成熟行业的新消费品牌,它们除了概念上的新,还很贵:30多一杯的喜茶、奈雪;20多一盒的高价泡面拉面说;在抖音上爆火的花西子、珂拉琪,单克价格甚至高于YSL等海外一线;除此之外,还有一度上探到60-90元的钟薛高,动辄一碗四五十的兰州拉面,排队7小时的国潮点心等。

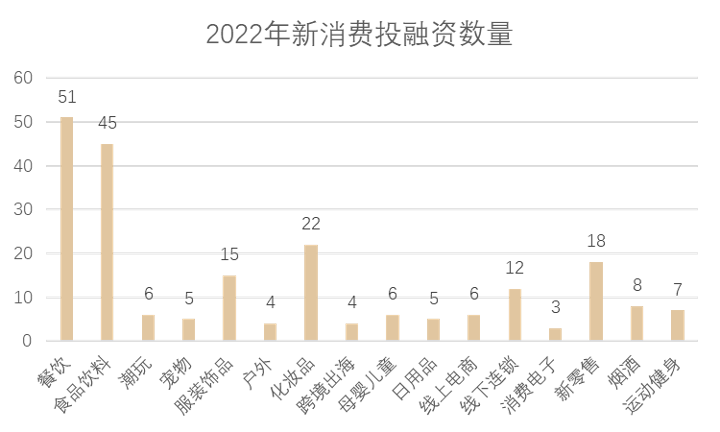

这些新消费品牌总想用高价撑起高端定位,但总是停留在一波流的玩法。热度褪去,人们也不得不冷静思考。据相关数据显示,2021年上半年,整个新消费赛道的融资数量达到595次,交易金额近1270亿元,自此之后情况就急转直下,下半年483的融资数量,金额766.7亿元几乎减半;到了今年上半年,有媒体统计,20个新消费赛道共发生241起融资,累计金额仅过百亿。

2022年新消费赛道投融资数量图源由新眸绘制

4年前的钟薛高提前踩中了预热的节点,去年由原生资本领投2亿A轮融资后,一跃成为资本宠儿;然而A轮之后,钟薛高并无新的热钱涌入,此前创始人林盛那句“我们不缺钱,融资只是为了补充弹药扩张”,在经历了多次信任危机后,也显得有些无力。

与此同时,估值600亿的喜茶一边裁员一边降价,奈雪股票一跌再跌,当消费者摸透了新消费的套路后,关注点逐渐从过去的“新”转移到“消费”上,问题也随之而来:消费者究竟要为什么买单?

从萌芽到衰亡,大部分的新消费品牌只用了三五年时间,就走完了传统品牌几十年的路,莫小仙创始人王正奇认为,“品牌的生命周期不断缩短,能做三年的新品牌非常少。”相较于传统品牌先在生产、渠道、供应链上的重投入来获客,新消费品牌更倾向于短平快的玩法,就像吴晓波说的,“以前企业进入行业的*件事不是去找消费者,而是找一个生产线,先把品牌设计出来再卖出去。但现在是通过流量化的方式先获得一批用户。”

但强营销的打法缩短了生命周期,无论是品牌、产品,还是营销、渠道,同质化都在加剧,随着用户新鲜感的消退,企业获客效率下降、流量成本水涨船高是逃不出的死亡螺旋,部分品牌的投放转化率甚至惨淡在1:0.8左右,以至于一级市场不再以营销费用的ROI作为选择标的的标准,转而看重费用的投入比例。

过去奈雪CEO彭心提到,“消费者觉得贵,但仍然愿意选择,是因为本身价值感足够。”但事实上,纵观这些年层出不穷的新消费品牌,潮起潮落,他们既没有成为中国欧莱雅,也没有成为中国的卡夫或宝洁,更没有成为国际一线的奢饰品牌。在这样一个古老的赛道里,规模巨大不需要被教育,也增速缓慢,注定这是场零和游戏,我们虽然可以在短时间内搞热任何东西,与此同时,也意味着让他们加速走向衰亡。

01

新消费,消费什么?

“你很难想象一个公司上市的时候,有那么多的合伙人。”真格基金创始人王强曾这样谈到,2020年逸仙电商上市的发布会上,23个合伙人上台致谢,从创立品牌,到入驻天猫,再到美股上市,这家成立仅4年的美妆公司,风光一时无两。

年销售额一度超过50亿元、每股高达25美元的逸仙电商,扬言要做中国的欧莱雅,但事实是,除了在2019年取得过0.75亿的净利润,逸仙电商一直处于亏损状态。前段时间,逸仙电商发布公告称收到纽交所函件,股价在连续30个交易日内低于合规标准的1美元,正面临退市风险,截至目前,采取回购等措施后,股价回升至1.5美元左右。

峰瑞资本创始合伙人李丰曾公开表示:*日记的上市,为消费领域投资带来了一定的样板效应,2021年逸仙电商在资本市场的表现,也会继续在消费领域发挥作用。

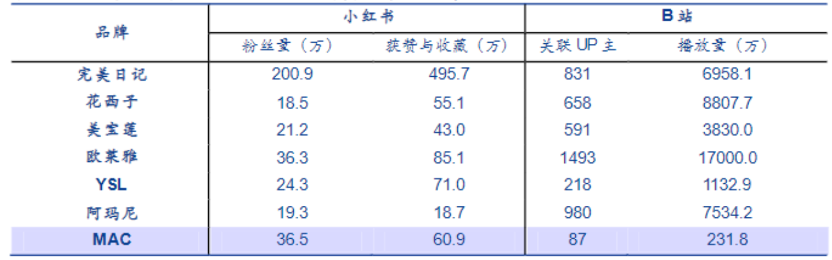

主打大牌平替的*日记,从一开始抓住了小红书的崛起,到无差别的达人投放,又借助抖音等其他渠道展开轮番式的营销推广,其操作手法与花西子、半亩花田一般无二。早期火起来的新消费品牌,大部分都是踩中了新渠道和社交电商的红利,靠DTC营销拉动增长,爆款逻辑可以说是业内共识。

部分彩妆品牌在KOL上投放量图源安信证劵

但成也爆款、败也爆款,每一项爆品的背后,都需要用烧钱来维持热度。以*日记为例,营销费用占比长期在七成左右,依靠营销驱动的营收由2018年的6.4亿,增长到2020年的52.3亿,但与此同时,经营亏损也高达26.8亿元,此前招股书披露,2019年*日记的客单价是114.1元,次年烧掉20亿营销费用之后,这个数字也仅仅提升到120.7元。

一直以来,*日记将欧莱雅作为对标,而相较于后者每年近10亿欧元的研发费用, *日记2018-2020年的研发投入占比仅仅才0.4%、0.8%和1.3%,去年3520万元的研发支出也只划走了2.3%的份额,尚不足9.73亿销售费用的4%,更不必说欧莱雅在全球范围拥有近4000名研发人员和20个各有专攻方向的研发中心。在研发为轻,营销为重的行业背景下,相同的渠道,相似的营销行为,同梯队的价格和产品质量,消费者几乎不存在什么用户粘性。

主打平价的*日记想突破认知,里子不够面子来凑,从集团的战略上看,多矩阵、集团化、高端化成了这家公司寄予厚望的第二增长曲线,但即使旗下已布局小奥汀、完子心选、Pink Bear等品牌,距离高端一线品牌差的也不是一星半点。

不过有意思的是,笔芯0.12g的小奥汀眉笔一支59元,膏体0.8g的小细跟口红售价90元左右,但如果按统一克数计量比较,其价格甚至高于植村秀、阿玛尼等一线品牌,而这也是新消费品牌惯用的“平价套路”。

同样是新消费,相较于*日记们的暗中提价,钟薛高们走的一直是高调路线。

此前有媒体报道称:雪糕是季节性低频消费品,且包括生产成本、渠道费用、人力成本、物流、营销等费用在内的成本不断提高,所以对于商家来说,只有提高单价才能抬高利润。以冷库及冷链物流成本为例,前者每平造价在2000元左右,冷链运输成本比普通物流要高出一半,当中上游的成本流到下游,最终仍需要消费者买单。

数据显示,2015-2020年,中国冰淇淋产品单价平均上涨30%。从生产成本来看,据艾媒咨询数据,2008-2020年,牛奶、淡奶油等原材料成本价格上涨了大约80%。

但问题是,以上几乎是所有雪糕类产品都需要应对的行业现象,为什么小布丁的价格,仍然能控制在五毛或一块?此前林盛在采访中夸张描述成本中的日本柚子是120万1吨,之后又改口是柚子和酸奶加起来120多万1吨,近期抖音上法律大V王海测出钟薛高成本仅1.32元,再次点燃了众怒。

借着新消费从此入场的钟薛高们,市场舆论对他们的包容度越来越低,有观点认为,是环境不景气带来的消费降级影响人们的承受能力。然而国内外大多数成功的品牌,即使往奢侈品的方向去靠,也并没有降低消费选择到激起民愤的效果,反而由于品牌愿意花时间在用料、设计、品牌底蕴上花功夫,从而与消费者建立情感连接赢得了好感,就像林盛曾在采访中感叹:“如果我知道这三年它可以跑这么快的话,我一定会做更充足的准备。”

02

资本从冲动到退烧

“中国的汉堡肯定就是兰州拉面。”去年7月,金沙江创投创始人朱啸虎在节目中透露投资了兰州拉面,认为其具备普适性、标准化、容易扩张的特点,“中国线下有40万家面馆,其中20万家是兰州拉面。”

在此之前,挑战者资本、险峰长青、凯辉基金、高榕资本等纷纷涌入拉面赛道,彼时仅开店30家的马记永,成立两年获得红杉10亿元估值的TS,同样估值上亿的兰州拉面馆还有陈香贵和张拉拉,除此以外,估值超过40亿的和府捞面、30亿的遇见小面,以及获得高瓴资本青睐的五爷拌面,都成了一级市场VC们眼中的香饽饽。

“他们抓住了在商圈、购物中心开兰州拉面的机会窗口。”朱啸虎表示,开在商场的兰州拉面,和喜茶奈雪进军高端市场的故事如出一辙,“且未来至少要一万家店。”

店面扩张是回报资本,在同赛道跑马,一旦增速跟不上扩张,就只能被淘汰。但仅将目前的单店价值乘以一万的算法,并不能拿到融资,更何况店越多赚得不一定就越多,翻台率也非常重要,比如海底捞。

其实在早些年,传统餐饮并不受资本市场欢迎,从供应链、流水管理,到照顾到消费者口味不一,加上食品安全、卫生等监管部门隔三差五来检查,员工队伍特别是厨师也不稳定,草莽生长的餐饮饭馆,并不像能够上市规范的正规军。过去那些被营销讲师讲滥了的网红品牌,雕爷牛腩、泡面小食堂,砸钱营销、连锁开店,从快速爆火到迅速退潮,如今已杳无音讯。

转机发生在2020年,牛市吸引大量美元热钱,TMT投资触顶,新的机会与模式屈指可数,而疫情黑天鹅又将几乎所有行业都蒙上了不确定色彩,也正因此,吃喝玩乐成为了市场中相对确定的资金出口。统计局数据显示,2020年国内社会消费品零售总额同比下降近4%,而餐饮食品等必需品同比增长5.1%。

如前言所述,2021年的上半年,新消费投融资毫无疑问是最火热的赛道,即使当时市场充斥着同质化与价格战,也是资本喜闻乐见的,毕竟后者更倾向于被验证过的商业模式,更喜欢有确定对标的产品,而不是高风险投入的创新。

但好景不长,过了跑马圈地的阶段,流量红利消失,下半年的新消费迅速降温,爆火即*,上市即终点,新消费的资本游戏扬起的泡沫逐渐让人们丧失了信任感。

美妆、茶饮等赛道,*日记、喜茶、奈雪占据头部,成熟期行业的新入局玩家突破难,例如在三顿半占据大部分市场时,时萃、永璞只能以挂耳、咖啡液等新形式错位竞争;而拉面等餐饮行业在短时间内集中爆发,高瓴、红杉、IDG等头部机构推高了品牌估值,其他机构只能越发谨慎。

前有逸仙电商一路阴跌98%,后有奈雪蒸发6成市值,泡泡玛特缩水千亿,一、二级的市场倒挂让资本调整对新消费的估值考量模型,越来越多的投资人与FA逐渐拒绝新消费项目,甚至离开赛道。虽然整个消费赛道并没有彻底哑火,但传统VC们在消费赛道的投资上明显收紧。

泰和资本董事蒋铠阳认为,如今资本更侧重效率指标,例如客单价、转化率、净留存率、履约成本、获客成本等,渶策资本创始合伙人周凌霏也指出,现在资本很少讲ROI,更多的是看营销比例,一味靠营销拉动的企业很难获得青睐了。

接替传统VC的,是一批消费赛道的上市公司或优秀企业,拿到融资后转做了风投的CVC,例如*日记、泡泡玛特、喜茶、元气森林等新消费公司,目的和互联网大厂收编初创公司一样,为了找到第二增长曲线或实现战略协同,寻求新的商业模式,完善产业链布局。

部分新消费CVC及投资品牌图源易观分析

相比传统VC,很多新消费品牌也更亲近于同行业的CVC,毕竟到了2022年,对于消费行业而言,CVC对行业更了解,资源、渠道、经验也会比钱更重要。例如喜茶们的投资为了补充业务缺口,讲出新故事;元气森林将营销、渠道资源化作业务杠杆,扩充品牌矩阵;身兼多职后,如何平衡战略布局与获取投资回报,CVC们面临更大的问题。

03

从用户开始倒推

前段时间,开云、爱马仕、历峰集团陆续发布2021年财务数据,财年业绩均显著超过了疫情前的记录,而与此同时传出来的,是头部奢侈品牌纷纷涨价的消息。

事实上,奢侈品牌涨价已趋于常态化,但由于行业的特殊属性,奢侈品往往拥有更高的溢价能力和灵活的定价权。今年2月初,瑞银表示,“价格灵活性”是奢侈品行业的主要特征之一,并指出“在过去20年里,LV等*品牌的平均价格涨幅是通货膨胀率的2.5倍。”定价权也意味着会驱动品牌的收入增长,也就是越涨越买。

当我们回顾前几年势如破竹的新消费品牌,不论是靠创新弯道超车的新品牌,还是转型求生的老品牌,要么是做圈层,要么是走大众路线,但扎根于成熟赛道的新消费品牌,大多囿于模仿式创新的困局。

想走高端路线,但产品的架构已经被固定,可替代性又太强,新消费短时间内营销造势出来的爆款容易被复制,品牌最终死在了价格战和复购难上。根据BCG发布的中国新消费市场洞察报告,新消费品牌的半年复购率大多低于20%,大于75%的消费者更认可单品而非品牌。

小红书、抖音等平台营销投放法则不再是商业秘密,曾经的流量洼地也变得僧多肉少。市场降温之后,品牌营销增收的边际成本上涨,资本的投资回报周期拉长,甚至看不到回报的希望。此时的新消费,逐渐将目光转向了用户人群。

对比能够成为奢侈品的品牌,我们发现新消费的细分赛道,总是聚焦于吃喝玩乐,这样一来,消费活动往往都发生在前台,而质保、售后、增值服务等后台的链条往往粗糙甚至没有,这也是大部分一般消费品区别于奢侈品的差异点之一。

例如Prada的VIC能够获得固定的折扣,以及提前参与品牌的季末折扣活动;Dior为用户提供礼宾式服务,甚至通过品牌可以购买联名款艺术作品等。为消费者提供专门的修复部门和工匠团队、大部分维修项目为免费的售后服务。但对于一般消费品来说,贴心周到的售后服务为品牌带来好感增量,并非没有先例,此前茶颜悦色和喜茶就曾靠“不满意重做一杯”的服务收割了一波路人缘。

有这样一个故事,据说贝佐斯开会时,会在会议室放一把空椅子,代表“客户”。而会议中也常常听到人们相互质问:这么做是为顾客着想吗?贝佐斯曾说:“我不知道未来会发生哪些改变,但是我知道,有一件事永远都不会变,那就是:我们要做最以用户体验为中心的公司。”

无独有偶,盛田昭夫倡导的“认真观察人们的生活,用直觉判断消费者可能需要的东西,并以此作为指导”,是站在用户角度倒推需求的思维,将商业动作回归到对用户的深层次理解上来,实际是一样的道理。前者坚持的不变,成就了亚马逊全球*购物网站的地位,而后者的用户思维,让索尼在全球打造出了个人音乐播放器的文化风潮。

【本文由投资界合作伙伴微信公众号:新眸授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。