每日优鲜终于迎来“白武士”——7月14日,每日优鲜宣布与山西东辉集团签订战略投资协议,将获得后者2亿元的股权投资。

但每日优鲜面临的种种问题,不是靠一笔“救命钱”就能解决的。

近日,有网友表示:每日优鲜关闭了30分钟极速达业务,全国仅支持次日达配送。

有每日优鲜员工向36氪证实了这一说法,同时表示,“公司6月份的绩效与工资一直拖欠,由原本的7月10日顺延到7月28日。但又有消息说,今天仍无法发放工资,5、6月份的社保也未到账。”

据其透露,每日优鲜从3、4月份开始裁员,原本2000多名员工、现今不足900人,常见供应商上门要款。

36氪从知情人士了解,每日优鲜从去年7、8月份开始拖欠供应商款项,去年年底账期更延长至3个月,而生鲜零售行业的账期一般在45-60天,这也使不少供应商与之暂停合作。

与此同时,每日优鲜的业务线也在裁撤。据《财经十一人》近期报道,每日优鲜曾三天接连关闭杭州、青岛、深圳等9城业务,其站点仅剩北京、上海、廊坊、天津四城,其中廊坊仅一个前置仓点位。

资本市场上,每日优鲜的境况更是一地鸡毛。

5月,由于财报推迟,每日优鲜曾收到纳斯达克的警示函称其“不符合继续上市要求”;6月,由于股价连续30个交易日低于美股*合规股价1美元,纳斯达克向其发出退市通知函,要求其在180天内实现股价回升。

在每日优鲜宣布获得山西东辉投资后,股价一度上涨8%,但很快回落。截至发稿前,每日优鲜每股仅0.236美元,总市值5545万美元,距IPO当天已跌去98%。

打破亏损纪录

迟迟未发布的2021年四季度财报及年报,也印证了外界对每日优鲜的担忧。

7月5日,每日优鲜在官网发布了审计委员会主导的独立内部审查结果。此次审查确定了次日达事业部2021年部分交易存疑,有未公开的供应商与客户之间的关系、缺乏配套的物流信息等。

每日优鲜方面表示,根据审查步骤,已确定了负责执行可疑交易的次日达业务部员工的情况,相关员工已递交辞呈。审查中,没有任何证据表明公司管理层参与或对可疑交易知情。

天眼查显示,7月18日、19日,每日优鲜联合创始人曾斌卸任法定代表、退出公司董事长、经理、监事;原CEO徐正、CFO王珺等管理层也退出“主要人员”。此外,新增孙玉英为法定代表人、执行董事、经理。

对此,每日优鲜称,法人和高管进行变更是为了提高公司运营效率,符合公司法及相关章程的规定,对公司运营没有影响。前述每日优鲜员工也向36氪表示,“新法人只是挂名,实质管理仍是徐正与曾斌。”

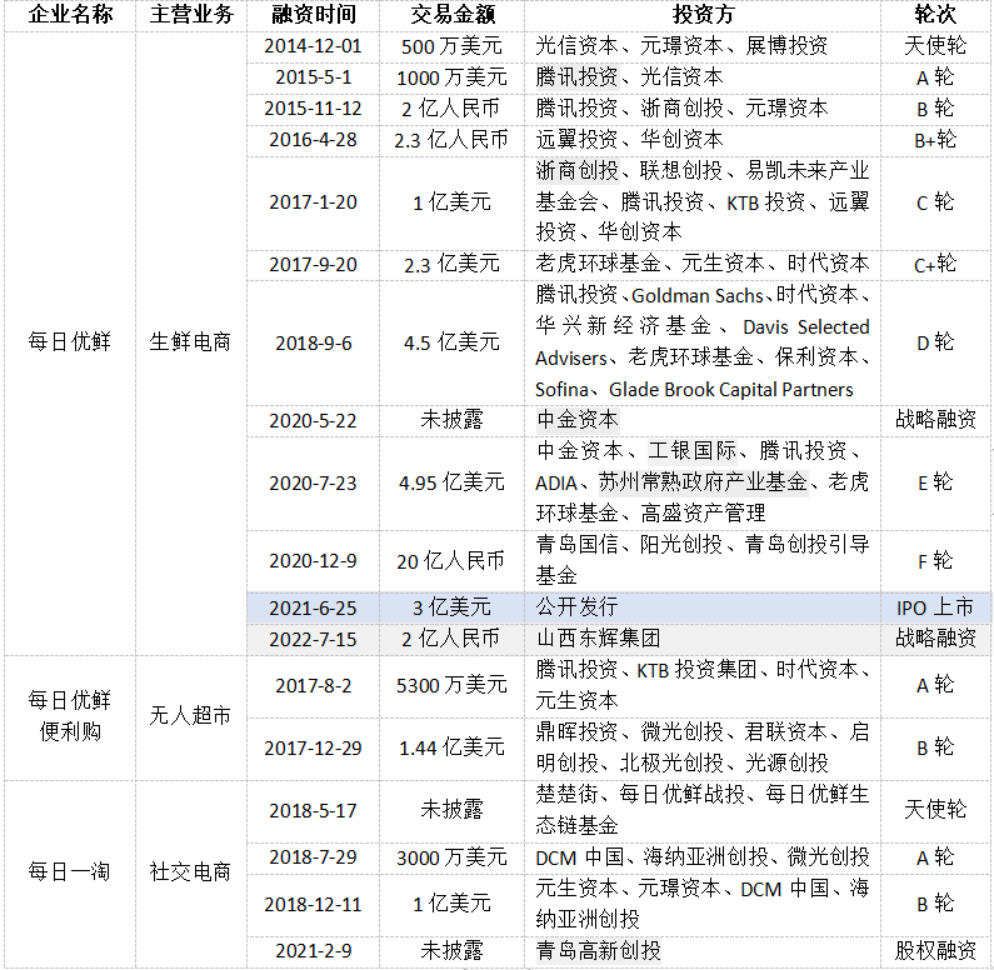

实际上,在上市前,每日优鲜也曾遭遇资金短缺问题,VC/PE的投资却像雪片般飞来,其中还不乏国资背景的资本。

36氪根据公开资料整理制图

梳理每日优鲜旗下子公司也不难发现,无论是主打无人零售的“便利购”、社交电商“每日一淘”,善于讲故事的徐正总能踩中风口,其孵化的新项目也多以子公司的名义融资。

而在本次审查结束后,每日优鲜也调整了财报。其在2021年前三季度的净收入由15.30亿元、18.94亿元、21.22亿元,减少至13.73亿元、16.38亿元、18.58亿元,净亏损不变。

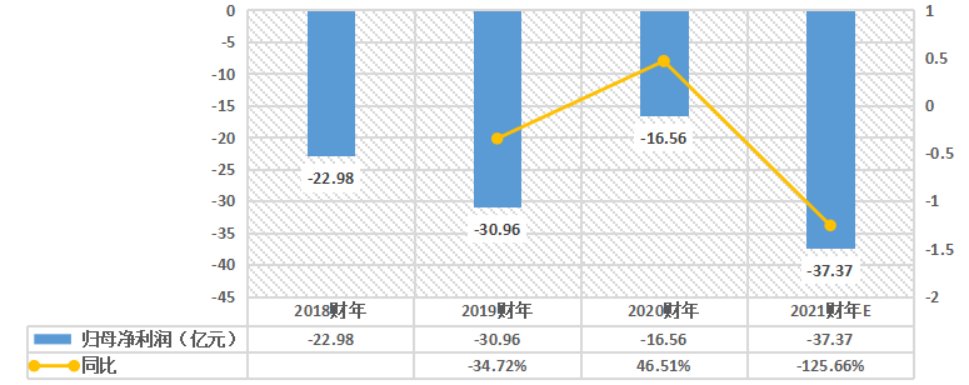

随即,每日优鲜又发布了2021财年的营收预期,预计亏损37.37亿元,打破了自成立以来的亏损纪录。

公开资料显示,2018年至2020年,每日优鲜亏损分别为22.98亿元、30.96亿元、16.56亿元。也就是说,每日优鲜已累计亏损107.87亿元。从亏损缺口来看,2亿元的确难填沟壑。

急需资金的每日优鲜被推上风口浪尖,有市场消息称,每日优鲜正考虑出售子公司股权进行融资,“且子公司的估值比母公司更大。”

对于这种说法,香颂资本执行董事沈萌对36氪表示是“无稽之谈”,出售子公司股权的行为也是为了维系母公司运作的无奈之举。

每日优鲜2018-2021财年E亏损情况

36氪根据财务数据制图

前置仓难题

一直以来,前置仓语境下的生鲜电商始终伴随争议。

反对者认为,前置仓未能证明盈利能力,更多是to VC的模式。更早前,盒马CEO侯毅曾公开表达过对这一模式的不看好,“如果不烧钱、不补贴,前置仓无法获得足够的流量与用户黏性”。

支持者则从需求端考虑,认为前置仓可通过改善运营、提高客单价实现盈利。伴随疫情肆虐,更多消费者也的确接受了线上买菜的形式。

从初衷看,每日优鲜更多希望通过规模化运作摊薄成本,结果却不尽人意,门店数增多之后,亏损也像滚雪球般越来越大。

2018年至2020年,每日优鲜的履约费用分别为12.39亿元、18.33亿元以及15.77亿元,占总收入的比例最高能达到34.94%。业内的普遍认知是,履约费用涵盖人力、物流配送、仓库租金等多方面成本。

有每日优鲜华东区域离职员工告诉36氪,2019年下半年开始,每日优鲜将更多闲置仓与经营较好的仓承包给私人。

对这种加盟模式,每日优鲜官方称之为“微仓”,并打出“0元当老板”的宣传标语。36氪了解到,在华东市场,加盟店主需要交付5-10万块的保障金。在诸多媒体的报道中,店主想要经营一家微仓,至少需要10-30万不等的前期投入。

结果导致,加盟模式或许能在短期使现金回流,却打破了规模带来的成本效应。开放加盟后,每日优鲜负责上货,不参与具体经营。更多人力配送、仓内分拣等成本由店家自行承担。“在上海市场,每日100单会成为加盟仓刚好盈利的门槛,再接单就很可能亏损。”

此外,微仓模式也不利于品控与管理。《IT时报》2019年8月探访发现,每日优鲜上海部分微仓缺乏冷库,整体卫生环境堪忧。2020年,微仓更成为每日优鲜时常引发合伙人纠纷的导火索。

36氪根据公开资料整理制图

对于前置仓的盈利难题,麦肯锡在一项针对零售商的研究报告中早就有清晰的结论——运行前置仓模式的生鲜电商玩家,更需做出考量的是客单价与订单量的平衡。

而多位受访者也向36氪表示,在北京、上海等一线城市,每日优鲜早已盈利。

上述每日优鲜前员工告诉36氪:“2021年,上海300平方米的前置仓月平均成本4万元左右,客单价在40-50元,一天单量能达到1000单。”

2020年疫情爆发后,生鲜电商的客单价大幅上涨,营收向好的每日优鲜却停止了华东地区的拓张脚步,转向华南市场、加速市场下沉。不过,二线城市对“上网买菜”的接受程度很难与一线城市匹敌。

同亏不同命?

从商业模式看,每日优鲜与叮咚买菜几乎没有差别。同样是烧钱扩张、巨额亏损并先后上市,但二者却步入了不同的发展轨迹。

截至6月底,每日优鲜前置仓数量共计631个,不足高峰时期的二分之一,远不及叮咚买菜的前置仓数量。

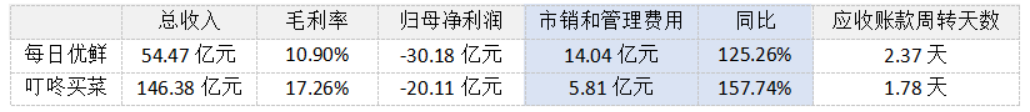

股价表现看,虽同样暴跌,叮咚买菜的股价基本稳定在5-6美元的水平。同时,在毛利率与月活上,二者也已拉开差距。去年前三季度,每日生鲜销售毛利率为10.9%,叮咚买菜则为17.26%。

每日优鲜、叮咚买菜2021年前三季度数据对比

36氪制图

另据Questmobile数据,2019年*季度,每日优鲜的MAU为680万,叮咚买菜为81万;2021年三季度,叮咚买菜的MAU达3471万,同比增长94.2%;每日优鲜MAU为900万,同比仅为15.5%。

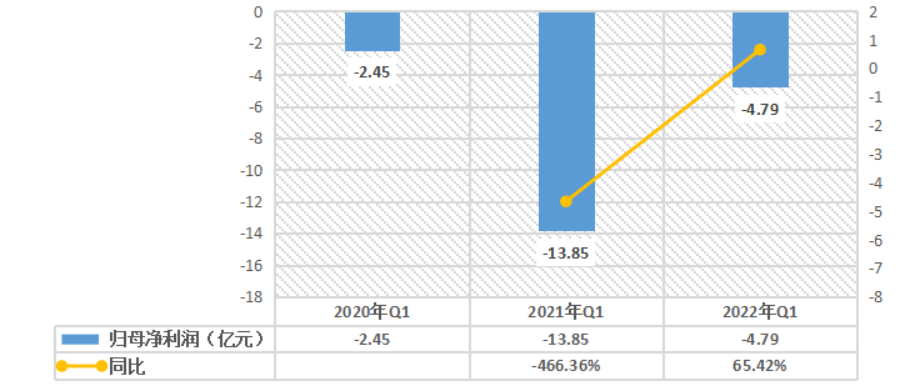

财报说明会上,叮咚买菜创始人梁昌霖表示,公司2022年一季度增长强劲,净亏损率大幅收窄,力争在二季度末实现长三角地区完全盈利。

数据显示,2022财年一季度,叮咚买菜在前置仓模式中的履约支出为14.84亿元,占总营收比例降至27.26%。此外,公司的市场和销售费用同比下降44.7%。

但相比高光时刻,叮咚买菜的业务也在缩减。

不久前,叮咚买菜同样传出从宣城、滁州、珠海、中山、天津等多城市撤出的消息。一季报的亏损收窄,也不能确定未来业绩会翻转。

叮咚买菜2020年-2022年一季度亏损情况

36氪根据财报制图

业内更多认为,虽同样亏损,但叮咚买菜发展的更稳健。

有多家生鲜电商工作经验的业内人士告诉36氪,每日优鲜带给他*的感触是“没有规划、管理混乱”,而前置仓比拼的还是供应链的精细化程度与企业的管理水平。

在该名人士看来,每日优鲜的工作氛围不错,决策却来回变化、没有章程。“比如这个礼拜要求扩店30家,下个礼拜就变成了15家,新店没开几个月又全部关闭。一笔款项上一秒还说能到账,下一秒就被分给其他业务线。”

最为关键的是,不解决现金流问题,每日优鲜就很难在供应链上继续打磨。

今年5月,每日优鲜拖欠供应商款项被朝阳区人民法院强制执行532万,与供应商关系恶化无疑会影响到生鲜商品的SKU数量、造成订单量下滑。

尽管挑战重重,但每日优鲜的行业地位也不容置疑。此次为每日优鲜“输血”的山西东辉集团在现代农业有所布局,双方将围绕农业运营交换各自资源、展开合作。

此外,每日优鲜的“智慧菜场”项目也备受关注。

据悉,每日优鲜将通过“零售云”,为传统菜场提供智慧化的解决方案,搭建一码通等数据中台。目前,该项目已在山东、广东落地。进入2022年后,每日优鲜与叮咚买菜更是在预制菜上有所投入。

也有观点认为,这些新动作只是为了融资、市值讲述的新故事。毕竟,生鲜电商们想要发展,终归还是要回归商业本质,那就是创造利润、让财务模型成立。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。