华大基因,仍然处于旋涡之中。

近日,首都医科大学校长饶毅持续炮轰华大基因CEO尹烨,从科普错误连篇到博士学位“注水”,再到宣扬伪科学……

饶毅与尹烨孰对孰错尚不好下结论,但华大基因业绩不佳却是不争的事实。

据华大基因公告,预计2022上半年净利润为5.8亿元至7.2亿元,同比下降33.7%至46.59%;扣非净利润为5.1亿元至6.8亿元,同比下降33.95%至49.98%。

净利润缩水,是华大基因的传统艺能?华大基因有耐心,为何资本没有了?华大智造上市在即,华大基因的“基因界富士康”本质要藏不住了?

01

业绩褪色,市值重返2018

“科技服务能到一百亿元,医学服务能到一千亿元,人人服务能到一万亿元。”华大基因董事长汪建曾如此憧憬。

汪建画的大饼,资本市场一度颇为买账:华大基因2017年上市之初,一口气斩获18个涨停,好不风光;之后数月,股价继续攀升至261.99元,市值破千亿元,相比最初78.85亿元市值,涨了足足逾十倍。

一时间,“基因界腾讯”的名号响彻资本市场。

然而,华大基因的弱业绩与强预期格格不入,非但营业收入增长乏力,2017年~2019年净利润更是缩水,哪怕补贴上升也无济于事。

理想很丰满,现实很骨感。

华大基因遭到资本用脚投票,市值一落千丈,直到碰到2020年的“黑天鹅”,才咸鱼翻身,*大业务由生育健康检测迭代为新冠核酸检测。

尽管如此,华大基因依然被业绩缺乏成长性与可持续性所困扰。

据华大基因财报显示,2021年的营业收入为67.66亿元,同比下滑19.42%,净利润为14.629亿元,同比下滑30.08%;2022年*季度营业收入为14.30亿元,同比下滑8.52%,净利润为3.304亿元,同比下滑37.06%;到了2022上半年,净利润缩水的幅度,又进一步加剧。

此外,华大基因的现金流更为糟糕。

截至2022年*季度,华大基因的每股现金流为-1.629元,创了2017年以来的新低,这意味着其现金流绷紧、经营压力陡增。

现金流绷紧

此背景下,华大基因的市值遭受重挫,截至2022年7月25日仅剩下273.6亿元,回到2018年的状态,抹去疫情期间的全部涨幅。

而与之对应的是,同为新冠检测赛道的九安医疗,却赚得盆满钵满。

九安医疗预计2022年上半年净利润为151亿元~155亿元,同比增长274.66倍~281.97倍,暂为A股的“预增王”。

从这个角度来看,华大基因似乎掉队了。

一名私募人士告诉锌刻度:“这两三年,华大基因积极参与抗疫,火眼实验室为新冠检测立下了汗马功劳,这点毋庸置疑。但是,华大基因面临的内忧外患,并没有因为疫情而消失。”

02

靠撞大运赚钱,并非长久之计

抛开业绩不谈,华大基因亟待解决如下四个问题。

首先,新冠检测费用不断走低。

疫情以来,新冠检测能力不断提升,检测费用不断降低,以广东为例,初期每人均价为143元,2022年5月20日起单人单检价格不超过18元,而混合检测从最初每人20元降至不超过5元。

这么大力度的降幅,对相关企业的而言,再无暴利可言,唯有“薄利多销”这一个选择。

更为糟糕的是,疫情总归是会过去的,新冠检测早晚不再是“刚需”,那么华大基因则需要填补空白。

其次,基因检测竞争加剧。

基因检测是华大基因赖以成名的业务,而生育健康检测更曾经是华大基因的业务基石,不过由于门槛不高,后入者不断涌现,市场早已从“红海”走向“血海”。

最有力地证据,就是“华小”的不断出现。

华大基因的离职者创办了超过20家基因公司,它们被外界称之为“华小”,除了一两家公司剑走偏锋,大多数都想的是复制华大基因的成长。

其中,贝瑞和康堪称“华小”的代表,其两位创始人一个是华大基因的昔日高官,另外一个是原Illumina亚太区负责人,两人联手的结果是短短几年在无创产前基因检测领域贝瑞和康与华大基因分庭抗礼,更为重要的是前者比华大基因还先一步上市。

换而言之,华大基因的传统业务缺乏想象力。

再次,重营销轻研发。

2018年~2021年,华大基因的研发费用分别为2.609亿元、3.173亿元、6.196亿元与4.871亿,而销售费用分别为5.143亿元、6.187亿元、10.78亿元与12.38亿,销售费用远远大于研发费用。

更为重要的是,华大基因2020年的研发占比为7.21%,而2021年的研发占比为6.88%,不升反降。

涨营销降研发

据同花顺数据显示,A股2021年共有11家研发费用占营收比例超过100%的公司,其中9家为医药生物企业,且头部医药企业的研发占比多在10%以上。

也就是说,华大基因并不是一家以研发为底色的“高科技”企业。

如此一来,资本似乎失去了耐心。

譬如,高瓴资本贵为华大基因第七大股东,昔日持有421.95万股,在2022年*季度退出了十大流通股东的序列。

这意味着,高瓴资本大幅抛售了华大基因。

03

华大基因,本质是“基因界富士康”?

事实上,含金量高的是华大智造,而非华大基因。

同属一个集团的华大智造成立于2016年,相比成立于1999年的华大基因,只能算是一个“小兄弟”,但在产业链上的地位却高于后者。

据公开资料显示,基因产业链可分为上游、中游和下游,上游是核心物料,由基因测序仪、特殊试剂、专利技术构成,中游是测序分析,用基因测序仪、特殊制试剂等分析采集的基因获得最终数据,下游是医院、第三方机构等渠道,它们负责提供用户的基因。

显而易见,华大智造处于上游,而华大基因处于中游。

一名业内人士告诉锌刻度:“通过收购Complete Genomic,华大智造开启了国产基因测序仪的替代之路,将行业老大Illumina逼到了墙角,双方在全球多个国家和地区展开了专利诉讼大战。”

该业内人士进一步指出,国产基因测序仪上位的好处是检测成本大幅下降,客观上促进了基因检测的下沉,也为基因公司的涌现提供了必要的土壤。

简而言之,华大智造才拥有“护城河”。

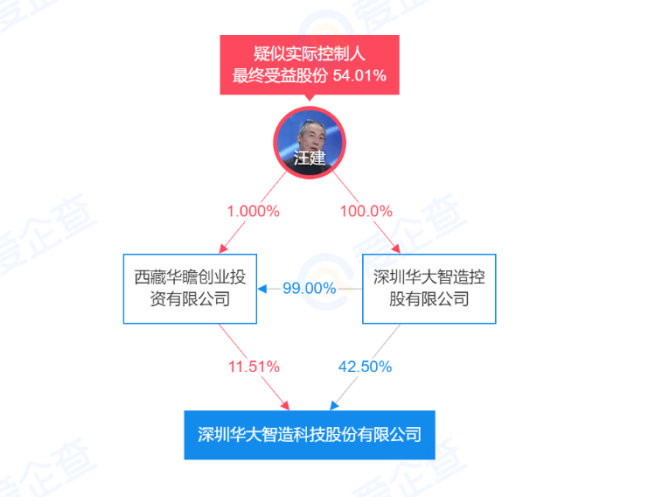

图源:爱企查

换个角度看,华大智造可类比英特尔、高通等芯片巨头,华大基因可类比富士康,这或许就可以解释后者为何长期业绩不如预期。

目前,华大智造正在紧锣密鼓地谋划着登陆科创板,渴望募集25.28亿元,用于提升智能制造、补充流动性等。

据华大智造的招股说明书显示,2017年至2020年9月,营业收入分别为8.02亿元、10.97亿元、10.91亿与17.40亿元,呈现稳步增长的趋势,而净利润分别为0.47亿元、1.08亿元、-2.39亿元与1.62亿元,波动较为剧烈。

总而言之,华大基因虽然名头依然响亮,但业绩滑坡的趋势却难以扭转,毕竟撞大运并非长久之计,而未来华大智造登陆科创板,华大基因的“基因界富士康”本质就要藏不住了。

那么,留给华大基因自我救赎的时间不多了。

【本文由投资界合作伙伴微信公众号:锌刻度授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。