Tims中国的上市计划有了新进展。

8月18日,空白支票公司(SPAC)Silver Crest大多数股东批准了其与Tims中国合并上市的计划。早在7月20日,二者的业务合并已被美国证监会宣布生效,合并后的实体公司将在纳斯达克以新股票代码“THCH”和“THCHW”交易。

此次Tims中国采用了较为新颖的“SPAC+PIPE”组合上市模式。

与传统“借壳上市”不同,SPAC(Special Purpose Acquisition Companies)由基金公司先造一个壳,首次公开募资后,在规定时间内(一般为2年)通过合并、收购等形式并购一家标的公司,使该公司间接上市。

PIPE则为“上市私募股权投资”,基金公司可根据一定的折扣价格购买上市公司股份。

“这类似国内的定向增发。”香颂资本执行董事沈萌告诉36氪,PIPE的好处是不需要面对一般投资者做路演,但要给圈定的投资基金较多折扣。

选择“SPAC+PIPE”的路径,隐约透露出Tims中国急迫的上市心态,今年3月的股权融资后,Tims也将入场估值下调了近3亿美元。

沈萌认为,估值的下调或为能与SPAC更好达成合并交易,且美股SPAC热潮已然退却,中国咖啡市场的竞争压力在加大。在“预期转弱、疫情常态化”的大环境下,投资者对Tims中国的市值表现更谨慎。

尽管Tims中国CEO卢永臣始终表示,“没有谁取代谁”、“是大家一起培育咖啡市场”。不过Tims从进入中国起,就被更多与瑞幸比较。

现如今,Tims中国已然站在资本市场的门前,其能否讲出新故事,犹未可知。

01

资本助推上市梦

1964年,多伦多冰球队传奇后卫Tim Hortons在加拿大汉密尔顿创立了*家Tims咖啡。

凭借创始人的励志故事,Tims咖啡在加拿大本土的市占率超过星巴克的9倍以上。在中国市场,Tims却是一位姗姗来迟的“新玩家”。

2018年,Tim Hortons母公司RBI和笛卡尔资本合资成立Tims中国。次年2月,Tims中国的*家门店在上海人民广场开设,这也是Tims咖啡在全球的第4850家门店。

彼时,业内的焦点几乎都聚集在星巴克与瑞幸的战事。后者以“挑战者”的姿态高调出现,用“数字化”的打法烧钱扩张,不到一年就开出了2000家门店。

对比之下,此时的Tims中国仍处于摸索阶段。

与加拿大市场相同,Tims中国延续了其“性价比”的战略,产品定价比加拿大略高,集中在15-30元的中档位,并自建中央厨房,提供鲜食产品。

本土化上,Tims中国顺应了中国消费者的习惯,增加了暖食、降低了甜品甜度。

2019年5月,瑞幸迎来高光时刻,成立仅18个月后“闪电式”上市,其后半程却充满荆棘。

2020年6月,瑞幸因财务造假停牌,“互联网咖啡”神话破灭。几乎同时,Tims中国获得腾讯上亿元的战略融资;2021年2月,腾讯再度跟投。

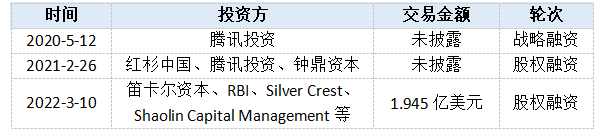

Tims中国融资历程,36氪根据天眼查制表

从股权结构看,Tims中国有同样豪华的资本阵容,在与Silver Crest合并前,腾讯直接持股14.9%的股权,红杉资本持股11.4%,Tims Hortons持股8.6%,钟鼎资本持股5.7%。

与腾讯常见的“5%的投资策略”不同,对于Tims中国,腾讯是“出钱又出力”。

商业模式上,消费者通过Tims小程序、外卖平台下单。截至2021年末,其会员规模达到600万,自营门店的数字化业务营收占比达73%。Tims与腾讯的合作也从微信端延伸到腾讯音乐、电竞等平台。

资本的不断注入,使Tims中国有扩张的底气。

截至2021年底,Tims中国共在21座城市拥有390家门店,其中自营门店373家,特许经营门店17家。

另据窄门餐眼数据统计,截至今年7月,Tims中国咖啡门店数达到450家。这意味着,三年以来,Tims中国几乎每3天开一家门店。

在包括盘古智库高级研究员江瀚在内的更多观察者看来,Tims中国的发展逻辑与瑞幸相同,都遵循互联网打法。

“即通过大规模营销来推动业务,用资本杠杆的形式提升门店数量、做厚自己的资产,最后获得资本市场的优势。”

而Tims进入中国之初,确有“筹谋上市”的影子。这要从其背后的重要推手——汉堡王运营商、土耳其公司TFI说起。

据早前报道,2017年,TFI曾计划赴美上市,于2018年撤回了IPO计划。后续又有报道称,其运营的汉堡王中国或在港股上市,后续同样不了了之。

有观点认为,TFI上市搁置的关键在于盈利能力不稳定。或因此,TFI将目光转向Tims咖啡,瞄准了中国咖啡市场的发展。

据介绍,Tims咖啡与汉堡王为“兄弟公司”,二者母公司皆为餐饮巨头RBI。今年3月,RBI国际业务总裁David Shear数次提到Tims中国的广阔前景。

但与汉堡王在中国市场的运营一样,Tims中国仍需思考上市后的盈利方向。

02

越扩张、越亏损

与瑞幸早期的扩张路径一样,Tims陷入了亏损扩大的窘境。

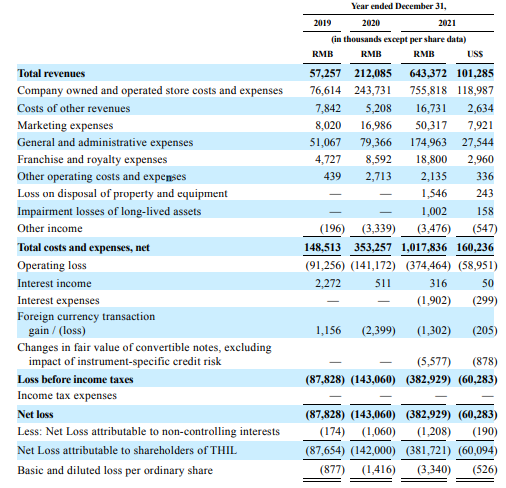

据Silver Crest数据,2019至2021年,Tims中国的营收分别为5725.7万元、2.1亿元和6.4亿元,主要来自“自营门店的产品销售”、“加盟费”、“其他加盟业务”和“电商业务”。2021年,四大业务的营收占比分别为95.9%、0.3%、1.5%及2.2%。

从上述数据可以看出,2021年是Tims中国发展最快的一年,其营收猛增203%,是2020年的3倍以上。但净亏损也成倍增加。

数据显示,2019至2021年,Tims中国的净亏损分别为8782.8万元、1.4亿元和3.8亿元,2021年净亏损较2020年扩大2倍以上,3年合计亏损超6亿元。

36氪根据招股书截图

招股书中,Tims中国将亏损大增的原因归咎于疫情与上游原材料的上涨。

据其所言,2020年1月底和2月,其总销量下降约疫情前的20%-30%。2022年3月起,门店端再度受到疫情影响,包括门店数最多的上海。

同时,全球的通货膨胀使原材料成本增加。

招股书表明,自Tims中国成立以来,咖啡豆单价持续上涨,“2022年1月的咖啡豆价格比2021年高出约16.6%。”从Tims的财务数据看,其2021年的原材料成本为2.07亿元,占总营收比32.3%。

受此影响,2022年初,包括Tims在内的众多咖啡品牌上调了产品价格。Tims中国招股书显示,1月起,其每杯饮料的售价增加1-2元人民币(约标价的5%-8%),促销折扣率降低了3%-5%。

由于提价,Tims中国的产品利润率相对稳定。但招股书强调,“成本如果持续增加,无法保证能继续提价以保持利润。”

戏剧化的是,同样在疫情影响下,经过一定时期的涨价与关闭低效门店,瑞幸最新财季营收大增。

2022年二季度,瑞幸营收上涨72.4%至4.93亿美元,与星巴克中国二季度(截至7月3日13周)5.4亿美元的营收进一步缩小。

粉单市场,瑞幸股价一路上扬。截至9月1日收盘,其报价17.23美元,相比退市时的0.98美元开盘价大幅提升。

业内普遍的观点是,除数字化外,瑞幸*的创新在于“Pick up自提店”。

该店型面积仅能容下操作台与2-3张咖啡桌,大多分布在写字楼、街边等。在瑞幸2019年披露的招股书中,Pick up门店数已超过总门店的90%。更小、更灵活的店型也解决了租金连年攀升的难题。

很快,这样“小店自提”的模式被Manner、Tims等学去。

需要注意的是,尽管星巴克陆续推出“专星送、啡快”等业务,其发展仍以“第三空间”的线下服务为主,门店更大、更集中在一线城市。这导致,星巴克受疫情影响更深重。从Tims的财报看,其亏损扩大的问题或也在于店型。

截至2021年末,Tims中国共拥有30家旗舰店、275家标准店和85家Tims Go门店。其中,标准店是主力,Tims Go为自提门店。

中信证券的研究表明,Tims中国的标准店坪效在3.1万元,Tims Go的坪效在4.9万元,后者资本回报更优。

实际上,在加拿大市场,收租才是Tims咖啡的主盈利点。凭借强势的品牌能力,Tims咖啡以更低的价格获得门店,再转租给加盟商。在中国市场,Tims品牌能力较弱,还不足以推动“二房东”业务。

03

虚火还是机遇?

纵使亏损在扩大,Tims中国并没有停下扩店的脚步。

2018年进入中国市场初期,Tims的目标是“10年间开出1500家门店”。不久前接受《中国企业家》采访时,卢永臣又将这一计划调整为“2026年增加到2750家门店”。

Tims对中国市场的重仓押注,使本就拥挤的国内咖啡市场战事升级。

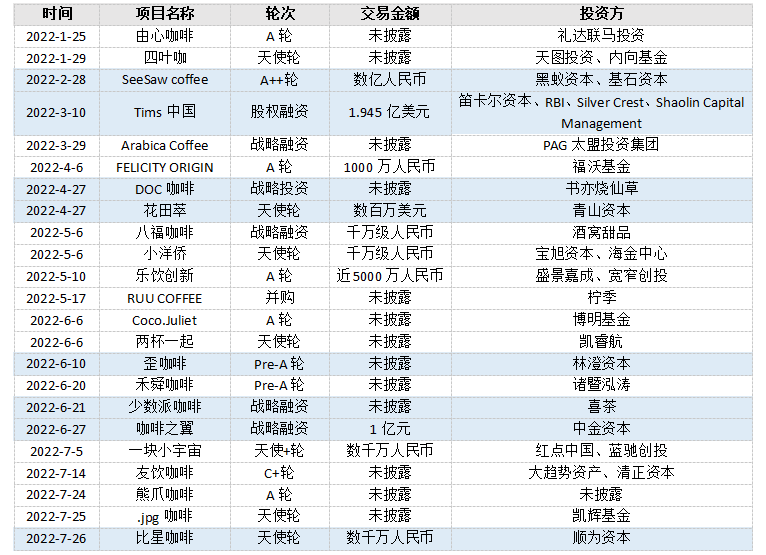

天眼查不完全统计,进入2022年来,咖啡赛道发生的融资事件超过20起。其中不乏咖啡之翼、Seesaw coffee等明星项目。同时,为实现新的市场增量,“茶颜悦色、喜茶”等茶饮品牌加入了战局。

2022年咖啡项目融资事件,36氪根据天眼查做表

除了Tims公布了开店计划外,McCafé(麦咖啡)预计2023年超过4000家;今年3月,Manner宣布“10城同开200多家新店”。

“老大哥”星巴克方面,创始人舒尔茨的回归令人期待。其中国区董事长王静瑛也重申,“年底要实现中国门店数6000家的目标,以及继续投资于产品创新。”

值得关注的是,“小蓝杯”已重回牌桌。2022年第二季度,瑞幸咖啡门店数已超过7000家,成为中国市场门店数最多的连锁咖啡品牌。

近年来,中国的咖啡消费需求高速增长。

艾媒咨询数据显示,2025年,中国咖啡市场规模将从2020年的3000亿元增至1万亿元。迈进万亿俱乐部的前夜,没有玩家希望自己被落下。

不过业内对中国咖啡市场的规模一直存在争议。瑞幸退市后,似乎更难说清究竟是“虚火”还是“真繁荣”。

普遍的观点是,一线城市的咖啡市场已趋于饱和,伴随租金、人力成本的上涨,新品牌已没有太多机遇。与之伴随的,是中国低线市场的咖啡消费兴起。

据美团美食发布的《2022中国现制咖啡品类发展报告》,新一线和三线城市的咖啡门店数量增速最高,接近19%。外卖数据上,三四五线城市的咖啡订单量同比长超200%。

可以肯定的是,低线市场的咖啡消费仍需更充分的培育。

多年前,星巴克就开启了市场下沉计划,推进相对缓慢。瑞幸为“将本增效”关闭的门店也多集中在三四线城市。

另一层面,区域性的咖啡品牌开始被资本关注。据悉,歪咖啡Y COFFEE已在宁波、舟山开出近20家直营门店。且在低线市场,咖啡品牌们会与“蜜雪冰城”们直接竞争。

不管如何,Tims中国已被推至台前。上市后,“小红杯”将面临资本市场更严苛的审视。

为了进一步缩小短板,Tims中国已与中石油旗下易捷咖啡达成合作,将推出小店型、并共同研发即饮产品。营销方面,Tims选择了流量小生杨洋为代言人、并与抖音等新平台试水联动。

毋庸置疑,Tim Hortons是加拿大的国民品牌。但对于当下的中国消费者,无论是咖啡口味、产品力还是品牌形象,这个印着枫叶标识的“小红杯”仍然面目模糊。面对战况正酣的咖啡消费赛道,Tims中国需要做的还有很多。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。