“价格战”中场休息后,快递业进入相对理性的发展阶段。

据国家邮政局最新数据显示,8月中国快递发展指数为311,环比提高12.9%。8月全国快递业务量预计达到96亿件,同比增速为4.5%。行业整体运行平稳,恢复势头良好。预计9月将逐步走出行业淡季,快递业务量单月有望达到100亿件左右。

从半年报数据来看,头部快递公司业绩均有大幅改善。其中,顺丰控股(002352.SZ)业绩增速最高,上半年扣非归母净利润大增550.20%。“通达系”快递公司净利润也有不同程度的提升。而头部快递企业业绩的显著改善,与行业单票收毛利提升、无序低价竞争得到初步遏制有关。

国家邮政局市场监管司副司长林虎曾公布过一组数据:2021年,全国快递业务量超过了千亿件,全国快递业务收入完成10332.3亿元,首次突破万亿元大关。随着快递行业进入存量竞争阶段,头部快递企业加紧扩张并购步伐,纷纷入场新业务,试图寻找第二增长曲线。

业内人士表示,随着疫情持续向好和监管机制的完善,下半年快递行业将大概率延续回暖行情。但行业竞争度会继续提升,头部快递企业也将加速分化。

01

头部公司盈利水平显著改善

2022年上半年,在国内疫情多点散发、经济承压的大背景下,快递行业呈现“前高后低、逐步回升”的发展态势。

据国家邮政局公布的数据,上半年全国快递行业务量累计完成512.2亿件,同比增长3.7%;其中6月份快递业务量创下年内新高,完成102.6亿件,同比增长5.4%。整个快递行业业务收入累计完成4982.2亿元,同比增长2.9%,在疫情冲击之下展现出了极强的韧性。

分季度来看,2022Q1快递业务量显著增长10.47%,Q2受疫情影响,同比下降1.72%;单票收入方面,Q1月均同比下降4.91%,Q2企稳回升,同比上涨1.33%。行业在疫情的冲击下展现了充分的增长韧性,呈现出淡季不淡的特征。

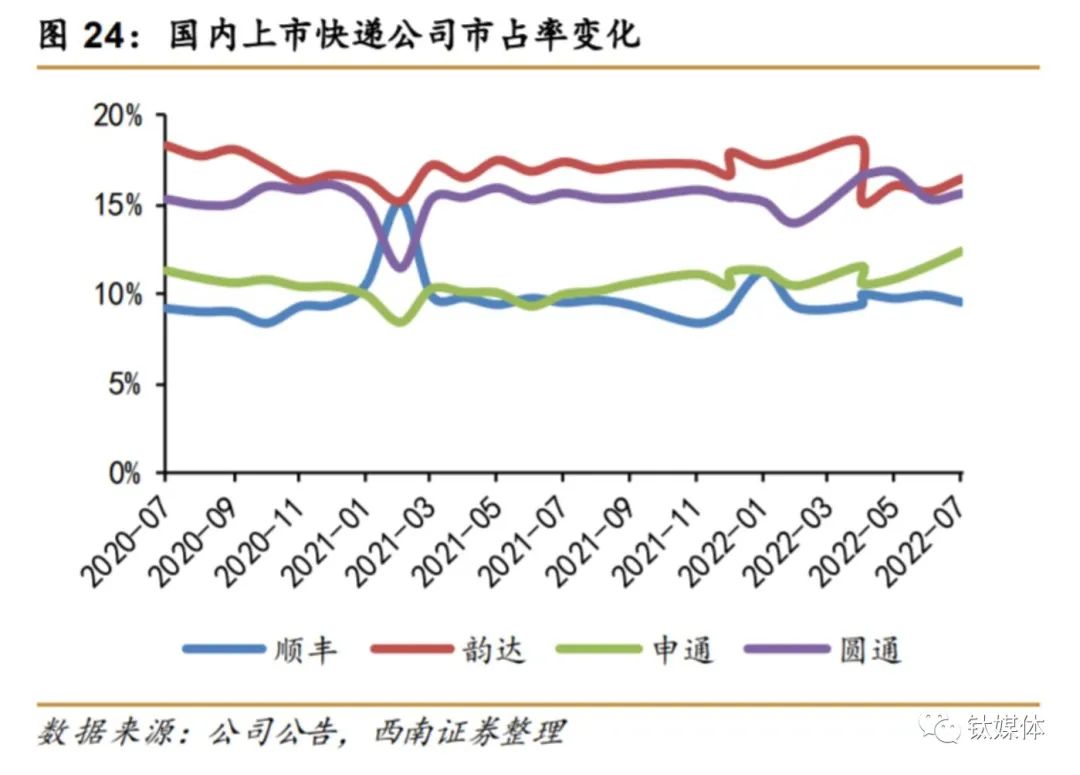

头部快递公司市占率变化

头部快递上市公司在2022年上半年业绩出现大幅改善。其中,业绩增速最高的是顺丰,上半年实现营业收入1300.64亿元,同比增长47.22%;归属于上市公司股东的净利润为25.12亿元,同比增长230.61%,扣非归母净利润大增550.20%

值得注意的是,顺丰控股业绩的提升,得益于收购嘉里物流后相关业务收入并表。据悉,合并嘉里物流后,公司供应链及国际业务不含税营业收入465.3亿元,同比增长442.7%。而顺丰控股传统业务板块增速放缓,营收占比最高的时效快递业务(不含税),上半年实现营业收入492.6亿元,同比增长5.1%。

上半年圆通速递(600233.SH)主营收入250.66亿元,同比上升28.58%;归母净利润17.74亿元,同比上升174.72%。值得一提的是,在疫情严重的二季度,圆通速递单季度归母净利润9.03亿元,同比上升228.38%,同期经营活动现金流为23.72亿元,同比增长92.52%,表明企业真实盈利能力持续提升。

“通达系”中,申通快递(002468.SZ)归母净利润增速最高,达到228.9%。半年报显示其上半年实现营业收入150亿元,同比增长35.8%;归母净利润1.9亿元,同比扭亏为盈。此外,公司上半年快递单量约56.8亿件,同比增长17.5%,高于全国快递单量增速,这也让其市占率进一步提升到11.1%,较上年同期增加1.3%。

韵达股份(002120.SZ)上半年业绩增速排名垫底,或与Q2业绩不达预期有关。公司上半年营收为228.26亿元,同比增长25.36%;归母净利润5.46亿元,同比增长22.41%;其中Q2归母净利为1.99亿元,同比下降37%。市占率方面,韵达股份上半年同比下降0.2%至16.6%,不过目前仍*其它头部上市公司。

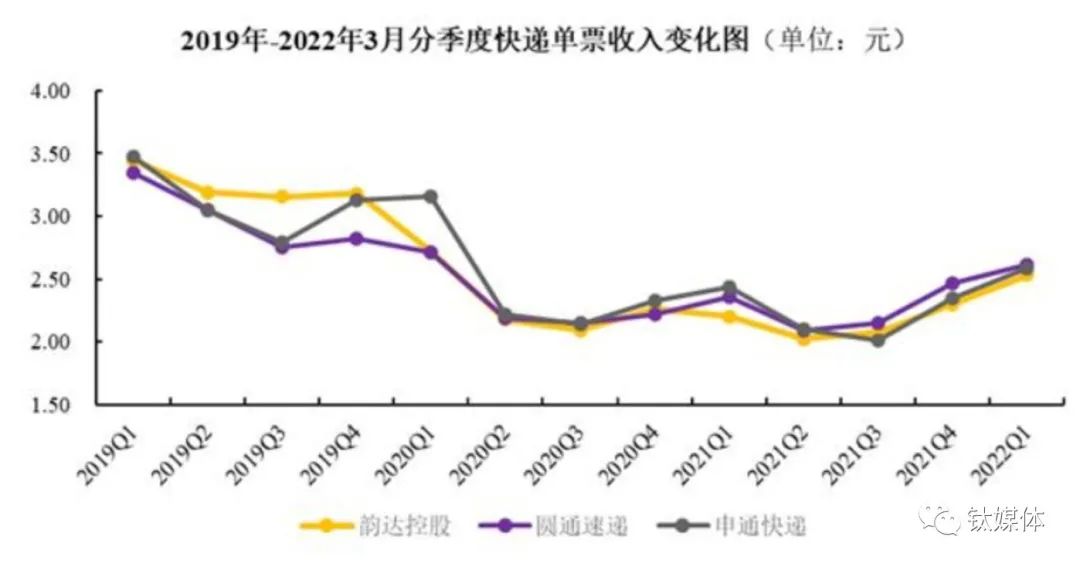

单票收入不及同行,是韵达市占率下降的一个重要原因。数据显示,今年1-6月份,韵达平均单票收入为2.52元,而同期顺丰、圆通、申通的单票收入分别为15.85元、2.58元、2.56元。

快递单票收入变化,来源:韵达股份公告

值得一提的是,韵达股份月均单票收入提升幅度*。今年上半年,头部公司中除了顺丰月均单票收入同比下降0.38%外,圆通、申通、韵达月均单票收入分别同比上升14.57%、11.38%、19.59%。而同期,快递行业月均单票收入约为9.73元,同比下降1.92%。

韵达方面表示,2021年下半年以来特别是9月以来,部分重点地区价格战逐渐趋缓,行业和公司月度单票收入均呈现同比降幅收窄、环比稳中有增的趋势,显示出积极变化的市场和竞争环境。在此背景下,公司毛利率和单票毛利水平自2021年以来有所提升,经营业绩和盈利能力出现改善。

02

行业整合扩张步伐加快

2021年,快递行业迎来“搅局者”极兔速递。为抢占市场份额,新老玩家不得不以低价方式抢占市场份额。一时间,“价格战”硝烟四起。在快递宇宙中心义乌,甚至出现“每单8毛,快递发全国”的“屠杀价”。

在此背景下,快递公司单票收入一路走低。数据显示,2020年国内快递行业业务量增长率同比上涨了5.9%,但业务收入增长率却下降了6.9%。快递行业的平均快递费更是从2010年的24.6元下滑到了10.55元。

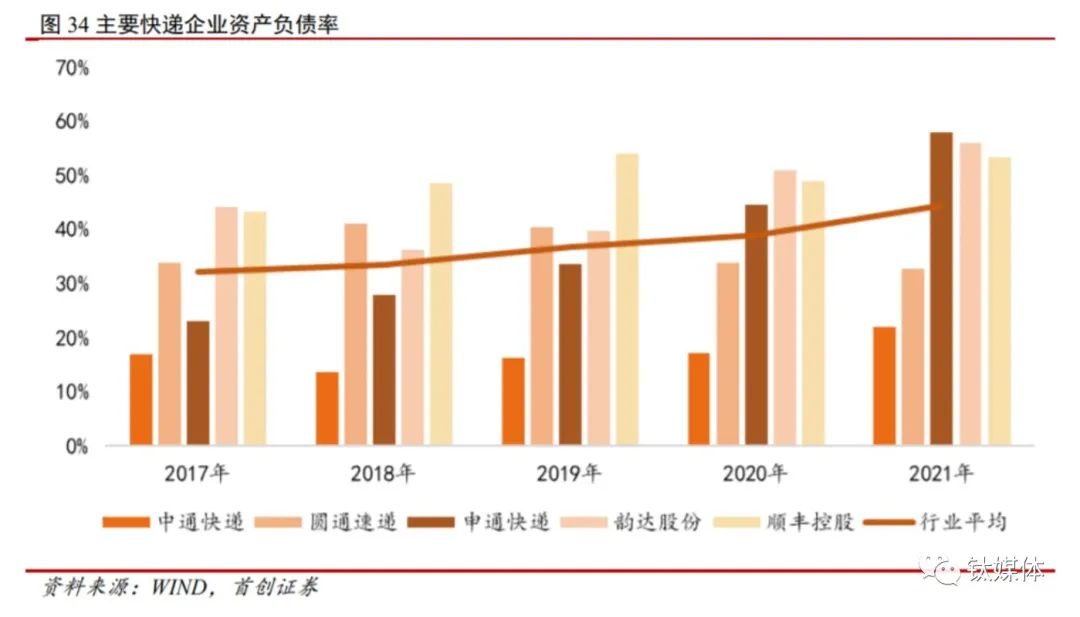

受持续“价格战”及业务量增速放缓等影响,快递企业日子都不好过。2021年,百世快递因亏损高达20亿在价格战中率先出局,以68亿的价格卖身极兔。其余快递企业偿债能力、运营能力以及现金流量状况也逐年趋弱。截至2022年6月30日,申通快递资产负债率为59.79%,高于同行;而同期韵达、顺丰、圆通、中通的资产负债率分别为56.34%、55.57%、32.53%、25.94%。

主要快递企业资产负债率

所幸政府很快出手,对快递行业的恶性竞争加以整顿。

2021年4月6日,义乌邮政管理局下发针对快递企业的警示函,明确指出部分企业“低价倾销”并要求整改;4月9日由于企业整改未达要求,义乌邮政管理局责令百世、极兔速递部分分拨中心停业整顿。同年9月,《浙江省快递促进条例》审议通过,各大快递公司纷纷宣布上调派费。今年年初,国家邮政局更是明确禁止低于成本线的价格竞争。

“价格战背后是成本战。为保持有竞争力的价格并提高单票利润,就必须控制成本并提高运营效率。”在首创证券交运行业首席分析师张功看来,单一“价格战”竞争模式基本结束,但快递单票快递成本依然有下降空间。未来行业竞争方向主要是构建综合服务能力壁垒,迎接高质量发展。

在规模效应见顶的情况下,头部快递企业也意识到,“以价换量”策略渐渐失灵。于是自2021年下半年起,快递企业纷纷入场新业务,行业融资并购戏码不断上演。

2021年9月,顺丰宣布完成对东南亚快递巨头嘉里物流收购,持股51.8%,交易作价175.55亿港元。随着收购完成,嘉里物流联网将成为顺丰国际部,帮助顺丰在内地及港澳以外扩展业务。

2021年12月,极兔速递以68亿元的交易价收购百世快递国内业务。作为“后来者”,极兔利用资本加速版图扩张的意图不言而喻。

今年7月,韵达股份公告称,拟将可转债募集资金总额调整为不超24.5亿元,用于分拣设备自动化升级项目,包括交叉带自动分拣设备的采购和升级。

据悉,2019-2021年,韵达股份累计资本投入合计为198.56亿元。根据规划,未来公司根据业务需要仍须进行转运中心建设及购置配套分拣设备,持续提高物业自有化率,持续提升快递网络的服务密度和效率。

今年7月26日,京东物流(02618.HK)宣布完成对德邦快递的收购,89.76亿元的并购价格,创下快递行业至今为止*并购金额。据悉,收购德邦后,京东一次性收获了140个仓库、3 万个营业网点。

业内人士表示,京东并购德邦,最主要的是加速主流快递企业向供应链服务拓展,“传统快递业务利润空间很难再有较大突破,大趋势是建立一体化供应链物流服务,这也是京东物流在业内的公认优势。”

03

回暖趋势能否延续?

据国家邮政局9月5日发布的8月中国快递发展指数报告,2022年8月中国快递发展指数为311,环比提高12.9%。其中:发展规模指数和发展能力指数分别为362.6和200.8,同比分别提高4.7%和6.2%;服务质量指数和发展趋势指数分别为450.8和67.6,环比分别提高33.9%和下降1.8%。行业整体运行平稳,恢复势头良好。

8月中国快递发展指数,来源:国家邮政局官网

从分项指标来看,8月全国快递业务量预计达到96亿件,同比增速为4.5%。预计9月将逐步走出行业淡季,快递业务量单月有望达到100亿件左右。

报告指出,8月快递发展规模稳定增长,主要得益于以下四方面:一是重点地区快递规模迅速恢复;二是农产品上行进入旺季,农村市场规模快速增长;三是电商促销释放消费需求,鲜花、家用电器等产品销售增长迅猛;四是跨境寄递服务提速。

在业内人士看来,随着疫情持续向好及监管机制日趋完善,预计下半年将保持增长态势。同时,由于行业进入存量竞争阶段,头部企业竞争加剧,行业竞争格局或将深度重构,未来仍然不排除有价格战的风险。

中邮证券研报认为,自去年监管政策的出台以来,快递行业价格战明显趋缓,今年虽受到疫情复发的扰动,但行业“价增量升”的复苏格局依然未变。下半年快递行业格局持续改善,行业有望出现淡季不淡、旺季更旺的特征。

“自价格战趋缓之后,快递行业已从份额之争逐渐转向综合服务之争。快递企业的峰值产能、服务水平、时效管理等核心能力以及企业的声誉、 口碑等愈发重要,“马太效应”将持续加剧。”上述机构指出, 快递行业正步入数智化管控期,企业的分化是必然现象,只有具备稳健的资产负债表+优秀的融资能力的企业才能扛过快递业出清的发展阶段。

西南证券研报分析认为,快递行业依旧在总部利润修复的发展阶段,价格战缓和的节奏并未被需求端疫情影响打断,长期缓步涨价的轨道持续消化通胀成本/人力成本/制度成本(五险一金)。行业本身规模效益带来的成本持续降低,龙头具备长期利润空间。尽管消费承压,但快递需求持续恢复,监管催化下的估值重构仍将持续,行业从比拼“肌肉”(资本)竞争下的估值体系转向比拼经营竞争下的估值体系。

“未来仍然不排除有价格战的风险。”在嘉实物流产业基金经理肖觅看来,快递行业有很强的规模经济效应,而规模经济的竞争非常残酷,一旦掉队后失去成本优势就很难再跟上。因此,目前快递行业还没有到达终局,行业加速出清下,价格战仍是企业竞争的重要手段。

【本文由投资界合作伙伴微信公众号:钛媒体授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。