低调的消化内镜耗材赛道已成为水大鱼大的赛道。

近期,有两家拟IPO的企业都来自这一赛道,分别是闯关科创板的杭州安杰思医学科技股份有限公司(下称“安杰思”)和闯关港交所的上海英诺伟医疗器械股份有限公司(下称“英诺伟”)。两家企业都是第二次冲击上市,目前,安杰思已经首发过会。

除了两家拟上市企业,科创板上市公司南微医学的主要营收也是来自消化内镜诊疗耗材。南微医学今年前三季度销售消化内镜耗材的收入已达到12亿元。

打一个比方,内窥镜好比手机系统,而配套的诊疗器械好比APP,消化内窥镜为术者操作提供了视野和器械通道,而配套的诊疗器械则为医生提供了止血、切除、取样等工具。

消化内镜诊疗耗材品类虽然分散,但市场格局相对集中。全球市场由波士顿科学、奥林巴斯、库克医疗等企业占据,三家合计占据 70%以上的市场份额。

消化内镜耗材市场如何撑起三家上市公司?南微医学、安杰思、英诺伟如何做到在消化内镜耗材领域获得一席之地?未来,这些企业是否有望切入更高端的内镜市场?动脉网对两家企业的招股书进行了解读。

消化道早癌高发,

带动内镜耗材百亿市场

消化内镜耗材市场除了南微医学营收超过10亿元,其他两家拟上市企业收入同样可观。安杰思今年前三季度收入2.63亿元,净利润超过9700万元,同比增长55.82%,2021年营收3.05亿元,净利润为1.05亿元。英诺伟今年上半年营收9800万元,亏损2.04亿元。

消化内镜耗材市场如何撑起三家上市公司?

消化内镜下诊疗主要用于治疗消化道癌前疾病和肿瘤,包括胆胰管疾病、消化道癌症和消化道出血治疗。

消化内镜下治疗主要方式是,医生通过内镜获得实时动态的内部图像,配合合适的器械获得组织进行体外诊断或者配合专业的微创手术器械,进行特定的手术治疗。

消化内镜诊疗往往是消化道内窥镜最受关注,但其实消化道疾病的内镜诊疗离不开相关器械的配合。

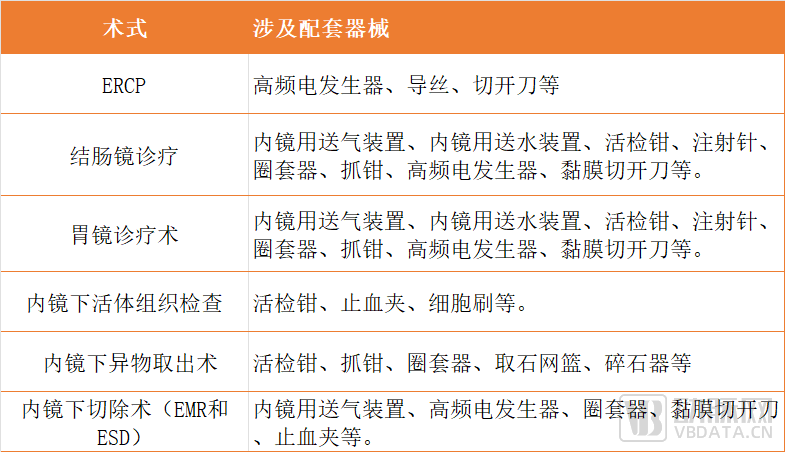

从诊疗手段上看,消化内镜下的主要诊疗手段包括胃镜诊疗术、结肠镜诊疗、内镜逆行胆胰管造影术(Endoscopic Retrograde Cholangiopancreatography,ERCP)、内镜下活体组织检查、内镜下异物取出术(包括内镜下黏膜切除术(Endoscopic Mucosal Rep,EMR)和内镜下黏膜剥离术(Endoscopic Submucosal Disp,ESD))。

不同的术式配套器械

虽然涉及的术式广泛,但其中,EMR(内镜下黏膜切除术)/ESD(内镜下黏膜剥离术)、ERCP(经内镜逆行性胰胆管造影),这三项手术在消化科非血管介入手术中的占比高达90%。

消化内镜耗材可按治疗用途分为止血闭合类、EMR/ESD 类、活检类、ERCP 类。

止血闭合类产品与内镜配套使用,适用于内镜视野下各种原因引起的上/下消化道出血及内镜手术后的创面缝合。

EMR及ESD用于去除最常见的消化道肿瘤及息肉。

EMR 是在内镜下将扁平隆起性病变和广基无蒂息肉等与其固有层分离,使其成为假蒂息肉,然后利用圈套器或切开刀进行切除的技术。EMR 对操作要求相对简单,但可切除病灶一般小于 2 厘米,对于超过 2 厘米的病灶需分块切除,但切除后的组织边缘处理不完整。

ESD 是经 EMR 发展而来,在内镜直视下逐渐分离黏膜层与固有肌层之间的组织,最后利用切开刀将病变黏膜完整切除的技术。ESD 对操作者的技术要求较高,可以完整地切除大于 2 厘米的病灶,目前已成为治疗胃肠道早期癌症及癌前病变的有效手段。

除了内窥镜,这两项手术还需要众多器械配合,在 EMR 手术中,需要使用圈套器切除息肉;在 ESD 手术中,需要使用黏膜切开刀切除病变组织。

于2021年至2030年,中国进行的EMR及ESD数量预计将从约390万增至1400万。其中,中国已进行EMR手术的数目由2016年的250万例增至2021年的370万例,并预期到2030年将增至约1330万例,自2021年起复合年增长率预期为15.2%。

ERCP主要用于治疗胰腺、胆囊和胆道癌。

内镜逆行胆胰管造影术(Endoscopic Retrograde Cholangiopancreatography,ERCP)是指将内镜经口部插入十二指肠,经十二指肠乳头导入专用器械进入胆管或胰管内,在 X 线透视或摄片下注射显影剂造影、导入内镜/超声探头观察完成对胆、胰疾病的诊断,并在诊断的基础上实施相应介入治疗的技术的总称。

ERCP 手术是消化道胆胰疾病治疗的“金标准”,ERCP除了需要十二指肠内窥镜,高频切开刀、球囊取石导管等也是 ERCP 手术需要的器械。

2021年,中国胰腺、胆囊和胆道癌的发病率为22.4万例,胆结石的发病率为1750万例。2018年,中国的ERCP手术量为26.06万台。ERCP在国内的渗透率还较低,2021年对中国胰腺癌、胆囊癌、胆道癌和胆结石患者的渗透率在2021年为8.0%。

ERCP手术难度较高,由于人体的胆管和胰管有共同开口,导丝进入肝脏胆管时需要进行选择;而胆管在肝脏内也有分叉,分为左右肝管,导丝进入时同样需辨别方向。在临床操作过程中,医生无法通过内镜视觉系统直接观察器械,只能通过试探性地调整角度来使导丝进入正确的管腔。此类操作对医生技术水平的要求较高,也在一定程度上制约了 ERCP 手术的大规模应用。

从数量上看,我国每年消化介入手术量超过400万台,而国内2021年止血夹的用量接近千万个,圈套器用量705万个;活检钳用量2851万,庞大的消化内镜诊疗需求带来的市场规模可观。

波士顿科学在 2021 年投资者日(Investor Day 22 Sep, 2021)所作的报告显示,2021 年全球内镜微创诊疗器械市场规模预计为 50 亿美元,其中应用于胆胰管疾病、消化道癌症和消化道出血治疗的器械分别为 16 亿美元、14 亿美元和 7亿美元。2021 至 2024 年,全球内镜微创诊疗器械市场整体增速约为 6%,其中应用于胆胰管疾病、消化道癌症和消化道出血治疗的器械市场增速分别为 7%、3%和 8%。

国内市场中,根据安杰思招股书,国内消化内镜诊疗器械的市场规模2021年预估为41.8亿元。

从渗透率上看,我国消化内镜诊疗渗透率依然有很大的提升空间。在全球 185 个国家或地区中,中国的恶性肿瘤发病、死亡位居中等偏上水平,部分消化道肿瘤如食管癌、胃癌等恶性肿瘤的发病和死亡约占全球的一半。早期消化道肿瘤的 5 年生存率可达 85%至 90%,而中晚期患者 5 年生存率不足 20%。

对标美日等发达国家,国内消化内镜的人均诊疗次数和消化医生的覆盖度仍有 5-10 倍的提升空间,仅消化内镜一项的需求都远未被满足,随着早筛早诊意识的提升,未来消化内镜耗材市场有望持续增长。

进口依然主导市场,

国产企业有哪些特点?

2014 年以前,境内内镜微创诊疗器械市场主要由国际品牌垄断。波士顿科学、奥林巴斯、库克医疗等跨国巨头几乎占据境内内镜微创诊疗器械市场的70%-80%,集中度非常高。国产产品较少,且技术及质量水平较低,国产化率较低,国产品牌产品主要集中在中低端领域。

随着境内企业加大技术投入并申请相关产品上市销售,国产品牌不断缩小与跨国巨头的技术差距,国产品牌内镜微创诊疗器械在境内上市后对进口品牌的替代取得了积极效果,国内企业在止血夹这样的市场占据了一定市场份额。

在巨头环伺的消化内镜市场,安杰思、英诺伟、南微医学三家企业有什么样的特点?

安杰思前身系成立于 2010 年 12 月的安杰思基因。达安基因是安杰思创始股东,安杰思基因成立之初致力于发展分子诊断仪器,而后转向发展消化内镜耗材。

目前,安杰思实控人为在内镜行业有着多年经验的张承。2005年—2011年,张承曾任安瑞医疗器械(杭州)有限公司任总经理。安瑞医疗主业同样是消化道微创外科器械的研发、生产与销售,目前安瑞医疗在2017年已被康桥资本收购重组。

安杰思创立之时达安基因持股比例60%,截止IPO申报达安基因持股比例为13.82%。上市前,安杰思的股东包括达安基因、元生创投、天堂硅谷等。

在消化内镜耗材市场,安杰思的核心产品是止血闭合类产品,2021年安杰思来自止血类的收入为1.7亿元,占主营业务收入的 50%以上,是公司销售收入占比*的产品。安杰思在国内市场占有率更为突出,止血夹市场国内市场占有率为15%。

另一家企业英诺伟成立于2006年,英诺伟产品覆盖的领域更广,聚焦于针对微创介入手术的高值耗材和内窥镜,覆盖泌尿外科、消化科、肝胆外科、呼吸科、胸外科、耳鼻喉科、妇科和普外科等医学专科,英诺伟的核心市场是泌尿外科和消化内镜。

英诺伟产品分为内窥镜、无源耗材、有源手术器械三大类,2021年,英诺伟来自内窥镜的营收为1.09亿元,占比为43.1%;来自无源耗材的收入为1.42亿元,占比为55.8%;有源手术器械的收入为282万元。英诺伟71%的收入来自国内市场,29%的收入来自其他国家和地区。

在内窥镜赛道,英诺伟从2014年开始研发一次性内窥镜,目前英诺伟一次性输尿管软镜、一次性胆道镜、一次性支气管镜都已开始商业化。未来一次性内窥镜产品将成为英诺伟主要增长点。

英诺伟董事长严航2012年加入英诺伟,此前在多家国际贸易公司担任高管。英诺伟已获得纳米创投、淡马锡、博远资本、高瓴、淳元资本、泰康人寿、韦豪创芯、显鋆投资、兴证资本、张江高科、Trivest等机构的投资。IPO前,纳米创投通过宁波涌涟持有英诺伟10.0%的股份,为*机构投资方;淡马锡、博远资本和高瓴则分别持有4.2%、4.2%和3.6%。

另一家早在科创板上市的企业南微医学,止血及闭合类是南微医学的优势赛道,南微医学2020年的收入结构中,43.9%的收入来自止血及闭合类;13.4%来自活检类。南微医学在止血夹市场,全球市场占有率达到19.75%;EMR/ESD 类全球市场占有率为2.88%。

内窥镜及耗材是医疗器械细分领域中一个国产化率低、企业先发优势明显、未来成长空间巨大的百亿大市场。

我们欣喜地看到国产在配套耗材领域的突破,研发生产出诊疗整体解决方案,同时也积极冲刺软镜这一挑战更高的赛道,从商业化能力上看,国内消化内镜耗材企业也具备了出海的能力。消化道癌症发病情况严峻,患病人群基数庞大,消化内镜治疗需求高决定了内镜诊疗市场潜力十足,消化内镜依然是蓝海市场。高景气赛道+潜力企业,未来发展可期。

作为消化道癌症高发的国家,我国有着巨大的消化内镜治疗需求。期待国内更多创新企业为中国和全球内镜下诊疗带来更多创新设计。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。