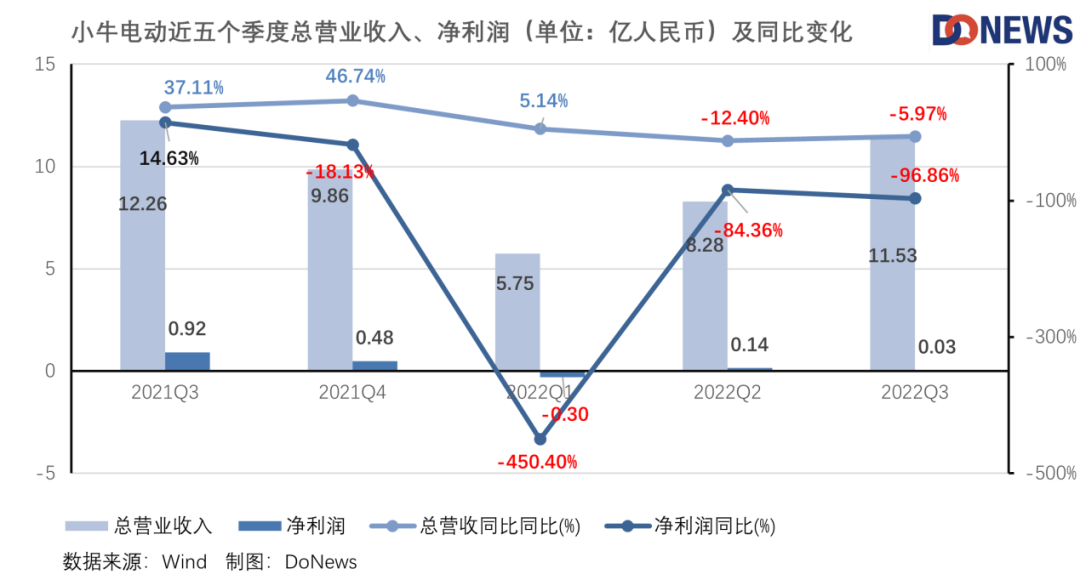

11月21日,小牛电动发布了2022年第三季度财报。财报显示,第三季度营收为11.532亿元,较上年同期下滑6.0%;净利润为290万元,而上年同期为9170万元,同比下滑96.83%。

这样的趋势并不是首次出现,小牛电动第二季度的营收就同比下降了12.4%,净利润同比下降84.3%;到第三季度,小牛电动的净利润已连续4个季度下滑。

小牛电动各季度营收/净利润变化趋势

图片来源:DoNews

营收下滑的主要原因是中国市场销量的下降。小牛电动表示:“第三季度中国市场的电动车销售收入为人民币8.592亿元,下降20.2%,占电动车总收入的81.5%。。”

第三季度小牛电动的总销量为32.08万辆,同比下滑19.2%,在中国市场的销量为26.32万辆,同比下降32.9%。不过,在销量下降的同时,每台电动车的收入却有所增长,达到3354元每辆,相对去年上涨16.4%,主要原因是单车均价的上涨,以及在中国市场内产品组合的变化。

除了销量下滑,小牛电动的“配件、零配件销售,及服务收入”也出现了一定下滑。财报数据显示,第三季度该项收入为9890万元,同比下降了6.6%,仅占总收入的8.6%,主要原因是电池组的销售额在减少。

小牛电动首席执行官李彦表示:“尽管在本季度剩下的时间里,我们仍面临着大城市消费者情绪复苏低于预期的挑战,但UQi+系列产品自发布以来受到了非常热烈的欢迎,在双11购物期间被淘宝评为电动滑板车类别的畅销产品。新产品加强了公司在中国市场公认的优质生活方式品牌的地位。高端跨式电动自行车SQi也在消费者和媒体中广受欢迎,被公认为‘革命性和首创’。”

但小牛电动对下个季度营收的预期,却透露出了自身的“心虚”。在财报中,小牛电动预计2022年第四季度的营收将在7.89亿元至9.86亿元之间。换言之,即便*的情况下也只与去年持平,不好的话可能会同比下降20%。

在财报发布的当天,小牛电动的股价就下跌了13.88%。截止2022年11月25日,小牛电动市值为2.52亿美元,距离2021年年初,已蒸发了超9成。

01.成本开销“收不住”

今年以来,大宗商品的涨价导致原材料的价格持续上涨,尤其是锂离子电池,价格不断飙升。小牛电动自成立后,一直将车辆装配锂电池作为自身的一大卖点,而钴、锂、镍等锂电材料的价格变化,使小牛电动的运营不断承压。

小牛电动对此表示:“将会通过研发以及采用新材料、新技术等手段进行降本,来抵消原材料价格的上涨。”

与此同时,小牛电动的研发费用也呈现上涨趋势。数据显示,2022年第三季度,小牛电动研发费用为4980万元,同比增长47.7%,其中设计和测试费用增加740万元,主要是因为新产品研发的开支,以及微型移动部门的加大投入。

此外,第三季度小牛电动的营业费用为2.638亿元,比2021年同期增长72.2%,运营费用占比总收入也提高至了22.9%,而2021年第三季度仅为12.5%。

其中销售和营销支出为1.704亿元人民币,同比增长了89.6%。增加的主要原因是开设了新的特许经营商店,折旧和摊销费用增加了960万元人民币。

小牛电动CEO李彦曾表示,小牛电动2022年的渠道发展策略是做深做广。做深指的是对已进入的一线城市、核心二线城市优化升级;做广是指提高门店在二三线城市的覆盖率与密集度。2022年,小牛电动计划把一二三线城市的门店数量增加20%,其他城市则增加50%。

此外,国内和国际新产品的“促销与营销广告费用”增加了5360万元人民币。销售和营销支出占收入的百分比为14.8%,而去年同期仅为7.3%。营销是小牛电动近两年的工作重点。在第二季度,小牛电动的销售与营销费用就高达9250万元,比2021年同期增长34.3%,其中广告和促销费用也增加了740万元。

不过从营收的下降来看,近两个季度不断增加的加盟店与“广告和促销”费用并没有带动销量的增长,反而在不断压低净利率。

此外,小牛电动第三季度的一般行政开支也在上涨。财报数据显示,2022年第三季度一般与行政费用为4360万元人民币,同比增加了47.2%,主要原因是信贷损失准备金增加了590万元人民币,员工成本和基于股份的补偿增加了830万元人民币。2022年第三季度,一般和行政费用占收入的百分比为3.8%,而2021年第三季度为2.4%。

上升的成本开支与下滑的销量与营收,正在“夹击”小牛电动。

02.“高端路”不好走

虽然原材料成本上涨是客观存在的,但第三季度小牛电动的净利润率仅为1.7%,与之相比,雅迪的净利率维持在5%左右,爱玛的净利率维持在7%左右。

小牛电动业绩下滑,与“高端化”战略发展放缓也密切相关。

以前,两大巨头雅迪、爱玛在沉迷价格战时,小牛的高端化定位给市场带来了难得的新鲜感,也重塑了消费者认知。那时,雅迪虽然提出高端化策略,但市场的竞争依然停留在营销和价格上。当2015年6月爱玛发起“击穿底价”活动,雅迪也在通过不断发力营销进行抵御爱玛的冲击。

同年,小牛电动发布了*产品小牛智能两轮电动车N1,并重塑了电动两轮车高端市场格局。在很长的一段时间里,小牛电动旗下都靠NQi、MQi和UQi三个系列的两轮电动车打江山,而这些产品对准的都是中高端市场。

但高端化不只是更高的价格,而且要能给用户带来更好的体验。随着消费者变得越来越挑剔,就需要企业拿出更具“差异化”的产品。从过去的发展史来看,小牛电动一直都赢在产品的新颖与科技的创新上,但目前同质化现象越来越严重,要想再做到这一点便显得尤为吃力。

目前,包括小牛电动在内的各品牌高端电动车,正遭受更多有关产品质量与性价比的质疑。据黑猫投诉统计,截止2022年11月24日,小牛电动车的投诉量达到1951条,雅迪的投诉量为1414条,爱玛电动车的投诉量则为697条。

而来自竞争对手的压力还在不断增加,雅迪、爱玛正通过孵化子品牌、新产品线等方式发力高端市场,美团,还有阿里支持的哈啰单车,也在发力电动两轮车业务。

在研发投入方面,雅迪、爱玛甚至九号电动车等企业,投入的金额明显更高。数据显示,2022年上半年,爱玛的研发费用为2.13亿元,雅迪则高达5.05亿元,九号的也达到2.62亿元。天眼查数据显示,小牛电动的专利数为152个,其中外观及实用专利达到了130个,占比为85.52%。而雅迪的专利数为1196个,爱玛的专利数为483个。

面对激烈的市场竞争,高端化之路困难重重。

从去年开始,小牛调整产品线,发出了向下沉市场进军的信号。比如去年上半年发布的GOVA系列新品,还有主打女性用户的C0和电动滑板车K系列,均下探到3000元以下市场。其中,被寄予厚望的F0在首发促销阶段,也通过商家和电商平台提供的600元的补贴降低至2099元,和过往的高端定位形成鲜明对比。

不过从营收结构来看,下沉市场的份额并没有大幅增长。据财报数据显示,小牛第三季度的产品组合正发生变化,均价不断在上升,整体收入依然主要来自高端化市场。

03.出海“自救”,也难逃“卷”的宿命

此次财报中的*亮点是“海外业务”的增长。

在国际市场方面,小牛电动销量达到5.76万辆,同比增长1059.8%,收入为1.951亿元,增长351.8%,占电动滑板车总收入的18.5%。

早在2020年,小牛电动就对海外市场有所布局。2022年一季度,小牛电动海外整车销量攀升至14672辆,同比大幅增长193.7%。2022年第二季度,海外市场销量达28558辆,同比大幅增长了309.1%。

数据显示,截至2022年9月30日,小牛电动国际销售网络由53家分销商组成,覆盖到了52个国家和地区,国际版图也拓展至夏威夷及肯尼亚等地区。此外,小牛电动的电动滑板车也拓展到了亚马逊、速卖通等电商平台,并进驻欧洲和美国各地的消费电子品商店,如欧洲*家电零售商MediaMart,Fnac以及美国*的零售商超Bestbuy。

KQi系列电动滑板车自问世以来,就一直在亚马逊的电动车畅销榜占据头部位置。 “小牛电动在多个国家的7月亚马逊Prime日的销售中*。” 李彦说到。此外,新推出的电动自行车产品BQi系列也在欧洲和北美市场取得了成功。

海外市场是一块“大蛋糕”。据statista预计,2025年欧洲电踏车销量会达到543万辆,北美电踏车销量达到约65万辆,而这些车80%以上通过进口实现;2021年,美国、英国、法国等发达国家皆出台了针对新能源电动自行车的购置补贴金和税收优惠;印度与东南亚国家的电动两轮车也正处在起步阶段,成长空间巨大。

不过,对这块大蛋糕的竞争也日趋激烈。雅迪、艾玛、新日、台铃等传统品牌,小牛、九号等新锐品牌在内的电动两轮车企业,都在大举出海的旗帜。

作为国内电动两轮车龙头,雅迪是*批出海的电动自行车企业之一。截至目前,雅迪的产品出口到了100多个国家,全球用户数量超6000万人。在地理位置较近的越南,2019年雅迪便投建了北江生产基地,年产量达20万台/年,计划在三年内产能提升至50万台/年,并在2021年将该区域的门店数扩充到306家。

爱玛也在欧洲也布局了旗舰店,北美的旗舰店正在酝酿之中。新日则借助海外代理商渠道和江苏新日国际贸易有限公司,加速出海业务的发展。台铃电动车也早已布局海外业务。九号电动车则依靠母公司的背书和精准营销,在海外市场不断生根发芽。

小牛电动要想在国外市场收获更多利润,要做的事情还很多。

【本文由投资界合作伙伴微信公众号:DoNews授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。