“健全资本市场功能,提高直接融资比重。”资本市场作为现代金融的核心和基石,在我国经济运行中的重要性不断提升。各地上市公司的规模和质量,也体现着区域经济的发展活力和未来潜力。

盘点过去一年,虽然面对复杂的外部环境,A股市场融资额仍然创下超5800亿元的新高,IPO上市企业数量达到428家,一举跨入“5000+”时代……

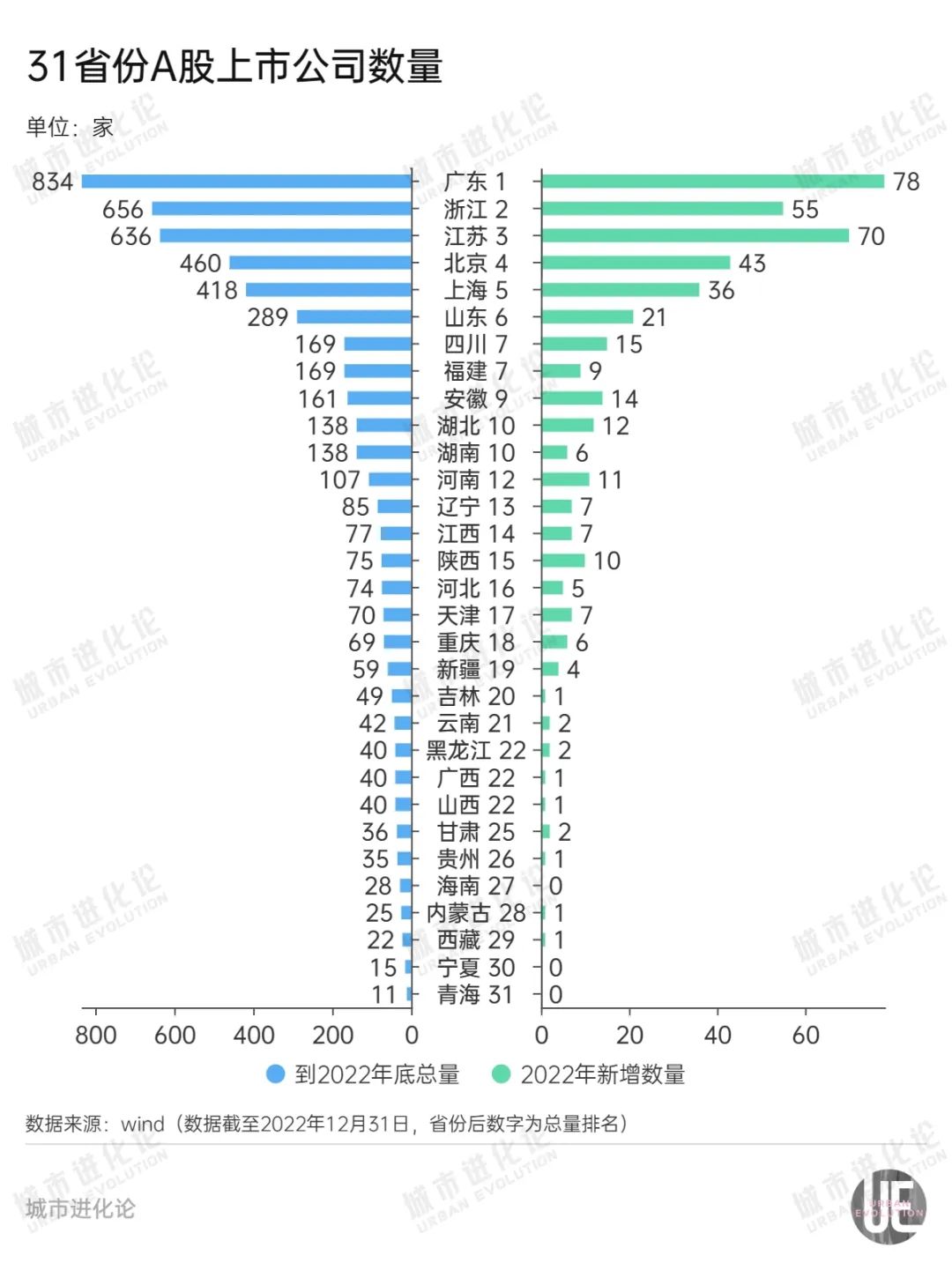

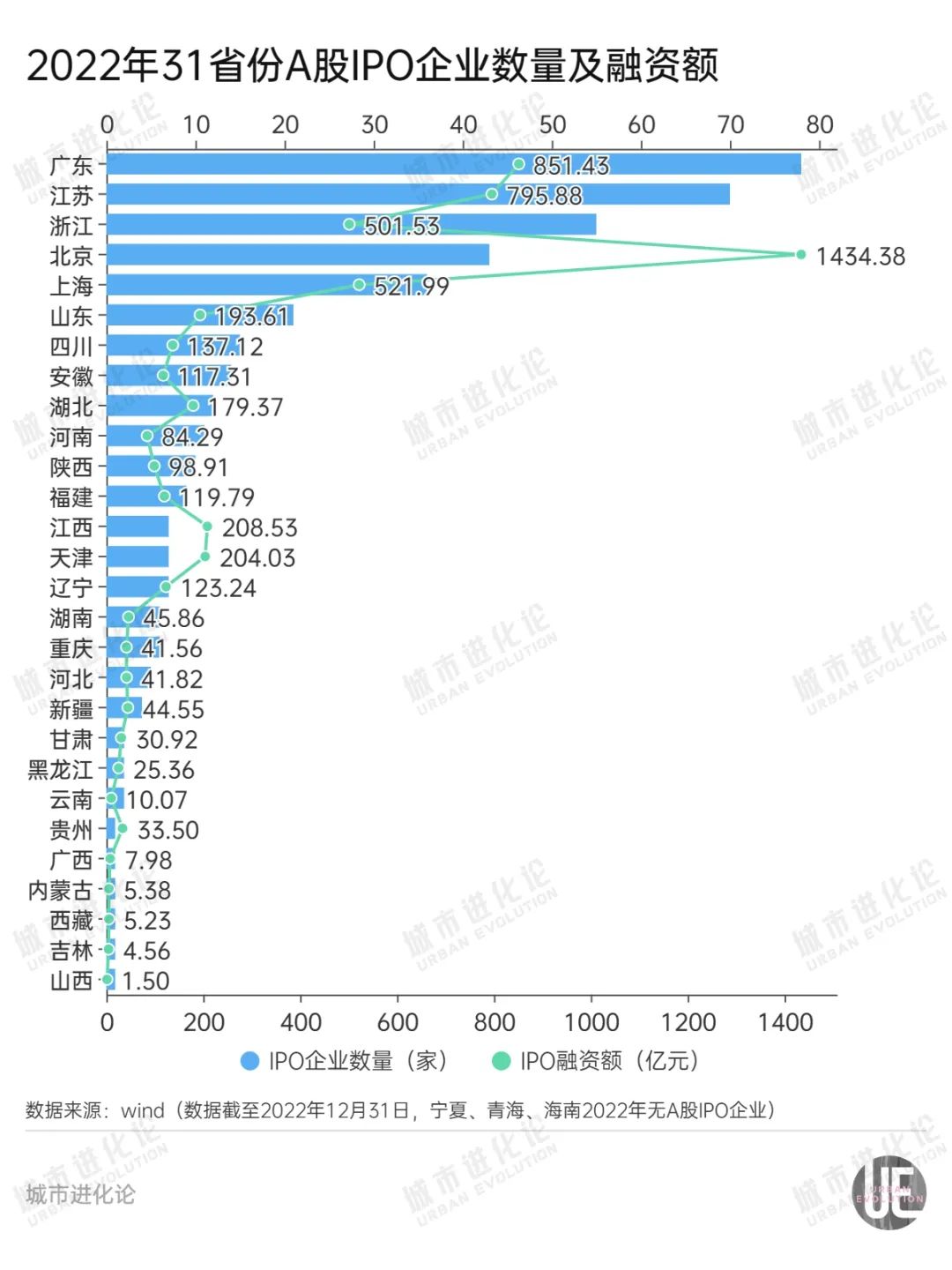

分省份来看,过去一年,除海南、宁夏和青海零新增外,其余28个省份均有企业通过IPO成功登陆资本市场。其中,广东、江苏、浙江三省新增上市企业均在50家以上,瓜分2022年IPO企业总量过半份额;一些腰部省份亦斩获颇丰,四川、陕西、新疆等成功晋级。

虽然整体新增规模不及上年,但也不乏亮点。比如,A股市场中战略性新兴产业属性企业已占据半壁江山,成为“硬科技”、专精特新“小巨人”企业聚集地,对于区域和产业的撬动作用与日俱增。

这些新晋上市公司,又将给资本市场区域格局带来哪些变化?

01、总量和增量

四川湖北陕西晋级,

粤浙苏包揽过半“增量”

作为全国经济*大省,广东常年制霸A股“*省”。Wind数据显示,截至2022年底,广东上市公司数量已达834家,是全国*突破800家的省份。倘若算上境外上市公司,广东上市公司总数更是达到约1200家。这距离其金融改革“十四五”规划中“2025年境内外上市公司总数超过1500家”的目标,进度条已经覆盖80%。

浙江和江苏A股上市公司数量分别达到656家、636家,跟广东一起组成头部阵营。这三个经济大省独占全国A股上市公司四成份额。

从2022年增量来看,广东、浙江和江苏分别新增78家、55家和70家,更是包揽过半新增份额,头部优势进一步扩大。

其中,中心城市的强劲支撑尤为重要。作为广东资本市场最强支柱,深圳A股上市公司总数达405家,2022年新增36家——超过山东(21家)、河南(11家)全省的增量。

除此之外,北京(460家)、上海(418家)、山东(289家)、福建(169家)、四川(169家)、安徽(161家)和湖南(138家)均超过130家,跟广东、浙江和江苏一同构成全国前十名。

可以看到,这些省份均是全国经济较为活跃的省份,10个省份A股上市公司数量合计达到3930家,占全国近八成份额。这一方面反映出上市公司较高的区域集中度,另一方面也体现出资本市场与区域经济的融合程度正在进一步加深。

在A股区域格局中,“强者恒强”使得头部阵营趋于稳固,而越来越多的省份发力资本市场,使得腰部格局逐渐发生变化。其中,四川、湖北和陕西近两年增势亮眼,成为腰部格局的搅动者。

2022年,四川凭借15家的增量追平福建,A股上市公司总量达到169家,跟后者并列第七位;湖北增量达到12家,A股上市公司总量达到138家,跟“老对手”湖南并列第十位;陕西则凭借10家的增量,一举超过河北,紧追江西,暂列全国第15位。

这些省份追赶超越的背后,是不遗余力的政策支持。比如,去年6月,《四川省上市后备企业资源库管理办法(2022年修订)》正式印发,推动数百家具有核心技术、较强成长性的优质企业入库培育。而根据湖北、陕西金融业发展“十四五”规划,两地境内外上市公司分别要达到230家、120家。

02、市值和融资

北京市值突破21万亿,

13省份首发融资超百亿

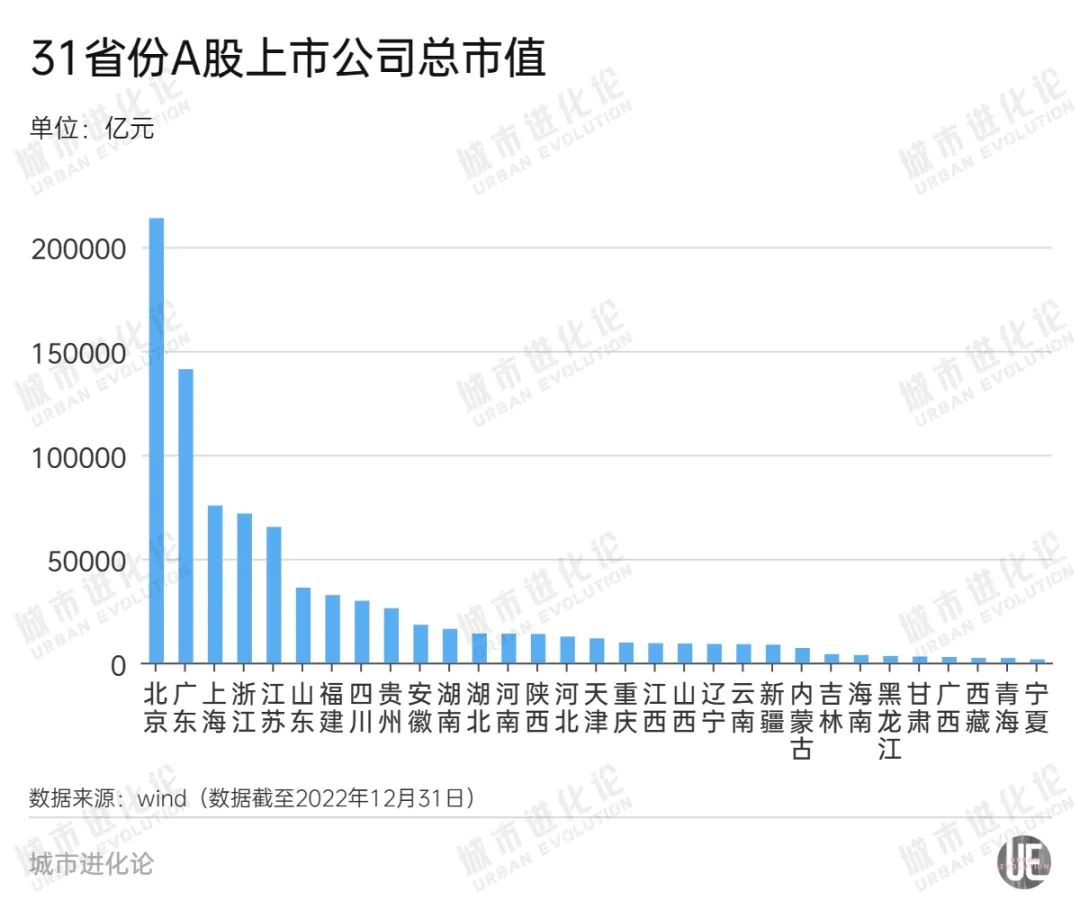

上市公司数量和融资水平反映资本市场活跃度,总市值指标则往往代表着外界对公司的发展预期,是衡量区域资本市场发展潜力的重要依据。

从上市公司数量来看,北京远远落后于广东、浙江和江苏,其上市公司市值却在全国一骑绝尘。截至2022年底,北京A股上市公司总市值达21.38万亿元,广东、上海、浙江、江苏次之,分别为14.14万亿元、7.56万亿元、7.18万亿元及6.53万亿元。

这很大程度上来自“巨无霸”企业的贡献。A股共有6家市值超万亿的上市公司,除了*的贵州茅台(市值2.17万亿元),其余5家均位于北京:工商银行(1.55万亿元)、中国移动(1.45万亿元)、建设银行(1.41万亿元)、中国人寿(1.05万亿元)、农业银行(1.02万亿元)。五家“超级企业”,贡献北京总市值三成份额。

与北京类似,贵州茅台市值达2.17万亿元,独占贵州全省(2.62万亿元)总市值的83%。换句话说,贵州茅台以一己之力,将贵州带入市值“两万亿俱乐部”。上市公司数量排在20名开外的贵州,上市公司总市值由此高居全国第九位。

除此之外,A股上市公司市值*省份还包括山东(3.61万亿元)、福建(3.25万亿元)、四川(2.98万亿元)及安徽(1.83万亿元)。

这也反映出这些省份较高的资产证券化水平。党的二十大报告提出,要健全资本市场功能,提高直接融资比重。这进一步明确了我国资本市场的发展方向——加快建设中国特色的现代资本市场,提高直接融资比重,精准赋能实体经济,促进高质量发展。

在以注册制试点为牵引的资本市场改革背景下,股权融资规模持续上涨。2022年全年,共有428家公司登陆A股市场,较2021年的523家下降18%;融资规模则高达5869.93亿元,较2021年的5436亿元增长近8%。

数据显示,2022年共有13个省份首发融资额超过百亿元,其中北京、广东、江苏、上海、浙江首发融资额均超过500亿元,领跑全国。此外,天津、江西首发融资超过200亿元,表现也十分亮眼。

尤为值得注意的是,以往资本市场上平平无奇的江西和辽宁亦表现不俗,首发融资分别突破200亿元和100亿元。

这些资本市场的突破,也将给新兴产业乃至区域经济高质量发展注入“源头活水”。

03、规模和盈利

营收总额省份差异较大,

河北、江西净利率*

回头来看,A股上市公司数量迈上1000家、2000家台阶,都花费长达10年之久。跨过3000家、4000家台阶,分别耗时6年、4年,而从4000家跨越至5000家,仅用了2年2个月……随着注册制改革深入推进,公司上市效率提升,数量迅速增长。

在A股上市公司数量超过5000家之际,稳步提升上市公司质量尤为重要。这一方面涉及结构优化,另一方面则是公司业绩的持续性提升。

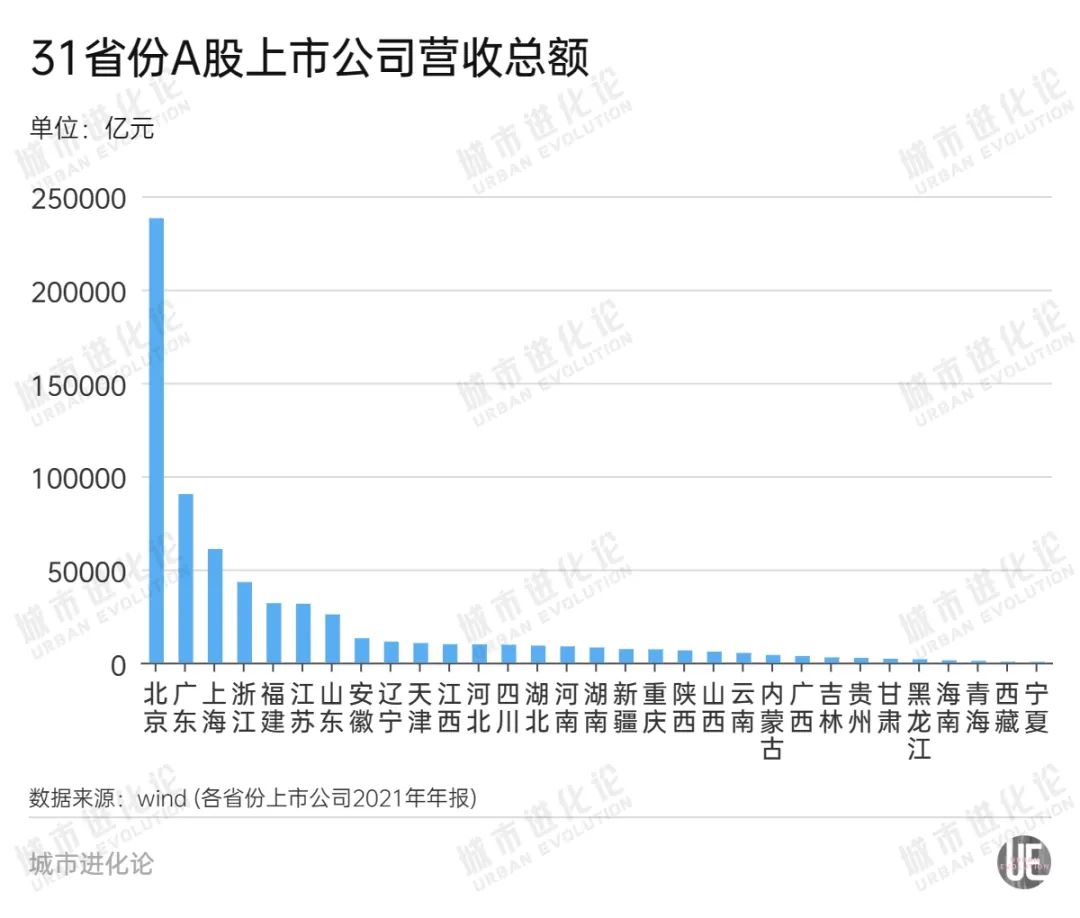

由于2022年相关数据尚未出炉,从上一年数据来看,北京、广东、上海、浙江、福建、江苏、山东、安徽、辽宁、天津等10个省份上市公司营收总额超过万亿,其中北京以23万亿元营收规模领跑。而另外一边,青海、西藏、宁夏上市公司营收总额还在千亿元以下。

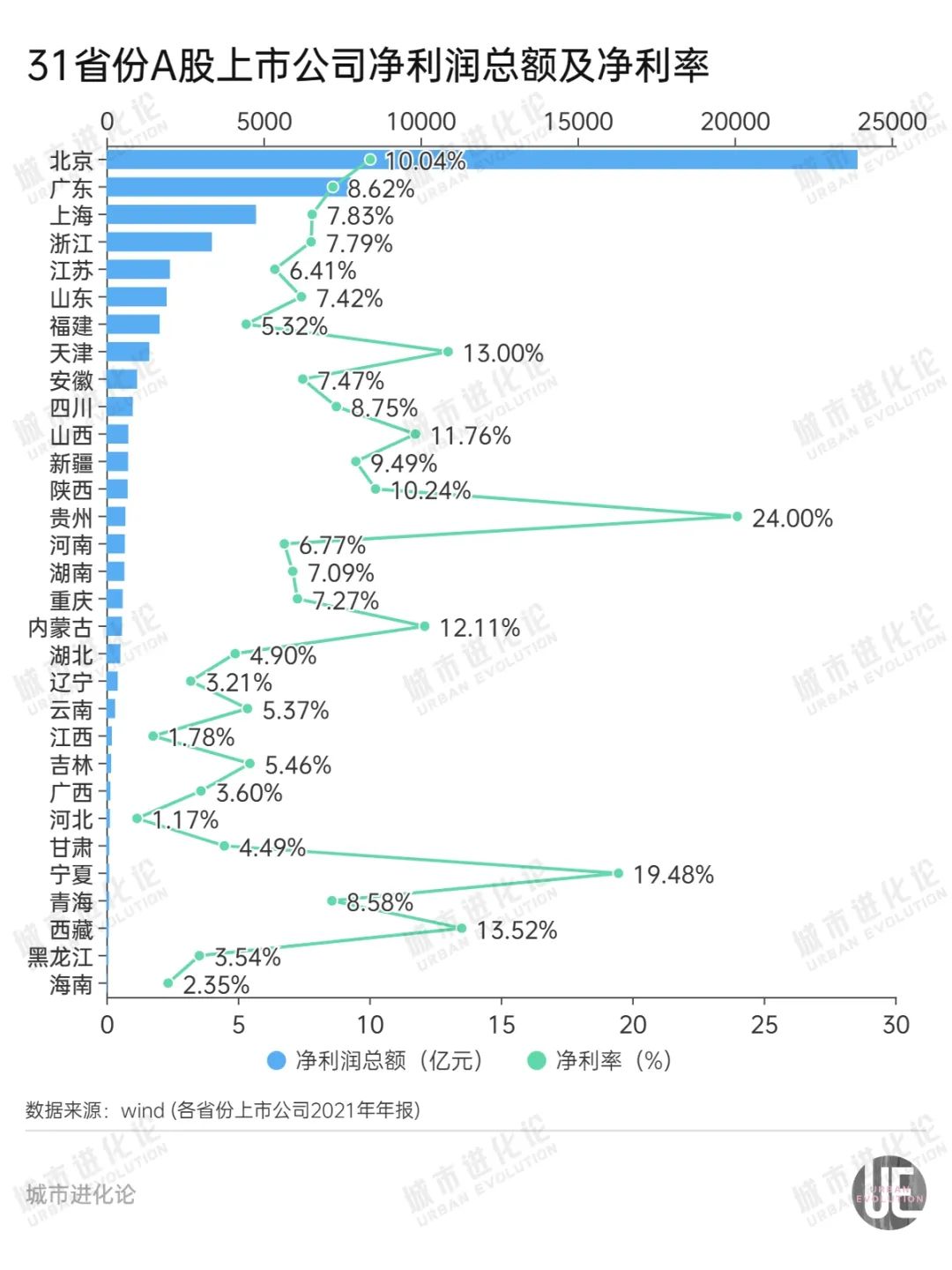

从净利润总额来看,北京(2.39万亿元)、广东(7787.51亿元)、上海(4766.41亿元)、浙江(3364.45亿元)、江苏(2024.48亿元)、山东(1921.81亿元)、福建(1697.51亿元)、天津(1370.21亿元)均超过千亿,整体展现出其上市公司较强的盈利能力。

这也与各地营收规模分布基本一致。从更能反应企业经营效率的净利率指标(净利润/营收总额)来看,区域间的分化更为明显——除北京、天津外,其余8个万亿营收省份净利率均在10%以下。其中,辽宁净利率仅为3.21%,企业整体经营效率较低。

与此同时,江西和河北的营收规模排在全国第11、12位,但净利润排名却都在20名开外。反映在净利率上,二者分别为1.78%、1.17%,在全国31个省份中垫底。整体而言,两省上市公司中冶金、钢铁、化工等传统产业占据相当比重,盈利能力较弱。

即便近年来在电子信息、高端装备制造等战略性新兴产业培育上颇有成效,但尚未能够动摇固有产业格局。借力资本市场,加速新旧动能转换,是两省接下来破局的重要方向。

事实上,监管层也正在多措并举提升上市公司质量。去年11月,证监会发布的《推动提高上市公司质量三年行动方案(2022-2025)》提出,力争到2025年,上市公司结构更加优化,市场生态显著改善,监管体系成熟定型,上市公司整体质量迈上新的台阶。

在这种背景下,省域上市公司的发展既要规模更“大”,也要行业更“新”、盈利更“好”,这才是决定资本市场区域竞争乃至赋能区域经济高质量发展的关键所在。

【本文由投资界合作伙伴微信公众号:城市进化论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。