12月22日,国货化妆品企业韩束母公司上海上美化妆品股份有限公司(以下简称“上美”)成功登陆港交所,成为“港股国货美妆*股”。

上美2002年成立于上海,主营业务包括护肤、面膜、母婴、洗护等品类的生产及销售,旗下有韩束、一叶子、红色小象等品牌。招股书显示,2021年上美营收36.2亿元;按零售额计,在国货化妆品市场中所占份额为1.7%,排在第四位。

上美发行价25.2港元/股,截至2022年12月30日收盘,股价涨至34港元/股,总市值134.97亿港元。作为创始人的吕义雄,直接、间接持有上美72.35%的股份,按2022年12月30日市值计算,身家约98亿港元。

但好景不长,进入2023年,上美股价在短短几个交易日内就“打回原形”,从2022年12月30日的高点36.8港元/股,一路跌至1月9日*时的25.2港元/股。

上美股价走势

图源:东方财富网

这不仅让人联想到“美股国货美妆*股”,明星品牌*日记母公司逸仙电商的遭遇。过去一年多,逸仙电商从2021年2月25.47美元/股、超160亿美元市值的历史高位,截至2022年12月30日收盘已跌至1.37美元/股、不到10亿美元市值,股价蒸发近95%。

资本不爱国货美妆了吗?

“韩妆”起家的国货

潮汕人向来有经商传统,1977年出生于汕头的吕义雄从小便耳濡目染。

早年间他曾摆过地摊、卖过盒饭、开过便利店,颇具经商头脑。1999年,22岁只有大专学历的吕义雄,在西安批发市场开了一家专营店,主要做化妆品批发零售生意,赚到了人生*桶金。

但爱做生意、爱折腾的他并未止步于此。两年后吕义雄到上海出差,被当地优越的经商环境吸引,于是义无反顾地放弃自己原有的生意,带着8个人的团队来到上海创业。

随后吕义雄展现出对新兴事物的高度敏锐,一路抓住了从电视购物、到微商、再到直播的营销红利期。

韩流,是吕义雄嗅到的*次风口。2003年,《蓝色生死恋》等韩剧在国内热播,韩流开始在国内盛行,吕义雄便顺势将新品牌命名为韩束。就是因为这个名字,韩束在很长时间内都被认为是韩妆。

乘上韩流的东风,再加上吕义雄熟悉的专卖店线下直销渠道,韩束品牌面世没两年,就迅速在三四线城市赢得了女性消费者的芳心。吕义雄曾在接受采访时透露,2005年,韩束的销售额就做到了1个亿。

但韩束真正出圈,还要从入局电视购物说起。

2009年,韩束宣布与湖南快乐购等全国30多家电视购物频道达成合作。靠着轮番“轰炸”电视机前的观众朋友,韩束的销售额很快飙升到全国电视购物化妆品品类的38%。

随后吕义雄乘胜追击,疯狂加码广告投入,相继和《非诚勿扰》、《花样姐姐》、《蒙面歌王》等各大卫视王牌综艺深度合作。

其中最成功的,当属冠名中国相亲综艺鼻祖之一的《非诚勿扰》。2015年,韩束斥资5亿冠名江苏卫视《非诚勿扰》,创下当时中国广告史上*大单的记录,也使得韩束的百度指数*次超过了百雀羚。

除了综艺,韩束还进行了大量影视剧植入;随后,上美又大手笔签下郭采洁、鹿晗、谢霆锋、杨颖多位明星作为代言人;后来的新生代网络综艺《火星情报局》、《明日之子》、《这就是街舞》中,也不乏韩束的存在。

当时和韩束紧紧捆绑在一起的,不仅有铺天盖地的节目,还有无孔不入的微商。

2014年,微信用户数量破6亿后,便成为了商家新的“掘金地”。*批微商大军浪潮来临之际,韩束就加入其中成立微商事业部,并创下40天销售破亿的记录,这一纪录在当时被称为“2014微商八大事件之一”。

但很快,央视在2015年5月针对微商疑似传销一事进行了跟踪报道,因“多层多级代理遭质疑”,有“*微商”之称的韩束深陷“传销门”的泥沼中。

因此近年来,上美一直在努力撕掉微商标签,在招股书中全文没有“微商”字眼,曾经的微商CEO陈育新也已经不在董监高名单中了。

近年来上美的营销重点,已经转移到短视频和直播平台上。

据悉,上美在2019年就开始对抖音、小红书、直播等新型流量阵地大力投放,同时也开始发力线上渠道,线下分销商的数量从2019年初的965家,逐渐减少到2021年底的585家。

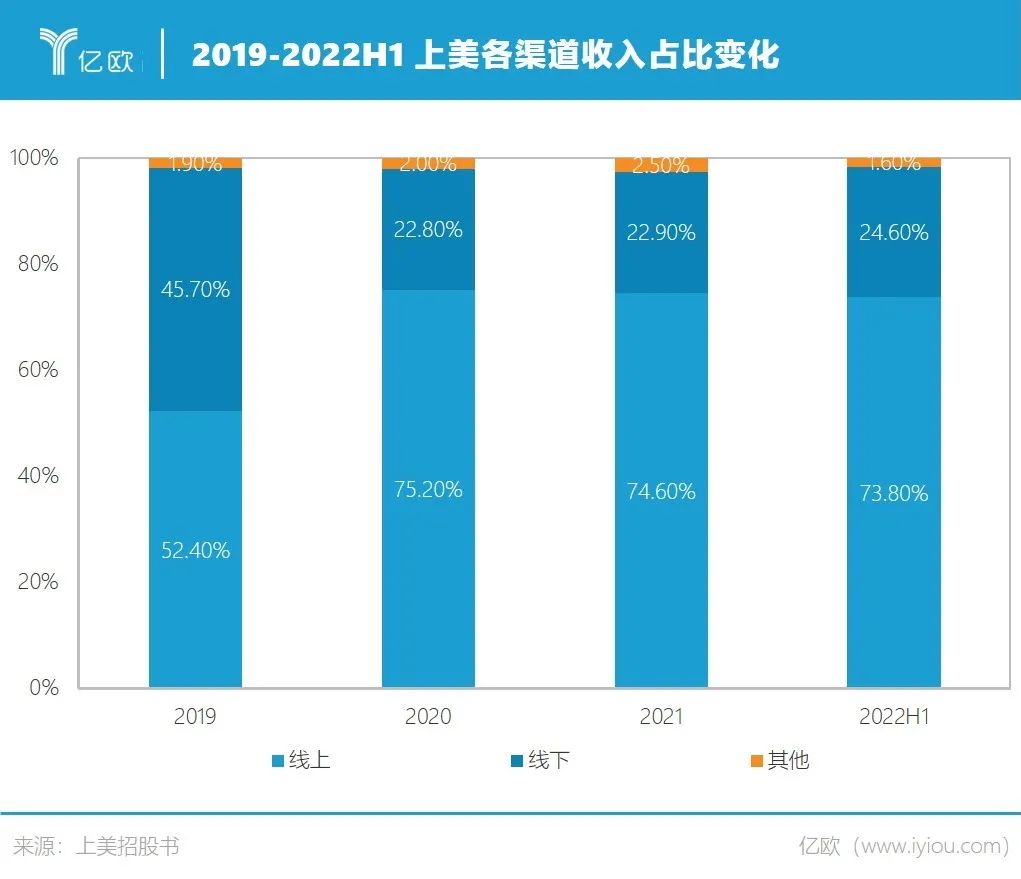

敏锐的吕义雄再一次赌对了风口。招股书显示,2019-2021年以及2022年上半年,上美的线上渠道分别创收15.05亿元、25.43亿元、27亿元及9.31亿元,占总营收比例分别为52.4%、75.2%、74.6%及73.8%;同一时期,线下营收分别为13.14亿元、7.70亿元、8.29亿元及3.11亿元,占比从45.7%锐减到24.6%。

扎根于下沉市场

上美在招股书中多次提到,自己是“一家在中国化妆品行业*的多品牌国货化妆品公司”。

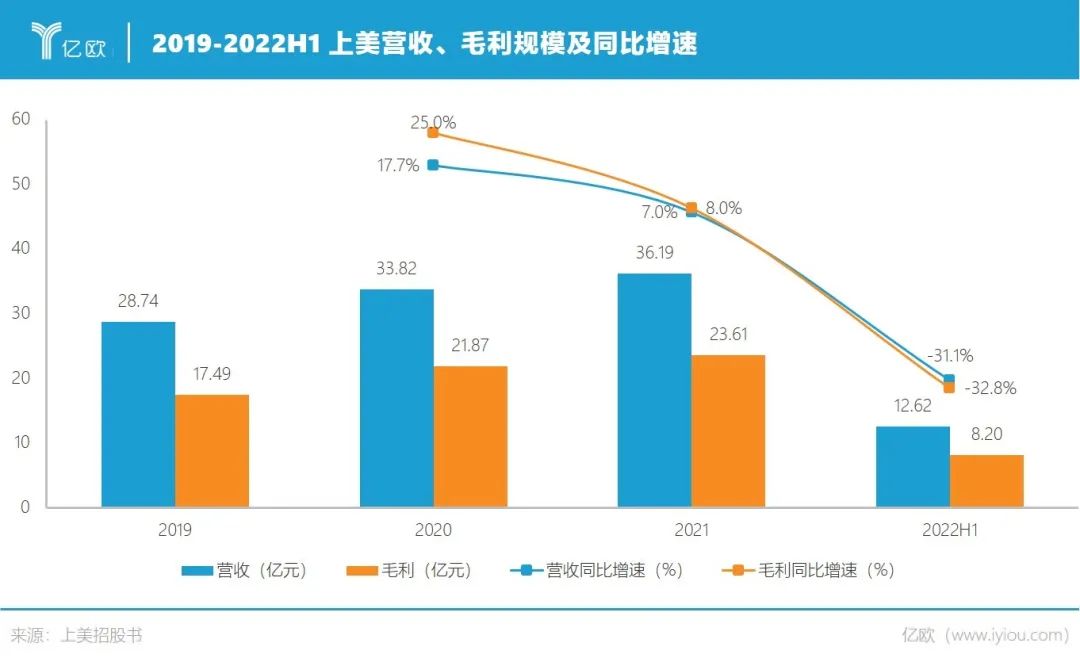

根据招股书,2019-2021年以及2022年上半年,上美集团营收分别为28.74亿元、33.82亿元、36.19亿元以及12.62亿元;毛利分别为17.49亿元、21.87亿元、23.61亿元以及8.20亿元;除税前利润分别为5940万元、2.03亿元、3.39亿元及7840万元。

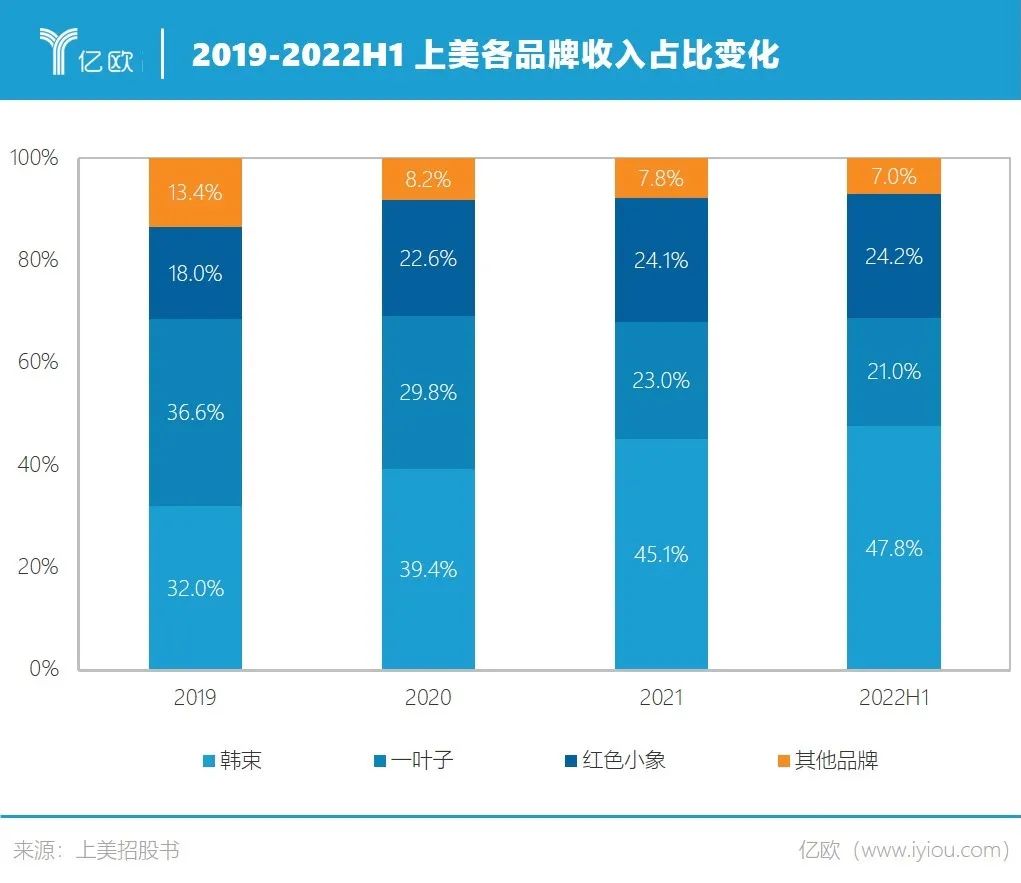

上美旗下有9个品牌,知名度较高的是韩束、一叶子、红色小象,公司的营收就是这3个主品牌支撑起来的。2019-2021年及2022年上半年,韩束、一叶子、红色小象3个品牌的营收占比之和,从86.6%逐步攀升至93%。

2003年面世的韩束,定位科学抗衰,目标客户群为25-40岁女性。韩束红BB霜、韩束红胶囊水、韩束金刚侠面膜等,都是该品牌的爆款。吕义雄曾经透露,2013年韩束红BB霜一款单品就为公司赚得5.76亿元,销售额占比高达32%,巿场份额居当年国内BB霜品牌之首。

为了覆盖更年轻的消费群体,2014年,上美推出了平价面膜品牌一叶子。凭借亲民的价格和铺天盖地的营销,一叶子面膜也曾在大学生群体中风靡一时。但随着年轻人口味的快速更迭,只专注于基础补水的一叶子面膜就显得中规中矩,近年来陷入增长乏力的困境。

红色小象则是上美2015年推出的,定位为陪伴宝宝健康快乐成长的品牌,主要适合于中国婴童。招股书显示,2021年红色小象零售额超18亿元,在国货母婴护理品牌中*。

2019年,韩束、一叶子、红色小象三大品牌尚属均衡发展,对收入贡献分别为32%、36.6%和18%。但到了2022年上半年,韩束的营收贡献占比上涨到47.8%,一叶子的营收占比却已降到了21%,甚至低于红色小象的24.2%。

值得注意的是,韩束、一叶子、红色小象这三个大众品牌,均扎根于以三四线城市为核心的下沉市场。

这一方面是上美的基因所致:从线下直销起家,抓住电视购物风口,再到大举投身微商、直播,20年来,上美始终在下沉用户心中占有一席之地。

另一方面与较低的产品定价有关,低价无疑是占领下沉市场的*武器。根据天猫官方旗舰店,一叶子销量最高的一款面膜,售价69元/21片;韩束销量最高的产品为紫胶囊提拉紧致系列小样装,售价109元;红色小象销量最高的一款产品婴儿多效面霜,售价59元。

在谈判真人秀《所有女生的offer2》中,李佳琦曾直言:“目前我提到韩束能够想到的,就是价格和无数赠品。”

高端化任重道远

上美也意识到对高端市场的覆盖不够。招股书中透露,未来上美将陆续推出安敏优、一页以及山田耕作3个中高端品牌,逐步向品牌高端化转型。

其实近年来,上美连续推出高肌能、安弥儿及极方等品牌布局中高端条线,但都缺乏爆款单品、并未打开销量。多年来对研发投入不足,品牌缺乏坚固护城河,已经让上美在高端化之路上陷入困境。

研发投入偏低导致的创新力不足,可能是上美高端产品线缺失的关键。

上美在招股书中表示,其研发了TIRACLE、AGSE和青嵩油AN+有关的技术及配方,并让这些成分赋能到旗下产品中。其中,有控制炎症、衰老及保湿功能基因的TIRACLE已经在385款产品中使用。

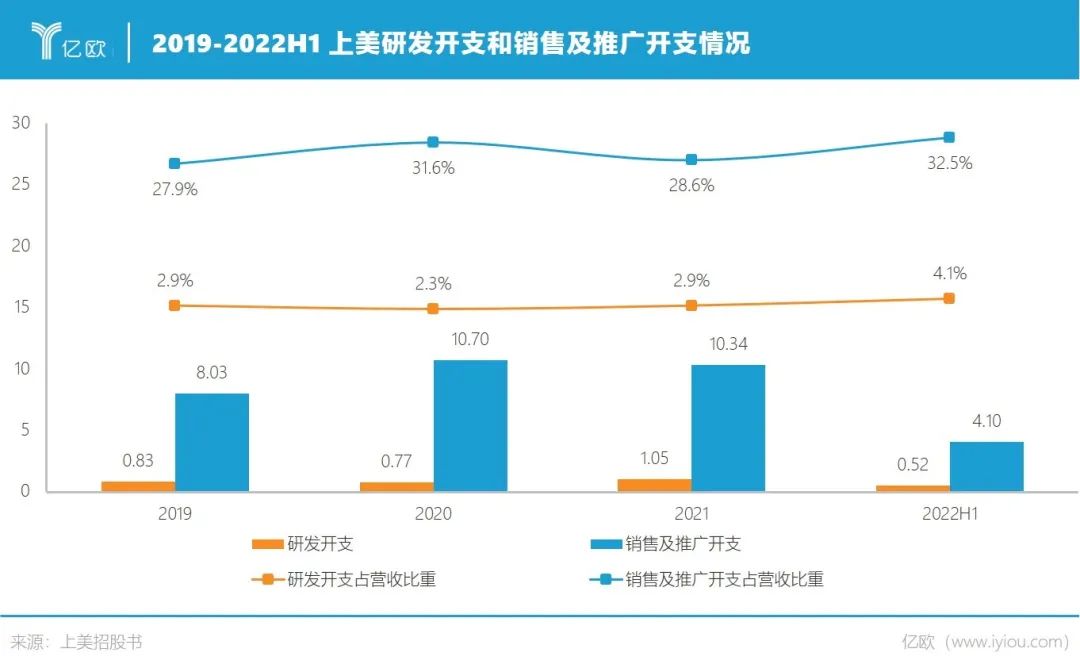

但从数据上看,上美历年来的研发投入都不高。2019-2021年及2022年上半年,上美研发开支分别为8290万元、7740万元、1.05亿元及5190万元,分别占收入2.9%、2.3%、2.9%及4.1%。

而多年来的重金砸营销策略,则消耗了上美大量的真金白银。2019-2021年及2022年上半年,上美的营销及推广开支分别为8.03亿元、10.7亿元、10.34亿元和4.1亿元,分别占总收入的27.9%、31.6%、28.6%和32.5%。

上美还在招股书中表示,此次IPO的募资首先会用于品牌建设,包括线上线下品牌营销活动、邀请代言人、加强与抖音、快手、小红书等平台合作等,其次才是研发投入。

轻研发重营销几乎是国货美妆品牌的通病。逸仙电商就是最典型的例子,虽然研发费用占营收比重从2018年的0.42%增长至2021年的2.43%,但也不及营销费用的“零头”——同期营销费用占比从48.2%上涨至惊人的68.6%。

另外,品控及质量问题得不到彻底解决,上美恐怕也很难在消费者心中树立起高端品牌认知。

韩束曾在2016年、2017年和2019年出现在国家药监局抽检不合格通报中,原因包括实际检出成分与产品批件不符、包装空隙率不合格等。

2021年6月,上海市场监督管理局抽查和检验了509家企业销售、生产的1184批次商品,其中共有119批次商品包装不合格,其中就包括一叶子的产品。

尾声

凭借一次次踩在风口、长期走平价亲民路线,上美曾占领过下沉市场用户心智,创造了韩束主品牌的辉煌战绩。但时过境迁,流量、低价已不再是主导消费市场的关键。

再加上近年来,主打“药妆”和“成分”概念的护肤品牌开始受到年轻消费者追捧,贝泰妮、华熙生物、创尔生物等带有研发基因的上市公司成为资本宠儿,都让上美面临更激烈的竞争。

从国际美妆品牌的竞争格局中看,上美想要争得一席之地更是任重道远。根据弗若斯特沙利文的数据,截至2020年,在全球五大化妆品主要市场中,仅有中国市场,外资品牌市占率为本土品牌的4倍多,其余四大市场这一比例仅为1倍多。

如何撕掉“性价比”标签,踏实做好技术研发,加快品牌高端化进程,打破消费者固化认知,不止是上美的难题,更是国产美妆品牌共同的难题。

参考资料:

1、《小镇青年撑起一个IPO》,IPO观察

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

美妆集合店的风,还吹得起来吗?

2022/12/28$tags$年轻人爱上国货香水,价比大牌的东方香「真香」?

2022/12/16$tags$美妆集合店大退潮

2022/12/08$tags$广告寒冬,为什么美妆企业还在大肆「花钱」?

2022/11/25$tags$「卖爆」东南亚的国货美妆,趟出了一条出海路

2022/11/24$tags$国货美妆竞赛下半场,华熙生物与贝泰妮的「杀手锏」

2022/11/23$tags$

旗下微信矩阵:

旗下微信矩阵: