2022年,疫情叠加经济下行,创投行业募资分外艰难。9月27日,作为全国*的机构LP,全国社会保障基金理事会(简称"社保基金会")发布了《全国社会保障基金理事会实业投资指引》(简称"《实业投资指引》"),无疑为更多长钱进入创投领域树立了标杆,产生了积极的导向作用,引发行业关注。目前,社保基金会主要管理全国社会保障基金(简称"社保基金")和基本养老保险基金(简称"养老基金")两大长期资金。此时,驻足盘点社保基金会投资实践的发展沿革,对比美国等境外养老金出资私募股权基金的历史演进,对社保基金会的未来投资策略有重要的借鉴意义。

社保基金的成功经验

社保基金成立于2000年8月,是国家社会保障储备基金,用于人口老龄化高峰时期的养老保险等社会保障支出的补充、调剂。社保基金由中央财政预算拨款、国有资本划转、基金投资收益和以国务院批准的其他方式筹集的资金构成。2016年5月《全国社会保障基金条例》正式实施,进一步明确社保基金会负责运营管理社保基金,坚持安全性、收益性和长期性原则,在国务院批准的固定收益类、股票类和未上市股权类等资产种类及其比例幅度内合理配置资产。2021年末,社保基金资产总额达30198.1亿元。

社保基金会自2004年起开展实业投资,取得了良好业绩,特别是近十年来实现了跨越式发展。截至2022年6月末,社保基金累计投资规模近3000亿元,取得投资收益超过2400亿元。其中,直接股权累计投资超过2000亿元,投资收益超过1800亿元,年化投资收益率约12%;股权基金累计投资超过800亿元,投资收益超过500亿元,年化投资收益率约14%。

在股权基金投资中,社保基金会坚持与市场头部基金管理人合作,主要投向先进制造、新能源、新一代信息技术、节能环保、生物技术等为代表的战略新兴产业,占比超过56%;投向民生领域、基础设施领域的占比分别超过15 %和12%。股权基金投资撬动社会资本超过1.6万亿元,为近6000家企业提供资本金支持,覆盖企业员工人数超过660万人,获得国家级奖项40个,投资推动370余家企业上市,超过A股新上市企业数量的8%,取得良好社会效益。

养老基金的发展背景及投资实践

我国的多层次养老保险体系包含三大支柱,其中,*支柱为基本养老保险,由政府主导,由国家、单位和个人共同负担,坚持全覆盖、保基本,是基础;第二支柱即企业(职业)年金,由单位和个人共同负担,实行完全积累,市场化运营,是补充;第三支柱包括个人储蓄型养老保险和商业养老保险,尚在起步阶段。

截至2021年底,*、二、三支柱市场规模分别为 6.4 万亿元(占比 55.7%)、4.4 万亿元(占比 38.3%)、0.7 万亿元(占比 6.1%)。*支柱承担了主要保障责任,覆盖约10.3亿人,但支出压力日益加大,替代率呈现下降趋势,目前已降至45%,低于国际劳工组织55%的警戒线水平。如何实现基本养老保险的保值增值,是政府需要迫切解决的问题。

2015年8月,国务院印发《基本养老保险基金投资管理办法》,由省(区、市)人民政府将地方养老基金部分结余及其投资收益统一委托给社保基金会进行投资运营,实行中央集中运营、市场化投资运作。

自2016年起,社保基金会已陆续与全国31个省(区、市)和新疆生产建设兵团签约,目前养老基金受托工作已实现全覆盖。2021年末,受托养老基金权益总额超过1.46万亿元,受托以来每年都平稳实现正收益,连续多年战胜投资基准,累计投资收益额2619.77亿元,年化投资收益率约6.49%。

社保基金会采取直接投资与委托投资相结合的方式开展投资运作。其中,直接投资由社保基金会直接管理运作,主要包括银行存款和股权投资等。委托投资由社保基金会委托投资管理人管理运作,主要包括境内股票、债券、养老金产品、上市流通的证券投资基金,以及股指期货、国债期货等。截至2021年末,直接投资在养老基金中占比约为38.17%,委托投资占比约为61.83%。

美国养老金出资股权基金的历史演进

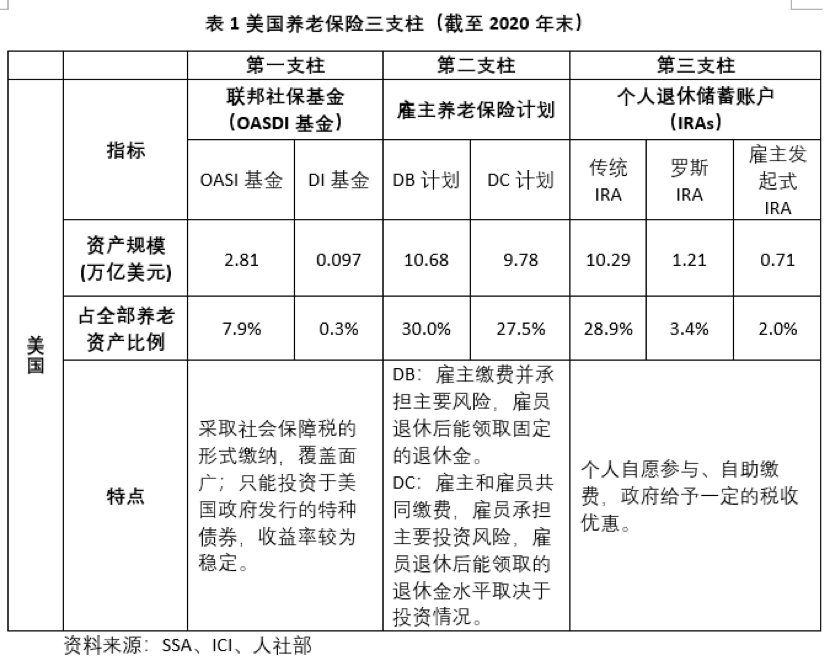

美国养老金制度至今已有近百年历史,形成了由联邦政府、雇主、个人分别主导的三支柱体系。表1显示,截至2020年末,美国养老保险三支柱体系累计资产规模超过35万亿美元。其中,*支柱是由联邦政府发起的联邦社保基金(OASDI基金),约2.91万亿美元,是美国绝大多数人都拥有的养老收入基础来源;第二支柱是由雇主主导,雇主和雇员共同缴费设立的雇主养老保险计划,约20.46万亿美元,为雇员最主要的养老资金来源之一;第三支柱是由政府给予税收优惠、个人自愿参与、自主缴费的个人退休储蓄账户(IRAs),约12.21万亿美元,是美国养老资金最重要的增长来源。

可以看到,第二支柱的资产规模*,约20.46万亿美元,占全部养老金的57.5%。其中,美国联邦政府、各州及地方政府作为雇主,通常采用DB计划(Defined Benefit Plan),即固定福利计划:雇主承诺在雇员退休时支付固定的退休金,即使计划投资表现不佳,也会确保计划中有足够的资金最终支付这笔款项。雇主选择专业的管理机构运作统一账户中的养老资金,决定资产的投资方向及投资机构,配置的投资标的包括股票、债券、私募股权基金(含创投基金)、房地产、现金、商品、共同基金等。

在经历了数十年的资金流入不足、福利承诺过高、政府紧缩措施和多次经济衰退之后,美国政府养老金面临巨大的兑付缺口,因此,纷纷选择增加对私募股权的配置,以提高收益。美国投资委员会(American Investment Council,AIC)2022年政府养老金报告显示,截至2021财年底,私募股权过去十年的年化收益率中位数达到15%,是政府养老金配置中表现*的资产类别。

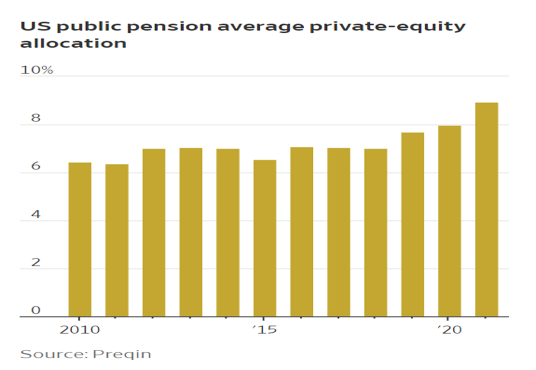

过去二十年中,养老金对私募股权的配置稳步提升,超过对其他另类资产的配置。尤其是近三年,私募股权比例持续大幅增加,趋势明显。美联储数据显示,2018年,政府养老金对私募股权的投资额约3千亿美元,而2021年已达4.8千亿美元。另据下图Preqin数据,2021年,政府养老金对私募股权的平均配置比例达8.9%,创历史新高。有些养老金的配置比例远高于平均数,比如,奥勒冈投资委员会和华盛顿州投资委员会的配置比例超过20%,而美国*的公共养老基金,拥有5千亿美元的加州公共雇员退休系统(CalPERS),也已将其配置目标从8%提高到13%。此外,多家养老金管理机构表示,未来还会继续提高在私募股权类别的配置。

事实上,美国政府养老金对创投基金出资也并非一帆风顺。政府养老金的投资运营,涉及大批公务员的退休保障,因此受到严格的监管。1974年,《雇员退休收入保障法》(ERISA)出台,受限于其中的"谨慎标准"(Prudence Standard),养老金不能投资于风险较高的新兴小企业和创投基金,因此,当时创投基金的主要出资人多为个人、政府、少数银行和保险机构等,尚未形成机构化出资。1974-1979年间,创投行业呼吁对ERISA进行改革,认为该法案引发了小企业的钱荒。1979年,美国劳工部对"谨慎标准"进行了明确,采纳了"现代投资组合理论"(Modern Portfolio Theory, MPT),允许养老金进行高风险的投资,配置比例不超过10%,从此打开了养老金对创投基金注资的闸门。之后,养老金逐渐成为创业投资*的资金来源,并吸引了越来越多的机构投资人竞相效仿。ERISA法案的修订,是迄今对美国创投行业影响*的政策调整。

美国养老金投资实践对中国创新的启示与探索

在过去的二十年中,美国政府养老金的投资策略已从早期的大比例投资固收产品,转向权益类及另类资产特别是私募股权投资。Preqin 2020年报告数据显示,美国政府养老金已成为私募股权基金*的出资人,出资占比达35%。

美国养老金和优秀的市场化私募股权基金管理人的合作模式实现了多赢,值得我国借鉴。一方面,养老金作为创投基金的LP直接出资,解决了创投行业的“钱荒”问题,不仅大幅提振行业信心,而且树立了标杆,引领、带动其他机构投资人加速入场;而创投行业的繁荣,不仅推动了科技创新企业的蓬勃发展,使美国的科技实力在全世界独领风骚,同时也创造了大量就业和税收,满足了国家战略的需求;另一方面,由于私募股权基金较高的回报率,养老金提升了整体收益,更好地实现财富增长及长期平衡,且通过多元化配置有效分散了投资风险。

反观国内,此次《实业投资指引》着重强调“聚焦国家战略助推经济高质量发展”,“强化实业投资资产配置功能”,“扩大市场化股权基金投资规模”,进一步肯定了股权基金在支持科技创新和实体经济高质量发展方面的独特作用和专业能力,并将在资金端加大力度给予支持,缓解募资难问题,令行业雀跃。但在实操层面,仍有进一步优化的空间。

(一)社保基金会对股权基金的配置比例

截至2022年6月末,我国社保基金投资市场化股权基金取得了年化投资收益率14%的良好业绩,但配置比例尚不足其总资产(按成本计)的5%,距离10%的法定上限还有一定距离;养老基金则尚未配置股权基金投资,截至2021年末,基金年化投资收益率约6.49%,远低于社保基金投资市场化股权基金的收益率。因此,两大长线资金在股权基金的配置上与美国仍有较大差距。

事实上,除美国外,其他国家也在加速配置私募股权投资。比如,加拿大养老基金投资委员会(CPPIB)2017财年首次配置私募股权,比例为18.5%,2022财年配置比例已达32%,成为配置比例最高的资产类别;新加坡政府投资公司(GIC)2015 年以来,对私募股权的配置已从9%显著上升至17%。期待我国借鉴海外经验,探索预留10%的社保基金及养老基金用于市场化股权基金投资,加大投资力度,撬动更多社会资本进入创投领域。

(二)社保基金会合作的股权投资机构

截至2022年8月,社保基金已累计投资45只股权投资基金,涉及股权投资机构27家。合作机构呈现如下特点:

1、从投资机构的背景来看,27家机构中,国资控股12家(44%),民营控股15家(56%)。据《机构投资者评论》数据,2018-2020年,民营控股基金获社保基金出资额单年及累计占比均明显提升。

2、从投资机构所属地域来看,27家机构主要分布在全国三大科技创新中心:京津冀16家(59%)、长三角5家(19%)、粤港澳5家(19%)。但社保基金会与长三角、粤港澳的合作机构数量与京津冀有明显差距。

3、从投资机构在2022年清科排行榜的上榜情况来看,27家机构中,共15家(56%)上榜20强,其中,5家上榜“中国创业投资机构20强”,10家上榜“中国私募股权投资机构20强”。据《机构投资者评论》数据,2018-2020年,创投基金获社保基金出资额单年及累计占比均明显提升,但与20强创投机构的合作仅有5家,其中3家为外资背景(红杉、IDG、经纬),2家为本土机构(君联、元禾),尚未与扶持“专精特新”的主力军如深创投、江苏毅达、达晨等多家本土头部创投机构形成合作。

综上,期待社保基金会未来进一步加强与长三角、粤港澳区域创投机构的合作,将更多本土头部市场化创投机构纳入合作范围,在共同扶持优秀的科技创新企业做大做强的同时,实现社保基金及养老基金的保值增值。

参考文献

[1] Dear IIR. 中国社保基金的股权投资投资全景报告. 机构投资者评论

[EB/OL].https://mp.weixin.qq.com/s/BND3doeAuIga9X1FUpk1lA

[2] 国务院. 国务院关于印发基本养老保险基金投资管理办法的通知(国发〔2015〕48号) [R].中国:国务院,2015.

[3]海外养老基金管理机构投资收益研究分析,风险管理部

[4]苗陆洋. 美国养老保险体系研究,养老金管理部

[5]全国社会保障基金理事会. 全国社会保障基金理事会基本养老保险基金受托运营2017、2018年年度报告[R].中国:全国社会保障基金理事会,2018、2019.

[6]全国社会保障基金理事会基本养老保险基金受托运营年度报告(2021年度)

[7]社保基金会相关负责同志就2021年度基本养老保险基金受托运营报告答记者问,2022-09-16

[8]宋论升. 养老金投资范围和投资比例国际经验研究

[9]王一峰. 养老金第三支柱专题研究:发展空间、入市规模及价值贡献测算,光大证券

[10]2020 Preqin Global Private Equity & Venture Capital Report, Preqin, 2020-02-04

[11]By Heather Gillers. Retirement Funds Bet Bigger on Private Equity, 2022-01-10

[EB/OL].https://www.wsj.com/articles/retirement-funds-bet-bigger-on-private-equity-11641810604

[12]Every Rotten Idea Since Adam: How ERISA Reform Made Modern Venture Capital with M. R. Sauter

[EB/OL].https://www.youtube.com/watch?v=o1sq4atXgeQ

[13]Gregg Gethard. PE ranks as strongest asset class for pensions over the past decade, survey says, 2022-07-12

[EB/OL].https://www.buyoutsinsider.com/pe-ranks-as-strongest-asset-class-for-pensions-over-the-past-decade-survey-says/

【本文由投资界合作伙伴微信公众号:东方富海授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。