特斯拉在新能源车行业的“鲶鱼效应”正在放大。

特斯拉多次降价,掀起价格战,对国内“蔚小理(蔚来、小鹏、理想)”等新能源车企步步紧逼。

让不少特斯拉车主怨声载道,觉得自己“被割韭菜”,甚至参与维权。但也拦不住特斯拉股价上周累计大涨33%,为2013年5月以来的*单周涨幅。

对于想要购买电动车的消费者而言,降价后的特斯拉“很香”。相关数据显示,特斯拉的销量在降价后不断高涨,最高时一天能卖12600多辆。特斯拉降价后,尤其在二三线城市,客流量和订单量都有明显增加,一部分门店的订单量相比12月增加了500%。

如此一来,国产新能源汽车“排头兵”比亚迪,新势力“蔚小理”,以及第二梯队的哪吒、零跑,它们的生存空间都受到了挤压,特别是今年开始新能源车企的国家补贴政策取消后,国内新能源车企们还想通过集体涨价来弥补亏损,特斯拉此关键节点反其道而行之,让整个竞争格局变得扑朔迷离。

01

特斯拉降价,“多销不薄利”

自从2022年3月至6月,特斯拉进行四次涨价之后,特斯拉又在10月开始降价。其先推出7000元保险补贴,几日后,特斯拉再度降价,Model 3及Model Y*降价幅度达到3.7万元。

2023年1月6日,特斯拉中国再度宣布国产车型全系降价,其中,特斯拉Model 3后驱版降价3.6万元,从26.59万元降至22.99万元,成为特斯拉价格*的车型。Model Y长续航版降价4.8万元,成为此次降幅最高的车型。

一番操作后,特斯拉于1月26日公布2022年第四季度及全年财报,其财报可以看出特斯拉有持续降价,进行“降维打击”的底气。

财报显示,特斯拉第四季度总营收为243亿美元,同比增长37%;归属于特斯拉普通股股东的净利润为37亿美元,同比增长59%;2022财年全年,特斯拉营业收入为814.62亿美元,同比增长51.35%;归属于普通股东净利润为125.56亿美元,同比增长127.5%。

2022年第四季度,是特斯拉连续盈利的第14个季度,也是有史以来单季度最高收益和最高净利润的一次表现。

更值得注意的是,特斯拉毛利率达到了25.9%,虽为近两年低点,但仍在特斯拉接受范围内。对其他车企而言,降价与否是道艰难的选择题。在2022年第三季度,小鹏毛利率为12.2%,蔚来13.6%,理想最高18.9%。

特斯拉之所以能取得这份成绩,离不开对技术的投入。特斯拉在技术研发和产品创新层面一直不惜工本。根据2022年财报显示,特斯拉在研发方面的全年投入高达209亿元人民币,相比2021年增长幅度达到了18.5%。

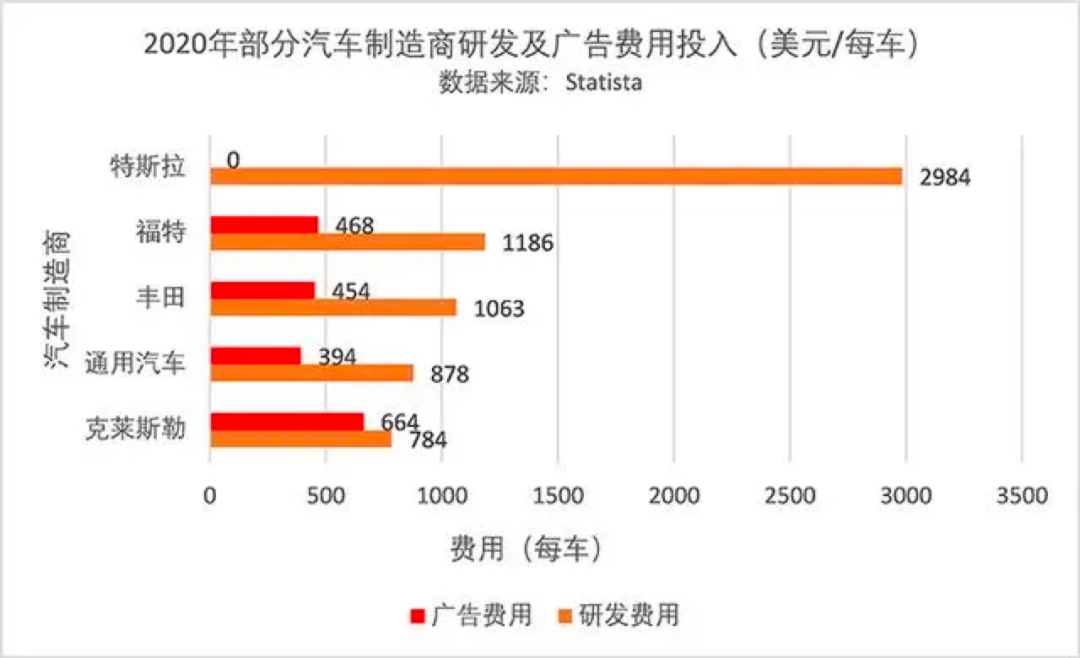

有媒体推算:分摊到卖出的每辆特斯拉身上,其研发费用为2984美元(近1.9万元人民币),约是行业平均值(约1000美元)的三倍,高于福特、通用和克莱斯勒三家公司相加总和。

而蔚来、小鹏、理想在2022年第三季度的研发费用分别为29.3 亿元、15亿元、18亿元。当然,这主要因为国产新能源汽车起步较晚,技术迭代能力欠佳,营销投入占比较高。2022年前三季度,理想、小鹏、蔚来的营销费分别为40.25亿元、49.36亿元、70.01亿元。

特斯拉在营销上的投入甚少,反而把人力物力集中于技术研发。其践行三电核心技术全方位自研,其动力电池电芯、BMS、电机、电控技术引领行业发展。

特斯拉还此次财报中公布了FSD(完全自动驾驶)的两组关键数据:FSD在北美已经获得40万用户的订阅,并且使用里程已经超过9000万英里;2022年更新之后的FSD,平均驾驶超过600万英里才会发生一次事故,比没有搭载FSD的特斯拉降低了三分之二,比全美平均的事故率更是降低了90%。

技术的投入让特斯拉在降低成本上更有话语权。毕竟在过去一年,整个新能源汽车行业都面临原材料、商品、物流、质保成本增加。半个月前,特斯拉对外透露,自主研发的4680 大型圆柱电池取得了重大突破,量产后会让生产成本大降 54%。马斯克表示,特斯拉在美国内华达州扩建的工厂,一部分就是用来专门生产4680电池。

如果电池未来在上海工厂也能实现量产,用于特斯拉的所有车系,那就意味着特斯拉未来仍有较大的降价空间,这对“蔚小理”为代表的国内新能源车企无疑是致命一击。

02

安全、智能的技术壁垒PK

关于特斯拉车祸、故障的报道一直牵动着消费者。去年,林志颖的一场车祸,更是把特斯拉推上了风口浪尖。

林志颖从1997年开始接受专业赛车手训练,车技自然不差,可林志颖却在驾驶Model X时出了车祸。

时至今日,林志颖没有表示过车祸原因,特斯拉也对此事缄默不言。众多网友则开始质疑特斯拉的安全性。

在自动驾驶领域,安全性问题一直饱受争议。特斯拉作为行业“先锋”没有选择成本更高的雷达+摄像头的方案,而是砍掉超声波雷达和毫米波雷达,选择纯视觉方案,仅靠摄像头采集信息。

2021年特斯拉宣布北美地区Model 3和Model Y放弃雷达时,就遭到了《消费者报告》怒批,并将其移除“*选择”推荐,美国国家公路交通安全管理局则降低了该车的安全评估。

并且,类似林志颖车祸事件频发。在车速正常、道路无障碍物、天气良好的情况下,发生严重事故,让特斯拉引以为豪的FSD系统及其它安全问题暴露无遗。

其实,新能源车仍在全自动驾驶的领域探索,目前无法精准做到“车路协同”。毕竟想把全国各地的地图、路况、环境、天气等要素*掌握,并与自动驾驶相匹配,仅依靠摄像头,较难到达。

因此,特斯拉当前只在辅助驾驶层面有一定的*性,未来以自动驾驶以及相关领域作为新的核心技术壁垒去突破,也是各大新能源车企同台竞技的方向。

同样的质疑,在国产新能源车企中也不少见。2022年6月,蔚来测试车从楼上冲出并坠落,引发热议;7月,理想汽车发生“底盘后方零件碎裂”“断轴”“起火”多起安全事故;8月,小鹏汽车因“自动驾驶未识别前方故障车”和“安全气囊未弹出”导致两起事故。

除了新能源车共同的安全问题,对国产新能源车企来说,无法搭建技术壁垒的焦虑更明显。随着电动汽车进入智能化竞争之后,国内各大品牌又面临新压力,即芯片、算法等技术储备不足。大部分车企不能像比亚迪那样,除了轮胎和玻璃外全靠自制。

为了迭代产品,提升用户使用体验,于上游布局尚浅的“蔚小理”,在芯片方面均采用英伟达解决方案,座舱普遍采用高通芯片;传感器方面毫米波雷达、制动等零部件部分主要使用博世的产品;电池方面均与宁德时代合作。操作系统及相关软件算法等则以自研为主。

何小鹏曾公开发表观点:“像苹果这样的软硬件一体可控模式,在智能汽车企业里面会出现越来越多”;李斌在2022年第二季度财报会上,表示要建立全栈自研能力;李想也在2022年开始调研芯片自研项目。

可以看出,三家对于自研自动驾驶芯片的决心。据晚点报道,这些芯片最早可能于2024年左右上车。

总之,特斯拉的忧虑在于如何保持技术优势、品牌声誉;国产新能源车的忧虑则为前一阶段的供应链、销量、品牌打造。

03

从竞争格局看经营思路的差异

已经赚得盆满钵满的特斯拉,在门店营运中一直采用直营店模式,现在其完成了早期品牌势能积累后,为控制成本,搬离商圈。接下来,特斯拉除了采取降价策略争夺市占率,扩大产品销量,还在考虑如何推陈出新,持续降低成本,扩大品牌价值。

特斯拉官方宣布,公司的下一代车型平台信息,将在3月1日举行的特斯拉投资者日活动上公布。有猜测称,特斯拉下一代车型平台目前正在研发中,其成本有望降至现有平台的一半。

眼看着特斯拉加固护城河,国内市场中,比亚迪凭高性价比取得规模优势。但目前新能源汽车行业的市场渗透率并不高,比亚迪凭借价格、规模取得的胜利,待到小米、华为等品牌跨界入场后,新能源车市场更加“群魔乱舞”。

不过,比亚迪一直在专利和技术研发层面加强投入。其在2021年研发投入超100亿元,名列国内车企*,且比亚迪掌握的刀片电池技术、DM混动技术确实具有一定独特性。

承压之下,同行也在奋起直追。比如蔚来主打换电服务,小鹏主打智能化布局,理想主打增程式与人性设计。各大品牌都希望在新能源汽车赛道中差异化定位。

更值得关注的是,今年1月初,比亚迪、上汽大众、长安汽车、零跑、哪吒汽车等车企进行了一轮集体涨价。因为新能源汽车国家补贴正式取消,他们为维持利润,不得不涨价求生存。

但是,“蔚小理”已长期处于亏损状态。2022年前三季度经营亏损蔚来89亿元、小鹏62亿元、理想35亿元。

并且,按照2022年年初规划,蔚来销售目标为15万辆,小鹏汽车为“保25万辆,冲击30万辆 ”,理想汽车则直接定为20万辆。

理想很丰满,现实很骨感。“蔚小理”在2022年年底均未完成预期目标。其中,2021年还是“蔚小理”成交量之首的小鹏汽车,在2022年只交付了12.08万辆,虽同比增长23%,但仅完成25万辆成交量目标的不到一半。

蔚来汽车共交付12.25万辆汽车,同比增长34%。

理想汽车在2022年共交付13.32万辆汽车,同比增长47.2%,在交付量及同比增速上,居三家车企之首。

就在国内新能源汽车“御三家”焦急出路之际,威马已经陷入生存危机。其中,主打低端市场的哪吒汽车在2022年共交付15.2万台新能源汽车,同比增长118%,数量“碾压”“蔚小理”。与此同时,比亚迪、奥迪、沃尔沃、吉利、东风等传统油耗车企也在发力新能源领域。

未来,在中高端场景的“蔚小理”能否缩减亏损,保持不降价的姿态,接下来看它们如何应对特斯拉的大招。

【本文由投资界合作伙伴鲸商授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。