如果没有复星当年的7个亿投资,Butterfly Network绝不会像如今一样在国内超声圈子家喻户晓。

然而这一被投资机构及业界相继看好的掌超之星CEO Todd Fuchterman,却于2022年末宣布辞去CEO职务。与此同时,超百家机构也在这一年相继弃子。

今年2月6日,Butterfly收盘价2.75美元,较高点蒸发90%,市值仅余5.5亿美元。

对于Butterfly的遭遇,有人将其归纳于新冠肆掠形成的地域壁垒,或是受制于2022年全球多重危机下的糟糕经济。但从*坠落,Butterfly结局归因或与整个数字医疗的发展现状有关。

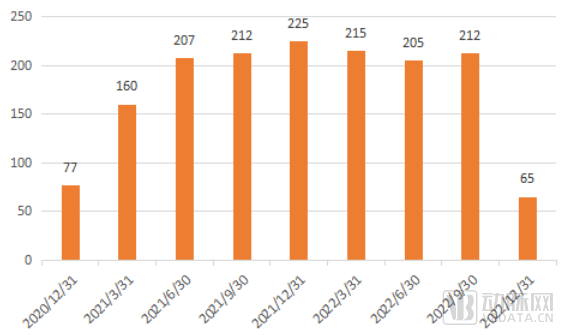

Butterfly各时间段机构持股数量(数据来源:东方证券网)

当下的烧钱速度,

Butterfly只剩24个月

Butterfly诞生那年,人们并未给予掌超设备过多关注,市场中相关创新设备寥寥。但Butterfly却选择以“AI辅助诊断+半导体芯片”的形式优化超声成像流程,赋能掌上超声。借助这一方式,掌超设备只需配置一个探头,就能得到传统全身超声需配置多个探头的成像结果。

对于当时的整个市场而言,这无疑是颠覆性的。毕竟医院都希望能够降低设备成本,或是提高便捷性。而Butterfly则实现了较高成像质量的同时,以低成本售出掌超设备,实现更多医疗机构用上掌上超声。

这一逻辑非常诱人。2017年11月,Butterfly iQ获FDA批准上市,成为全球*款获得FDA批准上市的个人超声,也是全球*单一探头全身通用的超声。商业化之路拔得头筹,若能在短期之内按照预期拿下基层医疗的庞大市场,Butterfly的未来不难想象。

依照这一愿景,Butterfly加快了融资步伐,并在2021通过SPAC成功上市,将更多的资金投入到当前产品的销售及下一阶段的研发中。

对比超声界的各个竞对,Butterfly的产线相对薄弱,现有的上市产品包括服务于普通医院的产科、资源匮乏地区的基础医疗、兽医以及家庭医疗场景的Butterfly iQ与Butterfly iQ+两个系列。

产品虽少,但Butterfly的营收确实做出了一个科技独角兽应该有的样子。2019-2021三年,它分别实现了2760万美元、4630万美元、6260万美元的收入,对应着68%、35%营收年增长。2022年前九个月拿下5441万美元,不出意外,全年可以接近实现7300万美元的预期营收。

然而,Butterfly的利润转化并未像预期之中那么让人满意,营收上的高速增长以成本为代价。上市即抵达股价*,随后遭遇了近两年的阴跌。Butterfly 2019-2021年净利润为-9970万美元、-16270万美元、-3241万美元,2022年前三季度已亏损1.35亿美元。

Butterfly研发的掌超设备成本低,且其目标市场医疗资源相对匮乏地区存在庞大需求,但偏远地区需要通过美国国内的经销商进行触达,就意味着要不断扩大自有的经销商规模,借此触及更多的地区/国家。这个过程中,Butterfly不仅需要支付高昂的团队搭建费用,还需要承担地区/国家销售乏力的风险及法律风险。

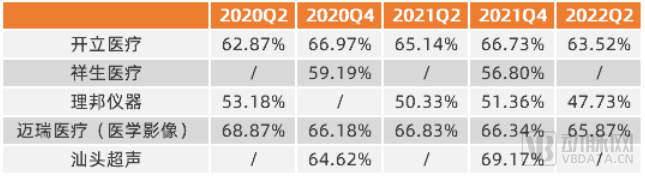

不仅如此,压低了超声的销售价格,Butterfly也损失了产品应有的盈利能力。透过毛利率可以看出,Butterfly有30%的营收来源于软件订阅服务。对比中国国内主导超声市场的迈瑞、开立、汕超三家企业设备毛利率均维持在60%-70%这一区间,Butterfly整体毛利率徘徊于50%-55%。

国内主要超声设备厂商毛利率,*梯队与第二梯队存在差距 (数据来源:各企业年报、招股书)

同时在Butterfly的营收组成中,有相当一部分来源于其股东比尔盖茨基金会,即通过NGO组织采购,再以慈善的方式分发给国际上有需求的医疗机构。可是,目前并没有太多向比尔盖茨基金会这么慷慨的NGO支付方。

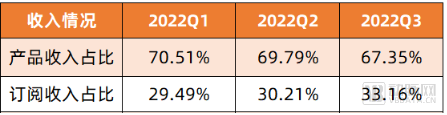

而Butterfly的订阅业务。这一部分业务是Butterfly较有潜力的业务,2022年来一直处于增长之中,相关收入占比已经逐渐占据了Butterfly三分之一的营收。

Butterfly2022年各季度营业收入构成(数据来源:动脉网)

从长远来看,当设备普及甚至饱和,基于AI的订阅服务将是Butterfly增长的关键。但在短期内,受制于全球下行的经济、美国线上与线下持平的医疗价格,过去认可数字医疗的雇主医疗和商业保险公司仍然采购数字医疗产品,但会由订阅多个医疗项目转向为订阅单个一站式服务。这一趋势之下,Butterfly可能需要寻找一个Teladoc、Morehealth这样的平台企业,将自己装进数字医疗的一篮子,与平台双赢。

另一方面,以持续高投入换取市场覆盖的打法将给予Butterfly现金流极大考验。2022年9月,Butterfly账上仅余2.68亿美金,按照当下的烧钱速度继续扩张,这些资金将在两年的时间内烧完。

时至今日,Butterfly很难找到新的投资,而仅剩的两年时间,除非大幅消减管理费用,暂缓扩张步伐,Butterfly将存在资金链断裂的风险。

在基层医疗能寻找慷慨的支付方吗?

与众多数字医疗公司一样,Butterfly拥有一套自洽的降本增效愿景。但低成本的逻辑诱人,背后却也存在风险。

在超声创新方面,Butterfly采用半导体芯片技术。使得单个探头便可完成全身呈现。市面上过去45000美元-60000美元的低端超声,30000美元-40000美元的手持超声,Butterfly的产品仅靠2000美元便可实现,而且使用更为简便。如果买方是一家刚成立的医院,他会毫不犹豫的选择Butterfly的超声。

首先,全身超声属于一个基层医疗普及率很高的产品,虽然butterfly在便捷性与成本上均有优势,但产品更替的速度并非一蹴而就,它呈现一种缓慢递进的状态,甚至可能长达十年。

其次,需要明确谁是超声的支付方。对于拥有购置实力的医院而言,Butterfly性能上价值有限,不能满足这些医生的科研需求,而价格的多少并不在他们的关注的范畴。

参照国内市场的超声招投标数据可以窥得一二。

统计2020年-2022年政府招标网披露的公开数据,不止三级医院,大量二级医院、民营医疗机构也开始采购200万以上的专科超声,而普通的全身超声以及新型的便携超声采购规模缩小,尤其是便携超声,通过公开招投标渠道采购的医院更是屈指可数。

当下Butterfly所面对的问题在于,便携超声的采购需求聚焦于非洲、南美等贫困国家的市场,但这一部分地区常常没有资金可以用来购置大量的便携超声设备。

掌超市场为何依旧湛蓝?

但这并不是Butterfly面临的*问题,另一个需要解决但单一解决的问题是供应商与市场教育。

2008年,GE医疗生产的*代掌上超声—— VSCAN 1.0登陆美国市场,立刻引发轰动。它相继被美国《时代周刊》和知名科普杂志《科技新时代》评为“2009年50项*发明”和“2010年100项*科技成果”,被视作一个颠覆时代的产品。

遗憾的是,GE医疗的便携超声设备卖得并不好。毕竟,一个综合大型医疗影像设备的厂商卖一款售价很便宜的小设备,对于其内部销售人员与供应商来说,当然卖大设备赚的毛利更高,利润更丰厚。因此,尽管GE一直都在更新自己的掌上超声产品,最新于2021年推出了无线手持式超声仪Vscan Air系列,但掌上超声处于“产线补充”的位置,不管业界对其赞誉多高,不管市场的真实需求有多大,都难以发生改变。

因为这样的原因,GE医疗没有提供掌超设备配套的市场教育体系,以至于掌上超声诞生十余年,这里依然是产业中的一片蓝海。

对于Butterfly而言,要么投资大量资金用于市场教育,并让所有竞争对手受益的“公共物品”,要么等待掌上超声设备缓慢普及。前者意味着要从本已不充裕的现金流中增加一份压力,承担竞争的风险,后者意味着企业必须容忍有限的市场扩张速度,并祈祷能在资金用尽前找到新的融资。

数字医疗难以“再提速”

小结一下Butterfly现在面临的困境。

首先是设备。超声设备的未来发展包括便携化和高端化,便携化进入家庭医疗场景,高端化由全身检查向专科治疗转移。两条路径的差异在于,由于中高端设备贡献了超声市场绝大部分规模,因而相关的技术研发与销售推广也会快一些。

中国超声市场虽不能完全反映全球发展趋势,但也具备一定参考价值。动脉网对中国政府采购网2020年1月1日-2022年12月31日三年超声采购数据的调研结果显示,新冠疫情的出现加速了国内新型公共卫生体系的建设,超声采购项目量以超过20%的速度持续提升。

有两个点需要注意。其一是200万以上高端超声采购项目占所有公开项目数量最多,且采购量持续增加。相较之下,便携超声/掌上超声的采购量变化有限,2022年总计2654条采购数据,各式掌超项目的数量却没有过百。

其二,3年内的绝大部分增量来源的并非三甲医院,而是县域医院及卫生所。换句话说,寄希望于用掌上超声替代全身超声并不现实,因为设备更新迭代的费用正被高端超声所挤压。相较于作为成本项的掌上超声,医院更希望购置能够带来利润的全身超声。

因此,对于医院而言,配置更便捷、更便宜的掌上超声叫好不叫座。

再谈Butterfly的数字医疗部分。回顾近十年严肃医疗投资发展逻辑,这一新兴赛道一度抵达高端药械的热度,但又在2020年后逐步偃旗息鼓。归根结底,数字医疗与高端药械不能沿用同一种逻辑。

高端药械的研发面对的是已经存在的市场,有主动的购买需求,追求的是更优质的疗效,但数字医疗常常需要创造需求,通过“将本增效”、“广触及性”的逻辑逐步切入流程。

由于降本增效的需求并非刚性,广触及后产生的价值也难以等价于线下医疗。过去十年医疗AI的涨落已经验证,数字医疗落地虽存在必然性,但这是一个长期的、潜移默化的过程,大额的融资能够帮助企业快速拿出产品,但很难帮助他们教育市场并拿下市场——医疗科技的发展需要时间谨慎验证。

回头来看,Butterfly着眼的掌上超声市场确实是一个拥有潜力的蓝海市场,如果能与资方谈妥,适当放慢脚步,将支付方挖掘、市场教育产生的费用分摊到更长周期中,Butterfly可能会损失一部分市场,但也能平稳度过前期。

当然,需要做出这一抉择的企业不止于Butterfly。泥沼之中的数字医疗,需要重新规划自己的步伐,捱过黑暗,抵达黎明。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。