尚可的财报数据,还是没能使美国的娱乐巨头公司迪士尼,逃过持续的裁员潮。

当地时间2月8日,迪士尼发布了2023财年*季度(即2022年第四自然季度)的财报。财报显示,迪士尼*财季营收为235.1亿美元,与上年同期的218.2亿美元相比增长8%,高于分析师预期的233.9亿美元;经营性利润为12.8亿美元,同比增长11%。调整后每股收益为0.99美元,低于同期的1.06美元,但高于分析师普遍预期的0.78美元。

财报发布当日,迪士尼美股盘后涨幅达5.2%。不过,当地时间2月10日,当近日重新执掌帅的迪士尼灵魂人物艾格表示,他仅将继续担任CEO一职两年后,迪士尼股价再次跳水,截至北京时间2月11日收盘,迪士尼报收108.06美元/股,下跌2.08%,总市值1974.05亿美元,并且在盘后继续下跌。

然而,迪士尼本财季总体经营性数据看似不错背后,隐藏的却是迪士尼近年来,持续多年的流媒体负债隐患与增长瓶颈。

这些问题,亟待新的战略去优化改革。

财报显示,本季度Disney+的总订阅用户为1.618亿,略高于分析师普遍预期的1.611亿,但历史上首次出现了环比下降,降幅为1%,订阅用户减少240万。与之伴随的,是Disney+业务的巨幅亏损,2019年至今,Disney+累计亏损已高达80亿美元。

或正因为此,迪士尼CEO罗伯特·艾格(以下称为“艾格”)在本次财报会议中表示,迪士尼将裁员7000人,占全体员工的3%。与此同时,将在近日完成新一轮架构重组,以此达到节省55亿美元开支的目标,其中包括30亿美元的内容成本。

“迪士尼的流媒体之困,与前两年前任CEO鲍勃·查佩克(以下称为“查佩克”)比较激进的作法不无关系。”流媒体观察者洛奇对燃次元表示,“2007-2021年,Netflix用14年才获得了全球2亿的用户。但迪士尼只用了3年就做到了。显著的会员增长数据背后,或也意味着短时间内更容易陷入亏损。”

“本次裁员、降低内容成本,对于迪士尼而言,可以说是动了一项大手术,但我觉得这也是不得不做的‘截肢’。因为迪士尼面临的挑战,不仅与内部战略相关,同时更与美国的经济下行压力有关。”艾媒咨询创始人张毅补充道。

事实上,节流的的确不只有迪士尼。华尔街日报消息,华纳兄弟、Netflix也分别在2022年下半年表示,“将通过削减各项开支来让业务盈利,或改善现金流。”

“这本质上和用户消费降级有关。营收增速放缓,仍想要保证现金流与利润,流媒体就需要开始降本增效。”洛奇表示。

节流之外,一些业内分析人士对燃次元表示,流媒体公司,如何探索更合理的会员价格梯度,比如体验感较好的“广告+低价会员”模式,或会是不错的开源途径。

然而,就当下来看,无论迪士尼、Netflix还是华纳等娱乐巨头,一方面,在流媒体领域面临着行业发展接近天花板的困境。另一方面,在院线等领域则面临着持续萎缩的经营挑战。

商业模式与内容的创新探索,仍旧在路上。

01 流媒体用户规模首次缩减

尽管本财季迪士尼营收超出了预期,主题乐园相关业务持续表现亮眼,但流媒体业务订阅用户首次下降与持续亏损的双重隐患却不容忽视。

财报显示,迪士尼乐园、体验和产品部门营收为87.36亿美元,与上年同期的72.34亿美元相比,增幅高达21%,经营利润同比增幅25%至30.53亿美元。

对此,洛奇直言,“迪士尼线下娱乐业务的复苏,其实与疫情后市场回暖,以及不断提价的票价相关,而不在于市场规模的扩大。”

如洛奇所说,以上海迪士尼为例,随着2022年末,相关政策的放松,上海迪士尼在摆脱间歇性停业困境的同时,门票价格也发生了调整。

官网数据显示,自2016年6月开园以来,上海迪士尼已4次上调门票价格。最新一次提价将在今年6月起生效,提价后,“常规日”票价将从现行的435元(人民币,以下为标注则同)涨至475元;“特别常规日”票价从545元涨至599元;“高峰日”和 “特别高峰日”票价涨后分别为719元与799元。

院线分发方面,本财季,迪士尼的营收同比增长约100%,达11.4亿美元。

具体来看,2023财年*季度,迪士尼新发行的影片有《阿凡达2》《奇异世界》与《黑豹2》3部影片。尽管数量不及2022年的7部,但《黑豹2》与《阿凡达2》,截至去年底分别约3.8亿美元与10亿美元的全球票房收入,还是相对可观的。

不过,需要关注的是,电影早已不是迪士尼的“现金牛”——本财季,迪士尼的院线分发营收在该财季的总营收中占比不足5%。

“这除了与院线业务不再是迪士尼的发力重点有关外,还与消费者对《黑豹2》等好莱坞续作的IP审美疲劳有一定关系。随着流媒体的全球化普及,对观影品位不断提升的观众而言,院线电影愈发需要真诚的故事。”林夕对燃次元分析。

更为值得注意的是,本财季,迪士尼首次出现了流媒体用户规模缩减,以及大比例亏损的情况。

2023财年*季度,迪士尼流媒体Disney+的会员数下降1%,至1.618亿;流媒体实现营收53.07亿美元,同比增长13%;但运营亏损增长5亿美元,达到10.53亿美元,亏损同比提升78%。

事实上,在2022财年第三季度、第四季度,迪士尼流媒体的经营亏损也分别高达6亿美元和14.74亿美元。甚至,从2019年至今,Disney+的累计亏损更是已高达80亿美元。

“这与作为后起之秀的迪士尼流媒体,在内容方面比老牌流媒体更不惜血本地投入,以此来拉新与稳固用户密切相关。”对此,洛奇分析道。

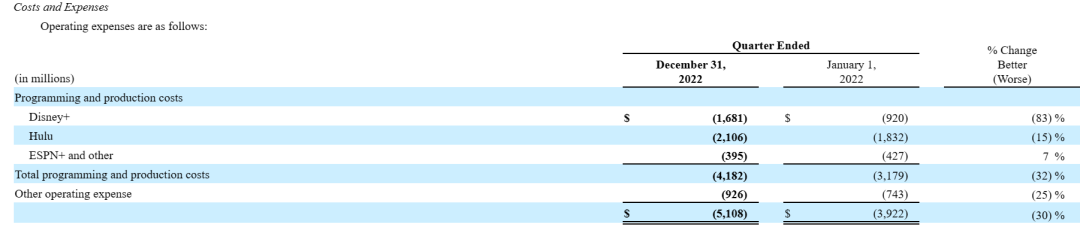

如洛奇所说,据西南证券调研数据显示,2022年,迪士尼在内容方面的投入达330亿美元,同比增长30%左右。本财季,流媒体Disney+与Hulu的内容制作成本分别从9.2亿美元上涨至16.81亿美元,从18.32亿美元涨至21.06亿美元,涨幅分别达83%和15%。仅ESPN+和其它内容的制作成本略有减少。

此前,据迪士尼官方数据,仅Disney+平台推出的《洛基》《猎鹰与冬兵》《旺达·幻视》《鹰眼》等超级英雄剧集,每季的投资就达1.5-2亿美元。平均到每一集来看,制作费用高达2500万美元。

而在此之前,即便是因烧钱而出名的HBO《纸牌屋》和亚马逊剧版《指环王》,其每集制作费用分别为1500万美元和1800-2000万美元,均不敌迪士尼。

02 换帅、裁员、重组、止损

因此,流媒体的持续亏损与企业的现金流不足,显然成了迪士尼如今的痛点。

截至2022年12月31日,迪士尼的自由现金流为负21.55亿美元。与一年前的负11.9亿美元相比,自由现金流减少81%。

但遇到流媒体盈利与企业现金流困境的,不只有迪士尼。

2022年4月,为了整合资源、增加自身竞争力,华纳传媒与探索频道合并,并在当年4月初的财报会议上表示,“两家媒体的合并,可以减少公司所使用的服务提供商数量,并整合一些技术成本。”同年9月,华尔街日报报道,“Netflix表示正在缩减各项开支,以降低成本,这包括缩减房地产规模、限制公司礼品支出、控制云计算成本和雇佣更多初级员工。”

“在各大流媒体公司均面临盈利与现金流困境,且同时处在美国宏观经济环境下行的大背景之下,尽管改革肯定意味着断臂之痛,但这是迪士尼必须经历的阵痛。”张毅分析表示。

而为了应对自身的各种隐疾,近一个季度以来,迪士尼采取的大刀阔斧的方式,包括裁员、换帅和重组。

2022年11月,迪士尼突然宣布仅仅任职33个月的CEO查佩克即将离任,重掌帅印的,是在此前2005-2020年担任过迪士尼CEO的艾格。

查佩克的离任,被认为“是为迪士尼流媒体亏损的扩大以及股价的下跌承担责任”。去年11月,迪士尼2022财年的数据显示,其流媒体用户(包括Disney+、Hulu、ESPN)为2.35亿,已超过奈飞。但即便如此,迪士尼上半年股价跌幅仍超过40%,从高峰的157亿美元/股,跌至92亿美元/股左右。

“在此之前,查佩克带领的是迪士尼乐园业务的负责人,因此,其可能在该领域较有经验。但对流媒体,则存在着盲目扩张的冒进做法,毕竟内容领域的投资回报,与乐园业务完全不同。”洛奇分析道,“正因为此,去年11月底,艾格回归后,打算纠正查佩克将迪士尼‘彻底流媒体化’的方案,回归与乐园‘两条腿并行’的方案,是相对稳妥的。”

2023财年*季度的财报会议,艾格表示,“接下来将进一步对迪士尼做改革,这包括,进行内部架构的重组;计划将现有的媒体和娱乐分发部分和乐园、体验和产品部门,拆分为迪士尼娱乐部门、ESPN部门(包括电视网络和ESPN+流媒体服务)和乐园、体验和产品部门;削减55亿美元的成本,其中包括30亿美元的内容成本(不包括体育内容),以及计划裁员7000人。”

事实上,全球经济承压之下,美国各大公司也纷纷陷入裁员潮,“降本”则几乎成为了大家共同的选择。2022年底,推特首先“血洗”员工,将7500名员工裁掉了一半;2023年1月20日,谷歌CEO皮查伊宣布在全球裁员约1.2万人;随后,微软和亚马逊也陆续宣布,将分别裁员1万人和1.8万余人。

艾格在财报会议上谈道,这些措施是为了“围绕创造力重塑公司,同时减少开支,这将促使我们的流媒体业务持续增长并实现盈利。”

03 挖掘新开源路径

在不少业内人士看来,改革是包括迪士尼在内的所有流媒体公司与影视巨头,都必须去执行的任务。

然而,如何改革才能行之有效,则是当下“摸着石头过河”的娱乐巨头们共同在探索的路径。

“本次7000人裁员和对内容成本的控制,主要集中在流媒体业务上,这对当下各项业务成本支出与营收不平衡的情况而言,是较为合理的。”洛奇表示,“从业务部门重组的角度来看,ESPN从此前两个部门中单独拆分,也更有利于版权内容的管理。”

事实上,早在2022年12月,智通财经在援引富国银行媒体分析师Steven Cahall发布的一份研究报告中提到,“迪士尼可能会在2023年年底之前将ESPN和ABC分拆成一家独立的公司,使迪士尼成为一家‘纯粹的知识产权公司’,从漫威、星球大战和皮克斯等特许经营的知识产权中产生多种收入来源。”

“对迪士尼而言,其持有的媒体中,只有体育媒体ESPN和ABC是纯粹的渠道商,不具有知识产权。因此,其与其它院线产品、线下娱乐与流媒体产品之间,可能存在模式差异。” Cahall详细分析道,这对迪士尼而言,似乎是更加清晰的业务拆分。

“如今,流媒体的获客成本越来越高。迪士尼作为拥有丰富知识产权的娱乐巨头,不一定要跑到前端,大力去拓展新的平台内容,而是可以更好地扮演内容供应商与渠道发行角色,拓展已有IP的价值空间,比如主题乐园、IP产品等内容。”谈到迪士尼流媒体在内容方面的降本措施,张毅表示认同。

事实上,近年来,在HBO、Netflix、亚马逊、迪士尼、华纳等流媒体的市场教育下,美国流媒体的用户渗透率的确在提升,市场逐渐接近饱和,这也成为了流媒体获客成本增加的原因之一。

据Statista数据显示,美国流媒体的用户渗透率从2017年的31.5%提升至2020年的43.45%。但在2020年之后,流媒体市场规模已经出现明显的增速放缓,Statista预计,2026年这一渗透率也不过48.6%。

“除此之外,欧洲、东亚等一些国家的流媒体用户数量也趋于稳定。成为红海之后,对于流媒体平台而言,获客需要投入的边际成本便会不断增加。”洛奇谈道。

因此,除了宏观的部门重组与裁员、削减内容等降本措施外,迪士尼还需要与其它流媒体一样,持续去挖掘开源路径。

“作为流媒体中的后来者,迪士尼在其商业模式上更多是追赶其它流媒体,很难有突破创新,从而弯道超车。”当分析到迪士尼流媒体的亏损困境时,张毅表示,自2022年开始,Netflix、苹果和迪士尼纷纷在流媒体中引入广告,“广告+会员”模式,似乎是给陷入涨价与会员增长瓶颈的北美流媒体巨头一剂可以尝试的良方。

“不过,这也存在着如何去平衡平台端营收与用户端体验的问题。”极客电影创始人李东东对燃次元表示,“比如,即便会员价格降低,但当广告内容增加到一定时长,或许就会突破用户的承受阈值,从而影响用户体验。反观,当广告时长缩短,但会员价格并没有足够低时,同样难以获客。”

2022年12月之前,Disney+含广告的订阅费仅为7.99美元/月,比Netflix的8.99美元/月低了11.12%。“这就是典型的仍在用烧钱来换取会员增长,不具备可持续性。”洛奇表示,不过,2022年12月9日,迪士尼表示将对无广告版本的Disney+收费从7.99美元/月增加到10.99美元/月。“这样或许才能带动正向的现金流。”

对迪士尼而言,在流媒体领域想要通过会员分级来提升收益,自然还有更多选择,比如像国内流媒体一样,按音影质量、显示终端等分类。

当然,消费者也始终会“择佳平台而栖”,低价、无广告、高清与丰沛的内容等较高的体验感,才能受到用户的欢迎。

因此,对于迪士尼流媒体来说,商业模式的探索,仍任重道远。

【本文由投资界合作伙伴燃财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。