2021年,「美国房东」黑石决定以33亿美元买下潘石屹夫妇的SOHO中国,由于9月被迫叫停,后者的「逃跑计划」也随之告吹。

黑石作为外资投资国内房地产的常客,这是一次罕见的碰壁。在过往,无论是恒大的上市,还是海航的扩张,只要是中国朋友们需要钱,黑石不仅雪中送炭,还锦上添花,最后顺带自己再赚上一笔。

黑石信奉机会主义,专挑管理不善的资产进行「收购-改善-出售」,从中赚取差价。沿着这条金线,苏世民与彼得·彼得森创立黑石虽然未满四十载,但规模已狂飙至9750亿美元,最为出名的案例是在金融危机中,斥资260亿美元收购希尔顿酒店,并最终赚取140亿美元。

当然还有些不太美好的回忆。

2007年春天,黑石用三周时间说服了中投首任董事长楼继伟,中投随后掏出30亿美元投资黑石IPO[1]。只不过,美股转头上演了一出大厦倾倒,黑石股价一路跌到2009年的3.55美元,相较上市峰值蒸发了90%,中投这笔投资也直到2014年才得以解套。

苏世民每当想起这一幕内心都会充满亏欠,以至于向朱总理安慰道:黑石的股票就像种在地里的庄稼,现在可能看不到,过一段时间就会长得很高[2]。

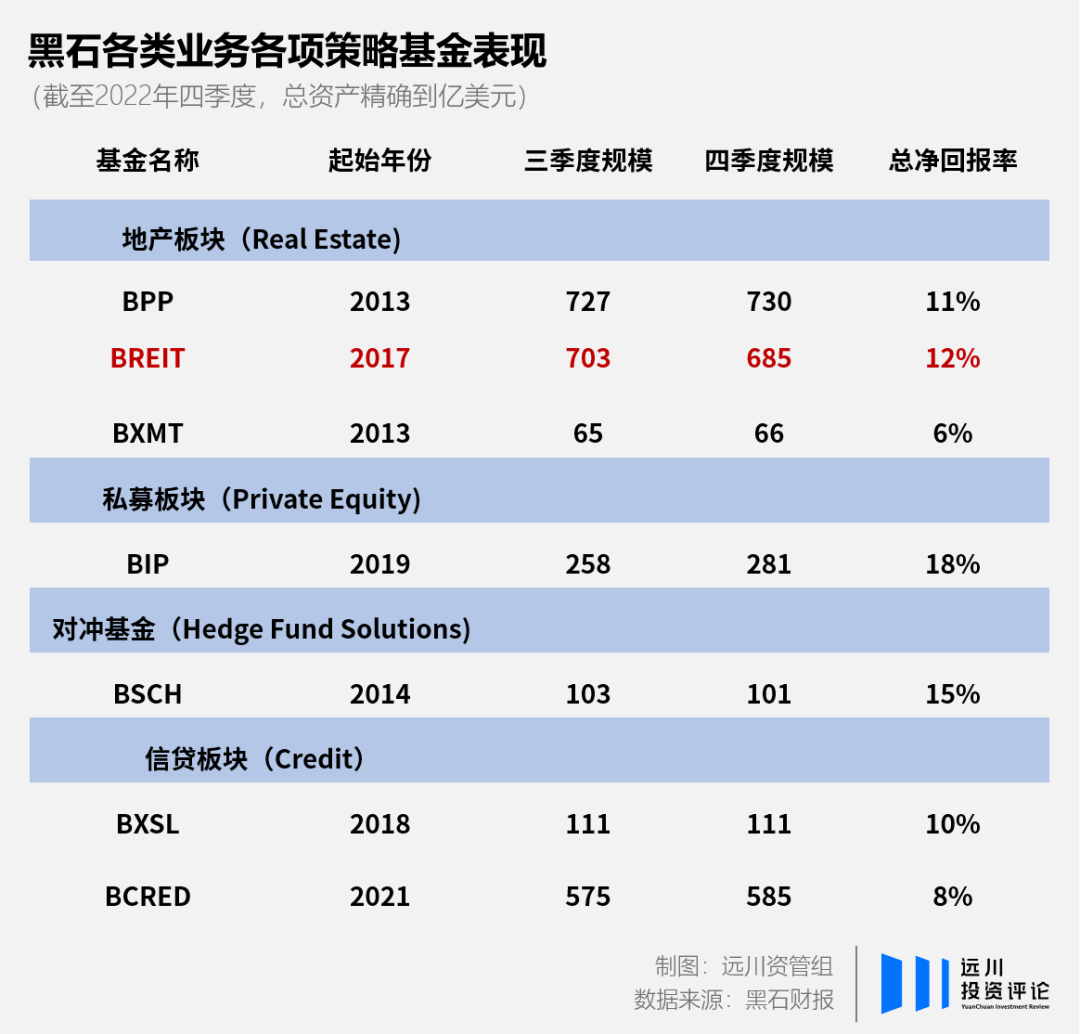

事实的确如此,中投解套后直到2021年黑石股价又翻了四五倍,其中房地产业务坚如磐石,2021年黑石不动产规模成为集团*的板块,2022年更是狂募335亿美元,总回报率也是黑石所有板块中最高。

然而谁也没有料到,黑石地产板块出现了裂缝。明星地产基金BREIT陷入挤兑风波,限制赎回,变卖地产,甚至驱逐租户。似乎一切就如苏世民自己所说,在金融界,突如其来的运气逆转,一笔糟糕交易,一笔不良投资,都有可能将你击垮。

01

狂飙

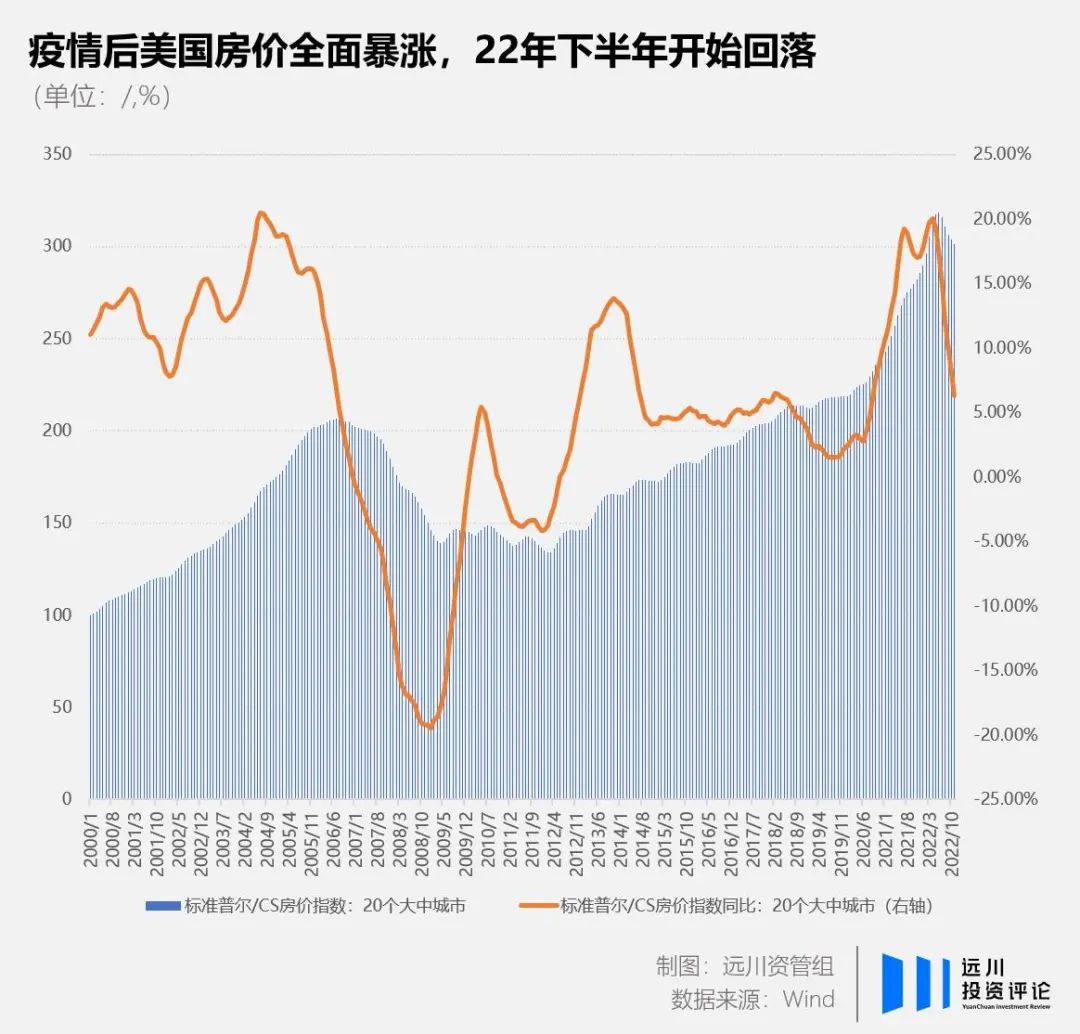

2021年5月,诺奖得主、《叙事经济学》作者罗伯特·席勒感叹:「根据100多年来的数据,房价从来没有这么高过。房地产、股市和加密货币正处于一种狂野西部的状态。」

疫情后美国开启全民炒房。新盘百人排队,新房价格两周一小调,两月一大调[5],光前五个月房价就上涨19.8%,是历史平均水平的4倍多,甚至比08年金融危机爆发前还要高。全美登记在册的房产中介达到145万,而在售房屋仅有104万套[3],房屋中介比房屋还多。为马斯克生了一男一女的前女友Grimes,发推吐槽:

如果不是因为孩子他爹,我在奥斯汀(美国得州首府)根本买不起适合孩子居住的房屋!

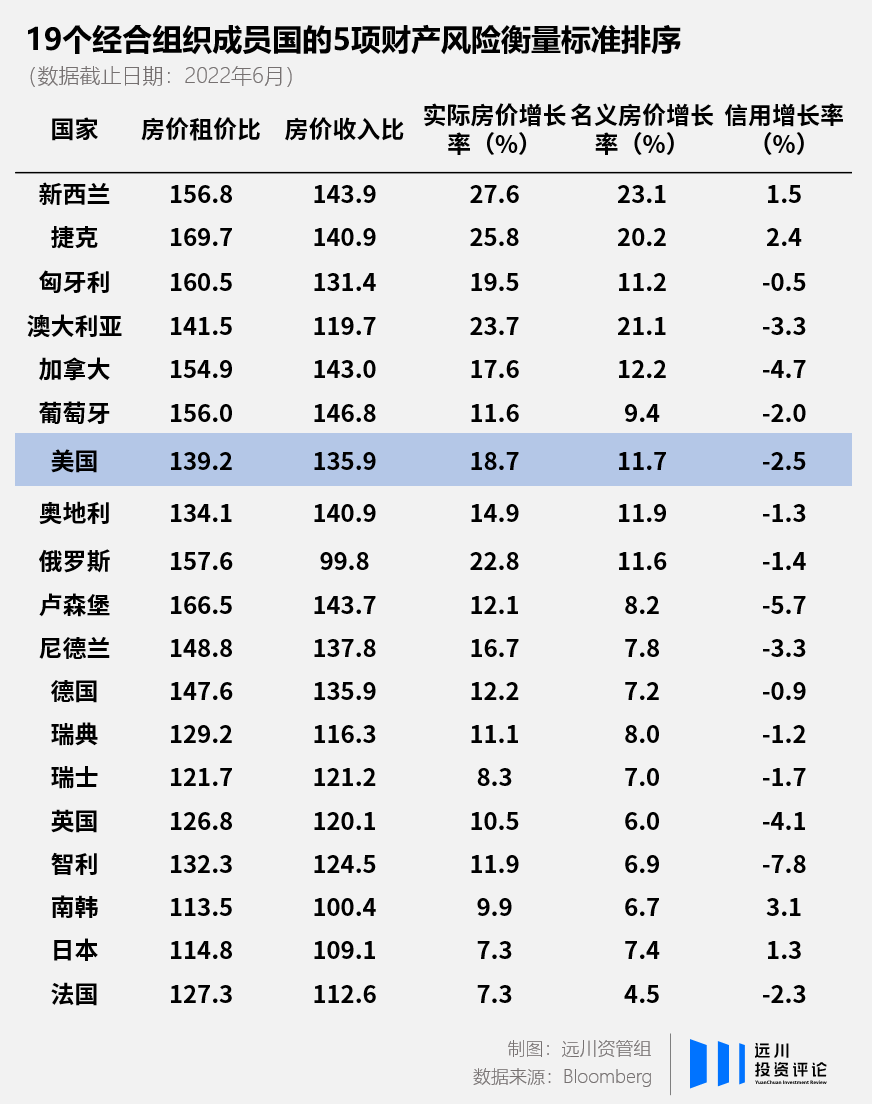

不仅是美国,老牌资本主义国家房价都进行了一轮暴力反弹。依据Bloomberg数据,截至2022年6月,OECD 38个国家里足足有19个国家的房价租金比与房价收入比高于2008年金融危机前夕水平[4]。

导致美国地产价格飙涨的因素有很多。在供给端,疫情期间开工受限,美国蓝领工人减少,都导致施工周期延长,依据美国商务部数据,美国房屋竣工量连续下降,房屋库存量降至20年来*点。需求端,不少人因为没了收入被房东赶出门,漂泊在外,疫情又令在家办公的需求骤增。最主要的还是流动性,美联储在开启无限QE之后,按揭利率走低,购房需求激增。

与此同时,放水造成的大通胀致使木材、玻璃以及金属价格的上涨,也进一步推升了建造房屋的成本。此时就如苏世民所说,如果你对房地产不感兴趣、就相当于对呼吸不感兴趣。

因此也造就了最容易被人们忽视的因素——机构拱火。

2021年6月,黑石大举进入美国楼市,以60亿美元的价格收购房屋之友,房屋之友拥有着全美17,000多套住房;而从黑石中拆分而出,如今管理规模8.4万亿美元,世界*的资管集团贝莱德(BlackRock黑岩)当时以高出市场价50%的高价购买单一房产,试图占领更多的房产市场。

大部分投资机构是以REITs包租婆的形式投资房地产:管理者募集资金,然后投资地产、园区或其他基建,未来产生的租金与使用费扣除经营费用后,将绝大部分利润分红给投资者。

后来陷入挤兑风波的黑石BREIT,在当时以51亿美元的价格收购了AIG美国经济适用房项目的资产,涵盖了波士顿、旧金山和西雅图等核心城市的678个经济适用房社区,这些项目都获得了税收抵免[6]。与公募REITs不同,BREIT不在交易所公开交易,但不妨碍他是黑石回报最高的地产基金,最新规模高达685亿美元。

在魔幻的2022年,主流资产轮番暴跌,黑石玩转的REITS却一片歌舞升平。2022年上半年标普 REIT 指数下跌 27%,黑石房地产策略升值了 9% [7]。趁热打铁,黑石在7月份为新的地产基金募资303亿美元,打破了在2019年创下的205亿美元记录。BREIT头号对手喜达屋房地产收入信托SREIT,手握142亿美元资产,在2022年头11个月也有8.7%的收益[8]。

相较于机构的狂欢,被无形拉大贫富差距的美国百姓是另一番光景。不少攒好首付的普通人,发现短短两年,房价高的就已经难以消受,更为离谱的是年初贷款利率2.98%,短短半年就冲破7%,在美联储暴力加息后,人们意识到就算买的起房,房贷也还不起了。

人类的悲欢不尽相同,此时黑石就像是一个疯狂的马达,迎接着PE前所未有的大跃进。2021年三季度,苏世民如帝王般睥睨所有投资者:「今天,我们公布36年历史上*的业绩。」自2021年以来,苏世民已经连续三次这样说了,「作为另类投资领域的标杆机构,我们正在重塑这个资产类别。」

这是苏世民最为风光的一年,个人收入突破了10亿美元。只是对于拥有雷曼血统的他来说,这不是黑石*次大笔抄底房地产,也不是*次沐浴全世界馋涎的目光。

02

帝国

相比高盛、摩根这些华尔街百年老店,黑石的历史并不久远。

黑石创立与1985年,苏世民与彼得·彼得森以40万美元起家,创业时波士顿大雨倾盆,被淋透的两人未曾想到自己未来能成为全美房东,不过他们的背景早已决定了这家公司的起点。

他俩都来自于如今已经消逝的雷曼,不过在此之前,彼得森不仅是美国前商务部长,还是雷曼前首席执行官,人脉甚广,从商经验丰富,是一个相当出色的销售员;苏世民则是毕业于哈佛和耶鲁的新星,谈判能力出众,具备能让生意落锤定音并如期执行的能力。这一老一少,堪称天作之合,在早期美国的并购行业所向披靡。

但彼时的黑石还是一条腿走路。

20世纪80年代末,不良贷款压倒了储蓄信贷协会,这些小机构遍布全美,提供了过剩的贷款,以至于掀起美国建造狂潮。1989年,储蓄信贷协会开始出现问题,为了解决危机,联邦政府成立RTC(重组信托公司)来清算他们的资产,随着后来经济陷入衰退、房价暴跌,RTC不计代价地清理资产,导致了大量房屋涌入房地产市场。

这也致使黑石看到了并购业务之外新的机会:房地产。

黑石是私募股权投资在房地产领域的开拓者,通常的玩法是融资购买地产之后,改善地产质量或者利用上升的市场周期,几年之后再卖掉他们。

例如1998年,黑石房地产基金并购了拥有伦敦三家豪华酒店的Savoy Group,此后利用闲置的办公间与储物间,新建了200多个房间,通过升级装潢、更新橱窗,在2003年高价出售[9]。2007年黑石如法炮制了希尔顿的收购案,并通过每年授权海外5万家酒店的特许经营权增加现金流,同时将总部迁出租金昂贵的比弗利山庄削减成本,推动其2013年上市。

苏世民的接班人,现黑石集团总裁乔恩·格雷,是希尔顿项目的全盘操刀人,在黑石地产帝国的崛起之路上,他是最关键的一环。

格雷创造性的提出两个创造性的玩法:

1)使用CMBS(商业房地产抵押贷款支持证券)。这项工具使得各种贷款可以打包出售,贷款变成一种更具流动性的资产,也意味着黑石可以通过较低利率借入更多资金,进行更大规模的收购。

2)全盘收购持有大量房产的上市公司。由于被收购公司缺乏人才和耐心,持有地产的估值往往会被低估,而黑石进行修缮、定价后,往往能找到*买家,赚取差价。

当时这种「收购-卖出」的投资策略与大部分房地产投资公司大不相同,传统机构会长期持有建筑物,通过经营*化地创造收入,而不是把地产获利卖掉。依据这套新模式,从1992年至2007年,黑石房地产合伙人基金实现39.2%的年化回报率[10]。

2007年黑石上市前夕,苏世民在纽约最昂贵的地段——公园大道军械库,办了一场60岁大寿。派对在一个充斥着古典油画的巨型室内帐篷里,灯光如星辰般在高高的穹顶上闪耀,包括索尼老总、摩根大通CEO、纽约红衣主教等几百号名流到场,庆祝私募王国的诞生。但很快,金融风暴就向华尔街早已颤抖的债务大厦席卷而来。

美国的房地产市场被冲的七零八落,房价急速下跌,大家都在恐慌性地摆脱地产,美国南加州、凤凰城等地,房产开工几乎停滞。当许多房东急于脱手之时,他们拥有的房产也不会得到专业的经营,格雷团队看到了机会。

2012年春天,黑石以10万元的价格在凤凰城收购了*批房屋,同月美国房价触底反弹。随后黑石在全美一个街区一个街区扫荡可以收购的房产,然后低价聘请经济衰退中失业的电工、木匠和水管工,以每套2500美元的成本翻新,最后出租给无家可归的家庭。

最终黑石将这个公司命名为「邀请家园」,旗下的5万多套房屋,也成就了黑石「美国房东」的地位。

对比疫情时,黑石在房地产的扩张似乎基于相同的逻辑。疫情后,遭遇公司倒闭、失去收入的普通人,不会想到房价能够疯涨。格雷坚定认为,每当人们无缘无故限制购买自己所需的东西时,整个系统必然进行调整。

而黑石做的,只是在周期正确的时间节点,以正确的方式收购了房屋。

03

骤停

时间页翻到2022年,NBC提醒老百姓,在这场通胀的闹剧中,趁火打劫的正是黑石这帮私募:他们不知不觉成为美国*地主,还成为推手加剧2022年房租的上升[9]。

私募们通过REITs运用黑石那套「Buy it,Fix it,Sell it」的三板斧模式,首先削减成本,比如楼盘维护费用,提高租金增加收入,然后以更高的价格出售楼盘,待房租、房价上升时,黑石们就是*的受益者。

2021年,黑石房地产类资管规模增长49%至2795亿美元,全年流入金额达753亿美元[12],地产业务确凿的说,是黑石帝国皇冠上最夺目的明珠。

但是黑石这座看似坚不可摧的摩天大楼,主要是有着低利率加持的地基。随着美联储风向的调转,大楼开始倾斜,地板吱吱作响,墙上的裂缝不断扩大,投资者如同惊弓之鸟。

2022年12月1日,黑石向BREIT的投资者们表示,因为投资者赎回请求激增,超过每月NAV(资产净值)2%,季度上限5%的限制,限制个人投资者赎回。事实上,BREIT在10月就收到了18亿美元的赎回请求,11月投资者赎回只兑现了43%。事发当日,黑石股价暴跌12%。一直巍然耸立在华尔街核心的黑石,难得落得如此狼狈的模样。

「这是几十年来最困难的时刻。」苏世民说,摆在他面前2021年的三季报:营收同比下滑83%,净利润370万美元,仅只有去年同期32亿美元的一个零头。

更糟糕的是,黑石的竞争对手喜达屋资本的SBERT,施罗德、贝莱德和M&G旗下的房地产基金,一个个如下饺子一般限制投资者赎回,行业似乎一夜之间进入寒冬。

一方面,私募房地产基金对于利率极为敏感,在此前低利率环境下,像BREIT这种非交易型REITs产品相对来说收益比较客观,现在利率上升后,人们可以选择用国债替换。另一方面,这也使得BREIT的借贷成本提高,从而令收购房屋的成本增加,这都会使投资者对BREIT保持谨慎。

从外部看,美国30年按揭贷款利率创下2002年来的新高,目前仍在6.39%的高位。这造成了普通百姓对地产观望,致使房屋量价齐跌。为了抗击高通胀,美联储连续加息的鹰派举动,令市场弥漫着一种衰退的氛围,恰巧BREIT 70%的资产都投资于美国溢满房价泡沫的西部与南部。

由于BREIT申购门槛不高,*限额为2500美元,散户也可以购买。所以一条传言也不胫而走,BREIT赎回客户多为亚洲人,因为他们在其他投资暴亏,所以不得不赎回BREIT,去补仓那些可能离解套还很遥远的资产。

大家一致的想法酿成了黑石的挤兑风暴,偏偏BREIT还是一个外强中干的角色,截至三季度,BREIT 93亿美元的可用流动资金中有14亿美元是现金,同时基金整体杠杆率为46%,远超同类基金。

这也使得黑石在事发第二天就将拉斯维加斯米高梅大酒店(MGM Grand Las Vegas)和曼德勒海湾(Mandalay Bay)的49.9%的股份出售给Vici Properties,落袋了13亿美元的现金。此外,苏世民和格雷已向BREIT自购了1亿美元的自由资金[13],在最危急的关头搬来了救兵,招募到美国加州大学捐赠基金40亿美元来进行输血。

这笔投资,很快引发加州大学系统内10个工会的不满,他们为了让学校撤资,自发举着牌子上街游行。对于他们来说,过去BREIT一直在购买加州的房屋和公寓,直接导致了租金上涨并让住房成本更加难以承受。如果大学基金输血黑石,无疑会加剧加州人民的负担。

在外部的反对声面前,加州大学没有做出任何回应,黑石集团的高管在一份声明中表示,“该基金在美国拥有不到1%的房屋,几乎没有能力影响市场租金趋势[11]。”

04

尾声

在美国充满恶意并购的上世纪80年代,他主打「友好收购」,看重公司运营,助力价值提升,整个对外公关形象宛如PE界的巴菲特。功成之后,他的名字也漂洋过海,建立自己的全球影响力——不仅改了个中文名,还在清华办苏世民书院,他的自传和达里奥的《原则》总能成双入对地出现在机场书店的醒目位置。

而他真正的搭档——彼得森反倒是总吐槽苏世民像个暴发户。

这从他的生活作风中也能窥探一二——苏世民住在佛罗里达棕榈滩1000多平米的豪宅中,一周的伙食费通常要花费3000美元,食材包括但不限于新鲜的金枪鱼、大龙虾和石蟹[9],结交好友特朗普,后者的口头禅之一是,“白宫是我住过最小的房子”。

2007年2月,在黑石王储格雷的主导下,黑石以387亿美元的价格收购了办公物业投资信托公司,交易金额超过了《门口的野蛮人》原型KKR对雷诺兹-纳贝斯克烟草公司的收购,一举成为史上*的私募并购案。

收购完毕后,格雷开了两瓶香槟,仅花了十分钟庆功,趁着市场火热转头就分拆出售了办公物业信托公司大约930万平方米中的567万平方米,得到了280亿,手中仅保留最黄金地段的地产,分拆完毕后35亿的账面资金瞬间升值到了70亿。

对纽约地产大亨哈里·麦克洛,铁狮门房地产公司、马圭尔商业地产公司、托马斯地产和雷曼兄弟这些接盘侠来说,这似乎在后来金融危机中是一场灾难。这场旷世的资本腾挪,从侧面展露了黑石更像一个机会主义者,其底层理念与2022年在全美扫货房地产并无二致。

虽然现在是苏世民眼中是最难的时刻,但毫不妨碍他铆足劲儿薅光本轮PE盛世最后的价值,一口气在2023年募了270亿,仅仅是为了一脚踹开万亿美元规模的天花板。

尤其此次限赎的BREIT,是一款为散户量身定制的产品。不同于别的私募产品,它作为一款「永续产品」可以永远运营下去,散户可以按月度赎回,这提供了传统PE罕见的流动性。这是黑石突破高净值人群的局限,破圈迈向更广泛的人民群众,快速抢夺更大规模的一次「伟大创新」,因此苏世民称它为*作品。

只不过这剧本基民熟,当资管公司开始一味追求规模时,绊倒它的,与其说是地产,不如说是贪婪。

【本文由投资界合作伙伴微信公众号:远川投资评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。