“2022年是特斯拉史上*的一年。”

在1月26日的财报电话会议上,特斯拉的CEO埃隆•马斯克如此总结过去的一年。当天同时公布的,还有特斯拉2022年Q4财报和未经审计的年报。它们似乎也佐证了这个结论:

财报显示,特斯拉2022年总营收814.6亿美元,同比增长51.4%;归母净利润125.6亿美元,同比增长127.5%,也是特斯拉史上最高年度利润。

一边销量乏力密集降价,一边利润创新高,特斯拉的生意到底是什么状况?DT财经结合特斯拉的财报,进行了一些分析:

特斯拉史上*的一年,超8成收入靠卖车

光从财务数据来看,特斯拉过去一年确实成绩优异:2022年营收上涨51.4%,首次突破800亿美元,并创下了125.6亿美元的史上最高年利润,利润同比增长达到127.5%。

这么多钱是怎么赚到的?

从业务模块来看,特斯拉的营收主要有五个来源:汽车销售、汽车租赁、政策补贴、能源生产与储存、服务及其他。

其中汽车销售是大多数消费者最熟悉的业务:这部分营收除了全款售卖特斯拉旗下不同车型所得收入之外,也包括提供自动驾驶功能使用权限、网络连接、免费超级充电项目以及无线软件更新等所得到的收入。

汽车租赁的营收则主要包括了通过分期付款出售不同车型所带来的收入。

政策补贴指的是特斯拉作为新能源公司,会得到不同政府不同形式的积分补贴支持。特斯拉会把多余的积分售卖给积分不足、需要更多碳排放量的传统燃油车厂商,并由此获得额外收入。

能源版块营收主要来自生产储能电池、销售太阳能系统等业务。服务及其它营收包括保修期外的售后维修服务及零部件、付费超级充电、二手车售卖、周边商品及保险收入。

特斯拉的首席财务官扎克•柯克霍恩在电话会议上重点指出能源业务的营收增速已经超过汽车业务:能源生产及储存版块的业务增长迅速,2022年第4季度同比增长超90%。

不过,被专门提出来表扬的能源版块,目前在特斯拉的总营收体量中只占到5.39%(2022年Q4数据),而汽车销售业务占到特斯拉营收总量的8成以上。说白了,让特斯拉赚钱的,主要还是卖车。

特斯拉卖车,毛利率在下降

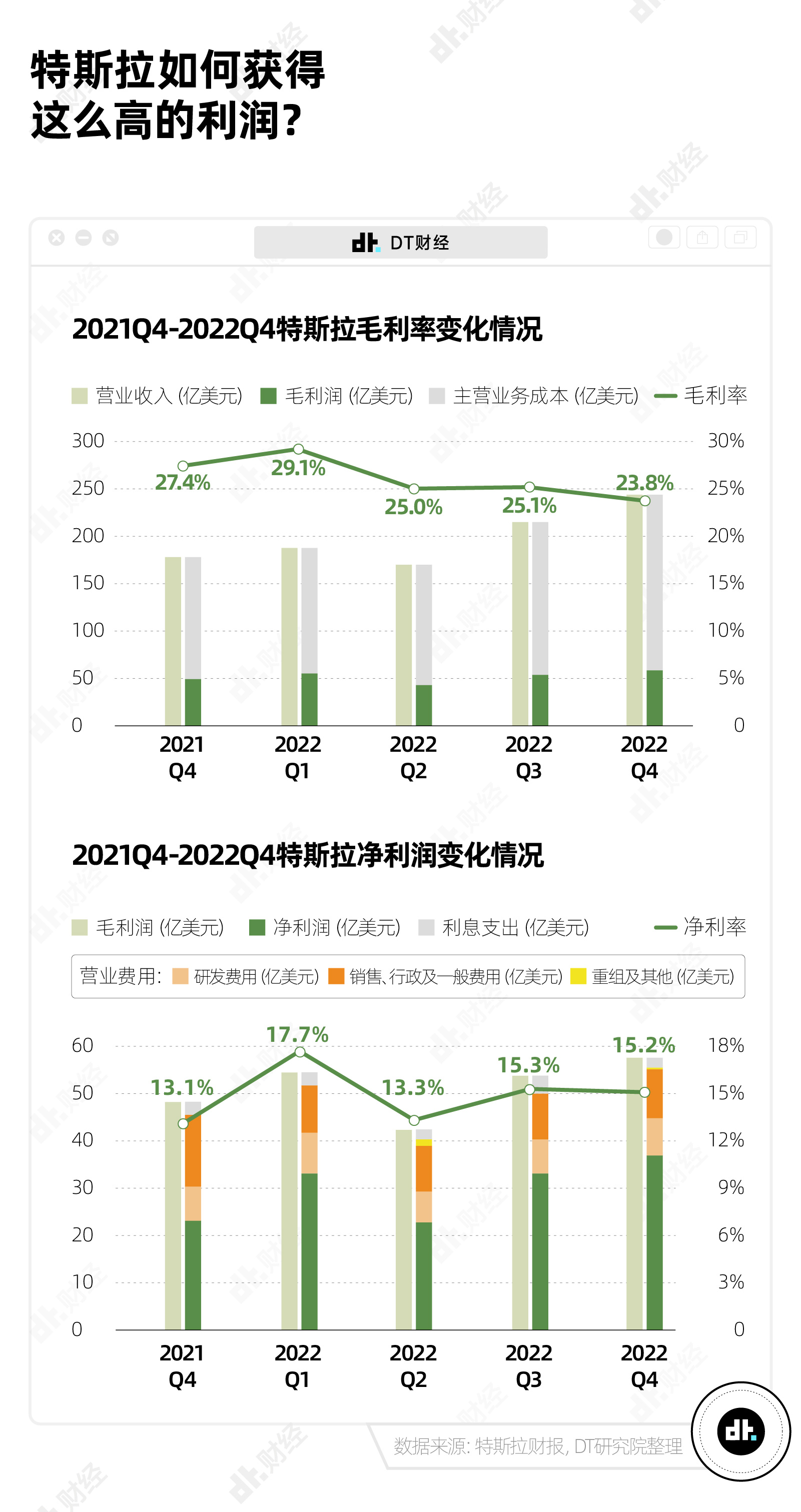

DT财经注意到,尽管以年为单位,特斯拉每年的毛利率仍呈上升趋势。但细看特斯拉2022年每季度的毛利率,从第1季度最高的29.1%跌落至第四季度的23.8%。相当于每卖出100元,就少赚5.3元。

如果只看特斯拉赚钱核心的汽车业务,毛利率下滑幅度更大,从第1季度最高点的32.9%下滑至第4季度的25.9%,降了7个百分点。不过,特斯拉整体收入却在上升。

这与特斯拉在第4季度大幅降价有一定关系——每卖出一辆车能赚到的利润更少了,但因为降价带来更高销量,整体还是赚到了更多钱。

比起其它车企,特斯拉一直以来都以高毛利率见长。

一方面,特斯拉在成本控制上,从设计(主售专攻两个车型,且每辆车需要的零部件是普通汽车的1/3)到生产(完整的内部供应链,以及超级工厂的自动化流水线),都做到了*简单。

特斯拉能从5、6年前的产能地狱中涅槃重生,多少要归功于马斯克一直以来对于量产制造的重视。早在2014年的业绩发布会上,他就公开强调:“做出一个什么东西其实很简单,但要大量地、稳定地生产一个可以持续(使用)很久的东西是非常困难的。”

另一方面,特斯拉出身就自带创新前沿的品牌形象,更有创始人马斯克带来的巨大流量加持,一直以来拥有比较高的品牌溢价。

这让它有拥有更大的价格调整空间。

可以说,用降价换销量,就是特斯拉如今保证自己赚钱能力的武器。

大力出奇迹的降价武器

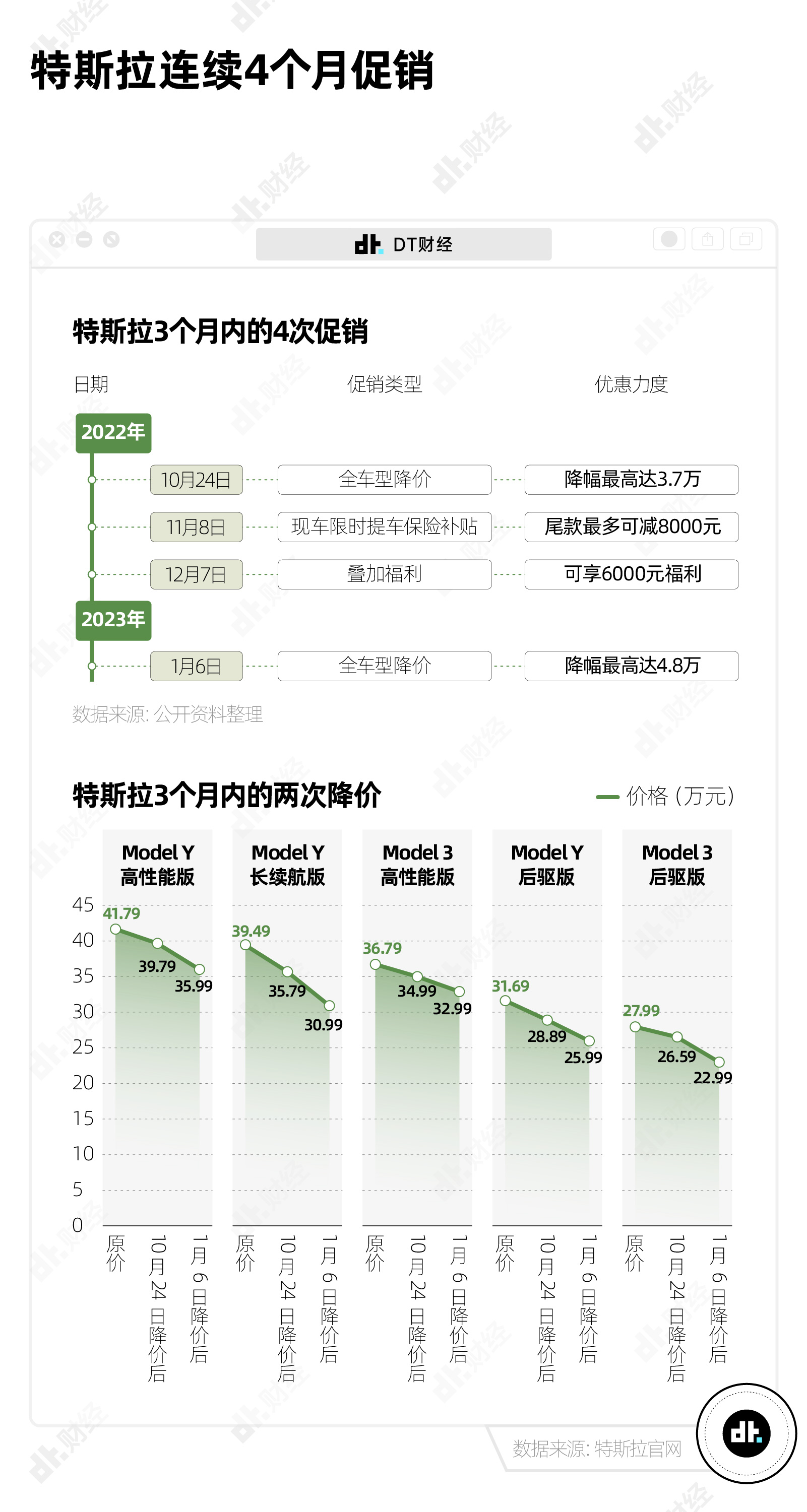

在去年10月24日之前,特斯拉已经将近1年零3个月没有降价了。相反,在此期间,特斯拉共计向上调价8次。

扭转局面的,是供需失衡。

2014年,马斯克曾自信满满地说过:“需求不是我们的问题,生产才是。我们的需求多于我们能够解决的,而且我们有许多可以利用的杠杆去增加需求,只是我们没有利用它们。”

后来,这些杠杆终于有了用武之地。

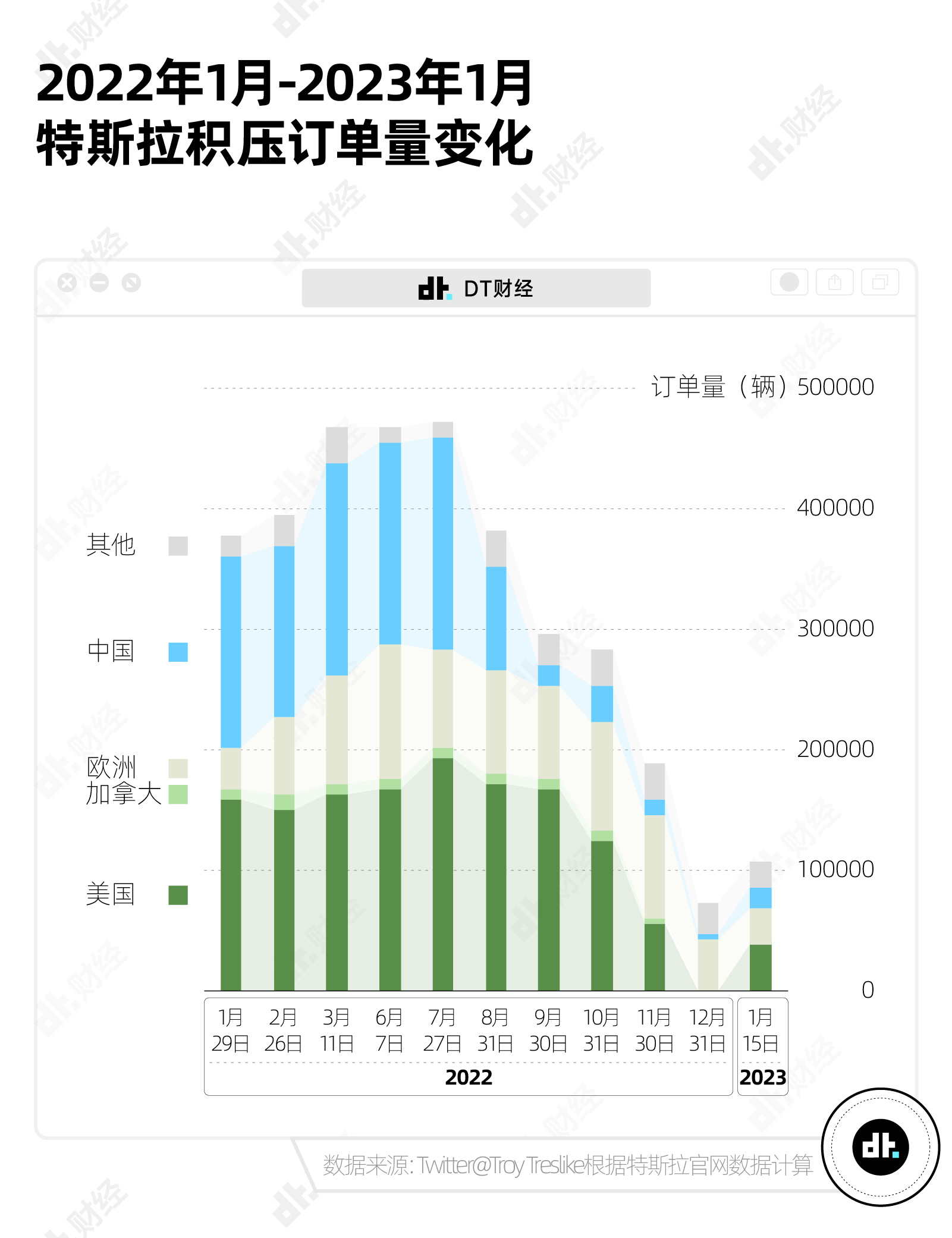

据长期关注特斯拉的数据分析师Troy Teslike统计,特斯拉全球工厂的订单积压量,从2022年7月开始就在迅速减少。

一般来说,积压订单量越多、订单等待时长越长,代表市场需求旺盛、产能不足。

当然这个局面在一定程度上跟疫情有关。2022年,特斯拉在上海的超级工厂产能不稳定。尤其是3-7月,大量订单积压。

2022年3月,特斯拉官网显示Model 3交付时间在16-20周。也就是说,平均每一单都需要126天以上的等待时间才能提车。而很多消费者的实际等待时间会更久:。

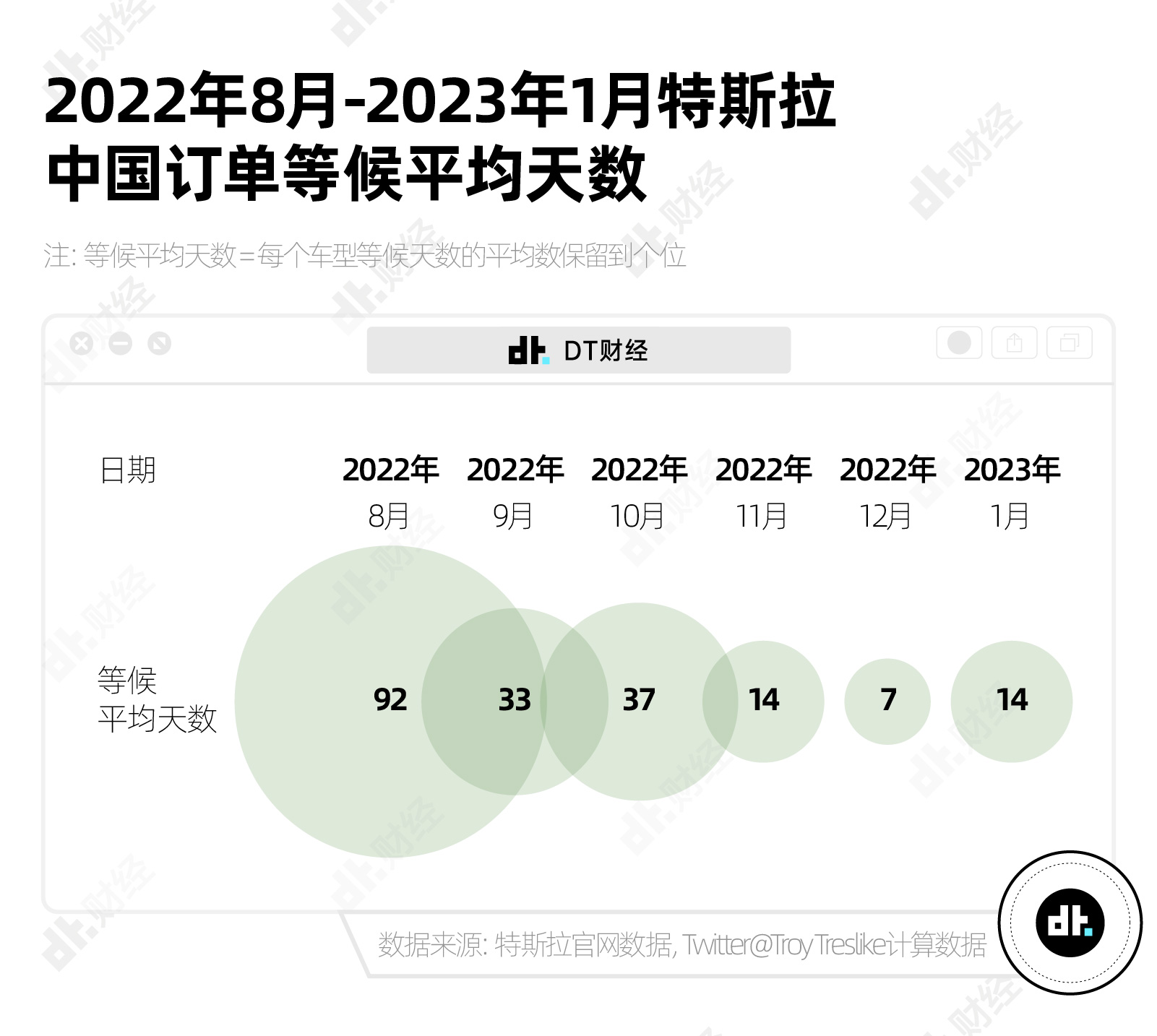

但到了下半年,上海工厂产能逐步恢复、积压订单陆续交付后,提车的平均等候天数也开始减少。

在9、10月份价格调整前,特斯拉平均提车时长已经回落到了1个月左右。而10月开始的连续降价后,虽然销量上升,但平均等候时间依然在缩短,直到2022年12月,官网显示最快1周就能提车。

广东车主@特斯拉老司机(小红书ID)今年1月6日下定Model Y,1月11日就开上了新车。作为一名前特斯拉员工,她也不禁感慨:“虽然降价了,但产能真的足。”

此前因为订单积压量的迅速清空,有不少行业观察者分析特斯拉上海工厂产能已经供大于需。10月至今降价两次,最高降幅分别为3.7万与4.8万,并接连推出多种优惠促销手段,也从侧面佐证了供需失衡的观点。

去年12月,包括彭博社在内的多家媒体曾报道,特斯拉上海工厂计划削减最高20%的产能。虽然这个消息最后被特斯拉官方辟谣,但各方对于特斯拉需求的担忧可见一斑。

促销手段确实在短期内解决了这种担忧。

在1月26日的财报电话会议上,马斯克透露,目前特斯拉工厂1月接到的订单量已创历史新高,几乎是总产能的两倍。而此前不久,特斯拉官网已经将预估交付时间延长到了2-5周。

降价促销所带来的需求回升肉眼可见。展望2023年,马斯克表现出了十足的信心,并强调:

“价格真的很重要。”

不可持续的降价,以及竞争激烈的中国市场

当然,2023年,特斯拉还能再降。

自特斯拉车型上市售卖以来,汽车业务毛利率从未跌破过20%。在情势所迫下,特斯拉能够切入以挽回市占率的利润并不容小觑。

毕竟因为抢占了新能源市场的先机,特斯拉从一开始,就被定位成了一个相对高端、更有科技感和未来感的品牌。溢价也理所当然。而最初的几年,特斯拉无论技术还是设计,也确实占据了行业*的*地位。

但2023年的新能源车市场,竞争之激烈已经今非昔比:新势力不断洗牌,传统燃油车陆续进场,互联网大厂深耕智能驾驶……如今的消费者正在逐渐失去“非特斯拉不可”的理由。

这样的竞争格局也反应在了销量上:2022年特斯拉全球交付量131万,远低于比亚迪的186万辆。

但去年底到1月的优惠促销确实有了比较明显的效果:10月降价后,11月特斯拉市占率从3.1%回升到了10.45%;虽然12月市占率回落到6.56%,但1月的新一波降价刺激下,市占率达到了16.18%。

但频繁降价对品牌带来的伤害也非常明显。

据上游新闻1月14日报道,广州一家二手车市场门口竖起了“不收特斯拉”的大幅标语。负责人温先生解释,受近期特斯拉两次调价影响,“收特斯拉的同行基本上一辆车平均要亏3万到4万。”

据中国汽车流通协会评估,特斯拉Model Y和Model 3(1年车龄)的保值率,2022年上半年都还各自排在中型SUV和中型轿车的1位;到了12月就分别跌到了第9和第14位。

长期来看,特斯拉毛利率空间确实更大,但这个空间有限。而靠降价刺激销量增长,带来的利润增长幅度也在减少。

从财报上看,特斯拉近几年在中国的营收增速明显放缓:2021年特斯拉在中国的营收增长109.69%,整整翻了一倍还多。到了2022年,中国市场的营收增长只有31.07%,不到美国和其它地区的一半。

如何在2023年刺激中国市场的营收增长,将是特斯拉的一大要务。

同样在今年,特斯拉与上海政府的对赌协议也将于年底生效:据特斯拉财报记录,特斯拉在2021和2022年共收到了上海政府8200万美元(约合5.57亿人民币)的补贴资助。作为交换条件,特斯拉必须从2023年底开始达到一定规模的营收并上缴相应税额。

一旦市场需求再显疲态,这样的营收压力,也加大了特斯拉在中短期内再次推出降价和优惠策略的可能性:起码从2022年的价格变化来看,特斯拉对于汽车业务毛利润空间的调整,基本上与市场需求的起伏是保持一致的。

另一方面,虽然动力电池原材料碳酸锂的价格在近几个月有所回落,但金融证券公司摩根•斯坦利预测2023上半年的碳酸锂价格仍然会维持在6.75万美元(45.82万人民币)/吨的价格。也就是说,2022年因为碳酸锂价格暴涨而增加的新能源车生产成本,在2023年(上半年)仍然会持续挤压新能源车企的利润空间。

虽然在短期内,特斯拉仍然能靠削减现有的利率空间刺激销量;但这条所有人都知道不可持续的路径,在尤其不可捉摸的中国市场,特斯拉到底能走多久,或许才是许多人真正关心的问题。

【本文由投资界合作伙伴微信公众号:DT财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。