“冷热酸甜,想吃就吃”。

凭借这句广告词,冷酸灵给不少消费者留下深刻的记忆,但是如今的冷酸灵可能不再是“原厂”生产。

近日,冷酸灵牙膏母公司登康口腔IPO平移至深交所,并更新申报稿。从数据来看,登康口腔2022年净利润和扣非后归母净利润的增速均发生显著下滑。

值得注意的是,尽管近年来登康口腔产品销量稳定增加,但是自有产能却不断下降,更多采用委托生产。具体来看,登康口腔报告期内的牙刷均不是自产,牙膏的自产率也不断下滑,2022年上半年牙膏的自产量已不足一半。也就是说,冲着“老字号”来购买的消费者,买到的产品却不一定是公司自产的。

1.设备成新率低却大额现金分红

登康口腔虽然在申报稿中将业务分成成人基础口腔护理产品、儿童基础口腔护理产品、电动口腔护理产品、口腔医疗与美容护理产品等四大板块。但化繁为简来看,2019年至2021年以及2022年上半年(下称“报告期”),登康口腔98%以上的营业收入来自牙膏和牙刷。

从生产模式来看,登康口腔分为自产和委托生产。自产即登康口腔通过自有工厂进行生产和加工。委托生产则是受托生产企业按登康口腔的配方、工艺和质量要求进行生产加工。

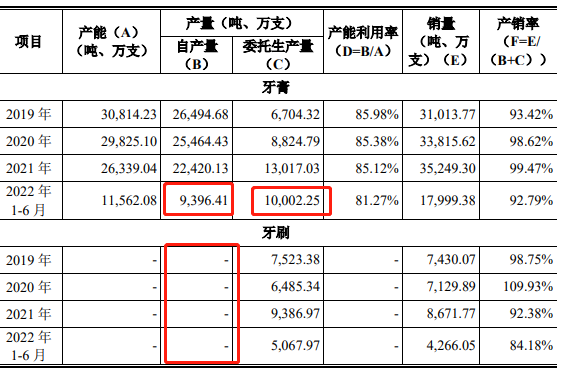

翻开登康口腔的产能图表,可以发现三个有意思的地方。一是,登康口腔报告期内的牙刷均为委托生产,自产产能均为0;二是,登康口腔报告期内不但牙膏的产能连续下滑,而且产能利用率也连续下滑;三是,登康口腔2022年上半年牙膏的自产量低于委托生产量,即自产量不足一半。

产能表摘要,数据来源:申报稿

这里有个疑惑,登康口腔报告期内虽然牙膏的产能连续下滑,但产能利用率最高也才85.98%,仍有不少空间。为何登康口腔不把这部分空闲的产能利用起来,而是去选择委托生产?

设备老化或许是一个值得重视的问题。登康口腔机器设备的成新率比较低,报告期各期末,公司机器设备成新率分别为19.56%、16.92%、16.87%和15.29%,而同行业可比公司机器设备平均成新率分别为38.76%、43.00%、40.63%和39.09%。

并且,登康口腔大部分生产设备还过了折旧期。报告期各期末,公司已提足折旧仍继续使用的生产设备原值分别为8,817.49万元、9,309.03万元、7,571.16万元和7,677.61万元,占机器设备原值的比例分别为62.90%、65.66%、65.58%和66.05%。

某注册会计师对记者表示,折旧期是指企业的固定资产进行折旧的期间。生产设备过了折旧期便只剩残值,不再提及折旧。这里登康口腔有两个值得关注的地方,一是过了折旧期的生产设备还能用多久;二是购置新设备,每年会增加多少折旧额,对净利润有多大的影响。

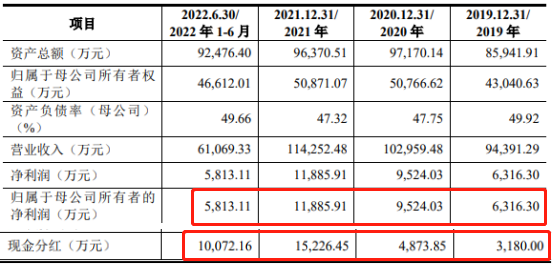

另外,在大部分生产设备过了折旧期且产能下滑的情况下,登康口腔并未进行大规模设备更新投资,却大额现金分红。报告期内,登康口腔的归母净利润分别为6316.3万元、9524.03万元、1.19亿元、5813.11万元,虽然看起来不错,但现金分红也分别达到3180万元、4873.85万元、1.52亿元、1.01亿元。

从合计数来看,登康口腔报告期内归母净利润合计为3.35亿元,现金分红合计为3.34亿元,两者比较接近。即登康口腔报告期内赚的钱,和现金分红分出去的钱差不多。

财务摘要,数据来源:申报稿

2.业绩仰仗经销商

截至2022年6月30日,登康口腔共有1175名员工,其中53.45%为销售人员,20%为管理、行政及后勤人员。登康口腔的生产人员和研发技术人员则分别占17.10%和9.45%。

可以看出,登康口腔是个以销售人员为主的公司,这也对应到此次IPO,登康口腔*的募投项目为营销类项目,即全渠道营销网络升级及品牌推广建设项目。该项目的募集资金拟投入额比生产类项目(智能制造升级建设项目)多出68.18%,是口腔健康研究中心建设项目的10.57倍。

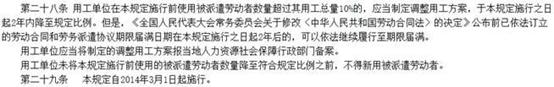

值得一提的是,登康口腔报告期内曾有员工人数暴增的情况。即员工人数由2020年年末的686人增至2021年年末的1198人。最主要原因并不是登康口腔业务猛增,而是登康口腔对劳务派遣违规进行整改,将部分专业性较强、用工需求较为稳定岗位的人员转为公司正式员工。

国家人社部官网显示,《劳务派遣暂行规定》自2014年3月1日起施行。该规定要求,用工单位在规定施行前使用被派遣劳动者数量超过其用工总量10%的,应当制定调整用工方案,于2016年3月1日前降至规定比例。

那么,登康口腔此前为何迟迟不进行整改?

另外,登康口腔劳务派遣主要通过关联公司重庆外商服务有限公司。2019年和2020年,登康口腔向这家公司的采购金额分别为5625.8万元和5679.02万元,占当期营业成本的比重分别为10.32%和9.46%。

《劳务派遣暂行规定》摘要,数据来源:国家人社部

客户方面,登康口腔销售模式以经销模式为主,报告期内该模式收入占比均在 80%左右。报告期内,重庆华轻晟泓有限责任公司均为登康口腔的*大经销商。值得一提的是,*大经销商全资子公司重庆轻购电子商务有限公司(下称“轻购电子”)曾因销售冷酸灵而“翻车”。

某企业征信机构显示,重庆市渝中区市场监督管理局在2022年8月对轻购电子罚款2万元。原因是,轻购电子在拼多多网店“冷酸灵轻购专卖店”宣传冷酸灵儿童牙膏 “可吃食用吞咽”的行为涉嫌构成虚假广告。

作为多年的*大经销商为何“翻车”,登康口腔又该如何对经销商进行有效约束?

另外,登康口腔部分经销商在成立不久后便成为前五大经销商。比如,龙泉驿区十陵街办欣茂日用品经营部(下称“欣茂日用”)在报告期内均为登康口腔前五大经销商,且2021年为第二大经销商,相关金额为2270.18万元。企业征信机构显示,欣茂日用成立于2017年12月,且其2017年至2021年年报中从业人数均为1人,2019年至2021年年报中资金数均为5万元。

看起来体量并不大的欣茂日用是如何在成立后不久,便成为登康口腔前五大经销商?

某注册会计师对记者表示,经销收入占比较高,可能会引起监管层的关注。比如,2022年IPO上会被否的青蛙泵业就被发审委要求说明,对经销商管理、进销存等内部控制情况,是否能够有效了解经销商的库存与终端销售实现情况,经销收入是否真实实现。以及是否存在第三方回款、现金收付款等情况。

值得一提的是,虽然登康口腔2021年在线下销售渠道中,牙膏产品的零售额市场份额占比为6.83%,行业排名位居第四。但登康口腔的占比明显低于头部的云南白药和好来化工(产品包括黑人牙膏等),这两个头部企业的占比分别为23.86%和20.1%。

另外,在网络电商越来越重要的时代,登康口腔似乎有所落后。尼尔森零售研究数据显示,线上销售牙膏的比例在2019年至2021年连续增长,分别为16.15%、21.62%、24.04%。而线下销售牙膏不光比例下降,并且金额也连续下降,分别为279.28亿元、264.08亿元、258.11亿元。线下销售牙膏虽然仍是大头,但却是个不断缩小的市场。

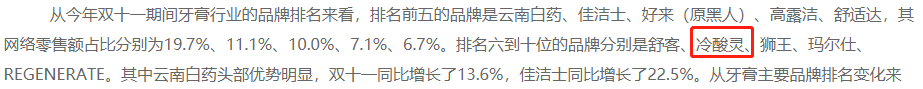

线上方面,登康口腔似乎排名更低。中国口腔清洁护理用品工业协会官网显示,2022年双十一期间牙膏行业的品牌排名来看,排名前五的品牌是云南白药、佳洁士、好来(原黑人)、高露洁、舒适达,其网络零售额占比分别为19.7%、11.1%、10.0%、7.1%、6.7%。排名六到十位的品牌分别是舒客、冷酸灵、狮王、玛尔仕、REGENERATE。登康口腔拳头产品冷酸灵只排到第7名。

双十一期间牙膏行业的品牌排名,数据来源:中国口腔清洁护理用品工业协会官网

从财务数据来看,登康口腔2020年和2021年归母净利润的同比增速高达50.78%和24.8%,而2022年经审阅归母净利润的同比增速则下滑至13.25%。另外,从扣非后归母净利润来看,登康口腔2020年和2021年的同比增速分别为91.38%和31.45%,而2022年则跌落至8.07%。

本文系观察者网*稿件,未经授权,不得转载。

【本文由投资界合作伙伴微信公众号:观网财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。