*大客户同时还是竞争对手,这对一家冲击IPO的公司来说,着实有些尴尬。

近日,主营业务包括智能物流技术装备、项目实施和运维服务的鸿安机械,公布审核中心意见回复报告,这意味着其离创业板IPO上会又更进一步。

在申报稿中,鸿安机械虽然把不少知名消费企业都列为了核心用户,例如盒马鲜生、京东、大润发、可口可乐、海天味业等,但这些用户到底能给鸿安机械贡献多少收益,该公司并未披露。

纵观所有客户,日本企业大福集团对鸿安机械来说,或许是最特殊的存在。报告期内,鸿安机械*大客户均为大福集团,且占营业收入的比例较高,甚至有一年占鸿安机械一半以上的营业收入。同时,大福集团还是鸿安机械同行业的竞争对手。这种特殊关系,让鸿安机械在持续盈利能力方面受到质疑。

另外,鸿安机械在劳务供应商、保荐机构、第二大客户、员工生命安全等方面的问题也值得关注。

1.独立性和盈利能力受关注

鸿安机械提供的智能物流技术装备主要应用于电商新零售、洁净工厂等行业。公司主要以项目的形式向客户销售智能物流技术装备,并提供项目实施和运维服务。

资料显示,鸿安机械成立之初便与日本大福集团合作,从部分产品制作开始,拓展到智能搬运子系统承接、项目实施、运维服务等业务,并参与了大福集团在国内的众多知名项目。

2019年至2021年以及2022年上半年(下称“报告期”),鸿安机械的营业收入分别为4.15亿元、4.23亿元、5.13亿元、1.92亿元,归母净利润分别为6529.68万元、7255.34万元、7926.37万元、908.85万元。

报告期内,鸿安机械*大客户均为大福集团,相关金额分别为2.11亿元、1.55亿元、1.86亿元、4095.88万元,占鸿安机械营业收入的比例分别为50.7%、36.6%、36.17%、21.29%。其中2019年,鸿安机械一半以上的营业收入来自大福集团,且2021年仍有三分之一以上的营业收入来自大福集团。

资料显示,大福集团成立于1937年,总部位于日本大阪和东京,是一家物料搬运系统集成商及设备制造厂商,主要从事存储系统、输送系统、分拣和拣选系统、信息系统等多种物流设备以及信息系统的研发、生产和销售,产品及服务主要应用于电子商务、食品、药品、化学品、机械、半导体、液晶制造、汽车制造、机场等行业。美国《现代物流搬运》杂志显示,大福集团2021年营业收入为43.9亿美元。

在鸿安机械申报稿中,大福集团也被列为同行业的竞争对手。某注册会计师对记者表示,竞争对手为*大客户,监管层可能会关注企业的独立性和持续盈利能力。

鸿安机械2022年上半年的第二大客户为深圳市拓野智能股份有限公司(下称“拓野智能”),相关金额为2077.52万元,占鸿安机械营业收入的10.80%。

资料显示,拓野智能因未按时履行法律义务被申请强制执行355.6万元,立案日期为2023年2月14日。另外,拓野智能持股65%的深圳市拓野教育投资有限公司,在2022年10月被深圳市坪山区人民法院公布为失信被执行人,且被限制高消费。

那么,鸿安机械第二大客户拓野智能目前的经营情况如何,以及该客户为何涉及被强制执行、列为失信执行人且限制消费等?

另外,鸿安机械向客户提供智能物流技术装备,以及项目实施和运维服务,相关产品及服务销售均需要外购劳务参与实施。公司外购劳务的规模较大,报告期各期采购安装运维劳务的金额分别为8087.78万元、7568.91万元、8863.1万元和5692.1万元,占采购总额的比重分别为44.26%、40.89%、27.74%和34.77%。

鸿安机械2021年*大劳务供应商为7家公司的合集,相关金额为2056.38万元,占鸿安机械劳务采购总额的23.2%。值得一提的是,这7家公司的实控人均为李艳,且报告期内鸿安机械还有2家劳务供应商的实控人也是李艳,这便有9家公司。

资料显示,2018年3月,李艳从鸿安机械离职。离职后,李艳创业开办安装服务机构,并成为鸿安机械劳务供应商。2019年,李艳控制企业合集便成为鸿安机械第三大劳务供应商。报告期内,交易金额总计分别为874.70 万元、1048.74万元、2056.38万元和663.16万元,占鸿安机械劳务总采购的比例为10.82%、13.86%、23.20%和11.65%。

先不谈,前员工离职后为何火速成为第三大劳务供应商,就光是李艳为何成立这么多家公司,也是值得关注的。

2.实控人违规被警告罚款

从股权结构来看,鸿安机械实控人为刘大庆,其一致行动人为盛宏伟和刘慧欣。其中盛宏伟为刘大庆妻弟,且为鸿安机械总经理。三人合计控制鸿安机械78.11%的股权。

值得一提的是,刘大庆和盛宏伟在报告期内,因为存在未按规定办理境外投资外汇登记手续的违规事实,而被国家外汇管理局太仓市支局给予警告并处罚款合计10万元。

鸿安机械的辅导备案日期为2020年11月,辅导机构以及此次IPO的保荐机构均为中信证券。需要指出的是,在辅导备案前几个月,中信证券控制的公司入股鸿安机械。

2020年6月,金石智娱股权投资(杭州)合伙企业(有限合伙)(下称“金石智娱投资”)以2500万元增资鸿安机械。目前,金石智娱投资持有鸿安机械4.46%的股份,为第三大股东。资料显示,金石智娱的执行事务合伙人为金石沣汭投资管理(杭州)有限公司,金石沣汭投资管理(杭州)有限公司为金石投资之全资子公司,金石投资系中信证券之全资子公司。

并且,金石智娱投资在入股当月还与鸿安机械实控人签订对赌协议,涉及业绩承诺、回购权、强制出售权等。比如鸿安机械实控人承诺公司2020年至2022年实现的净利润分别达到5000万元、6000万元、7000万元。相关对赌协议直到2021年12月才终止。

此次IPO,鸿安机械募投项目的拟投入募集资金为4.5亿元,发行不超过3361.73万股,占发行后总股份的25%。以此计算,鸿安机械达到该目标的市值为18亿元。考虑稀释作用后,金石智娱投资手中股份估值为6030万元,相较2500万元的增资成本赚了3530万元,增值率为141.2%。

这里有个疑惑,为何在中信证券控制的公司入股后,公司仍选择中信证券,且辅导期间有关对赌协议并未马上终止。

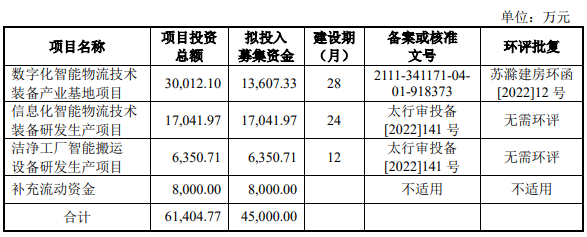

募投项目摘要,数据来源:申报稿

另外,为了消除潜在的利益冲突及同业竞争等问题,鸿安机械于2019年9月先后对鸿安自动化、鸿安钣金和上海展升的100%股权进行了收购,属于同一控制下的企业合并。

需要指出的是,上海展升曾出现过安全事故。2018年10月11日,上海展升工人高东风在华星光电G11项目主厂房L20层L32轴CV设备的通行平台进行设备安装工作时,由于涉事通行平台缺失两件踏步板,未悬挂安全带的涉事工人在涉事缺口旁工作或行走在未经防滑工艺处理的钢板上时,从涉事缺口坠下身亡。

深圳市光明区政府官网显示,上海展升履行安全生产主体责任不到位,未及时采取措施消除施工作业现场存在的生产安全事故隐患,其行为违反了《中华人民共和国安全生产法》的规定,对本起事故的发生负有主体责任。

因此,2019年9月,深圳市光明区应急管理局对上海展升罚款22万元。

2022年经审阅的业绩方面,鸿安机械虽然营业收入同比增长20.41%,但其营业成本却同比增长30.74%。这导致鸿安机械毛利率从32.23%下降至26.42%,利润总额同比下降3.43%。

对此,鸿安机械在问询回复函中表示,一方面,2022年度受疫情影响,项目工期有所延长,导致智能物流技术装备业务的项目成本明显上升,加上原材料成本上升,从而导致智能物流技术装备业务毛利率有所下降,进而拉低了整体业务毛利率;另一方面,相较于2021年度,2022年度公司对终端客户验收项目相对较少,对集成商客户验收项目相对较多,由于集成商客户项目毛利率整体低于终端客户,一定程度上拉低了整体毛利率水平。

【本文由投资界合作伙伴微信公众号:观网财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。