被视为商业奇迹的瑞幸又传出好消息。

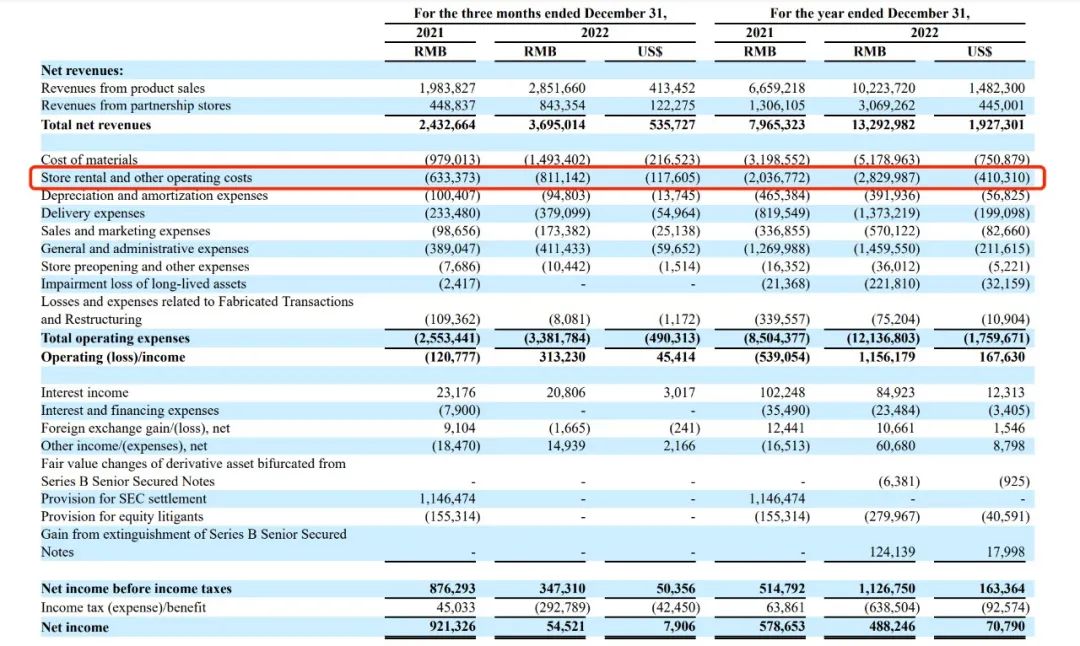

最新一季财报显示,瑞幸咖啡2022财年收入规模首次突破百亿,全年整体营业利润首次扭亏为盈。

与此同时,瑞幸的各项运营成本也在持续走高。营业成本增加超8亿,同比增加32%,材料成本同比增加52%,房租及其他运营成本增加28%,运输费用同比增加62%,销售及营销费用增长74%。

经营效率也有所放缓,22年Q4营业利润率为8.7%,低于22年Q3营业利润率15%。

对于2022年第四季度不佳表现,郭谨一在财报后的电话会上解释称利润回落与疫情影响有关。“剔除北京、上海等城市数据后,同店增长仍保持双位数增长。”财报中提及,瑞幸咖啡2021年同期的净利润为9.21亿元人民币,其中包括因撤销SEC结算拨备而产生的一次性非现金收益11.47亿元人民币。

自财务造假事件之后,瑞幸一度濒临破产,后同意向美SEC赔偿1.8亿美元,并开掉陆正耀团队后,瑞幸在以郭谨一为首的管理层带领下重振旗鼓,经营状况逐渐好转。

去年瑞幸完成债务重组,海外投资者相关诉讼和解也告一段落。新一季财报发布后,郭谨一表示有信心在2023年完成瑞幸的*个“万店目标”。

不过正所谓“利好出尽是利空,利空出尽是利好”,回血两年的瑞幸,重新赢得了资本市场的认可,但其面临的挑战,亦是前所未有。

1.库迪、幸运咖的像素级模仿

提及瑞幸,陆正耀是绕不过去的存在。

没有陆正耀,就没有瑞幸18个月登陆纳斯达克的商业辉煌,没有陆正耀,也没有后来震惊全球的财务造假。陆正耀亲手把瑞幸送上神坛,又亲手捏碎了它。

造假事件之后,陆正耀及其嫡系被踢出局,但他对咖啡市场的商业热情,没有熄灭。

去年9月,陆正耀携Cotti Coffee(库迪咖啡)回归,并在次月于福州开出*家门店。

陆正耀宣称,库迪咖啡从一开始,就注定不是“又”一家咖啡店,而是一种全新的泛咖啡化的生活方式。

这品牌宣言,与瑞幸“创造世界级咖啡品牌,让瑞幸成为人们日常生活的一部分”颇为相像。而库迪咖啡对瑞幸的像素级模仿,也远不止这些。

延续此前瑞幸快速开店加盟,大手笔营销的策略,库迪也立下“三年万店”的目标。

为快速扩大规模,库迪推出“免加盟费”活动,为加盟商的亏损进行兜底,不到25天就完成了从0到14个城市的跨越。

今年2月,库迪咖啡推出“百城千店咖啡狂欢节”,六大系列70余款的热销产品全部9.9元起售,邀请新朋友0元免费喝咖啡。活动为期两个月,参与门店覆盖库迪全国181个地级以上城市,力度*。

门店的布设更能看出库迪对瑞幸的“针对”,多家库迪咖啡门店就开在离瑞幸咖啡不到一两百米的地方,整体装修风格也与瑞幸类似,不过以黑白为主,橙色点缀。

22年Q4,瑞幸净新开门店数368家,环比增长4.7%,截至第四季度末,瑞幸门店数为8214家,其中包括5652家自营门店和2562家合伙门店。

疫情拖慢了瑞幸开店的脚步,也给了其他玩家可乘之机。

毫无疑问,如今的瑞幸已成为国内咖啡品牌的靶子,瞄准它的不止库迪,还有蜜雪冰城旗下的幸运咖。

幸运咖去年新开门店约1521家,新开门店数仅次于瑞幸,相比瑞幸15元左右的客单价,蜜雪冰城旗下的幸运咖一杯美式低至5元,这对瑞幸来说是“降维打击”。

而幸运咖的开店方式同样是“贴瑞幸而行”:瑞幸加盟开到哪,幸运咖就跟到哪,22年双方加盟店增长数几乎持平在800家左右。

2.下沉难,加盟更难

瑞幸自成立起,就把自己与新中产紧密捆绑,主攻一二线。初期邀请汤唯、张震拍摄广告,打造瞄准白领中产的品牌调性。

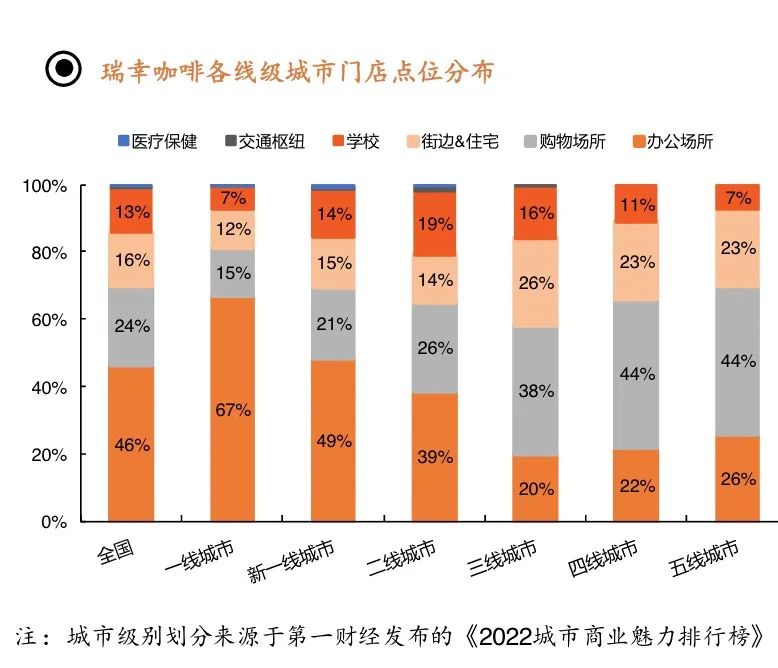

瑞幸此前的门店点位分布亦呈现典型的“一二线城市强,三四线城市弱”:华东、华南等经济较为发达地区门店密度最高,据极海数据,瑞幸门店密度Top5省份分别为广东、江苏、浙江、上海、四川。

更细致些,一线城市中,办公场所门店占比最高,达67%。随着门店布局的不断下沉,商场店及社区店的特征愈发明显,四五线城市购物场所+街边&住宅店占达67%。

近几年国内咖啡市场逐渐成熟,赛道也涌入越来越多竞争者,Seesaw、Manner、M Stand等新锐咖啡品牌,如雨后春笋般出现在每个城市的大小角落。

同时,瑞幸在一二线城市直营店数量也在逼近天花板,过去一年增加1255家,增速下滑至6%。

为挖掘更多增量市场,瑞幸的品牌定位开始向更广大的年轻消费群体偏移,广告语从“这一杯,谁不爱”换成了“年轻就要瑞幸”,代言人也从汤唯更换为谷爱凌。而且大搞IP联名,辅以优惠券和促销补贴,营销热议助推新品出圈。

相比一二线城市,低线城市的咖啡消费层次有待拉升,下沉市场及小镇青年们的咖啡消费开始觉醒,成为瑞幸及新锐咖啡品牌们争抢的高地。

最近瑞幸咖啡开启了2023年度首轮新零售合作伙伴招募计划,此轮招募覆盖全国15省80个城市。

相比于去年12月开启的41城联营合伙人招募计划,瑞信此番下沉的规模更大,扎得更深,从黑龙江鹤岗到吉林延边、从陕西延安到云南红河哈尼族彝族自治州……遍布祖国大江南北。

郭谨一强调,瑞幸的自营和联营两种模式高度互补——前者覆盖一、二线城市,后者主要覆盖低线城市,希望通过合理的开店节奏和一致的标准,持续在一、二线城市不断加密,低线城市则快速下沉。

目前加盟瑞幸有两种方式:加盟,合资联营。

加盟模式目前不需要加盟金,投资者需要承担的是店面租金、装修费、设备费、保证金等,营业额归投资者自己所有。

合资联营模式则是投资者承担开店费用,由瑞幸配备店员并进行统一数字化运营管理,按照毛利润(营收减去咖啡豆、椰奶、包装备体等成本)每月分级抽取10%—40%的分成。

再具体点,“毛利润2万之内不抽,2-3万抽10%,3-4万抽20%,4-8万抽30%,8万及8万以上抽40%。”一位瑞幸的加盟经理接受《真故研究室》采访时解释道。

条件听起来很诱人,抽成比例也像是为加盟商经营兜底,但其实想成为瑞幸的加盟商,并不容易。瑞幸对加盟商的要求是逐年走高的:例如店铺面积,早期40多平米的也可以开设,现在必须在70平米以上,门脸要有比较大的展示面和客座区,另外必须是核心位置。在三四线城市,店铺选址通常是万达购物中心或者当地客流*的商圈、步行街等位置。

瑞幸的加盟商尽管享受了0加盟费策略,实际开起一家门店真正的投入也不少。前期投资除了装修费、设备费、保证金等开支外,再加上店铺租金和人员成本,前期*能有100万元资金水平。

而在库迪的官网上可以看到,一家面积为30平方米的快取店,前期投入为22.5万元,其中还包含设备、设计、装修等费用,差不多为瑞幸的三分之一。

新茶饮行业咨询师刘元在接受雪豹财经采访时说,“老加盟商不愿意开新店,所以瑞幸要和其他品牌抢本地投资者,如果没有拿下首店,加盟瑞幸或许还不如开一家奶茶店赚钱。”

再从低线城市的主力消费人群出发,他们的消费习惯与消费能力也与一二线颇为不同。小镇青年大多是价格敏感型用户,并不在乎咖啡的品牌,能满足他们的体验即可。很难说他们对某一咖啡品牌已经建立起了*的忠诚,多位低线城市消费者表示,买15元的瑞幸不如买一瓶10块钱的星巴克即饮,因为“喝不出现磨和速溶的区别”。

既无价格优势,又对加盟有着高门槛要求的瑞幸,究竟能吃掉下沉市场多少份额,或要打个问号。

3.咖啡之外,是更为惨烈的竞争

有一组对比数据,常被用来佐证中国咖啡市场前景的广阔:中国年人均咖啡消费杯数不足10杯,现磨咖啡数更是只有这十杯的十分之一不到,占总量百分比的个位数。根据美团发布的报告,内地年人均消费现制咖啡1.6杯。日本是176杯,美国是313杯。

.

未来咖啡市场增速也颇为可观,艾媒咨询数据显示,2021年中国咖啡市场规模约为3817亿元,消费者突破3亿人次。同时,中国国内咖啡市场预计将以27.2%的增长率上升,预计到2025年,中国市场规模将达10000亿元。

不过国内咖啡市场规模的扩大,很大程度上要归因于口味的“本地化”,即咖啡饮料化,这也是连锁咖啡品牌和精品咖啡店的共同趋势。

瑞幸也是靠着饮料化咖啡,拉升了企业未来发展的想象空间。以2021爆火的生椰拿铁为临界点,市场上咖啡的“含咖量”越来越低,比起苦咖啡,国人更爱加足各种料的“风味咖啡”。

有数据统计,中国消费者在咖啡店最喜欢买的还是卡布奇诺和拿铁,近六成的人会选择它们,39.1% 的消费者会选择的摩卡或者玛奇朵,也同样是奶咖。

奶咖、果咖等经过本地调教的饮品,吸引的是不爱喝咖啡或者对咖啡没有刚性需求的消费群体,这也意味着,瑞幸的竞争对手不仅是同类咖啡品牌,新式茶饮和瓶装饮料也在蚕食地盘。

而且新茶饮连锁品牌布店密度更高,蜜雪冰城、古茗在三四五线城市的门店总数分别为1.2万家和2700家,茶百道、CoCo在低线城市的门店数量也和瑞幸不相上下。对瑞幸来说,这是一场更为激烈的战斗。

从懂咖啡,到懂中国消费者,瑞幸在努力修炼产品力,以期在上新速度上“卷死”同行。去年瑞幸研发团队推出100多款新品,这支撑瑞幸自营门店月销从21年的7.4万提升到16.8万,单杯毛利从3.6元提到10元上下。

最近,瑞幸又上新了“碧螺知春拿铁”茶咖系列,并邀请陆仙人为代言人。新品以碧螺春和绿茶为茶底,双茶调和,更显清香,再加入咖啡和牛乳,口感醇厚。

具体销量如何还有待观察,不过这几年,瑞幸经过赛马筛选出的产品,并不像过去一样总是被消费者买账了,“新品口味奇怪;因为经常踩坑所以不敢尝试;只爱生椰拿铁”等评价频频见诸社交媒体平台。

而且生椰拿铁之后,瑞幸也再无销量过亿杯的大单品。

走出低谷之后,瑞幸试图用一种高客单价、高利润、高坪效的营销模式,拉升利润。单杯价格已经从2019年的9.7元上升至2022年的15.1元,其中外卖价格每杯涨了3元,厚乳白、澳瑞白等产品外送从一杯29元涨到了32元。

这种提价在低价咖啡遍地的情况下,能“收割”多少消费者?再叠加原材料成本受供需关系和疫情影响持续上涨,瑞幸需要向供应链要效率,干起更苦更累的活儿,维持它规模扩张的支出。

当既往经验再难复制,瑞幸手里还有哪些牌?

【本文由投资界合作伙伴新摘商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。