2022年,双特异性抗体(以下简称“双抗”)药物迎来高光时刻。

这一年,全球上市的双抗药物数量,超过了过去12年的总和。在国内,已经有超30家生物医药企业布局双抗药物管线,共有300余款双抗在研药物,近100款双抗药物进入临床试验阶段。除了已经在2022年6月上市的康方生物旗下卡度尼利单抗外,康宁杰瑞的KN046、康方生物的AK112、百济神州的ZW25等纷纷已经进入III期临床试验,信达生物、泽璟生物、友芝友生物、四川百利、普米斯生物等创新药企的关键双抗管线也都推进到II期临床试验,竞争不可谓不激烈。

2022年末,友芝友生物递交港股IPO申请,并获港交所受理,奔赴企业经营的下一个重要里程。作为国内最早一批自主构建双抗药物核心技术平台的生物科技企业,友芝友生物建立了丰富的双抗创新药物管线。就在2月初,友芝友生物开发的2款双抗药Y332和Y400提出的临床试验申请,获得国家药监局受理。至此,友芝友生物自主设计和开发的10款候选药物管线,除前述2款,有5款在中国进入临床开发阶段,其余3款则处于关键的研制和临床前阶段。

在国内创新药企纷纷踏上双抗药物开发之旅的当下,从某种意义上讲,更早出发的友芝友生物,已经显示出差异化管线布局的先发优势。

双抗新药:跨越半个世纪的狂热

与所有的生物技术重大创新一样,双抗药物是多学科技术进步的集大成者,也是开发者们屡败屡战后的成果。

1960年,研究者首次提出了双抗的概念。由于在理论上具备更强大的功能和更高的延展性,在随后的近半个世纪里,双抗一直吸引着研究者的热情,他们设法找出高效制备双抗的稳定工艺。

不过,在微观世界里操控分子量级的物质,难度不言而喻,这需要基因工程、生物大分子重组、细胞工程等多种复杂学科知识的跨界融合。因此,在出现后的很长一段时间里,双抗新药研发进展缓慢,成药寥寥。

直到2009年,全球*双抗药物Removab(靶向EpCAM/CD3,适应症为恶性腹水)才在欧洲获批上市。但很快遭遇滑铁卢,Removab在2017年黯然退市。有从业者告诉动脉网,Removab退市的背后,一个重要原因在于,最初的Removab工艺不够完善,导致双抗制药成本过高、产能过低,大规模的商业化难以为继。

所谓双抗,是指是通过化学偶联、重组DNA或细胞融合的方式,将2个不同的重链氨基酸和2个不同的轻链氨基酸组合在一起形成的抗体。它作为一种人工抗体,可以同时特异性地结合2个不同抗原表位,而天然的单克隆抗体只能结合单一的抗原表位。

双抗这种更强的抗原结合能力,在复杂疾病的治疗中十分关键。

比如,在肿瘤治疗中,由于肿瘤细胞发展往往会涉及多种因素。当某条被基因突变所激活的通路遭到抑制剂阻断,肿瘤细胞仍然可以激活其他信号通路来逃避,从而弱化治疗效果造成抑制剂无效或者耐药。而双抗药物可以靶向2个不同抗原表位,当两个抗原分别存在于不同细胞上时,如肿瘤和T细胞,通过双抗桥联肿瘤和T细胞,从而诱导T细胞激活并杀伤肿瘤;另外,当两个抗原介导不同信号通路时,双抗同时阻断2个不同的信号通路,进而产生对肿瘤细胞强大、高效的特异性杀伤效用。

所以尽管难度极大,双抗药物的研发,一直在人们持续的尝试下悄然进展。开发者们渐渐总结出,“单抗看靶点,双抗看平台”,这也成了后来的行业共识。

转折出现在2022年,此前斥重金布局双抗药物管线的制药企业喜迎收获期,罗氏、强生、渤健等纷纷斩获双抗新药,康方生物的自主研发国产双抗新药也获批上市,近1年内上市的双抗药物就多达5款。而在此之前的许多年,全球在售的双抗药物只有Blincyto、Hemlibra和Rybrevant等3种。

全球已上市的双抗药物 数据来源:动脉橙数据库

有意思的是,时隔5年,凌腾医药重启了Removab的上市申请。传奇产品再战江湖,让本就热闹的双抗药物市场多了一丝悬念。

产品端的热度也向研发端传递,让双抗药物管线成为全球授权交易中的抢手品类。早在2018年,跨国药企就加快了布局双抗新药管线的出手节奏。2022年以来,相关交易数量和金额更是连创新高。

9月,Seagen引进LAVA Therapeutics的EGFR靶向γδT细胞募集双抗,加码双抗布局;10月,吉利德科学和Macro Genics达成合作,以高达17亿美元的总对价,开发后者的CD123/CD3双特异性抗体MGD024;12月,康方生物宣布将授予Summit Therapeutics于美国、加拿大、欧洲和日本的开发和商业化依沃西(PD-1/VEGF双特异性抗体)的*许可权,合作总额更高达50亿美元;2023年1月,葛兰素史克花费15亿美元引进药明生物4款双抗和多抗管线。

据动脉网不完全统计,跨国药企在双抗药物管线中的投资已近百亿美元。

核心技术平台是基础

视线回到国内,我们发现,几乎所有具备相当技术实力的创新药企都在探索布局双抗药物管线。而在双抗药物开发的创新比拼中,自主构建了双抗核心技术平台的企业,往往掌握了更大的主动权,跑得更快、更远。

2022年6月,康方生物基于自主平台开发的卡度尼利单抗获批上市,成为*上市的国产双抗药物。数据显示,国内上百种进入临床试验的双抗新药,大多处于I期临床试验阶段,进入II期、III期者数量较少。康方生物和同样具有自主双抗平台的康宁杰瑞,都将核心管线推进III期临床阶段,友芝友生物、普米斯生物、泽璟生物、维立志博等自研双抗技术平台的企业,则已经将核心管线推进至II期临床试验阶段。

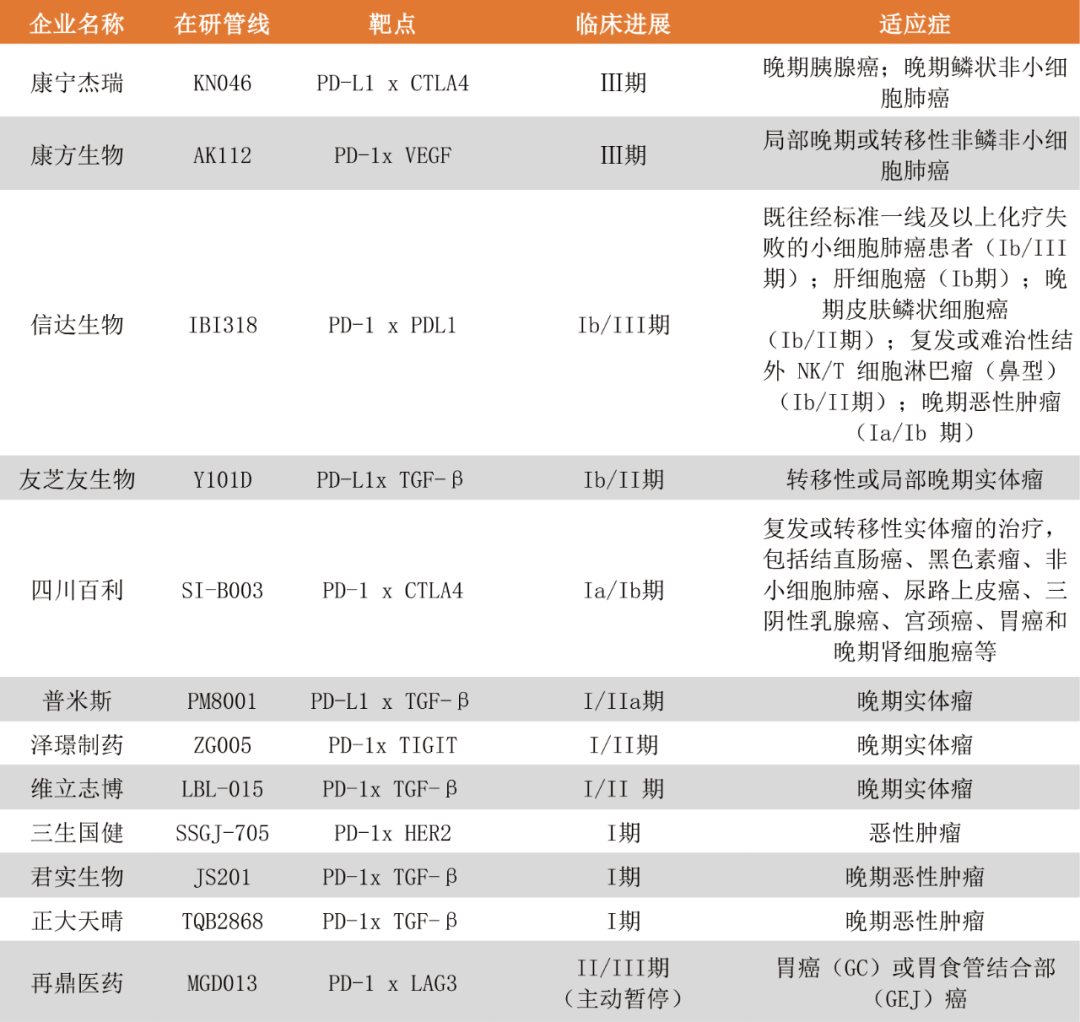

现阶段,根据靶点组合和适应症的区别,主流的双抗类型可以分为3类,即含PD-1/PD-L1轴类、CD3招募类及其他类。具体而言,不同的双抗技术平台,在针对不同靶点的双抗药物设计和开发中各有所长,而不同的靶点则对应了企业差异化的优势适应症布局。

其中,开发以含PD-1/PD-L1轴类双抗的创新药企以康方生物、康宁杰瑞等为代表企业,覆盖了数量最多的双抗研发管线,临床进展也最快。比如康方生物的AK104、康宁杰瑞的KN046均基于这类平台开发。友芝友生物的Check-BODY采用对称型四价双抗平台设计,基于这一平台开发的Y101D是目前*处于临床试验阶段的PD-L1/TGF-β对称四价双抗。

部分采用PD-1/PD-L1轴平台的双抗药物管线 数据来源:动脉橙数据库

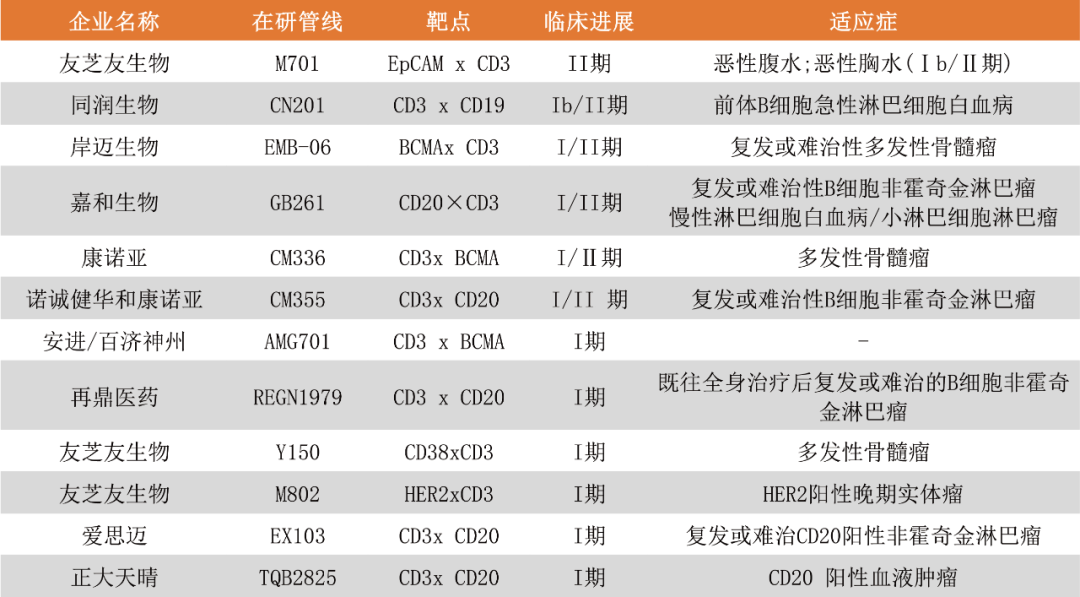

而开发CD3招募类双抗的创新药企则以友芝友生物为代表的,嘉和生物、再鼎医药、岸迈生物等也基于这类平台开发了多款双抗新药。根据CDE统计数据,在国内拥有专有双特异性平台的所有竞争对手中,友芝友生物的T细胞接合的双抗新药管线,在发展阶段和数量方面位居首位。

部分采用CD3招募平台的双抗药物管线 数据来源:动脉橙数据库

友芝友生物自主研发的YBODY®是全球*专门开发scFv-Fab-Fc结构的非对称IgG类双抗的同类平台,具有安全性及稳定性良好,纯度高等优势。基于YBODY®平台,友芝友生物开发了M701,这是全球唯二进入临床研究的EpCAM × CD3 双抗药物,并被证明还可用于治疗多种晚期实体肿瘤。YBODY®平台之上的另一款产品Y150,是国内*进入临床开发的靶向CD38和T细胞接合的双抗。

第三类双抗为其他类的,是目前相对小众的技术平台类型,比如,信达生物的IBI324、科越医药的KP104、友芝友生物开发的Y400,均属于这一类。其中,友芝友生物的另一款对称型四价双抗平台Nano-YBODY™,设计的分子能够实现更高的结合亲和力、更稳定、更低免疫原性和更高产品收得率。

基于Nano-YBODY™平台,友芝友生物开发了Y400,是一款用于老年眼科疾病的双抗新药,解决了目前这类药物的高浓度制剂工艺难题。值得注意的是,2022年7月,友芝友生物将Y400转让给康哲药业,首付款及里程碑付款等共计最高2.2亿美元。此外,友芝友生物亦有权收取Y400年度销售净额的个位数百分比作为许可费。

梳理友芝友生物的发展历程不难发现,作为国内最早一批从事双抗技术开发的创新药企,在3大不同双抗技术平台方向都有所布局,功能各异的双抗平台相互补充,为差异化的产品布局提供了基础支撑,从而构筑了难以逾越的技术壁垒。

回归临床价值

狂热之下,人们不免担心药企在短期扎堆,可能造成产品同质化。实际上,眼下双抗药物开发中进展较快的,仍以成熟靶点为主。比如PD-1/CTLA-4,即卡度尼利单抗所选择的靶点,也是当前双抗新药开发的热门靶点组合。据动脉网统计,在国内开展临床试验的近百款双抗药物中,超5成采用了以PD-1/PD-L1为轴的靶点设计。诚然,更多开发力量的加入,将加速双抗新药优化的速度,但研发管线在热门靶点上聚集,并不尽然是好事。

无论是对于曾一路狂飙的单抗药物,还是被寄予厚望的双抗药物、细胞治疗、基因治疗,技术只是工具,临床价值才是目的。此前,《以临床价值为导向的抗肿瘤药物临床研发指导原则》也明确提出,新药研发应当以患者需求为导向,关注治疗需求的动态变化,改善治疗体验和便利性。

恶性腹水是肿瘤细胞转移至腹腔引起的大量积液,与卵巢癌、胃癌、结直肠癌、肺癌和胰腺癌等多种肿瘤相关,会使患者感到腹痛、腹胀,造成行动不便或无法饮食。恶性胸水,则是积液和癌细胞聚集在胸壁和肺之间,可能会使患者感到呼吸急促、胸部不适,是肺癌、乳腺癌、卵巢癌等不同癌症中非常常见的并发症。数据显示,恶性胸水可能出现在约45%的肺癌患者、2%至11%的乳腺癌患者、41.6%的淋巴母细胞淋巴瘤患者和33%的卵巢癌患者中。

如今,恶性肿瘤正越来越多地改变人们的生命轨迹,随之而来的恶性腹水、恶性胸水新发患者人数也逐年增长。据统计,国内恶性腹水的发病人数,已从2017年的53.33万例增加至2021年的59.18万例,预计到2025年和2030年,恶性腹水的发病人数将分别增至65.40万例、72.98万例。而国内恶性胸水的发病人数也从2017年的53.64万例增加至2021年的60.56例,预计到2025年和2030年,恶性胸水的发病人数将分别增加至68.31万例、77.91万例。

然而,在临床上,这每年超百万的患者,却没有行之有效的治疗方案。

具体而言,目前的恶性腹水、恶性胸水治疗方法,主要是通过穿刺引流来缓解晚期癌症患者的症状。但这个方法是治标不治本,有效的时间非常短。这些患者在人生最后的时间往往耗费在反复去医院穿刺引流的路上。

尽管目前临床医生会通过一些化疗药物的局部治疗来缓解恶性胸腹水的症状,但全球范围内,目前甚至没有统一的治疗恶性胸腹水的公认循证指南,从而使得治疗恶性胸腹水成为很难弥合的临床缺口。

友芝友生物的M701,是一款重组双抗,靶向癌细胞表面抗原EpCAM及T细胞表面抗原CD3,专门用于治疗恶性胸腹水的双抗类创新药物。数据显示,M701在治疗恶性腹水的I期临床试验中,显示出较好的安全性和令人鼓舞的控制腹水的能力,单药局部治疗腹水的客观缓解率(ORR)可以达到61.1%,腹水控制率(DCR)则可以达到94.4%。

在延长患者生存期方面,根据此前公布的临床数据,纳入M701治疗恶性腹水的 I期临床试验的患者中,中位总生存期(mOS)达到151.5天,这个时间相较同靶点的全球*双抗产品Removab在关键试验IP-REMAC-01中的mOS(72天),高出近110%。

实际上,在双抗药物方面,友芝友生物已经形成了显著的开发优势,除了相对成熟的M701外,接合不同肿瘤相关抗原的Y150、Y101D也在临床试验中快速推进。其中,Y150是一种CD38 × CD3双抗药物,用于治疗复发难治性多发性骨髓瘤,目前正在进行I期临床试验;而Y101D作为*一款PD-L1/TGF-β对称四价双抗,正在开展单药治疗转移性或局部晚期实体瘤的I期临床试验,并已获得联合疗法治疗胰腺癌、肝细胞癌及其他晚期实体瘤的IND批件。

从抽象的概念到现实的药物,双抗走了近半个世纪。伴随着跨学科的基础理论一路攻坚克难,和大量资金、人才涌入,未来将有更多安全性、有效性更好的双抗药物进入临床应用。根据《双特异性抗体抗肿瘤药物临床研发技术指导原则》,双抗的开发,应该体现以解决单抗不能解决的问题为主要目标,以临床需求为导向的设计思路。在这个过程中,具备自主研发能力的创新药企,是关键的支撑力,我们希望看到更多掌握双抗核心技术平台的企业走向成熟。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。