金融危机,正扑面而来?

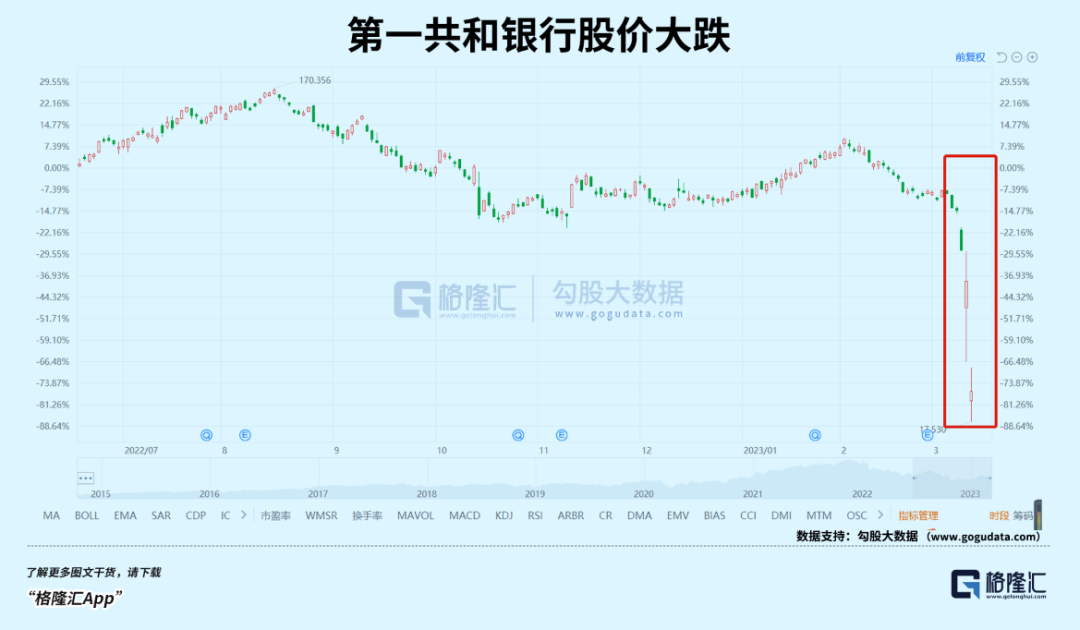

美国硅谷银行的光速破产、光速被接管,似乎正在推倒一个多米诺骨牌。我们看到更多的银行有可能步它的后尘,纽约的Signature Bank已经关门大吉,和硅谷银行同在加州的first republic bank,股价直砍到脚踝,现在只能依靠美联储和摩根大通给的钱,勉强撑着门面,关门估计也是指日可待。

其他的小银行,股价腰斩,有的砍到脚踝,跌幅双位数的,比比皆是,可谓哀鸿遍野。

不是在关门,就是走在关门的路上。

这一波银行股破产潮,究竟会以什么方式结束?投资者又应该如何应对?

01 金融危机,正扑面而来?

由银行股破产引发的*话题,是金融危机会不会重演。

我们看到,美国政府对于硅谷银行的反应,是非常快速的。硅谷银行才刚传出问题,美国政府就已经介入了,被政府部门接管,前后不到48小时,周一上班,储户就可以当没事一样,该取钱的取,该干嘛干嘛。

应该给这一次政府反应点个赞,或许是吸取了2008年金融危机的教训吧。毕竟,防患于未然,怎么说都好过血流成河时再去逞英雄。

不过,从另外一个角度看,美国政府之所以反应这么迅速,上至总统,下至财政部、美联储,都急匆匆地出面表态,稳定市场信心,是不是他们也看到了,当中潜藏着的危机?

外界当然没有政府官员那样,看到那么多的数据和信息,究竟金融系统爆发危机的风险有多大,也只是拼接了公开信息去猜测,但至少,这个猜测现在无法被证伪。

欧美金融系统出了名的环环相扣,银行之间的业务交织也是很复杂,更严重的,是不少金融机构其实并没有因为经历了2008年的死亡威胁而变乖,他们依然在各种金融衍生品上走钢丝。

典型的如瑞信,是衍生品市场的*玩家,杠杆风险敞口超过8000亿美元,超过了当年的雷曼,并因为接连在对冲基金Archegos和Greensill Capital供应链公司翻车,损失百亿美元,它自己也因为宏观环境转差和自身投资失误,遭遇了115年历史以来*的亏损,总共1320亿瑞士法郎(约合人民币9700亿元),占到2021年瑞士GDP的17.6%。

如果从CDS的数据上看,瑞信已经达到当年雷曼破产时的水平,可以说随时有可能崩盘,去年是美联储紧急注入流动性,才暂时躲过一劫。

周末硅谷银行发酵的时候,不少券商进行了解读,观点大同小异,基本都是硅谷银行在美国银行业还算不上大佬级别,引发大规模的连锁反应的机会不大。

但他们似乎忘了,2008年的金融危机,不也是从小机构开始的吗?

先是次贷断供,引发做这门生意的新世纪金融倒台,因为在华尔街以及政府官员眼里,它只是小弟,所以大家似乎都不太当回事,倒了就倒了,资本主义世界哪年没有企业倒闭的,用他们自己话说,是市场机制在正常运作。

然后,投资银行贝尔斯登也倒了,这个时候似乎已经有人隐隐感觉到不妙,虽然不是*投行,但也算数得上号,于是政府连同摩根大通接管了它,不过始终还是得不到监管机构和华尔街的足够重视。

就这样,金融危机的种子在慢慢地发酵,等到2008年9月,雷曼兄弟突然间倒闭,华尔街旋即血流成河,大家才幡然悔悟,金融危机真的来了。

15年后的今天,历史又再一次到了十字路口。

如果处理不当,谁敢说金融危机一定不会来?

02 谁能搞定?

2008年的惨状,不忍回首,特别是当年受到严重波及之人。

但我想,每一次危机,都有出现两种截然相反的人生,有人损手烂脚,也有人一战成名,典型者,如约翰·保尔森、霍华德·马克斯。前者靠做空CDO和收购CDS爆富,后者靠抄底金融危机赚得盘满钵满。

这一次美国银行股的暴雷,不知道会以一种什么形式结束,但可以肯定的是,金融市场的震动短时间内不会结束。

很多人将矛头指向了美联储,因为它过度激进的加息政策,最终导致了硅谷银行的破产,并引发了整个美国中小银行股的挤兑潮。从技术层面上讲,的确有道理,虽然硅谷银行也要为自己过度地金融炒作负责。

去年开启超级加息旅程的时候,市场就有不少批评声音,直指美联储一而再再而三地误判通胀形势,应对动作迟缓,真的火烧眉毛的时候,就赶鸭子上架,引起了全球金融市场的巨震,一些发展中国家已经爆掉,就连美国的老朋友,欧盟、英国、日本、韩国,都相继被拖下水。

现在,终于轮到美国自食其果了。

既然始作俑者是美联储,当然需要美联储出来收拾残局。不少机构都在预测美联储这个月的加息会延续放缓态势,而非鲍威尔国会听证时预测的50个基点,并且出于预防金融市场更大危机的需要,停止加息,停止缩表,并加快进入降息周期。

期货市场、互换市场都已经在押注,今年美联储将降息75个基点,还有更激进的野村证券,直接喊出这个月美联储就要降息25个基点。

如果从金融技术的角度看,美联储的确手里有“*药”,那就是货币政策。2008年金融危机、2020年2月新冠疫情导致的金融恐慌,都是美联储最后开动印钞机解决的。如果这一次美联储真的因为要保住金融稳定而放弃鹰派加息,快速转向量化宽松,资本市场的大石头大概率可以落下。

至于日后会不会引发更大的危机,那是另外一回事了,当务之急,还是先稳定金融市场吧,毕竟没有什么比美联储的撒钱更有效的了。

不过,这一切还得要视乎通胀水平而定,昨晚美国会公布上个月的CPI数据,符合市场预期,股市松了一口气,并报以大反弹。目光再一次聚焦在美联储身上,市场似乎已经认为它有足够的理由放缓加息。

但最终谜底,还是要等到下周才能揭晓。

03 乱中寻机

对于投资者而言,面对当下的市场,操作难度无疑增加了很多。

但我想,不管怎么应对,策略上都只有两个:一个是想办法避险,所谓君子不立于危墙之下;另一个,就是寻找和等待可能出现的质优价廉的资产。

对于*种,选择合适的避险金融资产,是OK的,较为优质的品种,无疑是黄金,也难怪今天黄金股涨得如此厉害。

从投资逻辑上讲,黄金股可谓通吃,如果美联储降息,货币太多通胀高企,黄金是*的抗通胀资产之一,如果美联储加息,流动性收缩,别的资产价格都在跌,但黄金依然会是较为稳定的资产。

如果觉得投资黄金股要求太高,黄金ETF也是比较好的选择。

另外,也可以考虑美国十年期国债,目前的收益率已经去到了3.509%,虽然比前几天跌了不少,但作为全球锚定的无风险资产,这个收益率还是相当可观的,上一次达到这样的收益率,还是2011年,这种品种也符合美林时钟的要求。

至于第二种策略,说白了就是手持现金,等待抄底。

这种操作,其实也不是很难,出现系统性风险而导致的下跌,基本都是倾巢覆乱,不管行业,不管企业,大概率都是清一色下跌。这里面,肯定存在不少被错杀的票子。

比如那些基本面优质的传统行业龙头,基本面和增长空间都很好的科技股,当然也包括一些不是*秀,但股价有可能跌到地板的票子。而这些票子,大多数都已经经过市场的检验,价值得到市场的认可,*欠缺的,就是股价够不够便宜。

如新能源的标杆特斯拉、AI芯片龙头英伟达、操作系统龙头微软、云计算龙头亚马逊、芯片代工龙头台积电,当然还包括恒生科技指数的成分股,国内的价值型蓝筹股,也就是各种“茅”。

这种操作策略同样也符合美林时钟的要求,前提只是要等待衰退见底,或者说股市见底的时候。

至于何时见底,现在还不能确定,但是信号则相对容易判断,比如美联储的货币政策,就是*的一个信号。

根据最近几次大规模救市的判断,美联储宣布开动印钞机的时候,市场大概率还会继续下探,2020年2月的时候跌了一个月才转向,2008年那一次时间更长一些,跌了半年才转向,就指数跌幅而言,2020年没了1/3,2008年则没了50%--60%。

如果说现在才开始,那就耐心等等吧。

04 结语

正如标题而言,现在大多数人看到危机,但我相信,有危就一定会有机,而且危越大,机就越大。

正如《狂飙》里的名言,风浪越大,鱼越贵。

这一次美国银行的暴雷事件,也可以算得上一个大风浪事件,虽然美国总统、财政部、美联储都给市场注入了强大的信心,但市场的情绪依然没有完全平复。

后面有可能还有更大的风浪,也可能很快平息,但不管怎么样,股市跌下来的时候,努力发现机会,都是应该的。或许很多年之后,你会感谢这一次股市下挫,因为它让你抓住了难得的机会,完成跃迁。

其实,投资有时候可以很简单,就是在血流成河、横尸遍野的时候,慢悠悠地走过去,捡起那些已经被证明过的,而价格却被打得七零八落的优质资产,即可。

但前提必须是,你没死,而且手里有钱。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界24h|瑞信一度暴跌30%,下个硅谷银行?传文远知行已秘密赴美IPO;消息称阿联酋旗下投资平台买了字节跳动老股

2023/03/16$tags$集视医疗宣布完成天使轮投资,远毅资本独 家投资

2023/03/16$tags$投资人出现在台州

2023/03/15$tags$广东埃力生获超亿人民币投资,中国石化资本投资

2023/03/15$tags$常州易控汽车电子完成超亿元融资,毅达资本、中芯熙诚、北极光等投资

2023/03/15$tags$宁德市东侨经济开发区智创基金参股投资子基金管理机构公开征集公告

2023/03/15$tags$

旗下微信矩阵:

旗下微信矩阵: