今天的新能源,终于难得反弹了。

但这一波的新能源行情真调整到头了吗?

相信很多股民们的心中依然没有底。

最近一段时间,在消息面冲击和大盘环境走弱的双重影响下,光伏新能源成为了跌得最干脆的板块。

有多惨?看看新能源ETF,都跌破1元的原始净值了,而从去年的前一波高位回调下来,跌幅超过3成,并重新回到了当初的低位。

一边是行业政策大力推进的高光赛道,一边却是股价跌跌不休的下行趋势。

新能源板块为什么会造成这样的局面?

答案可能很简单:疯狂扩张遭遇市场环境变化,导致内卷无可避免。

而情况与十多年前的历史,似乎又开始重合。

新一轮的内卷与洗牌,我们能避免吗?

01 大风口也会跌很惨

不用质疑,未来很长时间,光伏、储能、新能源车这些新能源产业都会是景气度非常高的赛道。

不仅市场空间大,政策的支持力度和态度都长期不会变。

但是,行业归行业,市场归市场。

再多的粥,也架不住更多的和尚来分。

最近,锂电板块因为碳酸锂价格泡沫被打破,不断下跌,导致行业上下游都转入下跌状态。

再叠加下游的新能源车市场随着燃油车通过超大力度补贴促销的冲击,市场对其短期预期开始悲观,也压制了上游材料端的行情。

光伏产业链和储能的板块,也有自家难念的经。

隆基绿能,从上一轮高点至今,跌幅超过40%。

通威股份,同样跌幅超过40%。

TCL中环,从上一轮高点至今,跌幅约25%,是头部龙头里面跌幅相对较少的。

其他二线的光伏和储能板块股,如晶澳科技、天合光能、大全能源、迈为股份、锦浪科技等的跌幅都在30%以上,甚至更多。

没有一只个股,能逃得掉这一波行情的回调。

而且这显然不能完全把锅甩给A股大市环境不行。

从去年7月到现在,沪指只是从3400回调到3250,幅度不到5%。只有创业指数深度回调了超15%。但新能源本身就是创业板*的权重,真实情况反而是新能源拖累了创业板的大盘。

为什么会沦为这局面?

正是文章开头所说的,实在太卷了!

02 疯狂内卷进行时

过去三年,可以说是中国光伏和储能产业投资最疯狂的时刻,论规模和项目数量,甚至要远超很多倍于十年前的那一场光伏产业大泡沫。

据黑鹰光伏(公众号)的统计,从2020年至2023年初,从多晶硅、硅棒/硅片、电池、组件等核心具体环节,以及光伏玻璃、胶膜、金钢线等辅材环节,累计可查的投资总额(公告)超过2万亿元。

尤其是上游的硅料、光伏电池与组件领域,累计集合超过万亿的投资规模。在多晶硅环节,过去三年来,多晶硅领域累计计划投资额度超过6907亿元,预计到2024年的多晶硅产能将高达452万吨,分别对应的硅片、电池片、组件的产能,将均分别高达1600GW左右。

但2022年,中国的光伏新增装机量87.41GW,TOP20光伏企业的组件出货量也就仅有不到300GW。

而同时,在电池片和储能领域,同样也有类似大量投资的情况,很多财政实力很弱且产业集群资源匮乏的地方,甚至不惜据举全县之力搞光伏。

在同时,资本市场依然还在为源源不断集结大量资金做支持。以储能为例,在2022年,涉足储能的资本投资高达200多起,有超过100家储能企业融资情况。

其中,还有大量的企业以储能为切入点蜂拥谋求上市,仅2022年,包括上交所、深交所、北交所和港交所在内的股市,就有超百家新能源相关企业在申请IPO,还不乏成功闯关的胜出者。

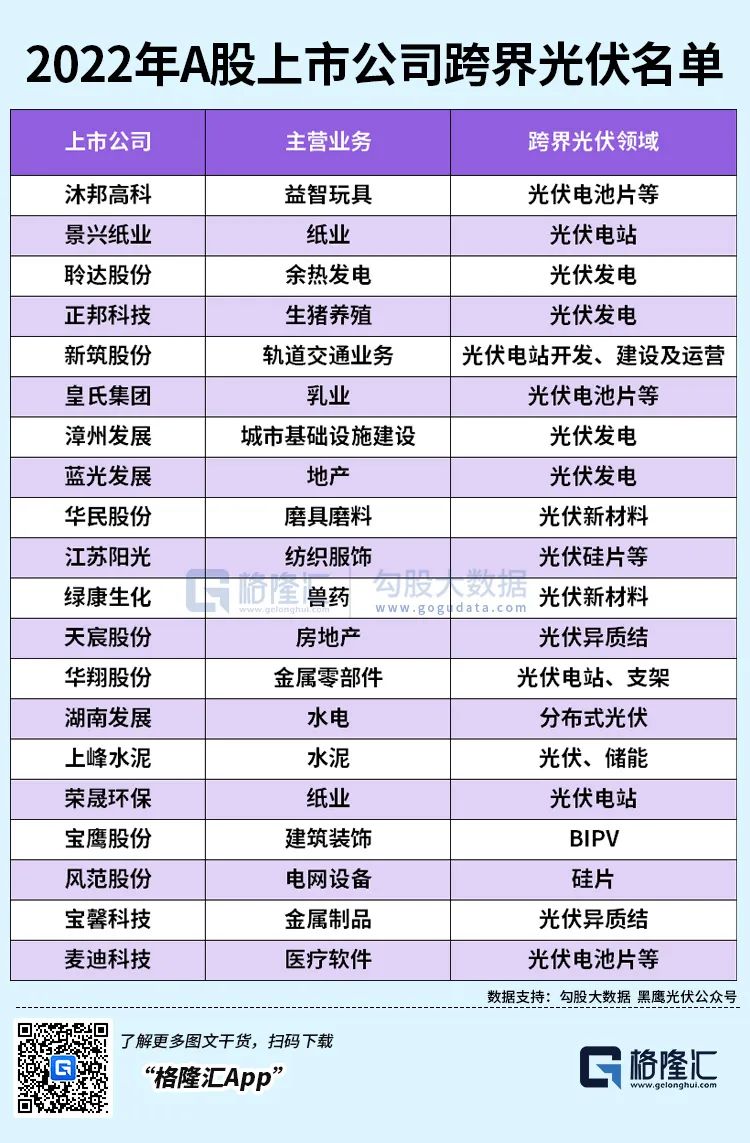

不仅如此,股市里还有另一个巨大的力量在涌入。仅2022年,A股就有超20家与新能源产业八竿子打不着的上市企业宣布跨界转型做光伏或储能。

有养猪的、乳业的、玩具的、地产的、造纸的、甚至原本做医疗软件的。

并且有的规模和背景来头都很大,比如一上来就宣布百亿投资,十几GW以上的产业规模,并且与地方政府通力合作,一副要吃定了的架势。

甚至有些市值仅几十亿的,业绩还处于亏损状态的,更完全没有任何技术和经验的,都宣布要投入百亿甚至数百亿的光伏投资规划。

所有这些,最终共同导致了光伏、储能产业从供需两旺,到开始出现供大于求局面。

更大的问题在于,这个局面才刚刚开始。

相对来说,即使未来两年需求端再如何翻倍式增长,都可以显著看出光伏及储能产业链的投资规模已经严重过剩。

所以,光伏产业的内卷,已经完全不可避免。

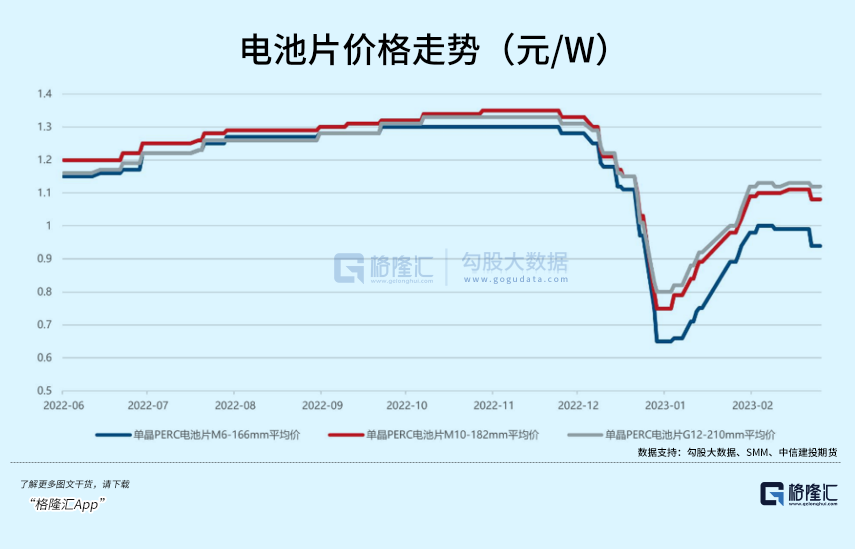

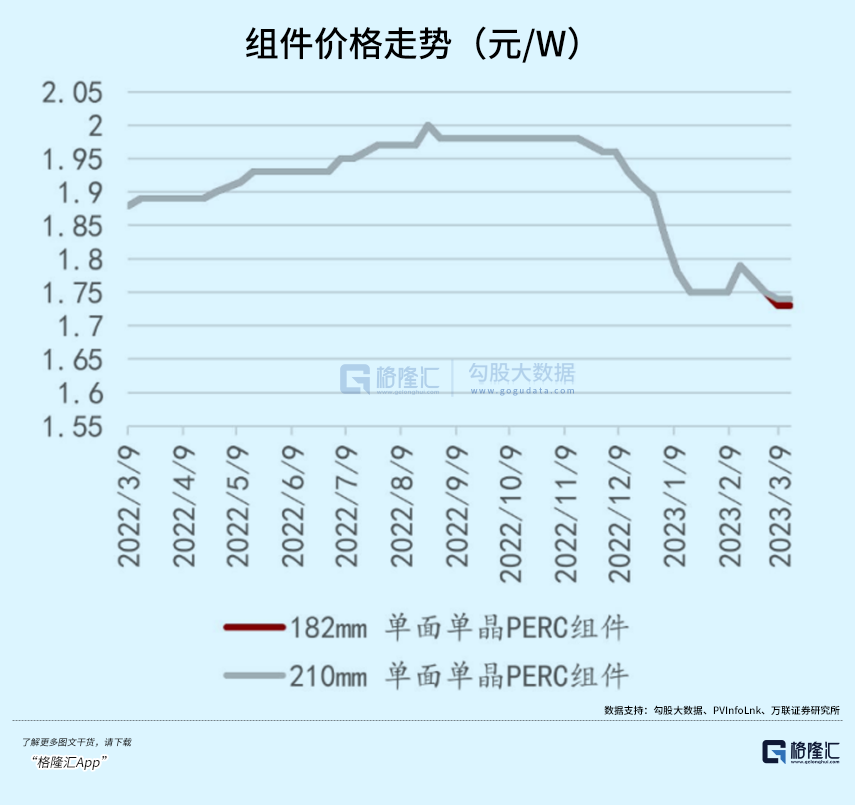

去年底以来,业内就一度有过电池片和组件杀大幅价格情况,而且短时间内跳水幅度巨大,把市场都吓出了一阵冷汗,实际上已经反映出整个行业的竞争已经暗流涌动。

虽然春节回来市场重新进入旺季,导致电池片再度出现回升,但组件价格并没有出现同样的回升。

更关键的是,从实际的业务数据表现看,无论是出货量排名,还是真正有技术突破的企业,都依然集中在头部的一二线产业龙头,很多新进者尽管声势浩大并且钱也花了不少,但依然迟迟交不出成绩单,厂房建设起来却很难拿到足够有优势的技术,更难拿到生命攸关的订单。

而另一个很大不确定因素来自外部市场,近期欧洲正式发布扶持本土光伏等清洁能源制造业的法案,包括:要在2030年前,欧盟的光伏制造能力能够满足至少40%的需求;电池制造能力能够满足至少85%的需求等。

欧洲太阳能制造委员会(ESMC)认为,欧洲至少75%的太阳能需求应由本地生产满足,在去年,美国也发布类似的支持本土新能源产业发展的法案。

虽然中国的光伏产业在近二十年发展中已经做到了全球最强地位,欧洲本土制造很难在短期构建完成,且成本不具备竞争力,未来一段时间内还将依赖中国的进口光伏产品,但政策主力之下,未来这个潜在的市场还是会受到影响。

毕竟在十几年前,同样的事情也发生过一次。

但一个很值得重视的问题是,在当前国内的大量扩产能计划中,有不少部分是预留给出口市场的。如今这个预期开始出现变化,那么会不会更加导致国内的产能过剩?

到时候,光伏产业大洗牌,是不是又要重演?

这些,正是目前市场所担心的,也是导致新能源板块集体持续回调的重要原因。

03 跌到底了吗?

总的来说,当前我国的新能源产业,面临自身产能开始加速走向过剩,同时外部市场出现未来预期更多不确定性的双重考验。

短期内,这个局面不会得到缓解,起码,这个产业还需要一次长时间的深度洗牌。所以在此之前,整个股市相关板块也都可能很难形成向上的一致性。

而当这个洗牌,谁能支撑到最后?*不是刚刚跨界进来的“新势力”,更不是没有任何*优势就倾全公司之力搞几百亿投进去试图生死一搏的“赌徒”。

大概率,觉得大部分这些玩家,最终成为被资本泡沫刺破后被留在沙滩上的裸泳者。

一如十年前的那一场冲着补贴,冲着风口去的资本狂潮。

所以,现在的这个大洗牌还没开始,也就很难说跌到底了。

当然,这不能说新能源产业就从此没有机会。

行业大洗牌,从不是单纯的泥石俱下,很多时候,往往是马太效应。

在这个环境下,淘汰的永远是过于激进有没有实力的绝大多数新玩家,最强的那一批原来的龙头反而会逐渐形成未来投资机遇中*的黄金坑。

也就是说,未来,对于一些概念股,可能大概率还会难言跌到头,即使不跌,也很难“逆天改命”。

但对于龙头的那一部分,长线投资的价值,是逐渐跑出来了的。

04 尾声

总的来说,光伏和储能这些行业所面临的局面,确实与十几年前的越来越像。

但于投资而言,我们并不需要太担心,只要抱紧行业中最稳健的那一批龙头,大概率我们能安稳渡过这一轮可能即将到来的内卷冲击。

同时,我们也不要忽略了国内市场增量需求的支持。

今年2月,欧盟碳边境调节机制(CBAM)方案正式投票通过,将于2023年10月起试运行,2026年1月正式开征。最新的CBAM协议涉及钢铁、铝、电力、水泥、化肥和氢六大高污染行业,通过征收碳税作为手段,而我国作为全球制造业中心,也是上述六大行业出口中心。

这个方案也会加速我国对发展清洁能源的推动力,尤其是绿电、储能等新能源产业。

所以,在我国的风光发电规划中,未来确定会有非常大的增量空间,甚至会比之前机构预期的还要大,这是行业发展的底气。

但对于一些行业的乱象,我觉得无论是地方还是资本,都应该多做一些反思。

当前的扩张潮如此夸张,是否对风险考虑得足够充分了?我们真的需要那么多企业不考虑行业空间、技术在不断迭代和自身能力的背景下去疯狂扩产能吗?

要知道,光伏也好,储能、锂电也罢,跟半导体产业没什么两样,都需要持续不断的资本投入,不断迭代技术,并不是随便跨界就能做好的。

如果不是国家和地方的产业补贴,如果不是现在的光伏产业还有红利可吃,在未来的残酷淘汰赛中,很多企业可能甚至连一个行业周期都抗不下去。

那么造成的资源浪费和企业最终巨亏,最终由谁来买单呢?(全文完)

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

广东设立新型储能产业天使投资基金

2023/03/21$tags$锂电池回收,故事讲到哪儿了?

2023/03/21$tags$新能源加速淘汰燃油车,消费者持币观望

2023/03/20$tags$新能源车企最痛苦的事

2023/03/20$tags$纬景储能完成超6亿元A轮融资,国合新力、珠海大横琴集团联合领投

2023/03/18$tags$三个月融两轮,华晟新能源完成24亿元B轮及B+轮融资

2023/03/17$tags$

旗下微信矩阵:

旗下微信矩阵: