01 概述

分析师认为,亚马逊(NASDAQ:AMZN)由两个独立的公司组成,即AWS和"亚马逊零售 "。亚马逊自己对这些分部的描述如下。

我们已将我们的业务分为三个部分。北美,国际,和AWS。我们根据使用情况将 "履行"、"技术和内容"、"销售和营销 "以及 "一般和管理 "的运营费用分配给分部结果,这通常反映在费用发生的分部中。大部分的技术基础设施成本是根据使用情况分配给AWS部门的。

亚马逊10-K。附注10 - 分部信息

根据定义,"亚马逊零售 "是北美和国际分部的总和。从这句话中得到的一个重要启示是,大部分技术基础设施成本被分配到AWS部门。

其他分析师做了一个总和式的估值,并对两个以上的分部进行了估值。问题在于,你不能真的把广告销售放在一个倍数上,然后又把另一个倍数放在prime订阅上,最后说 "我就用X的P/S来评估剩下的零售销售"。亚马逊prime订阅需要市场。广告收入需要市场。整个亚马逊生态系统是如此紧密相连,以至于在分析师看来,AWS是*一个可以直接分拆为一个独立公司而没有任何问题的部分。

因此,分析师将做的是尝试将亚马逊作为两个独立的企业来估值。这项工作的问题在于会计。亚马逊在合并的基础上对所有分部进行核算。在财务报告的注释中(分部信息),亚马逊给我们提供了更多关于独立分部的一些指标的见解。以下是亚马逊为每个分部分别提供的重要指标。

(1) 净销售额

(2) 运营费用

(3) 营业收入(损失)

(4) 按集团划分的净销售额

(5) 按部门划分的财产和设备

(6) 按部门划分的财产和设备净增量

(7) 按部门划分的折旧和摊销

分析师将使用上述所有的指标,并尽可能地划分利润表和现金流量表,对这两家公司分别进行估值。

02

02 财务数据

分析师将逐一研究几个指标。最后将以两个独立的损益表和自由现金流的计算来结束。另外还将简要介绍一下资本回报率和资产负债表。

收入

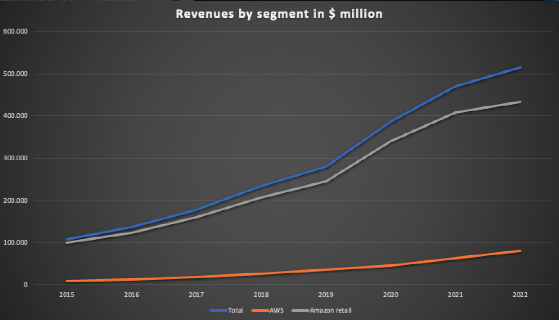

按部门划分的收入(亚马逊10-K报告)

在*张图表中,可以看到,自2015年以来,这两个部门的收入一直在不断增长。

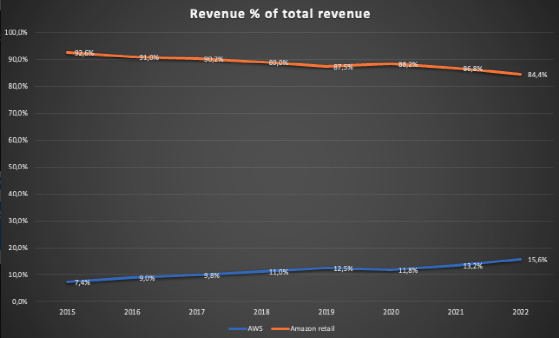

收入占总收入的百分比(亚马逊10-K报告)

在第二个图表中,可以看到,自2015年以来,AWS的销售额占总销售额的比例增加了一倍多。这是一个好兆头,因为AWS部门的利润率远远高于亚马逊零售部门,这应该导致综合水平上的利润率提高。

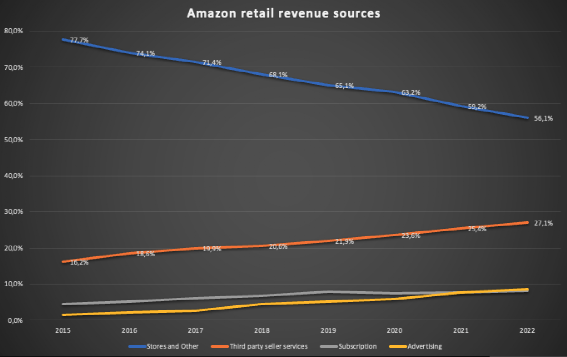

不过,最重要的是亚马逊零售业的销售额来自哪里。这可以从以下图表中看出。

作者注:我估计了2015-2018年的广告收入,因为亚马逊在2019年才开始披露这个数字。

亚马逊零售收入来源(亚马逊10-K报告)

这就是有趣的地方,也是看好亚马逊的主要理由所在。在线和实体店的销售额占比正在下降,而第三方卖家服务、优质订阅收入和广告收入占总收入的比例正在稳步上升。

这三种收入来源的利润应该会更高,随着时间的推移,亚马逊整个零售业务的利润也会更高。为了验证这一点,需要看看营业收入和利润率。

息税前利润和息税前利润

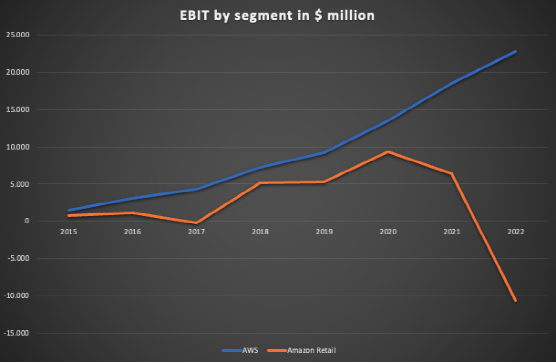

图表显示自2015年以来这两个部门的息税前利润:

按部门划分的息税前利润(亚马逊10-K报告)

可以看到,前面提到的亚马逊零售部门盈利能力增长的假设直到2020年都是正确的。2021年的息税前利润略有下降,然后在2022年转为严重负值。另一方面,正如预期的那样,AWS表现不错。

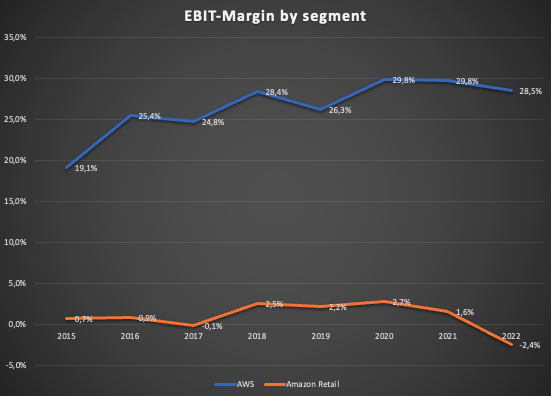

下面是另一张显示这两个部门息税前利润率的图表:

按部门划分的息税前利润率(亚马逊10-K报告)

AWS的利润率一直在上升(有轻微的挫折),而亚马逊的零售利润率一直上升到2020年,在开始下降之前达到2.7%的峰值。

现在需要回答的关于亚马逊零售部分的主要问题是:

(1)盈利能力下降的原因是什么?

(2)盈利能力上升的基本假设(由于第三方卖方服务、订阅和广告的收入贡献增加)是否仍然完好无损?

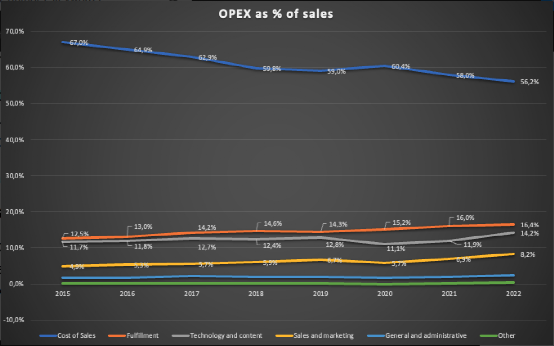

营业费用

为了了解亚马逊零售业务的盈利能力,需要仔细研究一下运营费用的来源。下图显示了综合水平上成本占销售额的百分比:

运营费用占销售额的百分比-合并(亚马逊10-K报告)

这里的关键结论是,销售成本一直在稳步下降,而履行、技术/内容和销售/营销(S&M)成本一直在上升。这符合AWS销售在综合收入中所占的更大比例(销售成本更低,没有履行成本),以及第三方卖方服务(没有销售成本)的收入份额上升的情况。为了弄清楚亚马逊零售业务的利润率到底发生了什么,需要拆解损益表。

分解成两份利润表

分析师没有找到任何有关AWS毛利率的信息。亚马逊*的竞争对手微软(NASDAQ:MSFT)在最近的10-K报告中表示:

微软云计算毛利率比例小幅下降至70%。排除会计估计变化的影响,微软云计算毛利率百分比增加了3个百分点,这是由于我们云服务的改善,部分抵消了销售组合转向Azure和其他云服务。

微软10-K:第二部分-项目7“2022财年与2021财年的比较”

亚马逊和微软是云市场上*的玩家。假设AWS的毛利率应该接近微软提到的水平,并估计AWS的销售成本为收入的30%。

AWS的履行成本应该为零。将假设销售管理、一般和管理和其他成本等于AWS在合并收入中所占份额的%。剩余的运营成本(这是运营成本中*的一部分)应该由技术和内容成本组成。

大部分技术基础设施成本是根据使用情况分配给AWS部门的。

亚马逊10- k:注10-分段信息

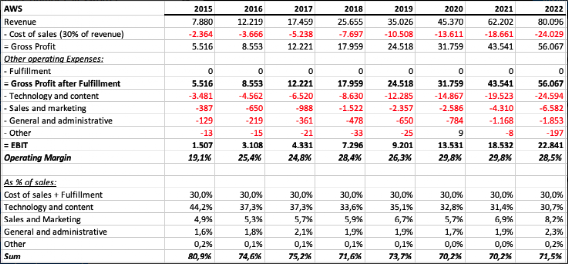

综上所述,以下是分析师得出的AWS损益表(单位:百万美元):

2015-2022年AWS预估损益表(作者根据已披露的部门信息预估)

正如我们所看到的,AWS做得很好。利润率扩大,收入增长出色。这是一个真正的质量和复合业务。

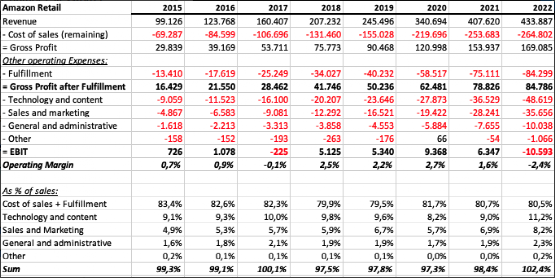

既然得到了这些数字,就可以得出亚马逊零售损益表应该是什么样的。以下是对亚马逊零售损益表的估计(单位:百万美元):

2015-2022年亚马逊零售损益表估算值(作者根据已披露的细分市场信息估算)

这就是有趣的地方。首先,可以看到,2021年和2022年利润的大幅下降并不是由于销售成本和履行成本的上升,而是由于技术和内容、S&M和G&A成本的大幅增加。这可以被视为一个好迹象,因为它表明没有“可选”支出的核心业务可以盈利。

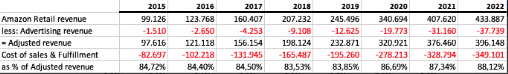

但有一件事让我担心,当我们从亚马逊零售总收入中剔除广告收入,并将其与销售和履行成本进行比较时,核心毛利率已经下降。以下是数字(以百万美元为单位):

调整后的销售和履行成本占收入的百分比(作者根据已披露的部门信息估算)

不包括广告收入,亚马逊零售核心毛利率(不包括广告收入的收入-销售成本-履行成本)从2015年的15%左右下降到2022年的12%。

虽然广告属于亚马逊的零售业务,也是看好亚马逊的一个重要部分,但目前看来,它只是被用来补贴不断增加的销售成本和履行成本。

主要的问题是这种趋势是否/何时会停止,然后会发生什么。随着产品销售额(占总销售额的百分比)的下降和第三方卖家服务收入的增加,亚马逊需要将核心毛利率恢复到过去的水平。

一件突出的事情是,核心毛利率实际上在2019年之前有所提高,从2020年开始才开始恶化。

在最近的2022财年第四季度财报电话会议上,亚马逊高级副总裁兼首席财务官布莱恩·奥尔萨夫斯基发表了一份声明,表明分析师估计的数字是正确的:

但从本质上讲,我们现在正试图重新获得我们过去拥有的成本结构,平衡——并更有效地利用我们在过去2,3年里增加的资产,同时也关注我们正在努力推动增长的所有投资领域,继续关注我们需要调整路线的地方,我们需要改变的地方。

我们预计,北美的运营成本会有很大的改善。2022年取得积极进展。我们一直想要制作更多,我们肯定会在2023年及以后继续努力。但我们希望并期待在2023年做出重大改进。

亚马逊首席财务官Brian Olsavsky -亚马逊第四季度财报电话会议

这表明亚马逊很清楚,核心毛利率从2020年(2-3年前)开始恶化。市场意识到这一点,股价随之下跌。

亚马逊需要在这方面下功夫。在接下来的几个季度和几年里,这将是亚马逊零售业务的主要价值驱动力。

到目前为止,不断增长的广告收入是*能让亚马逊零售业务免于陷入严重的负利润率的因素。

一旦亚马逊显示出实现核心毛利率提高的迹象,亚马逊零售部门的估值将大幅上升,即使他们继续在sm、技术和内容上投入巨资。分析师担心亚马逊是否能够首先实现这一目标。

现金流报表

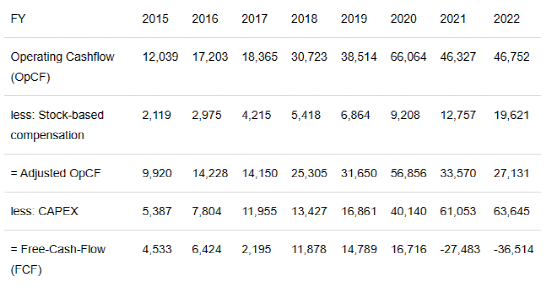

接下来,谈谈现金流量表。看一下合并现金流量表(单位:百万美元):

请注意,这里是将基于股票的薪酬(SBC)视为现金费用,因为它应该属于“来自融资活动的现金”。可以看到,在综合基础上,亚马逊的FCF一直为正,直到2020年。2021年和2022年的FCF严重为负。

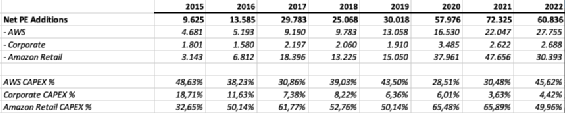

亚马逊在分部报告中按分部提供了网络财产和设备增加的数字。通过将部门净增加除以总净增加,可以得出每个部门的资本支出百分比。以下是数字(以百万美元为单位):

按部门划分的净财产和设备增量(亚马逊10-K报告)

过去,AWS在物业和设备净增量中所占的份额一直在30-50%左右。由于物流网络的建设,2020年和2021年零售部门的净增长份额非常高。

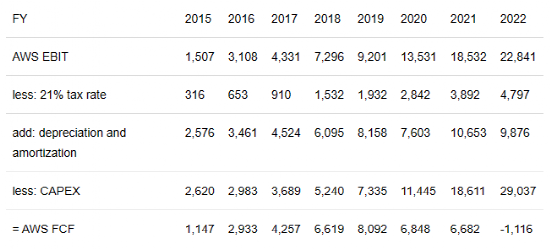

由于亚马逊还报告每个部门的折旧和摊销,可以进行自下而上的计算来估计AWS的FCF。估计AWS的资本支出百分比与上表中财产和设备净增加的百分比相同。以下是数字(以百万美元为单位):

这些数字可能不是100%准确,因为他们没有考虑到一些项目和流动资金的变化,但在分析师看来,这应该是一个很好的估计部分的FCF。

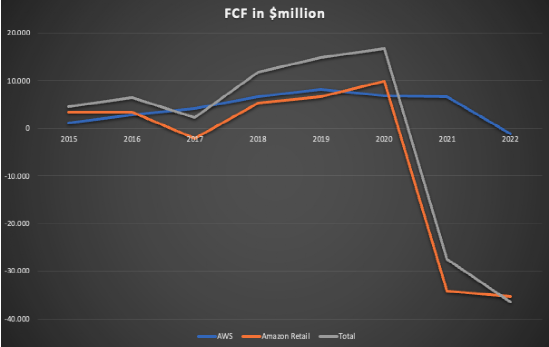

AWS FCF与合并FCF的区别在于亚马逊零售FCF。为了看得更清楚,下面是一张结果图表:

2015-2022年部门FCF概述(作者根据已披露的部门信息估计)

乍一看,这可能令人担忧。然而,分析师并不担心,因为这大部分是巨额资本支出的结果,而这些资本支出的大部分应该是增长型资本支出。

亚马逊认为他们仍然能够以高回报率进行利润再投资,这实际上是一个好迹象。

资本回报率

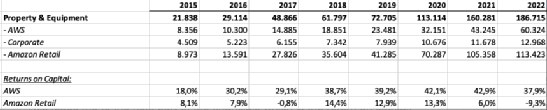

这就引出了财务的下一部分,即资本回报率。亚马逊公开了每个部分的财产和设备的总额。通过将部门的息税前利润除以财产和设备的总额,可以得到两个部门的资本回报率的估计值。以下是数据:

按部门划分的财产和设备以及资本回报率(亚马逊10-K报告)

在这里,可以再次看到AWS是一项出色的业务,因为它能够产生持续的高资本回报。另一方面,亚马逊零售业务的资本回报率非常低且不稳定,这表明它是一个平庸的业务(从投资者的角度来看,而不是从客户的角度来看)。

资产负债表

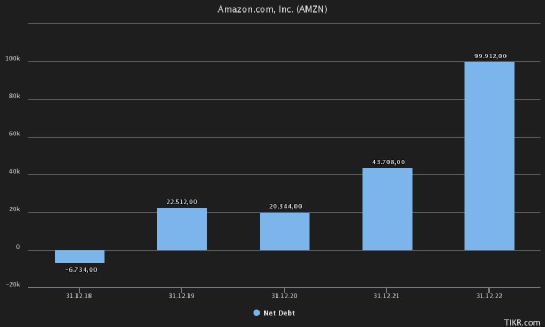

过去几年,亚马逊在资本支出上花了很多钱。特别是在2021年和2022年,FCF严重为负。资产负债表受到了冲击,如下图所示(以百万美元为单位):

亚马逊2018-2022年净负债(Tikr终端)

从2020财年末到2022财年末,亚马逊的净债务增加了近800亿美元。这不是一个好迹象,因为利息支出正在上升。此外,管理层自己也承认,过去3年的投资(由债务资助)导致核心毛利率恶化,这是资本配置不当的一个迹象。分析师非常怀疑亚马逊是否能像过去那样继续花钱。这也可能是积极的,因为FCF可能会再次转为正值。

03 估值

接下来,我们谈谈估值问题。如果不得不买下不想拥有的零售业务的一部分,价格一定要是合适的。

AWS

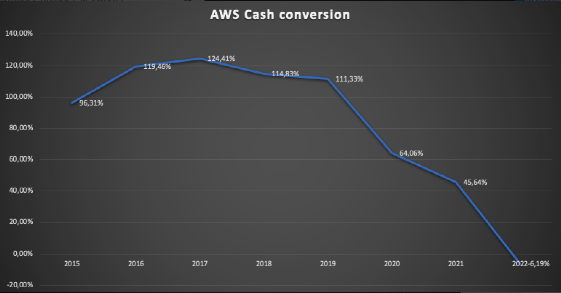

首先,需要看看历史现金兑换率。现金转换定义为FCF除以净收入。从上面的图表中选取数字得出以下图表:

2015-2022年现金转换(作者估计如上所述)

可以再次看到,从2020年起,情况发生了变化。资本支出急剧增加。由于资本回报率没有恶化,在分析师看来这不是一个问题。

只要AWS能够以远高于30%的资本回报率大举再投资于业务,完全可以接受低现金转化率,因为大部分资本支出是增长性资本支出,而不是维持性资本支出。

现在需要假设未来的增长率。在最近发布的2022财年第四季度收益报告(第14页)中,AWS第四季度的同比收入增长放缓至20%。

Statista估计,从2023年到2027年,公共云市场的复合年增长率将接近14%。《财富》商业洞察的一项研究估计,到2029年,全球云计算市场的年复合增长率将接近20%。

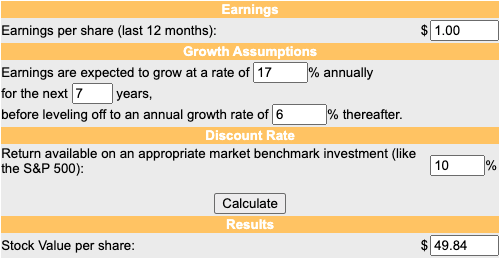

假设CAGR在中点,也就是17%直到2029年。分析师将把*增长率定为6%,就像他通常对那些产生持续高资本回报的公司所做的那样。在这种情况下,需要将1美元的AWS FCF估值为49.84美元,如下图所示:

AWS DCF (moneychimp.com)

因此,AWS的价值应该是FCF的50倍左右,毫无疑问,这是一个很高的倍数。那么假设现金转化率是多少呢?

AWS 2022财年的息税前利润为228亿美元,净利润应达180亿美元左右(假设税率为21%)。所以AWS的价值是:

(a) 9000亿美元,按100%现金折算

(b) 7200亿美元,按80%现金折算

(c) 5,400亿元,按60%现金折算

分析师认为,如果AWS想在未来几年保持高增长率,就必须像过去三年那样保持高资本支出。现金转换率100%以上的时代已经一去不复返了。

60%的税率对分析师来说似乎太低了,因为这意味着AWS必须继续在资本支出上投入巨额资金,这将是很困难的。

毕竟,正如上面所概述的,在过去几年里,由于大规模的资本支出,资产负债表已经恶化了很多,净债务已经接近1000亿美元。

80%的现金转换和7200亿美元的估值将使AWS的EBIT和净利润分别达到31倍和40倍。

尽管市盈率仍然很高,但对于这样一家高质量公司来说,在一个快速增长、资本回报率持续高企的市场上,这个市盈率似乎是合理的。

总之,分析师估计AWS的价值应该在7200亿美元左右。

亚马逊的零售

亚马逊零售的2022财年息税前利润率为-2.4%。

分析师对此相当乐观,并预计之前概述的核心毛利率将回到过去15%的水平,提高300个基点(我对此仍有一些怀疑)。

分析师将假设将S&M支出削减至销售额的7.2%(从目前的8.2%)还会有100个基点的改善,这将更符合过去的S&M支出。

最后,将假设通过削减技术和内容以及G&A成本,再提高100个基点。预计在内容上的支出将比过去更高,因为亚马逊需要继续投资于优质订阅福利,以证明价格上涨和留住会员是合理的。

这一点很重要,因为亚马逊的prime福利与许多流媒体服务竞争,分析师认为这个领域在未来会变得更具竞争力。

因此,综合起来,EBIT利润率将提高500个基点,EBIT利润率将达到2.6%,仅比2020年达到的历史最高利润率低10个基点。

2022财年的销售额为5139.83亿美元,这将导致约133.5亿美元的息税前利润。税后的净收入约为105亿美元。请注意,无论是在这里还是在AWS,分析师都没有考虑1000亿美元净债务的利息支出。

假设市盈率为20倍,亚马逊零售业务的价值将达到2100亿美元左右。即使分析师非常乐观,假设亚马逊的市盈率为25倍,根据他的估计,亚马逊零售业务的价值也只有2640亿美元左右。

04 评估

在撰写本文时,亚马逊的股价为每股98.95美元。截至2022财年第四季度末,公司流通股为10,308,000,000股,总市值为1,0200亿美元。

分析师认为AWS的价值约为7200亿美元,亚马逊零售业务的价值约为2100亿美元。总之,亚马逊整体价值应该在9300亿美元左右。这还不包括1,000亿美元净债务的利息支出或任何潜在的部分和/持有折扣。

我认为亚马逊目前整体被高估了10%左右。

风险和注意事项

在这种情况下,只有一件事需要注意,这就是亚马逊零售部门EBIT利润率的发展。

管理层承认,过去2-3年的投资效率非常低,导致利润率不断恶化。亚马逊零售业务“核心毛利率”将是未来几年值得关注的主要指标。

分析师对估值的假设是,亚马逊将能够达到过去的核心毛利率,并能够通过削减销售和管理费用(主要是G&A成本)来提高成本效率。

如果亚马逊能够将其核心毛利率提高到比过去更好的水平,分析师的论文将需要改写,因为亚马逊零售业务的价值将大大提高(再提高150个基点将使亚马逊零售价值增加50%以上)。

然而,这也可能在另一方面适得其反。分析师认为他的假设相当乐观。因此,如果亚马逊显示出无法提高核心毛利率的迹象,亚马逊零售业务的价值应该远低于分析师的估计。

05 结论

分析师以目前每股98.95美元的价格将亚马逊评级为持有,并可能在明年某个时候重新评估我的论文,以检查管理层是否能够在2023年兑现他们的改善承诺。

【本文由投资界合作伙伴微信公众号:美股研究社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。