造车新势力正在遭受双重暴击。

*重暴击来自同行特斯拉(TSLA)一直持续的降价战,第二重暴击则是由湖北东风联合发起的政企补贴,燃油车市场“乱仗乱打”让新能源汽车遭受暴击。

作为造车新势力三剑客的“蔚小理”相继公布了2022年四季度及全年的业绩报告:蔚来汽车(09866.HK)和理想汽车(02015.HK)2022年都冲过了400亿元大关,小鹏(09868.HK)仍在300亿元以下徘徊。其中,去年四季度,理想汽车净利润为2.65亿元,同比减少10.2%,实现扭亏为盈。

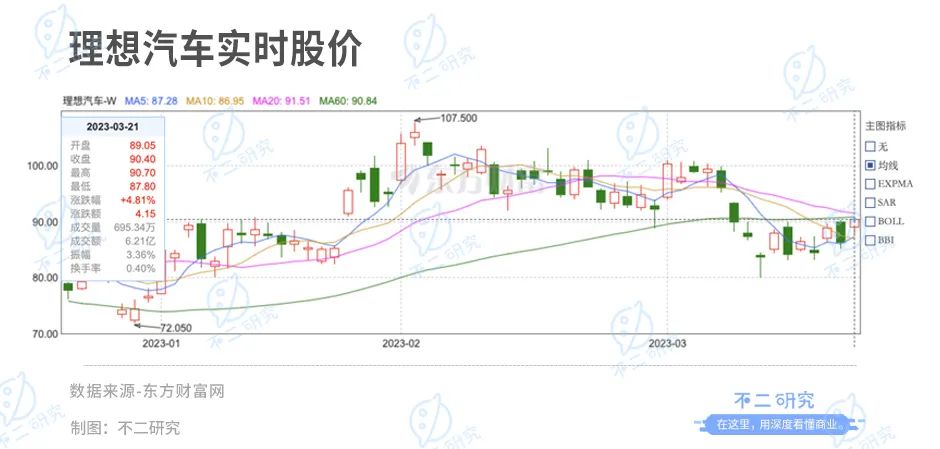

理想汽车财报公布次日,其股价上涨8.62%。截至2023年3月21日收盘,理想汽车报收90.40港元/股(折合人民币70.20亿元),对应市值1884亿港元(折合人民币1650.7亿元)。

理想汽车是一家新能源汽车制造商,主要从事设计、研发、制造和销售豪华智能电动汽车。

根据理想汽车公告显示,2021年,理想汽车总交付量达9.05万辆,同比增长177.4%,在造车新势力中排名第二。截至今年2月,理想汽车累计交付16620辆,同比增长97.5%;同时,其1月销量超过了蔚来汽车和小鹏汽车二月单月销量之和。

「不二研究」据理想汽车最新财报发现:2022年理想汽车营收452.9亿元,同比增加67.7%;同期,其净亏损为20.3亿元,同比扩大531.42%。

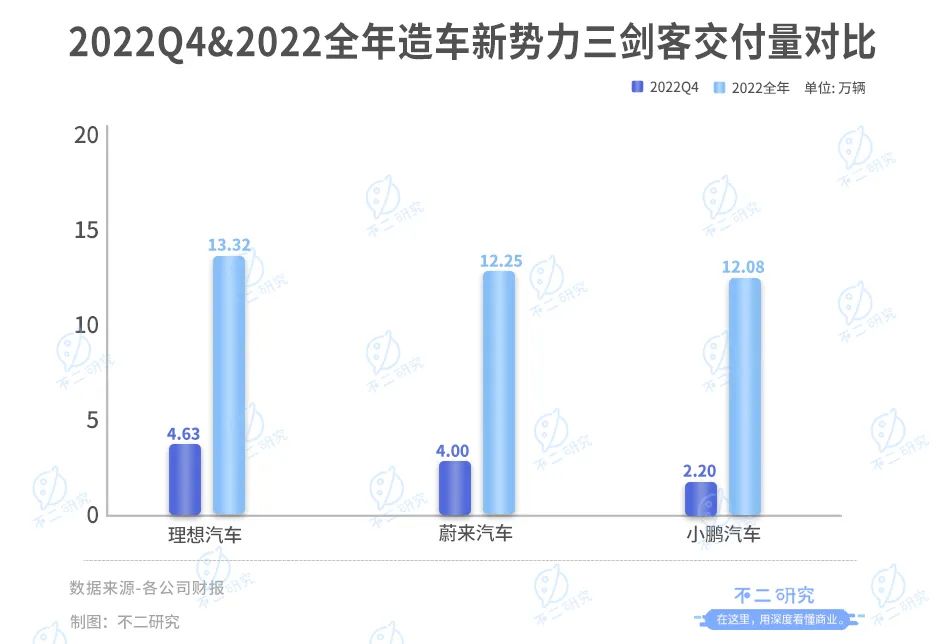

尽管理想汽车营收实现大幅增长,但仍处于亏损状态。去年,理想汽车共交付13.32万辆汽车,亏损超20亿元,相当于平均每出售一台车亏损1.53万元。

此前8月的一篇旧文中,我们聚焦于理想汽车持续“烧钱”亏损不断扩大。

时至今日,在新能源汽车战争的下半场,理想汽车能否摆脱“卖一辆亏一辆”的僵局?由此,「不二研究」更新了此前旧文的部分数据和图表,以下:理想汽车(02015.HK)于2021年8月12日正式登陆港交所,成为继小鹏之后第二家完成双重上市的公司。

据辉立证券显示,在其港股上市的前一晚,理想汽车的暗盘破发,开跌2.288%,报收115.30港元;按上一交易日美股收盘价30.39美元计算,折合港股价格为118.3港元,港股118港元的定价较隔夜美股折价约0.3%。

与二次上市不同,在股票流通方面,理想在双重上市后在两个交易所的股票无法跨市场流通。

与理想2021年8月3日公布的每股150港元最高招股价相比,发行价折让了21.3%。同年8月11日,理想汽车再次官宣,其将通过香港IPO募资116亿港元,面向散户部分获得5.5倍超额认购。

在「不二研究」看来,在新能源汽车赛道,由研发投入转化为汽车产能,需要时间积累与资金储备。

尽管双重上市后扩充资金储备,但越来越多的造车竞争对手,愈演愈烈的细分行业竞争,似乎都在缩短理想“上新”的时间窗口。

1.登陆诺曼底

2015年,从汽车之家卸任后,李想再次投身创业,瞄准新能源汽车领域。彼时,特斯拉风头正劲,中国涌现出不少特斯拉“迷弟”。

此后,李想创立的新能源汽车品牌理想脱颖而出,与蔚来汽车、小鹏汽车并称造车新势力三剑客。

2019年,理想的*款车理想ONE正式上市时,李想坦言,“创业20年了,今天是我最紧张的一天,也是公司的诺曼底登陆日”。

2020年7月,新能源风口之上,理想登陆美国纳斯达克,IPO定价每股11.5美元,开盘首日最高涨幅超过50%。

尽管新能源风口仍在,造车新势力三剑客的竞争正在加剧。对比蔚来、小鹏日渐丰满的产品矩阵,外界对理想的造车步伐颇为担忧:“登陆诺曼底”的2020款理想ONE销售近四年,理想才终于上新2021款理想ONE。

据理想汽车2022年四季度财报显示:其四季度总收入为176.5亿元,同比增长66.2%,环比上年同期增加88.9%;与此同时,其四季度净亏损为2.65亿元,上年同期净亏损为2.96亿元,在当季实现扭亏为盈。

在「不二研究」看来,理想的主要营收来源是整车销售,其四季度汽车销售收入为172.70亿元,在2022第四季度总营收中占比为97.84%。

由于研发投入加大、营业成本上升,导致理想汽车的净亏损进一步扩大。

据理想汽车2022年财报显示,2022年理想汽车总营收为452.9亿元,同比增长67.7%;同期,净亏损为20.3亿元,同比2021年亏损扩大531.42%,成为理想自2020年美股上市以来,亏损最为严重的一年。

创业即选择增程式技术路径、且依靠一款增程式电动汽车打天下,理想可谓造车新势力三剑客中的异类;但是,日趋严格的政策监管如同高悬头顶的达摩克斯之剑,理想必须补课自动驾驶技术。

对此李想就曾坦言,“在自动驾驶方面,相对特斯拉、小鹏,我们是要补课的。”根据规划,理想在2022年投入研发费用67.8亿元,相比2021年的32.9亿元翻倍增加。

当造车新势力的市场格局初定,新能源汽车的竞争已然步入下半场:28-30万辆的销售与量产目标,以及自动驾驶技术的白热化竞争。

作为“一万小时定律”的支持者,李想曾在微博中写到,“我在汽车行业自2004年开始已经训练了超过6万个小时了,对自己的专业更有信心了”。

用脚投票的资本市场,似乎对李想的“一万小时定律”并不满意。

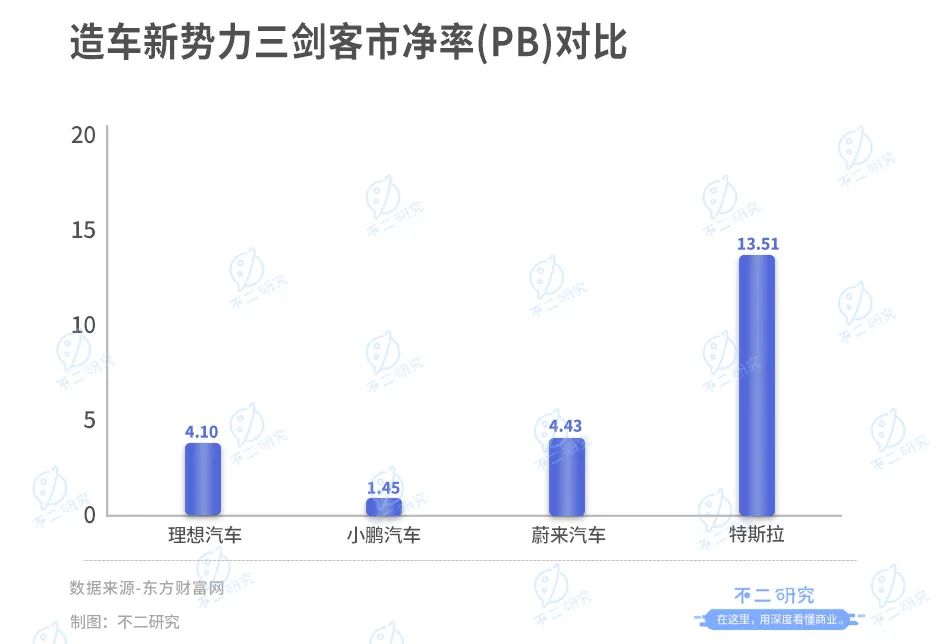

「不二研究」对比造车新势力三剑客的PE值(市盈率)、PB值(市净率)发现,截止美东时间3月2日美股收盘,造车新势力的PE值均为负数,PB值依次为:理想4.10、小鹏1.45、蔚来4.43,而另外的特斯拉的PB值为13.51。

在造车新势力三剑客中,理想的PB值约为特斯拉PB值的1/3。PB值越高,则资本市场对企业估值越高。

截止美东时间3月2日美股收盘,理想市值263.9亿美元,而特斯拉市值已过6000亿美元大关。

2.上新的速度

此前,理想在北京发布2021款理想ONE,不同于热烈的发布会现场,资本市场反应偏冷、当日开盘即跌。仅隔一天,理想公布2021年一季度财报,由盈转亏。

“李想,你欠4、5月份提车的车主一个解释。” 在2021款理想ONE发布后,李想的微博被车主质疑淹没。

根据理想规划,2021款理想ONE开始生产和销售后,2020款将停止生产。刚刚购买老款理想ONE不久的车主,深觉被套路“清库存”。尽管理想表示将为老车主提供四项付费升级方案,依然不能让质疑者满意。

同年8月,相似的场景再次在理想车友群上演:招股书披露了理想即将在2022年推出新款全尺寸SUV,与现有产品相比,尺寸、硬件与智能配置诸多方面均有提升。

某种程度而言,新能源汽车的快速迭代,正在加速上一代车型的价值贬损。焦虑、对抗等情绪,蔓延在等待全尺寸新车的车友与已经提车的车主之间。

在「不二研究」看来,新能源汽车的创新技术既是矛、也是盾。相比传统汽车,新能源汽车的产品周期更短;如何平衡顾客感知与产品迭代,也成为理想必须面对的考验。

其官方数据显示,2020款理想ONE自2019年12月开启交付,截至2021年7月底,累计交付量已达72340辆。

但是,硬币的另一面是产品线单薄带来的风险,理想ONE的任何波动都可能引发连锁反应。

为了改变这一形势,理想从去年下半年开始连发L8和L9来替换理想ONE。据理想最新财报显示,去年四季度,理想交付量为46319辆,同比增长31.5%;而蔚来、小鹏同期的交付量分别为40052辆与22204辆,同比都有所增长。

其2022年实现全年交付133246辆,同比增长47.2%;虽然没有达到理想汽车预期目标,但在2022年全年交付数量上,略微*于蔚来汽车的122486辆和小鹏汽车的120757辆。

到今年一月份,理想汽车单月销量甚至超过了蔚来汽车和小鹏汽车一月单月销量之和。

此前,理想官方解释称,2021年一季度环比下降,是由于受春节假期的季节性因素与北方地区局部新冠疫情暴发影响。

疫情黑天鹅只是小概率事件,若对比同行业,某种程度而言,理想销售收入的大幅数据波动,或与其单一产品结构有关。

在「不二研究」看来,创业初期,2020款理想ONE单兵作战,能够凝聚全部优势资源;但是,由于缺乏产品矩阵,理想正在丧失其价格区间的阵地,极易陷入后续增长乏力的局面。

扩充产品矩阵已迫在眉睫。按照理想招股书的规划,其预计在2022年推出一款全尺寸高端增程式SUV;从2022年开始,理想每年至少会发布2款新的产品交付市场,并且在2023年会交付纯电系列产品。

新能源汽车“上新”不易,研发投入类似“军备竞赛”;仅从2020年专利数量与发明专利数来看,理想相对落后。但「不二研究」发现,除北京总部的研发活动外,2021年 5月,理想位于上海的新研发中心也开始运营。

在「不二研究」看来,当新能源汽车赛道的潜力凸显,吸引众多造车势力入局,细分市场的竞争将更加激烈。

抛开技术路径不论,理想上新产品矩阵的时间窗口有限,且亟需找到迭代上新与顾客感知之间的平衡点。

3.李想的Flag

2021年2月,李想曾在内部信中称,到2025年理想要拿下20%的市场份额,成为*的智能电动车企业;2030年更进一步,成为全球*的智能电动车企业。

按照李想的预测,2025年中国市场将会销售超过800万辆智能电动车,则20%的市场份额意味着销售160万辆车。

在2022年第四季度财报电话会上,李想又立下一个新的Flag: 今年将挑战在30万元到50万元价格区间的全部豪华SUV市场拿下20%的市场份额。

根据理想最新公布的数据显示,2023年2月理想汽车累计交付量达到16620辆,同比增长97.5%,环比增长9.8%。其预计今年*季度车辆交付量为52000万-55000万辆;且到二季度,单车月交付量争取实现30000辆。

与交付量息息相关的产能方面,「不二研究」发现,2020年理想常州工厂的年产能约为10万辆,升级后该工厂年产能将升至20万辆。

2022年Q3财报发布后,理想联合创始人兼总裁沈亚楠宣布辞职,他曾帮助理想汽车选择在常州自建工厂。此次调整,被视为理想成立以来规模较大的一次变动。

2021年5月,有媒体报道称,理想正在接触北京现代,希望接收其已停产的*工厂。目前,北京基地预计今年投产,此外还有消息报道称理想正在重庆建立“第三工厂”。

在「不二研究」看来,若理想要在2025年实现产销160万辆,需要强大的产能储备。仅有的常州工厂和北京工厂可能产能不足,即使算上可能会有的重庆工厂,也无法承载其交付量需求,新工厂的搭建已经迫在眉睫。

此前,与其它两家造车新势力相比,理想的线下布局并不占优,目前正在加速。

截至2023年1月31日,理想汽车共运营296家零售门店,覆盖123个城市;此外,理想汽车在222个城市运营320家售后维修中心和授权钣喷中心。

当百度、小米等互联网公司纷纷下场造车,新能源汽车的战争愈演愈烈。对于跨界搅局者,李想直言汽车要拿产品说话,并称汽车销量无法造假,最后发展如何,还要看最后的产品如何。

尽管理想汽车正在加速狂奔,诸多骨感现实之下,李想的Flag会倒吗?

4."理想"与冷冰冰的现实相遇

尽管2023年以来的理想交付量一直领衔国内造车新势力,但理想汽车方面仍认为2023年“亚历山大”。尤其是以特斯拉为首的头部车企打起了价格战,让行业措手不及。

但是作为“硬件为流量入口、软件为收费服务”的特斯拉模式,似为新能源汽车带来新的想象空间。

“硬件为流量入口、软件为收费服务”的特斯拉模式,似为新能源汽车带来新的想象空间。

当小鹏XPILOT软件、蔚来NIOPILOT软件的收入增长时,李想却宣称:“新款理想ONE自动驾驶是标配,未来理想也不会对自动驾驶收费”。

“随着智能汽车的发展,用户的使用场景会越来越多,也会有越来越多的商业模式。” 李想把商业模式创新寄希望于另一种可能,但却需要建构在保有量的基础上。

切·格瓦纳曾言,让我们忠于理想,让我们面对现实。在越来越拥挤的赛道上,李想忠于理想,但也需要直面现实:新能源汽车的后天很美好,今天很艰难,关键是能不能活过明天。

【本文由投资界合作伙伴微信公众号:不二研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。