不久前的特斯拉投资者日上,马斯克宣布特斯拉的每辆车都减少75%的碳化硅芯片使用量。随后,美股A股的一众碳化硅概念股齐齐崩盘,全球碳化硅龙头wolfspeed当日下跌7%,至今已经腰斩。

马斯克一句话带崩一个产业并不罕见,但碳化硅的确是个例外:这个原本不太起眼的产业,恰恰是马斯克一手带火的。

2018年,马斯克首次宣布在特斯拉Model3里使用碳化硅芯片。紧接着,比亚迪、小鹏、吉利纷纷效仿,在新款电车里换上了碳化硅芯片。

自此之后,凡是使用了碳化硅芯片的车型,全都被打上了“高端”、“豪华”的标签,价格也一路上探到30万以上。

对应的产业链上游,从前做一种名为“莫桑钻”的廉价珠宝的企业,也都因为生产原料是碳化硅,摇身一变成为了性感十足的芯片概念股。

五年后,当年的造神者亲自推倒了神像。伴随着特斯拉投资者日的结束,所有的喧嚣和狂热仿佛一瞬间被打回了原形。

那么,从廉价珠宝到半导体材料,碳化硅是怎么被马斯克一手托起,又重重摔下的?

碳化硅是怎么火起来的?

2018年,特斯拉开始在Model3的主驱逆变器里,使用基于碳化硅材料的碳化硅MOSFET,以替代传统的硅基IGBT。

这个决定在当时引发了剧烈的震动——在电动车取代燃油车的过程中,电池、电机、电控组成的三电系统,取代此前燃油车时代的发动机与变速箱,成为一辆汽车最核心的心脏。但由于电池是直流电,电机工作需要交流电,这就需要电控环节的逆变器,将直流电转换交流电,

在这之中,硅基IGBT、碳化硅MOSFET等功率模块,是一个逆变器最核心的技术所在。

相比传统的硅基IGBT,碳化硅更加耐高温、耐高压,还拥有更高的热导率。因此,碳化硅器件的体积只需要做到硅器件体积的1/10,就可以实现同样的功率转化需求。

同时,搭载碳化硅MOSFET的电车,续航比搭载硅基IGBT的延长5-10%,损耗降低75%,总体系统效率提升5%[1]。

简而言之,碳化硅体积小,性能优越,节能性强,还顺带缓解了续航问题,所以一举成为新能源车的当红炸子鸡,车企纷纷效仿,国内电车老大哥比亚迪首当其冲。

2020年,比亚迪推出了*款高端车型“汉”,“在电机控制器中首次使用了碳化硅的功率模块;紧接着,蔚来也于2021年推出在电驱动系统上应用碳化硅材料的ET7;2022年,小鹏也推出了搭载碳化硅电驱动平台的G9车型。

这几款车型价格都上探到30万元以上,齐齐驶进电车领域的高端赛道。

终端的热潮,也顺便在供给侧带火了一家叫做CREE的公司。

碳化硅进入应用前,要经历衬底、外延、器件设计、器件制造和封测的一系列制作环节,这些环节又可以拆分给不同的公司。

目前,全球有能力完成所有制造环节的企业很少[2],CREE就是其中一家,也是*个入局碳化硅的企业。

1991年,CREE制造了出世界上*块商用碳化硅衬底,并把它应用在LED领域。和当时风靡的个人电脑、MP3,以及后来的智能手机相比,这实在算不上引人注意。

但厉害的是,此后二十多年,CREE在这个小众市场做到了近乎垄断的地位。

等到新能源车创造了大量的增量市场,CREE莫名其妙躺着就赢了——2020年,在汽车所需要的导电型碳化硅中,CREE一家就占据全球60%以上产能,国内*天科合达仅占比4%[1]。

技术层面,CREE也常年保持一骑绝尘的*地位。在晶圆制造中,单片衬底面积增长有利于降低制造成本,因此行业内普遍认为衬底尺寸越大,企业的研发越先进。目前业内的最高水平是8英寸碳化硅衬底。

CREE在2015年推出了8英寸碳化硅衬底,随后,罗姆、意法半导体等国际头部厂商,也于2021年研制成功。与之相比,国内最*的厂商天科合达、天岳先进等的生产能力却仍在6英寸水平。

另一个技术难点在于碳化硅的良率:在获得碳化硅衬底的晶体生长过程中,传统的硅材料只需3天就可以长成一根晶棒,而碳化硅晶棒需要7天,这就导致碳化硅生产效率天然地更低。

而且,由于碳化硅的脆硬属性,在切割晶圆划片时非常容易崩边,以目前的生产工艺来看,制作出合格的、半导体级别的碳化硅晶圆并不容易,产能非常紧缺。

具有完整产业链+技术*一步的双重buff加持,CREE成为了资本市场的热门标的。2020年,CREE的市值上涨了129%,在同期主要半导体公司里涨幅位居全球第二,英伟达和AMD都被它甩在身后[7]。

随着特斯拉宣布使用碳化硅材料,CREE也更加集中精力,先后卖掉了曾经视为核心的照明业务和LED业务,并且将整个公司改名为:Wolfspeed,中文直译为“狼速”。

结果自从CREE改名,“狼速”就变成了狗爬。

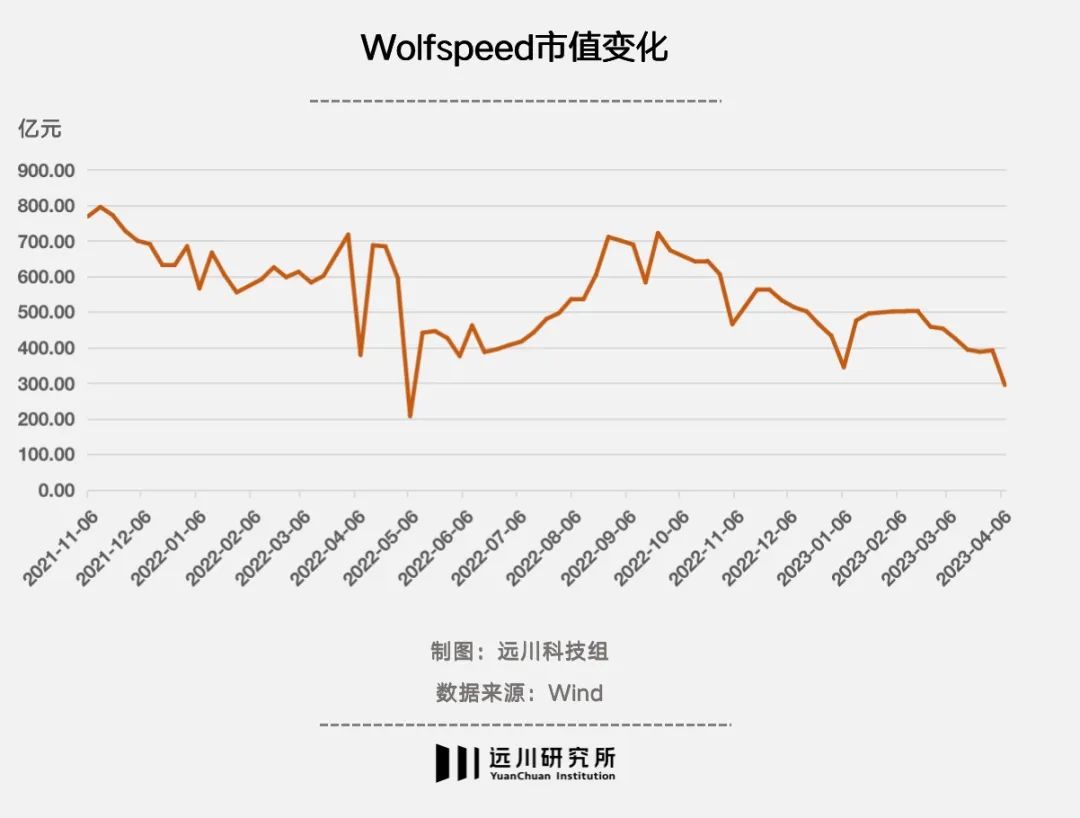

2021年11月12日,改名后一个月,Wolfspeed的市值爬上了最*,到目前只剩下了当时的一半。

2021年10月4日,Cree改名为Wolfspeed

从*到谷底,马斯克自然要承担责任。但问题是,碳化硅为什么在短时间内,从宠儿变成了弃儿?

特斯拉:造神者灭神

Wolfspeed与碳化硅概念股最近一次的暴跌,是因为马斯克在3月初的特斯拉投资者日上宣布:单车减用75%的碳化硅。

但市场似乎解读错了重点:特斯拉是减少使用了,不是不用了。

而且,这背后还有不少隐情:尽管发展多年,但碳化硅长晶时间长、属性硬脆的特性依旧没能解决。这就导致即使行业龙头Wolfspeed,综合良率尚且只有60%,国内衬底厂商的良率更是在40%以下[4]。

低良率的直接结果就是高成本:以Model3为例,其主驱动逆变器采用的48个碳化硅MOSFET,总成本为5000元,是传统方案硅基IGBT的3-5倍[1]。

对于砍成本狂魔马斯克来说,这显然是可忍孰不可忍。恰巧在今年年初,特斯拉刚刚搞了一波疯狂降价,马斯克顺势立下了一个flag:减价不减量,特斯拉性能不变,但总制造成本还要再减少1000美元[3]。

作为汽车电控的核心成本来源,碳化硅自然而然的登上了黑名单。

马斯克心里其实还有另一本帐。按照他的构想:到了2030年,特斯拉要达到2000万辆电动汽车的年产量,而目前每平均每2辆特斯拉就要用掉一块6英寸的碳化硅。但乐观预测,即使每年的复合增长率为34%,到2030年,碳化硅的总产能也只有1045-1218万片。

也就是说,如果维持原本的使用量,特斯拉一家就要用掉全球碳化硅的全部产量,这显然是不可能的。

价格上用不起,产量上跟不上,不停掉链子的wolfspeed,只能倒逼着特斯拉另辟蹊径。

就在特斯拉宣布减用碳化硅的那天,其动力系统工程副总裁提出:特斯拉其实是开发了定制化模块封装技术,可以在使用更少碳化硅的情况下,保持相同的散热效果。

也就是说,特斯拉不是不用了,只是少用了。而那些暂时还没掌握“定制化模块封装技术”的车企,短期内,也只能一边疏通与Wolfspeed的关系,一边积极寻找备胎。

比如,比亚迪投资了天域半导体和天科合达,小鹏投资了瞻芯电子。2018 年,国内碳化硅相关的投资项目签署额仅50亿元,到2020年已达463亿元,其中90%以上有政府参与[1]。

不过,在汽车市场不断降价的背景之下,本就利润薄弱的国产汽车,对碳化硅的信仰还能坚持多久,也就被画上了问号。

为碳化硅祛魅

碳化硅本身其实并不新奇,其作为材料的历史已有100多年。在商用领域的技术发展也已历经30多年。

1884年,爱迪生实验室里一个叫做爱德华·艾奇逊的员工离职创业后,想要做出“人工钻石”。结果却意外在一次实验的熔炉反应物中发现一种硬度只比钻石小一点,火彩甚至比钻石更亮的东西,从而打开了人工合成“碳化硅”的大门。

十多年后,又有一个叫亨利·莫桑的科学家在陨石中发现了天然的碳化硅,甚至还因此获得了1904年的诺贝尔化学奖。而碳化硅,也因此被赋予了一个名气更大的名字:莫桑石。

所以,一个冷知识是:其实很多打着“碳化硅”名号混的风生水起的企业,在特斯拉用上碳化硅之前,一直是廉价珠宝的供应商。

图左:钻石,图右:莫桑石

比如2022年1月,碳化硅*股天岳先进登陆科创板,而直到2020年,天岳先进的前五大客户里有三家都是珠宝公司。目前国内碳化硅衬底产量最高的天科合达,在2020年准备上市时,公布的大客户名单里也有两家珠宝公司长期占据前五,其中一家还曾在2017年成为天科合达*的客户。

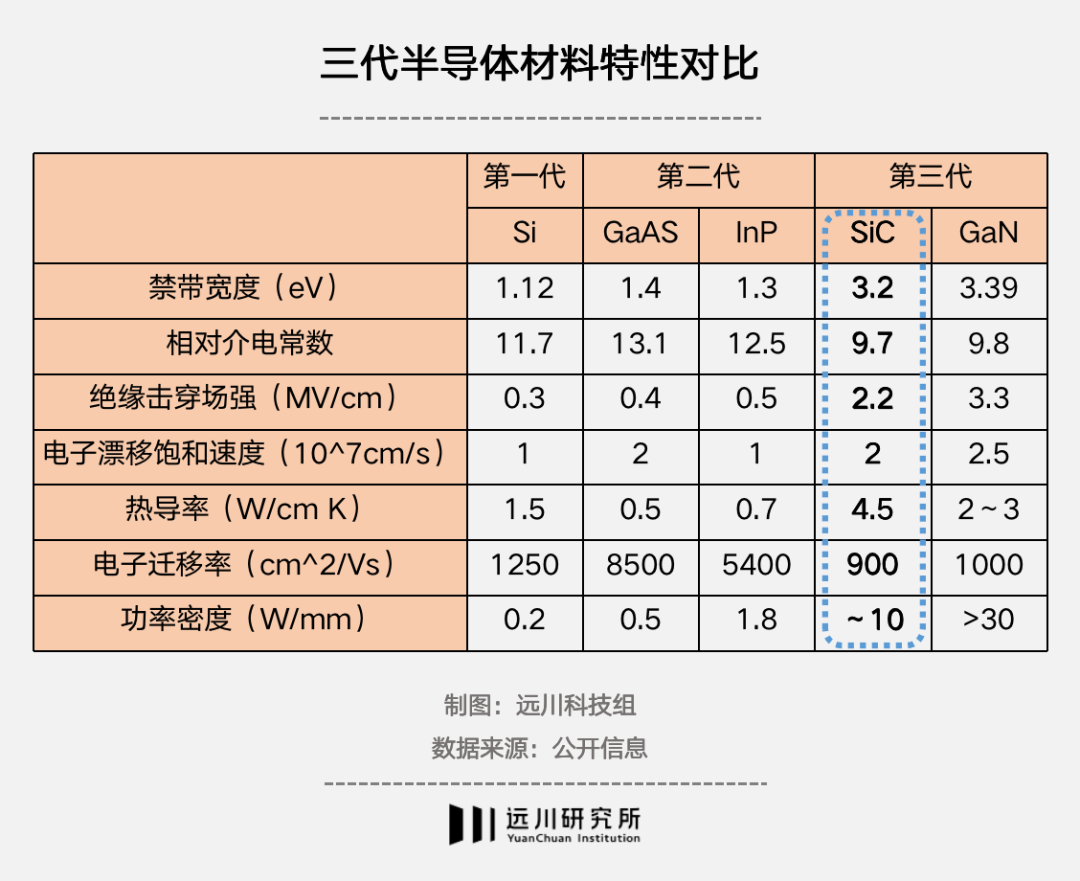

当然,在资本市场,碳化硅还有一个更加性感的名字——第三代半导体。

理由是碳化硅可以作为芯片的晶圆衬底,并在物理特性上具备禁带宽度更大、电子漂移速率更大、热导率更大、击穿场强更大的特点,更通俗来说就是可以适应高功率、高频、高温、高电压等恶劣条件,因此在汽车芯片、高压快充等场景中优势尤为明显。

与之相对应的则是*代半导体与第二代半导体。其中,*代半导体衬底一般是硅晶圆,可以用来生产传统的CPU、GPU、MCU等等;

第二代半导体的衬底一般是磷化铟、砷化镓,主要用来生产射频器件、光模块、LED、激光器、探测器、传感器等器件。

又是芯片,又与特斯拉、新能源车相关,甚至还一度引来张汝京亲自下场,资本市场对碳化硅的炒作也一度被捧到了“国产替代”“弯道超车”的高度。

而对厂商来说,只要将碳化硅在拉晶过程中的硅棒拉得够大,就能从义乌小商品城*的莫桑钻供应商转变成为第三代半导体。

但要将晶棒拉得够大,并不简单。

碳化硅生产制造的难点在于:生长过程在2300摄氏度高温的黑箱中进行(硅材料只需要1600摄氏度),随着尺寸扩大,其生长难度呈几何式增长:

温度和压力的控制稍有失误,就有可能导致碳化硅材料的微管密度、错位密度、电阻率、翘曲度、表面粗糙度等一系列参数出现差错[6]。

一旦出现差错,这种碎掉、畸形的碳化硅晶圆,就被降格定级为莫桑钻。

也正是因为从莫桑钻到第三代半导体的跨越过程中极高的碎片率,想要投资半导体级别的碳化硅,见效往往是很慢的。

*如Wolfspeed,早在2015年就研发出8英寸碳化硅衬底,但是却到2022年,迭代到第三代晶圆时,才得以进入规模化量产。而国内企业2020年才开始进入8英寸的研发[6]。

尽管财报中,“8英寸”在各厂发出的喜报和新闻里已经吆喝了许多年,但目前国际市场上主流的衬底仍停留在6英寸水平,国内的主流产品更是还停留在4英寸衬底。

甚至就连Wolfspeed本身,也还在将不达标的碳化硅作为莫桑钻卖给珠宝公司。更早之前的2016年,CREE一度打算把研发碳化硅的第三代半导体部门出售给英飞凌。

结果到了2017年,CREE看到Wolfspeed业务渐有起色,态度180度大转弯:不但不卖了,还将整个公司的重心都转移到半导体部门,并在后续多年里,陆续将曾经的LED和照明出售。

到了2018年,CREE正式反悔,宣布拒绝把半导体业务卖给英飞凌,甚至翻身做甲方,把英飞凌的射频业务买了下来。

尾声

之前的文章中,我们讲过这样一个故事:

2013年,为了用蓝宝石替代康宁的玻璃屏幕,在苹果支持下,美国一家叫做极特先进(GT Advanced Technologies)的企业花了整整9亿美金在在亚利桑那州盖蓝宝石工厂。

按照合约,苹果会预付5.78亿美金的预购款给极特先进,用于扩产以及相关的设备投入。

也正是由于苹果的支持,那一年的极特先进,即使财务亏损,股价却走出了一个漂亮的大涨曲线。

相似的温情开头,却迎来了不一样的结局:仅仅一年后,苹果就就因为蓝宝石成本高且易碎,重回了康宁怀抱并“含泪”增长一整年,再一次创下成立以来的历史股价新高。

而激进扩产的极特先进,为了偿还债务,甚至沦落到了卖熔炉还债、裁员破产的故事收尾。

无论是极特先进的破产,还是Wolfspeed的浮沉,本质上都反映了一个问题:一个高出货量的终端产品,对上游供应链往往有着巨大的话语权,甚至能够决定供应链公司的生死存亡。

这其实也是中国不遗余力培育新能源车市场的另一个原因——一家千亿市值的新能源车企业,很可能带动几十家百亿市值的供应链公司,它们背后可能是更多的就业、利税和高收入岗位。

从这个角度看,碳化硅的潮起潮落只是新能源车背后供应链上无穷硝烟的一个缩影,对这个市场话语权与附加值的争夺和追赶,还远远没到结束的时候。

参考资料

[1] IGBT剑指全球市场,大力扩产保障新能源供应,民生证券

[2] 海外观察系列一:从wolfspeed发展看碳化硅国产化,东吴证券

[3] 特斯拉投资者日:每45秒生产一辆新车、组装成本降低50%,2030年十款车型实现年销2000万辆,界面新闻

[4]Wolfspeed分析报告:全球碳化硅衬底龙头,新能源车驱动中期成长,中信证券

[5] 碳化硅行业深度报告:乘新能源之风,行业需求有望高增,长城证券

[6] SiC衬底——产业瓶颈亟待突破,国内厂商加速发展,安信证券

[7] 重磅!Cree年底改名为Wolfspeed—坚决迈向第三代半导体,集邦咨询

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。