近期,沉睡许久的石油化工行业终于迎来了反弹预期。

根据中国石油和化学工业联合会数据显示,今年4月,石油和化工行业景气指数反弹,升至98.85,较2023年3月上涨6.18个百分点,进入正常区间。

4月初,受OPEC+减产消息影响,国际油价一度反弹,涨幅超过7美元/桶,或成为景气度拔升的原因之一。

在具备多项核心技术和世界*的开采量情况下,中国石油化工行业却长期处于低估值阶段。

如今,中国石油化工行业已有望迎来估值修复的趋势。今年1-3月,中国加工原油1.8亿吨,同比增长5.2%;原油产量0.5亿吨,同比增长2.3%;原油进口1.4亿吨,同比增长6.7%;原油表观消费量1.9亿吨,同比增长5.3%;对外依存度72.2%,维持高位。

但对于上游的采油厂和中游的炼油厂来说,仍存在着一定的困境亟待突破与解决。

那么,从行业角度来看,中国石油化工行业有哪些驱动条件和因素?目前整体产业链情况如何,存在着哪些痛点,未来又有哪些值得关注的投资机遇和价值?

本文,头豹研究院将从石油化工行业分类、驱动因素、产业链、行业参与者、发展趋势等角度为您深入分析中国石油化工行业。

1、石油化工的定义与分类

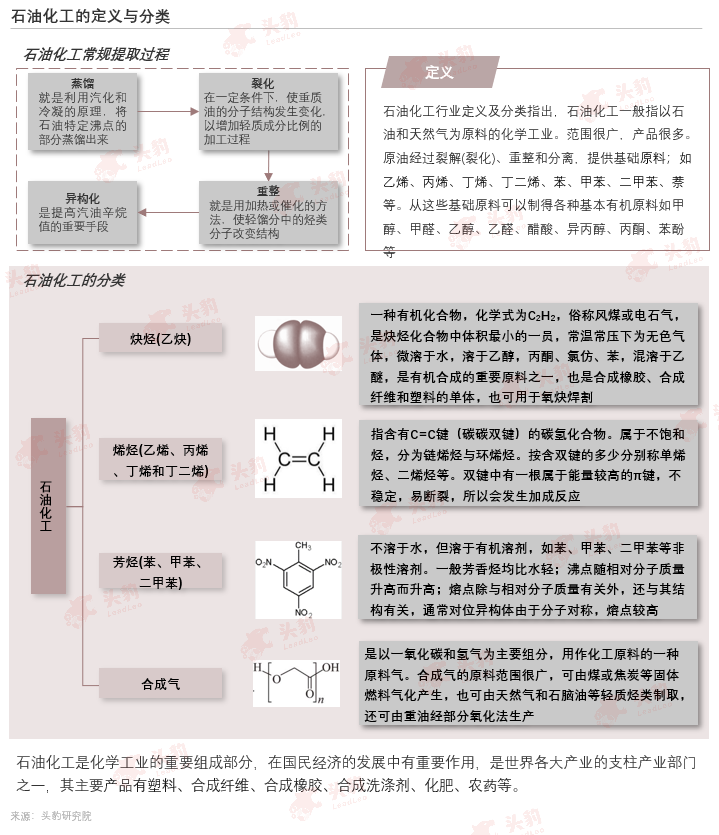

石油化工行业定义及分类指出,石油化工一般指以石油和天然气为原料的化学工业。范围很广,产品很多。原油经过裂解(裂化)、重整和分离,提供基础原料。

2、石油化工的行业壁垒和特征

资质壁垒:石油化工行业对于国家具有战略性的地位,因此其资质资格申请难度大,客户也会对服务商的资质资格进行严格把控,其资质等级划分较细,对入行时间也有严格把控,更高等级的资质也与其客户信任度有直接关系。

资金壁垒:石油化工行业具有明显的规模效应,其需达到一定的规模才有效益,现有企业为了追求利润*化,也积极扩大生产规模,以获得规模经济效益,增强成本优势,对于新入局企业的扩张速度有着更严格的要求。

技术壁垒:石油化工行业的作业要求严格,同时具有一定危险性,因此对于技术的要求不光是对于生产效率的要求,更是企业能否正常运行的指标之一。

同时,石油化工行业目前具备四大特征:市场规模巨大、危险性、产品多样性、作业连续性。

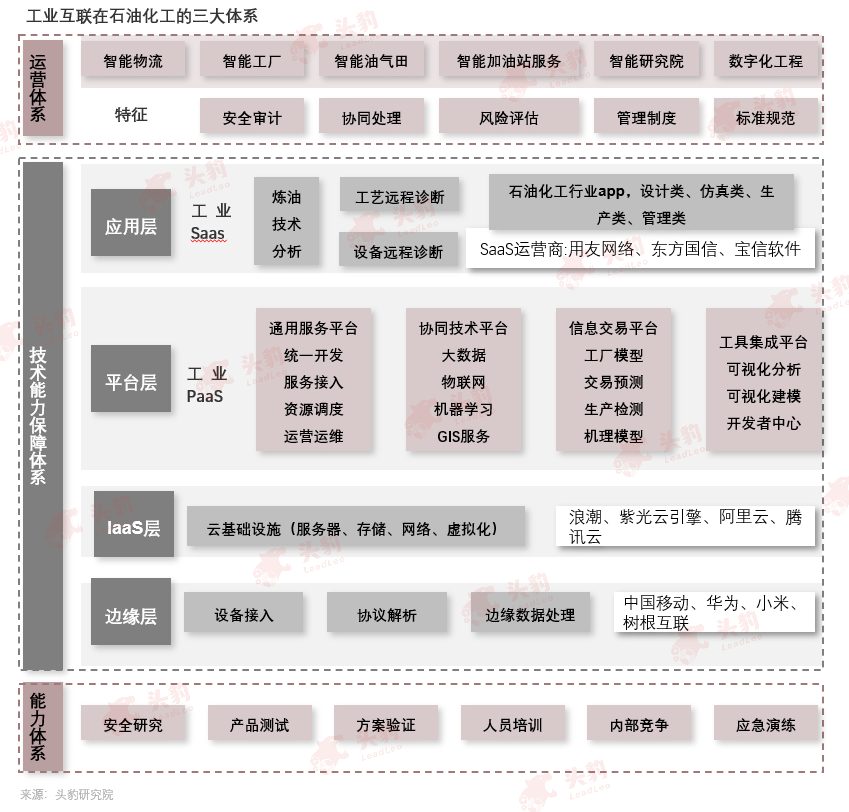

3、驱动因素——工业互联网

面对中国能源发展洁净化、数字化、多元化的大趋势,石油石化行业转型升级压力凸显。石油石化企业近年来加强数字化转型顶层设计,不断加强应用并实施工业互联网新技术,提升技术装备数字化水平,在关键领域强化,并完成自主创新,通过工业互联网的三大体系能成功的达到节能高效的运转,如减少物耗成本4%,减少人员成本20%,降低安全事件率14.5%,减少排产时间30%等。

4、石油化工产业链全景图

石油化工上游为开采,其中核心技术已逐一突破;中游为石油炼制,新的炼化一体化装置建成投产,中国石化产业的规模集中度、石化基地的集群化程度、行业整体技术水平和核心竞争力都实现了新的跨越;下游为应用。

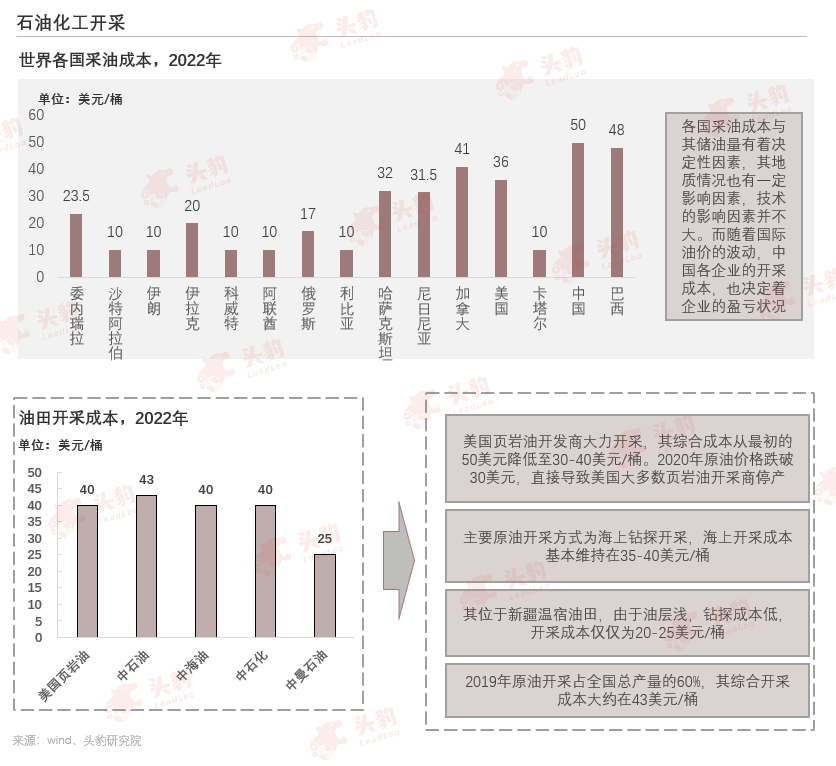

5、产业链上游:开采技术全面*

石油的成本组成比较复杂,难以界定一个国家的石油开采价格,因为原油开采成本陆上和海上不同,老油田和新油田不同,常规油田和非常规油田的成本不同,此外有时还需要加上运输的成本。但可以确定的是,一个国家的油田开采成本,与其国家的油田储量有着*关系。中东目前的油价定价态度主要倾向于维持较高油价,其主要原因为产油量和出口量巨大的俄罗斯受制裁,新能源对于石油的替换。

中国目前油田开采成本较低的油田为中曼石油,其主要原因为油层较浅。中国目前大力发展海上油田开采,其技术已达到世界*,当开采技术可以全面覆盖时,中国的开采成本将得到一定下降,并得到一段稳定,且持续的周期,其主要原因为中国海洋面积广阔,预计石油储量丰富。

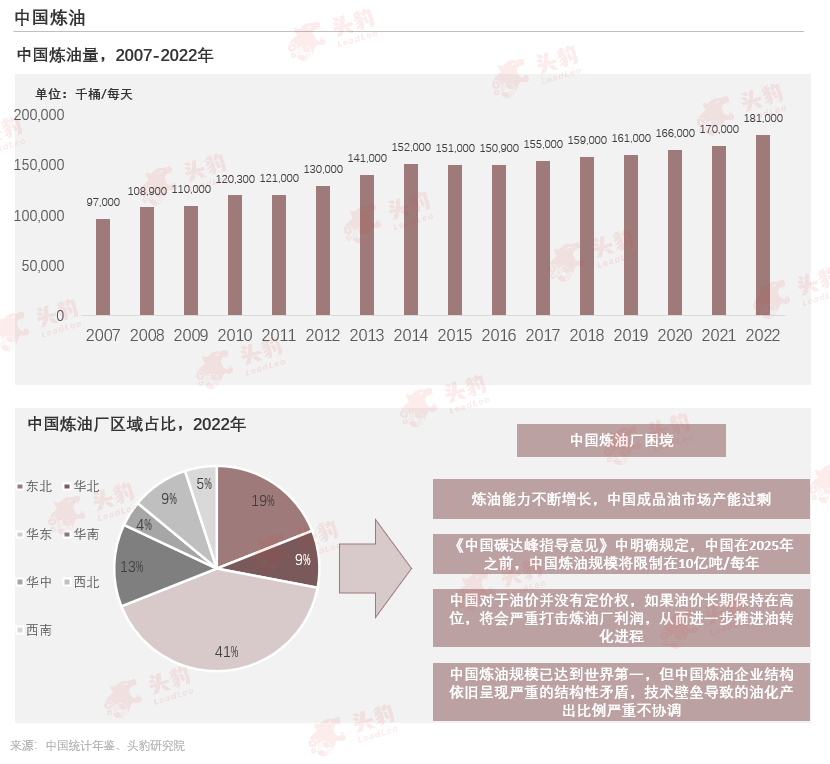

6、产业链中游:困境反转,进程加速

2022年1月,中国炼油产能已经超过美国,成为全球*大炼油国家。这也意味着依托原油为原料的下游产品如乙烯、丙烯、成品油及其他化工品,中国也较大概率成为了其*生产国,美国炼油产业因近几年疫情导致的经济衰退,对于老旧设备的淘汰,以及小规模炼油厂商的淘汰等措施,导致美国炼油产业从2020年开始呈下降趋势。美国炼油产业的降低,成功为中国炼油产业的增长提供了空间。

目前中国的炼油厂也呈现出明显的困境,炼油能力不断增长,中国成品油市场产能过剩,成品油出口权限的放开或许能有效解决这一问题;预计《中国碳达峰指导意见》问题、油厂利润问题和炼油企业的结构问题,将迫使整体行业进行转型和技术革新,油转化的进程将持续加速。

7、产业链下游:规模扩大,峰值将现

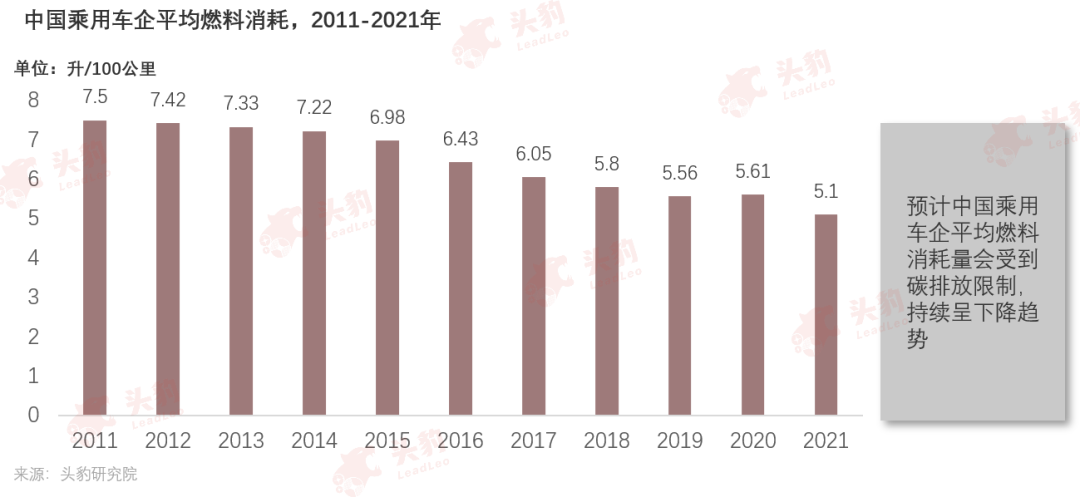

中国汽车燃料油消耗主要来源于汽车、飞机和轮船。中国汽车保有量不断增长,中国汽车燃料油的消耗也在不断增长,但随着中国碳排放的不断管控,燃料油在汽车板块的消耗总量将达到峰值后开始呈下降态势,其峰值也将在3-5年内出现。

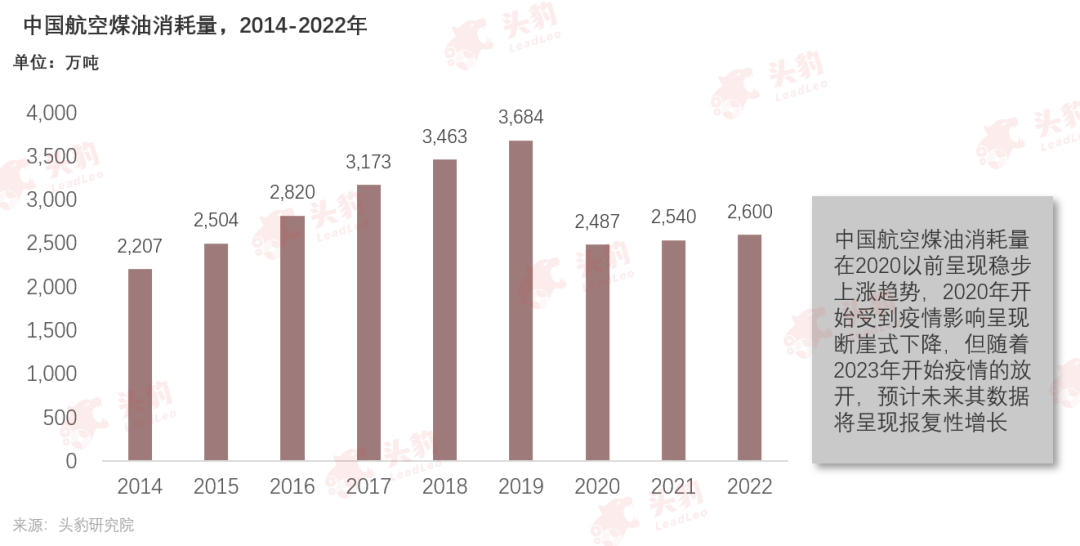

未来燃料油在飞机板块的消费将呈现上涨趋势,随着疫情放开,旅游业恢复预期及民航运输架次将极大促进航空煤油消耗,同时航空燃油成本、利润和技术等能有效的吸引现有炼油厂商扩大规模。

8、中国石油化工市场参与者

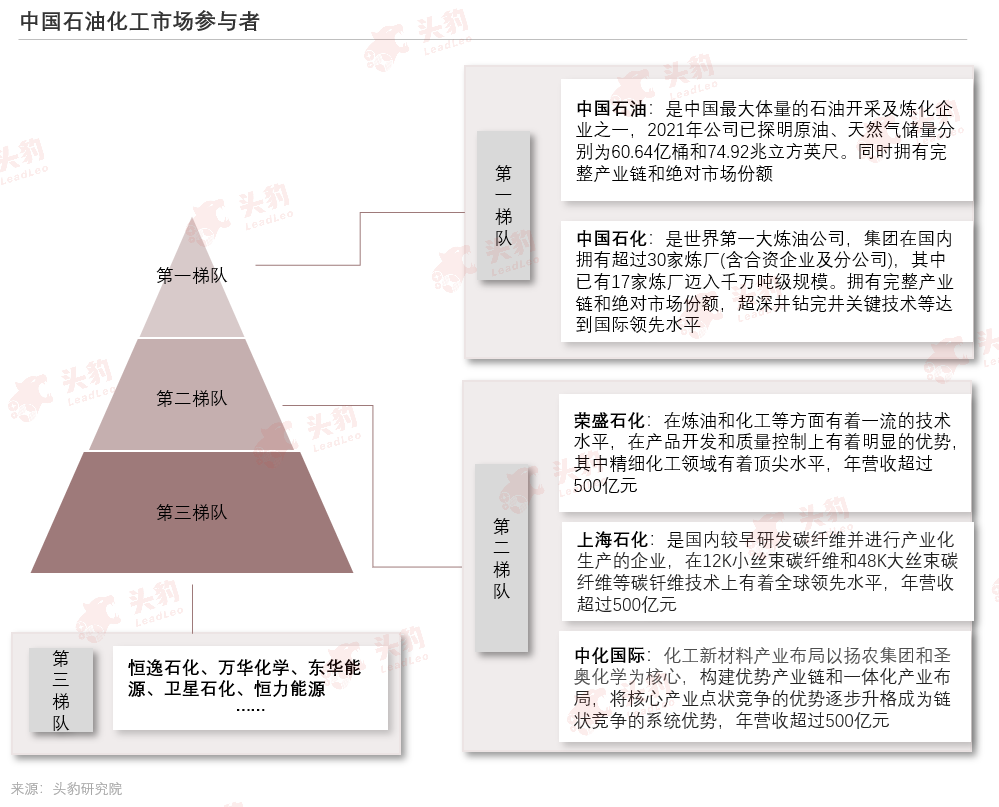

中国石油化工产业整体参与企业众多,大致可以分为三个梯队,中国石化和中国石油以*的市场份额占据*梯队,第二梯队由营收和技术壁垒有一定优势的荣盛石化、上海石化和中化国际占据着。

将5个企业拿出进行对比,由营业收入大小决定企业的营收水平,由核心研发项目决定企业的研发投入能力,由毛利率决定企业的盈利能力,营收水平越高、盈利能力越高、以及研发能力越高,企业竞争力越强。

根据气泡图可看出,中国石化和中国石油两家企业无论从哪个维度都处于**位置,两家公司互有优劣势,不分伯仲;剩下三家公司中,荣盛石化相对其余两家具有一定竞争优势。

9、中国石油市场规模

2020年以前中国石油市场规模稳步上涨,尽管中国对其需求量不断增长,但其价格相对稳定。随着2020年疫情开始,全球经济受挫,中国的需求量也明显下降,但紧接着在2021年就开始继续增长,同时随着全球探索新能源化和俄乌战争影响,全球油价有着显著上升,且未来会保持长时间上涨趋势。

而中国对于石油需求,尽管会因新能源的渗透率不断提高有所降低,但也会得到大型基建项目开启、旅游业报复性增长和航空业快速发展等因素得助力,因此预测中国石油市场规模到2026年仍会处于增长趋势,但随着国家碳中和目标的深入,2026年左右其市场规模会出现峰值峰,然后呈缓慢下降态势,最终市场规模趋于稳定。

【本文由投资界合作伙伴微信公众号:头豹研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。