信托行业敲响了一记警钟。

5月26日,重庆市第五中级人民法院公告,新华信托资产评估价值为29.8亿,负债评估为36.4亿,资不抵债,也没人接盘,只能破产。

▲图片截自全国企业破产重整案件信息网。

这是过去22年来*次出现信托公司破产的情况。

新华信托的破产,颠覆了业内“信托牌照一张都不能少”的既有印象,告诉剩下的67家拥有牌照的信托公司——信托行业也不存在托底。

同时,它也给投资者提了个醒,涉房地产太深的信托公司,趁早远离。

挣扎两年多,也没等来6.6亿增资

新华信托破产的消息之所以引起较大关注,是因为它是自2001年以来*破产的信托公司。

根据官网的介绍,新华信托成立于1979年,前身为工商银行旗下的重庆信托,是中国最早成立的信托公司之一。

后来经过多次股权变更后,新华信托成了“明天系”旗下的一家信托公司。

2013年辉煌的时候,该信托的营收能达到18.66亿元,净利润5.4亿元。如今却因资不抵债而走到破产的地步。

根据5月26日公布的裁决书,以2022年7月6日为基准点,新华信托及关联的天津新华创富资管在破产条件下固有财产评估总值约29.84亿元。

这些资产包括:估值4.35亿的办公大楼,3.62亿的珠海融凯LP收益权,估值2.96亿的新华基金股权,作为受益人持有的估值12.24亿的信托产品受益权,4.97亿的应收账款,以及1.7亿元的其他资产。

虽然其债务则高达36.42亿元,但只要能增资6.6亿元,就能避免资不抵债的结局,但它等了两年多,没人接盘。

2020年7月,新华信托因严重违约被原银保监会接管,期限为一年。当时情况还是比较乐观的,业内认为这种股权结构简单、资产清晰的信托公司,转让起来并不难。

据21世纪经济报道,在一年接管期快到期之际,有多家机构都有意愿接盘,其中实力最雄厚的便是招商局。另外也有消息称,某国有大行也在谋求成为新华信托的股权受让方。

不过,这些传闻最终都没能成为现实,*年接管期到期后,银保监会又将接管期延长了一年,结果新华信托苦苦等待的“白衣骑士”依然没有出现。

2021年8月,新华信托曾向社会公开招募投资者参与重组,结果还是没能找到愿意接手的人。

挣扎了两年后,2022年7月6日,原银保监会披露了《关于新华信托股份有限公司破产的批复》,同意新华信托依法进入破产程序。

当时朋友圈还流传着一封据说是新华信托总经理给公司员工的公开信,他在信中提到是因为接管组的不作为,导致新华信托错过了引入新股东的时机。

不过,坊间也存在另一种说法,新华信托并不是没人要,而是双方在债务问题上谈不拢,受让方不想花大几十亿买个信托牌照回来后,还要背上巨额债务。

至于哪个说法是真的,现在已经不重要了。

可以救急,但快破产的不救

新华信托的破产,虽说只是个案,不会导致系统性风险,但对剩下的67家信托公司而言,算是敲响了一下警钟。

信托行业内存在一些奇怪的说法,例如“信托牌照具有稀缺性,一张都不能少”、“信托不会破产,只是延期兑付”等等。

为什么会有这些说法?

主要还是因为信托公司数量稀少。2000年左右,央行对当时的239家信托投资公司进行了全面整顿,最终留下来68家。之后的22年里,一直没有新设信托公司,国内信托牌照数量始终保持着68张。

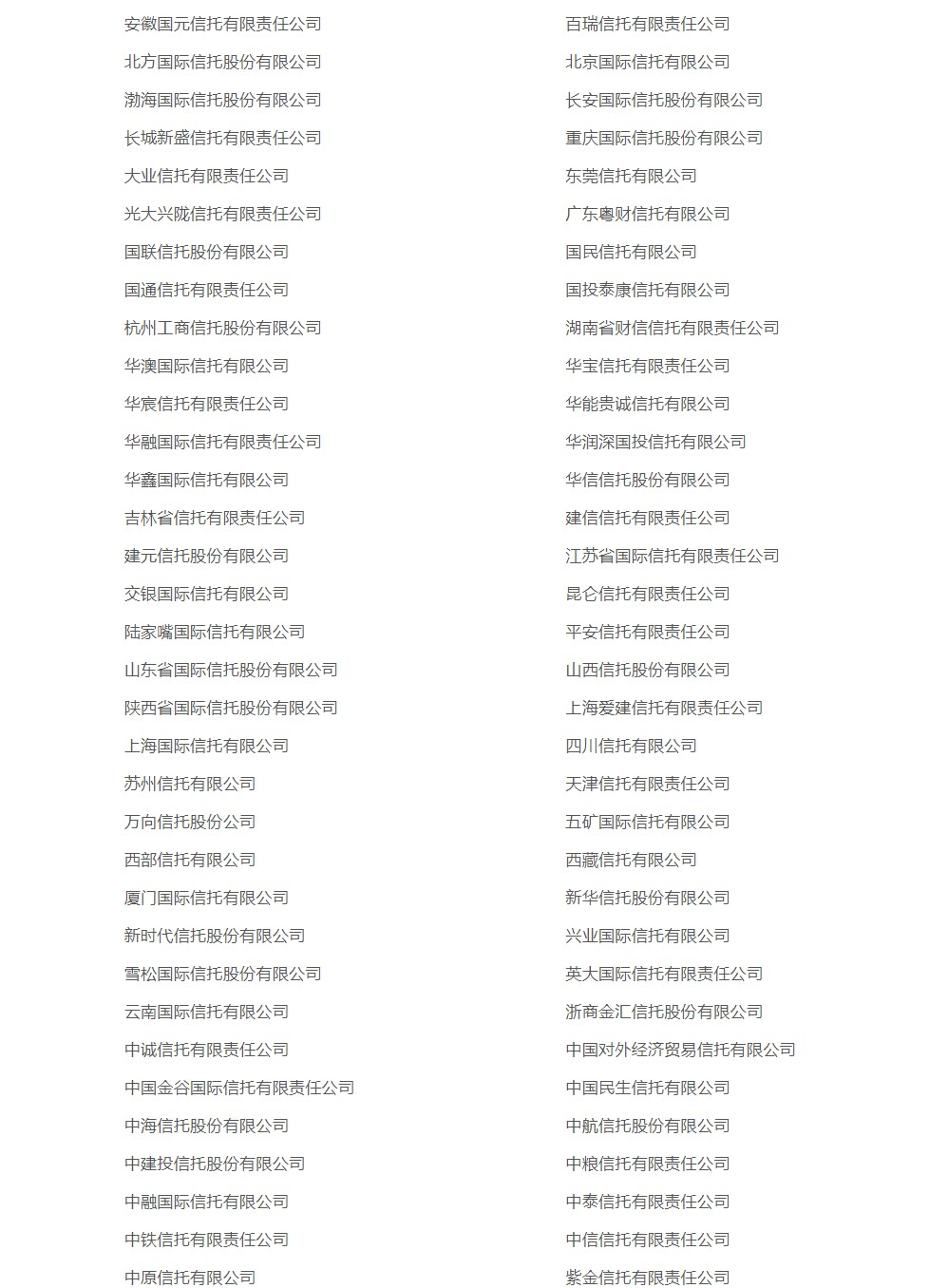

▲68家拥有信托牌照的信托公司,图片来自中国信托业协会。

其他机构想获得信托牌照,只能通过股权转让,而且因为数量少,所以信托牌照一度非常昂贵,动辄百亿起步。

例如2020年4月的天津信托股权转让案例中,上实集团以74.18亿元拿下海泰集团转让的天津信托51.58%股权,以此计算,天津信托的拍照价值约为143.8亿元。

还有2019年的雪松入主中江信托,取得71.3005%的股权,交易的对价在300亿元左右。

于是,有部分信托销售人员就开始忽悠,将“信托保障基金可为信托公司托底”当做一种营销手段。

之前22年都没有一家信托公司破产,即使经营不下去了也只是转让,自然有人会信以为真。

然而,新华信托用冷冰冰的事实证明,这些都只是“一厢情愿”的说法。保留了22年的68张信托牌照,是可以进一步缩减的。

不过,国内确实有可以“托底”的基金,例如“信托业保障基金”和“流动性互助基金”。然而,根据规定,对于面临严重的清偿风险,需要撤销或破产清算的信托公司,这两个基金都不能施以援手。

其实监管部门的意思很明白,就是可以救急,但快破产的不救。即便数量少,信托公司也不能只生不死,得有正常的淘汰。至于后面会不会有补充,就不得而知了。

所以,信托行业不存在所谓的托底,如果剩下的信托公司不好好经营,只要满足破产条件,随时有可能成为下一个新华信托。

多家信托公司,踩雷房地产项目

新华信托的破产不仅给同行敲响了警钟,也给信托投资者提了个醒:*远离那些曾经非常重视房地产项目的信托公司。

新华信托落得今天这般下场,主要就是因为太过依赖房地产项目,最终栽在了上面。

根据新华信托的年报,2014年-2019年,新华信托的资产构成中,房地产金额分别为350.75亿元、278.34亿元、250.83亿元、314.28亿元、314.59亿元和301.05亿元,分别占总信托资产的19.19%、22.72%、19.39%、17.83%、17.57%和20.71%。

截至今年1月份,新华信托担任受托人管理的主动管理类信托产品共有56只,其中存在两个及以上受益人的20只产品中,均跟房地产有关。

▲新华信托跟房地产有关的产品,图片来自该公司官网。

据不完全统计,新华信托的汇源6号、上海录润、华惠119号、华惠50号、基石7号等产品都“踩雷”了,而且都是地产项目。

其实,还有不少信托公司同新华信托一样,在房地产项目上踩雷。

据不完全统计,除了新华信托外,至少还有安信信托、四川信托、华澳信托、新时代信托、华信信托、厦门信托、雪松信托、中融信托、中航信托和民生信托等10家信托公司踩雷房地产项目。

例如已经被中证协定义为“高风险机构”的华信信托,就踩雷了永嘉集团、海昌集团、友谊集团等多家大连本土的房地产公司。

华澳信托踩雷房企后,还跟佳兆业、宝能、世茂等多家房企对簿公堂。其信托资产中地产类信托的比重也很高,达到了40.66%。

还有最近又被曝踩雷的中航信托,旗下“中航·天垣20A045”产品出现了违约,原因是该产品涉及的福州“大东海世茂”项目出现了问题。

可见,房地产项目已经成了信托公司踩雷的“重灾区”。

当然了,这些信托公司也不是都会落得跟新华信托一样的下场。

例如安信信托,由上海国资“砥安投资”入主并实施重组,现已改名“建元信托”;此外,四川信托也已经对外披露说“牵头重组方已初步明确”。

【本文由投资界合作伙伴微信公众号:无冕财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。