总能在线上线下看到铺天盖地广告的燕窝头部品牌燕之屋,在冲刺“A股燕窝*股”未果后,近日又将目标上市地转向了港股市场。

6月12日晚间,港交所网站披露,燕之屋在其IPO招股书中更新了最新业绩情况,正式递交港股主板上市申请。

复盘燕之屋IPO之路,可谓迎难而上,越战越勇。从2021年12月递交A股上市申请并于2022年9月突然撤回申报材料,到仅过两个月又向A股上市申请筹备流程,再到如今转战港股上市,燕之屋想上市之心不明言表。

那么,急于上市的燕之屋究竟透露了哪些信号?又会面临哪些难题待解答呢?

01. 急于上市,所谓那般?

据最新招股书财务数据显示,2020-2022年(简称“报告期”),燕之屋实现营业收入分别为13.01亿元、15.07亿元和17.3亿元;同期净利润分别为1.23亿元、1.72亿元和2.06亿元。

可见,燕之屋业绩保持稳定增长。但值得注意的是,报告期内燕之屋连年高额分红,分别为1.2亿元、1.0亿元和0.8亿元,共计约为3亿元。另在2023年3月31日,燕之屋还宣派人民币1.6亿元股息,已于2023年4月通过银行转账悉数结付。

据此计算,燕之屋在上市前夕累计“套现”约4.6亿元,此现金分红竟与这三年的净利润总和相差无几。所以有理由怀疑其上市募资的真实动机,也不免让人怀疑燕之屋IPO前夕金额突击大额分红的嫌疑。

我们深究其中,不难发现这或许和公司股权过度集中有关。截至目前,燕之屋创办人、董事长兼执行董事黄健、副董事长兼执行董事郑文滨及总经理兼执行董事李有泉及厦门双丹马直接持有燕之屋41.40%股权。

其中,黄健以及黄健之子黃俊豪则通过厦门市双丹马持股21.17%。两人全资持有燕之屋大额股权比例,对于公司的股东大会、董事会的投票表决及公司经营决策均能够产生重大影响。

在这样的股权结构下,燕之屋带有很浓烈的家族企业特色,实控人如果想要分红变现可以说拥有很高的话语权,但这对公司的长远发展却有明显影响。

Hension还注意到,燕之屋此次拟募集资金约15.6亿港元。截止2022年12月末,公司总资产为9.78亿元,本次募集资金与总资产规模相当。

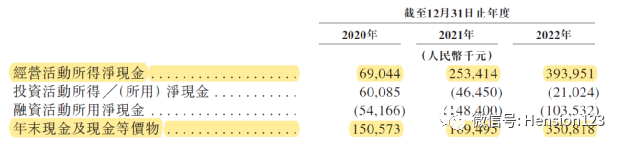

而从燕之屋账面上来看,公司并不差钱。报告期内,公司经营活动产生的现金流量净额分别为0.69亿元、2.53亿元和3.94亿元。现金及现金等价物分别为1.51亿元、1.69亿元和3.51亿元。

此外,燕之屋的资产负债比率从2020年末的42.6%压降至2021年末的9.3%,2022年末则进一步降至5.7%。

综上来看,燕之屋并无偿债压力,也昭示着燕之屋并不怎么缺钱,这一点燕之屋的表现还算不错。

02. 高价燕窝,口碑与销量分化

随着需求的持续增长,燕窝的价格也在水涨船高。Hension注意到,燕之屋营收贡献超过5成的碗燕产品市场均价约为172元/碗,2022年销量约为391.07万碗,但平均销售成本仅为66元。

燕窝的利润高,从燕之屋身上就可见一斑。其报告期内的综合毛利率分别高达42.7%、48.2%和50.8%。

也正是因为售价过高,更多人对燕窝的印象依然不太正面。比如,不少消费者认为燕窝营养价值并非铺天盖地宣传的那样高,其营养价值甚至还不如鸡蛋、普通肉类;更有消费者认为燕窝就是“智商税”。

很明显,燕窝营养价值等问题,折射出的是行业普遍存在的待解难题。在此背景下,加快对市场的营销给消费端形成正面的普及认知,也就成为了众多品牌扭转不利局面的又一个高地。但是,想要在消费市场上抢占先机并非易事,这也意味着各企业在品牌知名度上需要砸重金才能产生效果。

燕之屋当然也不例外。最新招股书显示,2020-2022年燕之屋产生了巨额的销售及经销开支,分别为3.18亿元、3.99亿元和5.04亿元,分别占同年总收入的24.4%、26.5%及29.1%。而这些基本多用于广告及推广费用,分别为2.36亿元、2.69亿元和3.26亿元,分别占总销售及经销开支的74.3%、67.4%及64.8%。

然而,一个比较割裂的点在于:燕窝的口碑似乎并不好,但销量却意外的并不差。

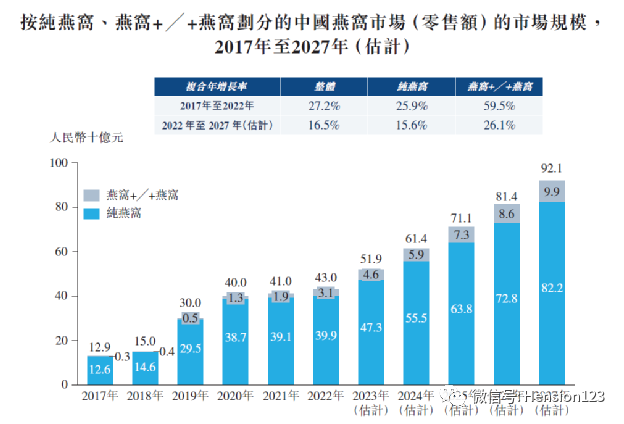

故而,在Hension看来,燕之屋之所以会不断加码营销,一个不可忽视的原因是看到了背后的高销量,认为燕窝经济是具备消费市场的。弗若斯特沙利文报告也正印证了这一点,数据显示,按零售额计,燕窝产业的市场规模以27.2%的复合年增长率由2017年的129亿元增长至2022年的430亿元,并预期于2027年将达至921亿元。2022年至2027年的复合年增长率将达16.5%。

换句话说,尽管燕窝价格贵得离谱,但在需求和市场规模两端扩容加持下,依然会有人愿意为此买单。

03. 超内卷下,燕之屋何以自处?

从宏观牌面上来看,燕窝作为“高级食材”的背书度具有很大争议显然是燕之屋顺利上市途中*拦路虎。而从前文提及的业绩来看,燕之屋表现的确可圈可点,也直接印证了燕窝消费市场有潜力可挖掘。

但这几年以来,燕之屋面临的压力已经不仅仅是如何利用燕窝这一产品讲出好故事了,也有来自同行的竞争压力。

实际上,在整个燕窝经济已经从增量市场回归到存量竞争市场后,燕窝产品也重新有了新的市场需求量。但是,随着消费分层日益凸显,不同购买力人群对燕窝需求也*差异。有些人群需要*性价比产品;而有些则希望通过更为细分品类、创新个性化产品等层面来满足更高端化需求。

也就是说,在低端市场上,燕窝价格已经是该受众人群的首要选择了,各类品牌的加速内卷化,也促进了销售价格的下降。而在燕之屋现如今所依赖的另一大高端市场业务上也并非高枕无忧,正面临着各大品牌史无前例的内卷。

像内卷化最为严重的国内燕窝品牌小仙炖、正典燕窝、同仁堂等,这些后起之秀和历史悠久老品牌,在占领用户心智上有着举足轻重地位。比如,从2020年起,小仙炖开始蝉联天猫双11健康、滋补、燕窝三类目*,燕之屋连续4年的行业老大top1位置就此易主。

如此来看,各大品牌竞争厮杀已经趋紧白热化,不管是中低端市场的内卷还是高端市场的内卷,燕之屋现在面临的压力其实只有一个,即来自于消费分层下的已经发生变化的市场需求,每个阶层消费者在面临大量品牌可选择之下都会有自己考量,燕之屋不再是消费者*。

燕之屋也在招股书中写到,燕窝市场竞争的加剧可能导致燕窝相关产品价格下降、销售费用占比增加、市场占有率下滑等不利后果。

04. 结语

综合以上角度来看,燕之屋面临的挑战在于如何将自身业务重新好好规划,从而在激烈的市场竞争中顺利突围。这不仅关系到自身业务护城河的拓宽,更是便于在日后如顺利上市之时增强投资市场积极性的助推剂。

另一方面,我们也注意到,前文提及的充足现金流也可以给燕之屋提供更多时间和资本来考量日后业务改革和转型方向。

如此来看,未来燕之屋征战IPO之路及自身业绩的表现会如何,还是很值得我们期待。

【本文由投资界合作伙伴微信公众号:Hension授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。